作者:bytetree联合创始人兼首席投资官Charlie Morris

机构投资者进入比特币一直是颠覆加密行业格局的一件大事。比特币上一次减半是在一年前,此后机构投资者购买比特币的数量超过了矿工的产量。在比特币近几个月走出强势市场的所有原因中,机构需求位居首位。

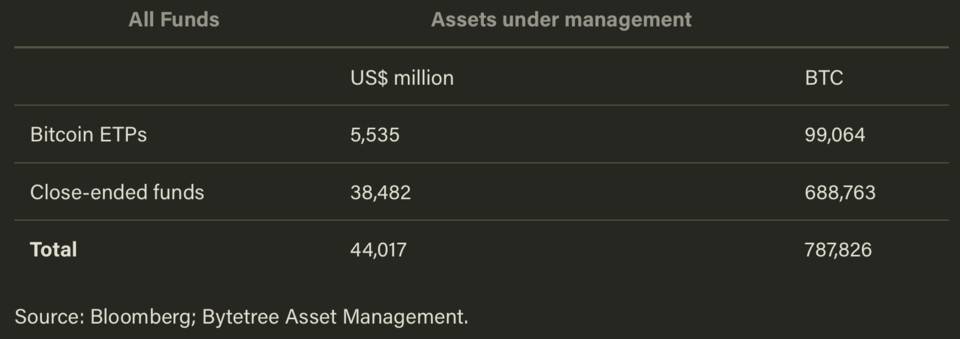

自2020年5月12日比特币的后半期以来,矿工已挖出309557辆比特币,而机构投资者已买入380644辆。因此,可以计算出,另有71088辆比特币来自二级市场。

买家多于卖家

比特币来源:博客;bytetree资产管理。

比特币纯粹主义者对通过基金投资的想法不屑一顾——这很愚蠢,你只需要有一个钱包!这对私人投资者来说很容易,但对大或机构投资者来说是不可能的。为了在个人数字钱包中存储比特币,它需要区块链功能,并且没有审计跟踪。

对许多人来说,这是一个不切实际的建议。取而代之的是,他们希望拥有比特币的安全性,这种安全性提供了法律上的清晰性并与现有系统集成。比特币家族不应该抱怨,因为机构的经济实力意味着比特币“涨价”。

基金框架

美国拥有全球知名的比特币相关基金,即grayscale bitcoin trust(GBTC US),持有约64.6万只比特币。全球第二大比特币资产管理机构Coinshares位于瑞典。该国有两个比特币跟踪一基金(coinx SS和coinxbe SS),由coinshares管理,于2015年推出。Coinshares最近在瑞典上市,市值8.4亿美元,拥有约57000辆比特币。

2018年下半年,21shares Ag(当时称为Amun)推出了加密篮子交易产品ETP(hodl SW),其中包括五种加密货币。目前这五种代币分别是:比特币、Boca、以太坊、coos和STALLAR。之后,该机构于2019年初推出了12种不同的加密ETP,包括比特币 ETF(ABTC SW)。21shares拥有最多元化的加密基金,其资产已增至10亿美元。

2019年晚些时候,WisdomTree在瑞士推出了比特币基金(btcw SW),去年德国机构Vaneck(vbtc Gy)和Han(btce Gy)紧随其后。随后,coinshares physical(BITC SW)于今年1月推出。今天,欧洲大约有99000辆比特币,总价值55亿美元。

北美出现了新的比特币基金。3iq(qbtc cn)于2020年下半年推出加拿大比特币基金,ninepoint推出bitc-u cn,purpose推出BTCC/b cn,Galaxy推出btcg/u cn。Osprey(OBTC)今年在美国推出,随后是bitwise10加密指数基金(bitwus)。在北美仅投资比特币的基金目前持有约68.9万只比特币,总价值约385亿美元。

比特币基金整体投资格局如下:

ETF与封闭式基金

欧洲所有比特币基金都是交易所交易产品(etp)。这些产品本质上都是外汇基金ETF,但在欧洲,当一种交易工具比较复杂时,在具体描述中将其称为ETP而不是ETF。

北美比特币基金除了用途与ETF类似外,还是一只封闭式基金,俗称投资信托。这意味着这些基金持有固定数量的比特币,其股价可以自由浮动。该份额可能高于或低于它所代表的比特币。当它高于比特币的价值时,称为溢价;当它低于比特币的价值时,称为折扣/折扣。

例如,格雷斯旗下的GBTC基金持有69237100股流通股,每股净持有比特币股0.00094632股。本基金代表股东持有655204股比特币股。昨日(3月16日),国博股份收于49.86元,而该基金比特币的实际股价为52.13元/股。这意味着GBTC股票的交易价格为其资产净值(NAV)的95.7%。

比特币的价格是不断变化的,GBTC的股价与其比特币的价格之间没有正式的相关性。如果卖出GBTC的卖家多于买家,那么无论比特币的价格是多少,它的股价都会下跌。然而,在公布数据时,两者之间存在非正式关系。除了投资者的疯狂之外,投资者通常被折扣所吸引,以避免溢价。

不幸的是,我们无法摆脱投资人群的疯狂。

溢价的力量

溢价意味着投资者准备为他们的风险敞口支付比资产价值更高的费用。他们这样做是因为他们有有限的选择(没有其他基金)或只是炒作(购买比特币)。直到最近,GBTC还是美国投资者通过基金购买比特币的唯一途径之一。而且围绕着灰度有很多炒作。

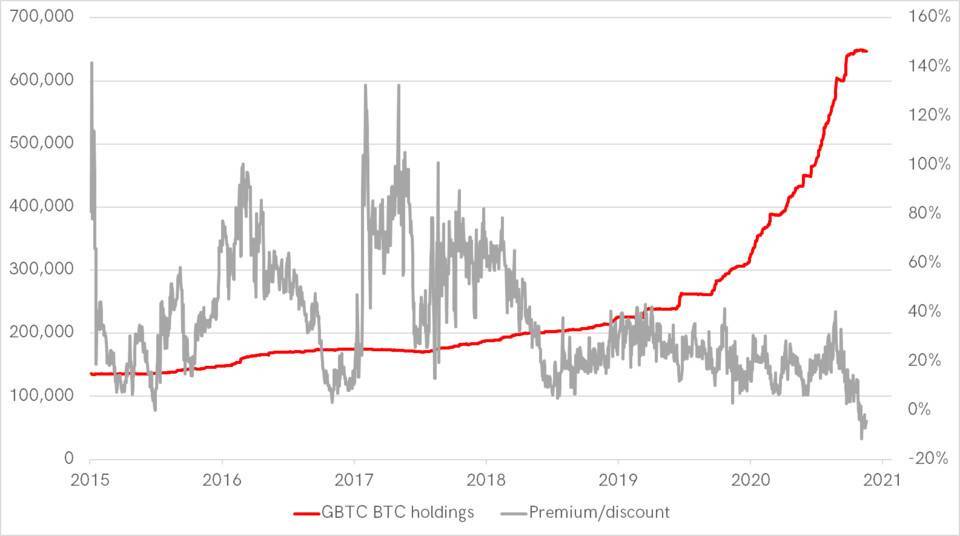

GBTC溢价(或折扣)在下图中以灰色显示。大多数时候,GBTC的交易溢价,有时甚至溢价很高。2017年,GBTC股票的交易价格有时是其公允价值的两倍。

灰比特币基金溢价幅度衰减

来源:博客;bytetree资产管理。2015年以来GBTC股价相对于比特币公允价值的溢价图。

来源:博客;bytetree资产管理。2015年以来GBTC股价相对于比特币公允价值的溢价图。

你可以通过股票市场直接投资GBTC。此外,合资格的投资者可以以资产净值认购基金,并在六个月后获得GBTC股票。如果GBTC的价格在六个月内溢价,您将从中受益。

例如,你可以打电话给格雷销售团队,认购100万美元的GBTC股票。买一辆价值100万美元的比特币,你将在六个月内得到GBTC的股票。假设比特币的价格在此期间没有变化,并且GBTC股票在市场上溢价50%,那么您现在拥有150万美元的股票。做得好!

当溢价很高的时候,这种交易自然很受欢迎。合格投资者可向比特币拆借机构以7%的年利率借入比特币,并以灰阶方式存入,以对冲其在期货市场的头寸,从而以较低的成本获得溢价。当GBTC股票溢价交易时,许多投资者认购GBTC的新股,当溢价下降时,资本流入放缓。灰阶资本流入在2020年创下历史新高,当时的年平均溢价为30%。坏消息是GBTC的股票现在以折价交易。想要出售GBTC股票的投资者多于买家。

问题是没有办法阻止折扣进一步扩大。格雷宣布斥资2.5亿美元回购股票,这是好事,但规模太小,无法真正影响这只330亿美元的基金。如果你真的想认真对待这件事,你需要确保你每周都买回那么多的股票。为此,我们需要卖出比特币并回购GBTC股票进行注销。但我认为他们的法律结构阻止了这一点。

**的解决方案是推出一只ETF,以一定结构的关联基金(或子基金)投资GBTC。我不能完全肯定它的好处,但它确实给投资者增加了另一层成本。当Osprey(OBTC)以每年0.49%的价格提供比特币敞口时,您可能会认为GBTC将从2%降低其收费标准;考虑到新的竞争格局,GBTC的收费过高。

GBTC的重要性

正如我之前所写,自去年5月以来,机构投资者已经购买了380644台比特币。其中约308446件是通过GBTC购买的。也就是说,在今天的比特币交易市场上,机构交易总量的81%是通过GBTC完成的,而GBTC股票目前是以折价交易的。这一折扣意味着机构将不再认购GBTC的新股,这意味着GBTC将不再购买比特币。

如果你幸运的话,这只是一个GBTC的问题,它不会蔓延。但我认为让加密领域的服务提供商承担责任是非常重要的。除非GBTC采取措施消除折扣价格,保持不低于净值的局面,否则将形成销售压力,并可能演变为比特币价格的系统性风险。

ETF解决了这个问题。鉴于许多机构已要求监管机构批准其ETF产品,我认为它们迟早会上市。与欧洲etp一样,它们将以净资产价值进行交易,投资者希望如此。ETF的成本将更低。总之,ETF将是一个更具吸引力的组合。当etf到来时,投资者留在GBTC的唯一原因是为了避免资本利得税。

几周前,当GBTC第一次打折成交时,人们都在喊着要个底价。我不太确定。为了比特币行业的利益,我非常希望我们能够迅速恢复投资者的信心。

文章标题:占机构交易量81%的灰色比特币基金折价交易对市场有何影响?

文章链接:https://www.btchangqing.cn/215301.html

更新时间:2021年03月21日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。