3月10日,格力的母公司DCG表示,在格力的比特币信托GBTC连续9天出现负溢价后,公司计划以2.5亿美元收购GBTC。

此举被解读为DCG自产自销,试图将连续几天的负溢价转为正溢价。在表达讽刺的同时,行业从业者的字里行间也有一种“被支配的感觉”。

灰色已经成为比特币的风向标。除灰阶外,还有14款以比特币为标的资产的上市理财产品,25家上市公司将比特币纳入了投资组合。

这不仅说明比特币被公众接受,也说明该行业正朝着局部中心化、初步垄断的方向发展。像DCG这样的主流玩家仍在加速布局。

为什么GBTC有负溢价?

GBTC是grayscale investment推出的比特币投资产品。大约0.001件比特币被装入GBTC。

所谓负溢价是指GBTC的价格低于标的资产-0.001 BTC的价格。

以本文撰写时的数据为例,比特币的价格为54224美元/件,相当于每GBTC 54.224美元。GBTC在二级市场的价格为51.38美元/股。因此,GBTC的价格比标的物低5.2%。

GBTC和比特币的价格之所以不一致,是因为它们在这两个市场上流通。GBTC在股票市场流通,而比特币在加密货币市场流通。两者的价格取决于各自市场的交易情况。

当我们说GBTC有负溢价时,实际上是说二级市场对GBTC的需求已经减弱。因此,要解决GBTC为何存在负溢价的问题,可以首先分析二级市场投资者购买GBTC的动机。

综上所述,有几个原因:一是合规性;二是方便性。传统投资者只要像股票一样买入GBTC,就可以获得比特币的敞口,不必担心托管等问题;三是对GBTC的上涨有预期。这种预期可以转化为比特币的向上预期。毕竟,资产有上升的趋势,因此投机这类资产是有利可图的。

目前是牛市,比特币的价格也在上涨,所以第三点并不构成二级市场GBTC需求减弱的原因。负溢价可归因于第一点和第二点。

事实上,结合比特币etf已经获批并在股市上市交易的事实,我们可以想到一种可能,即竞争产品越来越多。垄断不再是比特币合规风险敞口中的特权。

今年2月,加拿大证券监管机构批准了3只比特币 ETF,并在多伦多证券交易所上市交易。这三种ETF分别是:目的比特币ETF(交易代码BTCC)、evolve比特币ETF(息税前利润)和CI Galaxy比特币基金(btcx)。

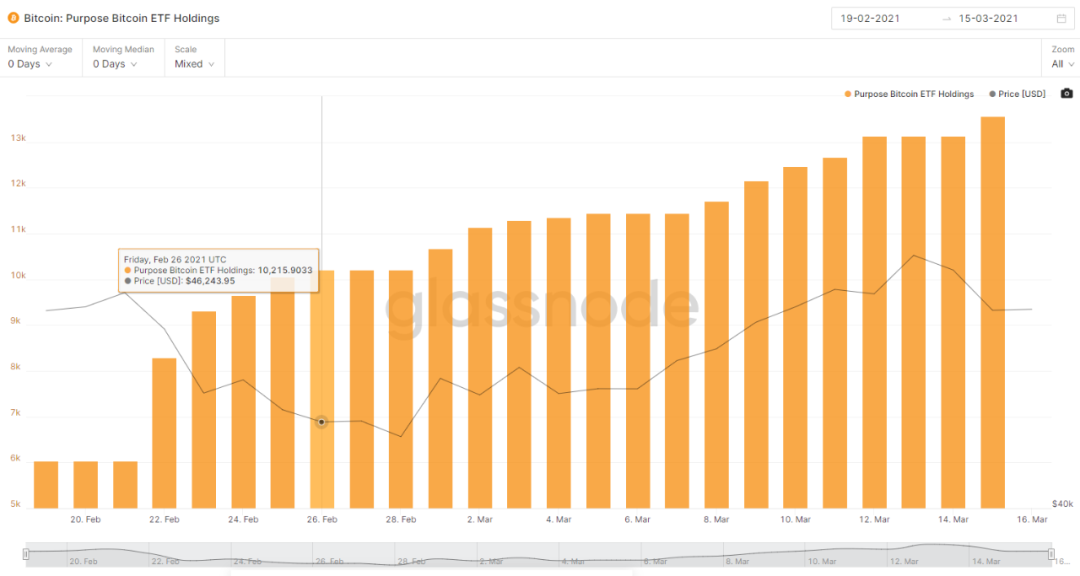

其中,purpose bitcoin ETF是全球首只获批的比特币 ETF。据媒体报道,该基金上市后呈现爆发式增长。截至编写本报告时,基金管理了13565个BTC。

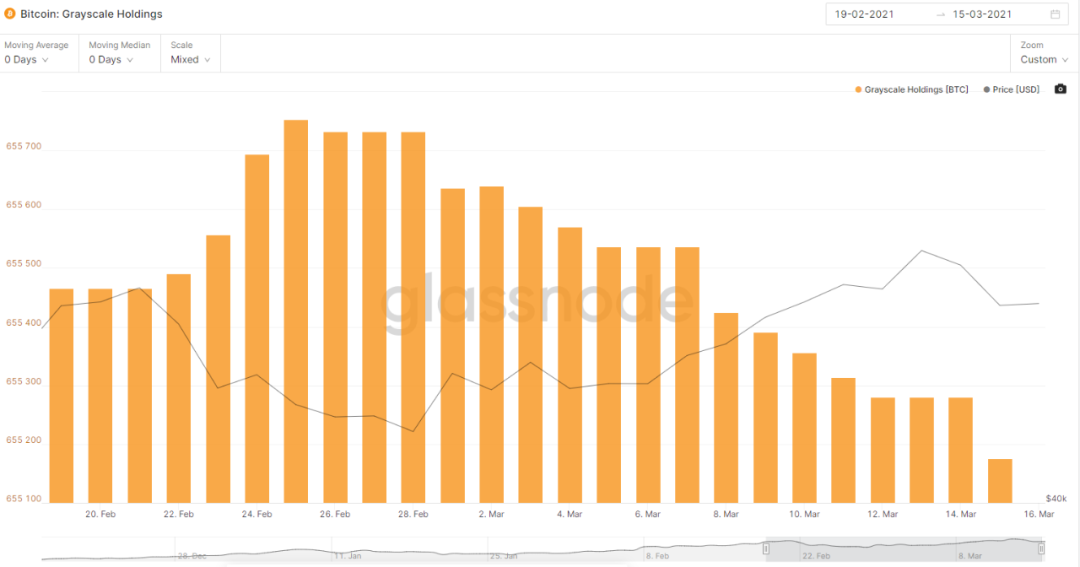

在目的比特币ETF持仓增加的同期,GBTC管理的比特币数量正在减少。虽然国银泰富仍管理65.5万只比特币基金,远超同类基金,但近期国银泰富与BTCC的走势十分明显。

目标比特币ETF头寸变动,来源:glassnode;

灰色GBTC位置变化,来源:glassnode;

像比特币基金这样的合规风险敞口可以“迎头赶上”,因为它们比GBTC有一些优势。

灰阶对管理的比特币资产收取2.5%的管理费,目的比特币基金收取1%的管理费。灰色GBTC有6个月的锁定期,而目的比特币基金没有锁定期。

除了最近批准的三只比特币交易所买卖基金,比特币库.org资料显示,比特币信托中至少有11款竞争产品。此外,尽管多次被美国***否决,但包括范艾克和瓦尔基里在内的多家公司仍继续提交比特币 ETF的申请。美国首只比特币etf很可能在今年问世。

曾经垄断比特币合规投资进入的公司如今面临着激烈的竞争。

DCG“市场操纵”

GBTC的成功与其机制有关。

首先,QFII在一级市场用现金或比特币买入GBTC是一个单向的过程,GBTC不能兑换成比特币。这样,格雷就变相减少了比特币在市场上的流通量,推高了货币价格。

其次,当比特币价格整体上涨,GBTC溢价时,由于二级市场对GBTC需求旺盛,既能参与一级市场又能参与二级市场的合格投资者成为**“搬运工”。

他们继续在市场上收购比特币,将其转换为GBTC,然后在GBTC解锁后在二级市场出售GBTC。所获资金用于再投资GBTC,以持续赚取保费收入。

此时,合格投资者成为比特币买入的一股非常强大的力量。这就是为什么比特币的价格可以推高和巩固时,大量的GBTC解锁。

第三,当GBTC出现负溢价时,QFII是否继续投资GBTC取决于许多因素,如:

-标的资产比特币本身的增长情况如何,GBTC的投资回报率是否仍高于股票、债券等资产的投资回报率。

-QFII是否有强烈的合规性和免税需求。一方面,对GBTC的投资可以免税;另一方面,合格投资者是否愿意直接持有比特币,因为当GBTC有负溢价时,直接持有比特币的收益/损失要好于持有GBTC。

-扣除管理费和其他成本后,GBTC的投资还能带来效益吗。

-是否有其他性能更好的合规投资产品可供选择。

当GBTC有负溢价时,情况将变得更加复杂。但是,可以肯定的是,负溢价越严重,合格投资者购买GBTC的积极性就越低。

即使在这种情况下,格雷及其母公司DCG仍持有部分主动权。正如我们所看到的,DCG希望走出去。3月10日,在GBTC长期负溢价后,DCG宣布了2.5亿美元的GBTC收购计划。

一旦二级市场有大量资金买入,GBTC的价格就会上涨。如果GBTC回归正溢价,可能会有大量合格投资者参与。此外,DCG的这一表态也将对市场情绪产生影响。

从传统金融市场的标准来看,DCG涉嫌“操纵市场”。DCG和greyscale具有“操纵市场”的能力,但如上所述,greyscale也受到同类基金、ETF和ETP产品之间竞争的制约和制衡。

大干预与被动牛市;

GBTC的负溢价只是冰山一角。DCG买了GBTC,MicroStrategy买了BTC,特斯拉买了BTC,metu买了BTC。。。比特币市场的发展规律与其说是牛熊周期,不如说是巨人介入下的被动牛市。

在这个过程中,无论是从资金、信息、工具还是思维等方面来衡量,散户投资者都越来越失去话语权。另一方面,巨头之间的竞争也越来越激烈,他们正在加速布局和垄断。

以DCG为例,除了格力作为其加密资产管理业务分支机构外,DCG的触角还涵盖了矿业、媒体、交易、借贷等领域

文章标题:灰色负溢价,DCG拉动

文章链接:https://www.btchangqing.cn/212988.html

更新时间:2021年03月17日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。