近日,波卡的rocov1测试网宣布重启成功。如果一切顺利,那么平行链槽拍卖将真正开始。在这个平行链槽拍卖的关键时刻,波卡生态的很多项目方都迫不及待,包括Bifrost、chainx、Castle、Phala等。可以预见,有限的席位决定了平行链槽拍卖的开启将上演一场资本竞争。

质押资金从何而来?

根据规则,平行链槽拍卖采用烛光拍卖。拍卖过程分为两个阶段:安全期和随机期。拍卖开始时,拍卖会首先进入燃烛安全期。拍卖将是免费的,不会结束。当它进入随机期时,它会根据链上的随机数随时放弃拍卖。在拍卖的关键时刻,谁会质押最多的dot或K,谁能租用拍卖位就可以确定质押的金额将成为决定拍卖位成功率的关键。

在竞争激烈的情况下,认捐的金额也会急剧增加,因此,作为项目方,增加dot的持有量是他们冲刺槽拍卖所必需的核武器。根据subscan的信息,已经锁定的点数已经超过了6.8亿个,接近总数的70%。换句话说,市场上只有30%的网点是真正的流动性。而这30%正是每个项目方想要争取的筹码。出于成本考虑,项目方不可能在市场上自费购买dot作为质押芯片。而是采取一定的激励措施,鼓励市场用户参与质押活动。然而,这可能有点不够。毕竟,在大多数情况下,市场用户的资金量是有限的,一旦参与质押,就意味着资产被锁定,无法获得流动性,用户面临着货币价格卖不出去的风险。而由于向项目方质押的收益远低于直接叠加,也在一定程度上降低了用户的质押意愿。

在这种情况下,项目方用于质押的“钱”从何而来?事实上,在波卡生态潜在价值及其技术框架的推动下,许多借贷和质押服务已经提前为波卡的插槽拍卖做好了准备。特别是贷款服务为波卡插槽拍卖提供了巨大的支持。

去中心化放贷一直是去中心化融资的三驾马车之一,过去是指通过中心化放贷协议匹配借款人和贷款人,确认再质押后立即转移资产,完成放贷。目前,多数贷款平台采取超额抵押贷款的方式。以去中心化贷款平台compound为例,借款人和贷款人通过流动**易池进行交易。借款人将资金存入池中以获取利息,贷款人使用自己的货币(如比特币/以太坊)来套现池中多余的稳定币。每笔贷款的利率由资金池的流动性决定,即贷款人提供的资金总额与借款人总需求的比率。目前,随着DeFi的不断发展,人们在不断探索等额贷款抵押或少额抵押,以更好地服务于需要资金的用户。

贷款服务新老玩家

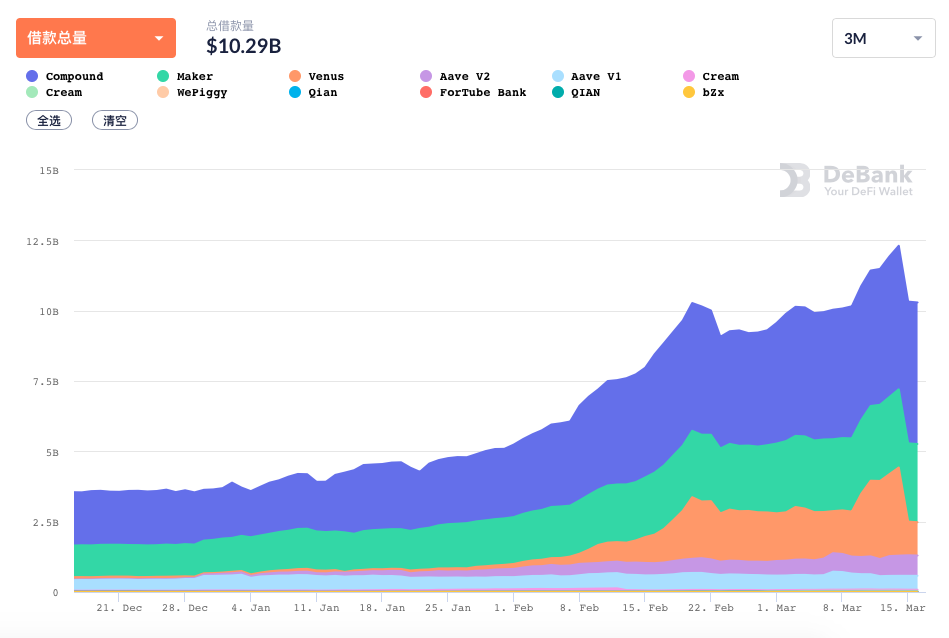

根据Debank.com网站数据显示,放贷市场规模已达103亿美元,以复合和创客为主的放贷平台占总放贷量的70%,呈现出非常明显的数量级差距。这里我们主要介绍几个中行贷款项目的例子。

Compound

首先,让我们看一看领先的贷款公司compound,它是一个基于以太坊的DeFi协议。其主要业务类似于银行的“按揭贷款”。用户可以在协议中抵押自己的资产以获得年化收益,而资产的贷款人则需要支付相应的利息。支持bat、comp、Dai、ETH、uni、USDC、USDT、wbtc、0x等以太网代币,作为**借贷协议,由于没有建立非常稳定的收入模式,复合面临巨大压力。去年年底,compound宣布了一项新计划,即使用makerdao协议的跨链版本构建一个独立的复合链。该计划的白皮书“复合链”就是基于这一主题发布的。根据白皮书,它是一个分布式账本,可以在每个账本之间传递价值和流量。后来,compound发布了一个基于白皮书的原产品**,它是由以太坊上comp代币持有者管理的一个下属区块链。至于为什么我们要选择替代品,compound说,“因为替代品让我们专注于构建应用程序代码,而不是发明一致性算法。

近日,被称为波卡中央银行的阿卡拉向大院论坛提交了一份提案,通过在阿卡拉建立Starport作为Polkadot的门户来支持大院链。它的目的是使dot和ldot成为新的抵押品,并将现金引入ACALA。这也意味着点资产和链外资产可以相互转移。

超萌猫女仆

科诺米作为最早抢占波卡贷款蓝海流量的企业,是集交易、贷款、资产管理于一体的一站式平台。科诺米的初衷是让以太坊上的金融应用无缝连接波卡生态,为用户提供完整的资产管理体验。业务领域专注于贷款、建筑交易、银行和钱包,为用户提供更高的流动性质押激励计划,跟踪不同DeFi协议中的头寸,并为用户提供一站式dot资产管理体验。作为波卡生态的基础贷款协议,科诺米为波卡资产的流动性提供了本地解决方案。最近,科诺米网络宣布,它将选择达尔文,一个异构的跨链项目,作为连接波卡和以太坊资产的桥梁。未来,它还将能够访问其他链的资产,包括wavefield、EOS、nearprotocol和其他异构区块链。

平衡

该项目是中国银行**统一不同链资产池的去中心化贷款平台和跨链DEX平台。用户可以使用ETH通过均衡借用点链上的资产,反之亦然。在生态角色上,均衡包括交易者、出借者、借贷者及其独特的保释担保人,最接近传统金融机构的核心角色,给用户带来更便捷的操作体验。由于借贷和跨链去中心化交换的结合,均衡使得人们可以将抵押贷款质量锁定在一个公链项目中,而在另一个公链项目中获得抵押贷款,从而****地将去中心化和去中心化的借贷市场结合在一起。未来,它有机会成为跨链贷款的**。

班多特

Bandot是Boca******的聚合平台。一个由稳定币、******体系和vamm流动性机制组成的复合DeFi平台正在探索成为中国银行的******平台,将以太坊之外的质押流动性解锁。据官方介绍,此次非抵押贷款的新尝试主要采用信用担保机制,即用户可以在不抵押真实资产的情况下借款,即用户可以将代币存放在贷款资金池中,以保证其他借款人的信誉。这类资产不被锁定,极大地释放了用户资产的流动性。用户可以在手中保留网点的前提下,从系统中获利。班多特的尝试非常前卫。如果实验可行,将成为标杆项目,进而打通******市场,吸引更多人参与到贷款收益的新体验中来。

对于质押代币方案的流动性释放,ACALA提出通过ACALA质押dot,用户不仅可以获得堆码收入,还可以获得质押利息的代币ldot。Ldot可以进行交易、****等操作,解决了堆垛、拆放抢资产的问题。此外,stafi和Bifrost协议也提供类似的服务。方案的基本逻辑大致相同。其主要思想是,用户将POS代币点质押给一个特殊的STARKING智能合约,合约将向用户的账户发放相同金额的xdot。在这里,xdot相当于一种“债券”,它不仅可以在市场上流通,而且可以解决代币流动性的问题。随着质押代币的创新组合越来越多,将形成不同的债券金融市场,这将成为今年的新热点。

中国银行贷款质押市场研究

复地的发展是一个很好的开端,但今年随着新STARKING质押市场的形成,融券市场需要不断创新产品,包括对老融券平台的创新,才能从根本上推动融券体系的不断拓展和完善。一旦有了更多具有商业价值的产品,就会有更多的用户进入DeFi,从而加快“创新创造机遇,机遇吸引人才,人才进行创新”的良性循环,真正推动区块链金融DeFi的繁荣。

波卡可以比作一座设施齐全的在建现代化建筑,等待用户、申请和资金落户。事实上,作为今年最重要的热点之一,波卡生态已经引起了足够的市场关注,一些项目已经开始向波卡生态靠拢,也有项目标杆波卡其他基础设施项目。而由槽位拍卖引发的借出质押浪潮,可能会为DeFi的发展刮起一股新的“飓风”,实现双向成就的功能。同时,它还为整个加密世界和区块链网络提供金融和创新支持。

文章标题:平行链槽拍卖背后的借贷市场

文章链接:https://www.btchangqing.cn/212861.html

更新时间:2021年03月17日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。