glassnode的联合创始人简和扬描述了活跃市场参与者的类。他们认为考虑加密市场与宏观经济的相关性是非常重要的。

原题:glassnode:2021年交易量的增加主要来自老韭菜,长期持币人正在盈利

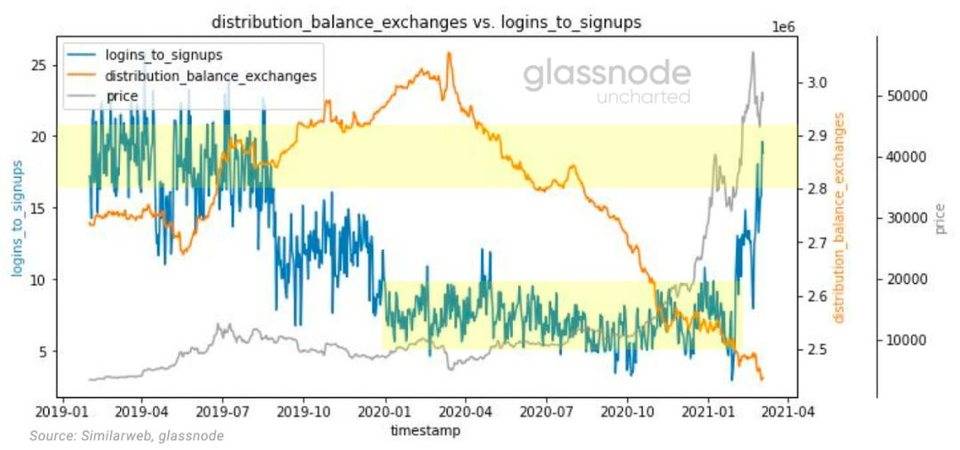

glassnode分析,从2021年初以来主要交易所和门户网站的登录注册比例来看,交易活动的增加主要来自已有账户的投资者,而非新投资者。

glassnode联合创始人Jan和Yann撰写的加密市场情报描述了活跃市场参与者的类,特别是他们对市场周期的影响。他们还认为,考虑加密市场与宏观经济之间的相关性非常重要。

以下是第5期的原始版本:

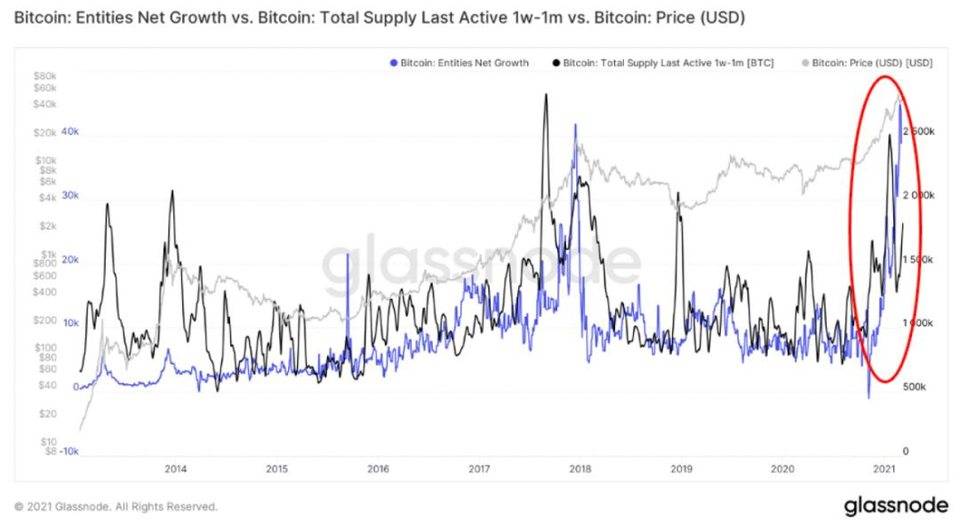

在下图中,您可以看到主要交换机和**的登录和注册比率(蓝色曲线)。最近几周,这一比率已进入与2019年大部分牛市时期相同的区间。这意味着,自2021年初以来,交易活动的增加主要来自已有账户的投资者,而非新投资者。

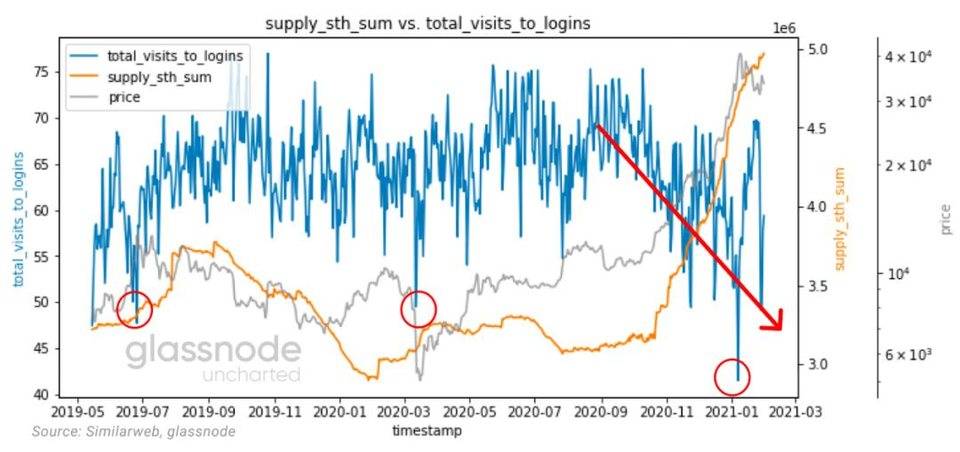

同样的结果也可以通过总访问次数与登录次数的比率得到。下图中蓝色曲线的下降趋势表明,这些交易所网站上的活动更多的是交易而不是浏览。

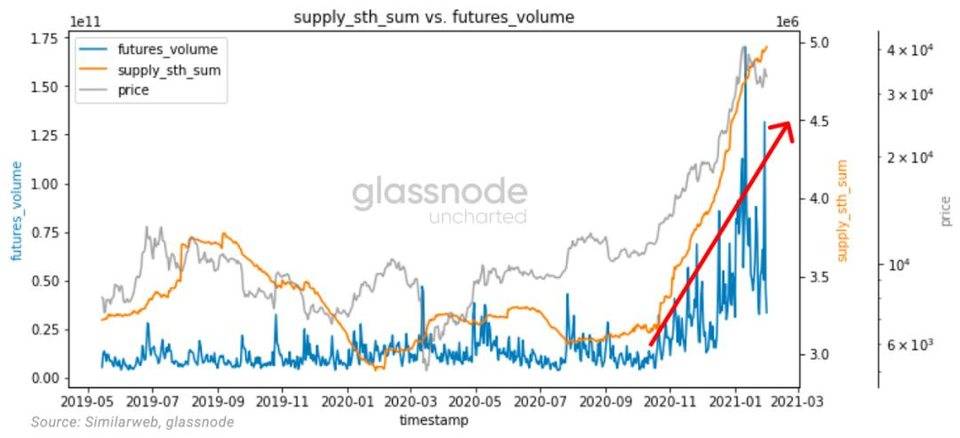

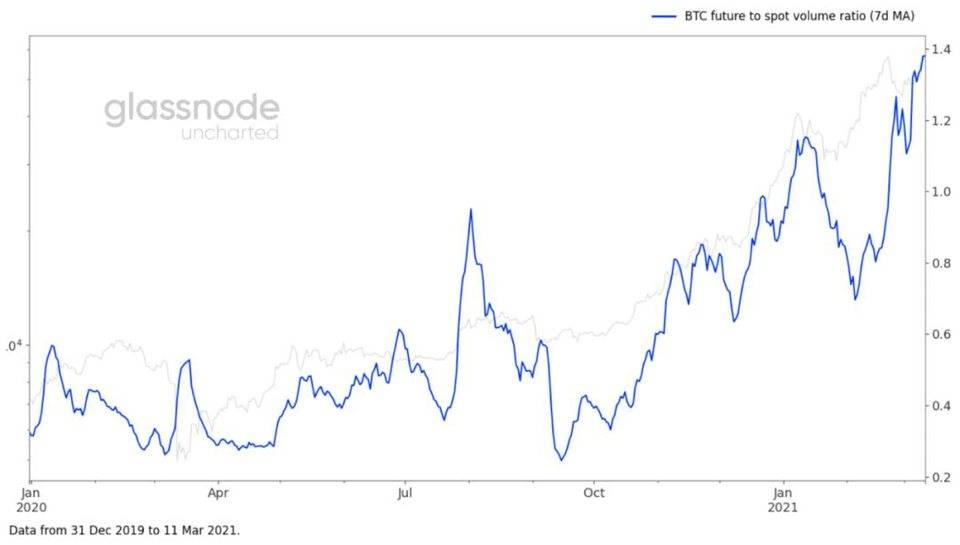

短期持有人持有的供应量增加(**一次供应量在155天内移动)与期货交易量增加同步。

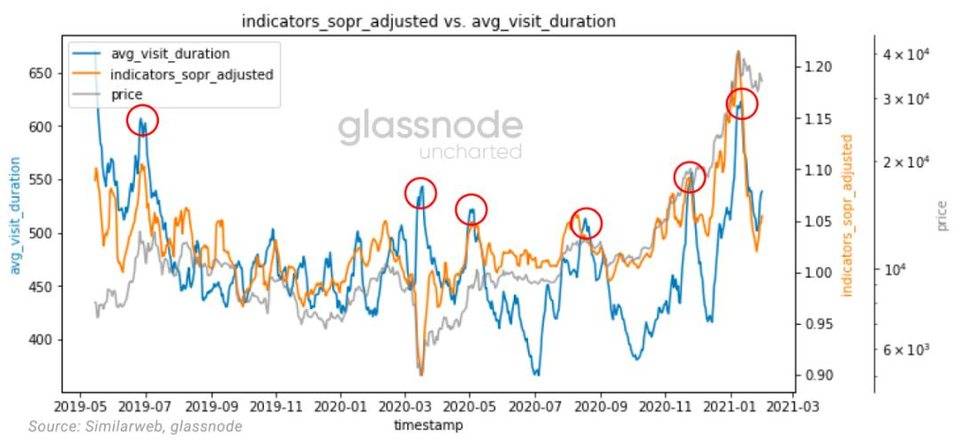

有趣的是,在关键价格水平期间,每个交易所的平均登录时间也急剧增加。“调整后的SOPR”所代表的许多利润领域似乎与平均交易时间较长的领域一致。

我们回到系统中存在的杠杆量。

在这场牛市中,期货交易量与现货交易量的比例似乎在上升,但重要的是要将其控制在合理的有限区间内。杠杆期货风险敞口的增加和现货需求的疲软将使该体系更加脆弱和过热。

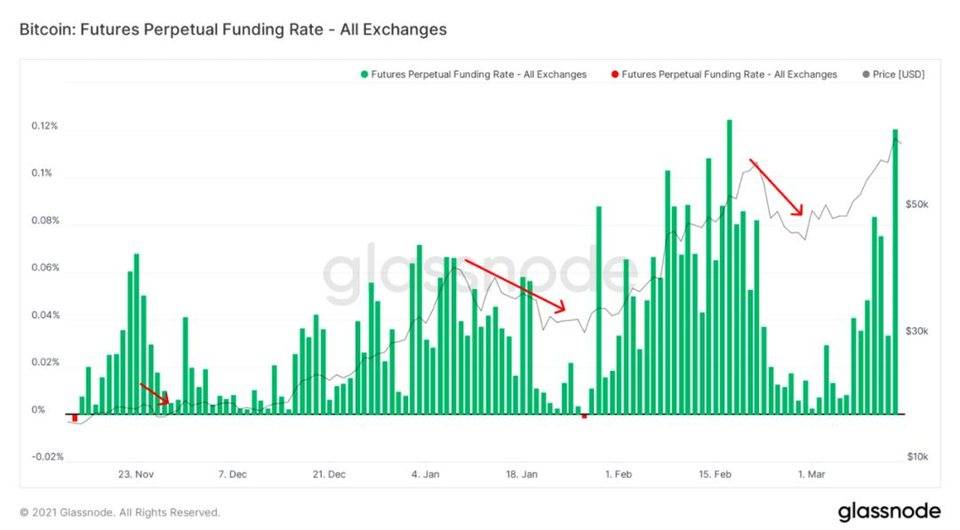

正如coin最近在twitter上指出的那样,交易员使用的杠杆是疯狂的。这意味着我们需要密切关注融资利率,因为做空的吸引力将增加。融资利率越高,牛市付给熊市的钱就越多。

目前,融资利率似乎既是祸根,又是灵丹妙药。

它们在上涨的过程中会产生摩擦,但同时也会导致价格上涨的速度变慢,持续性更强。

价差还表明,随着溢价的进一步扩大,预计近期期货价格将走高。

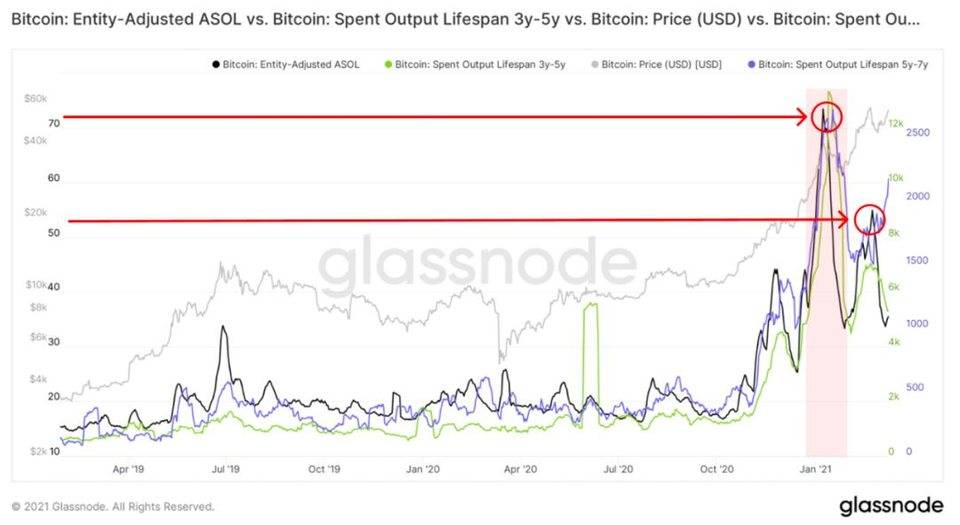

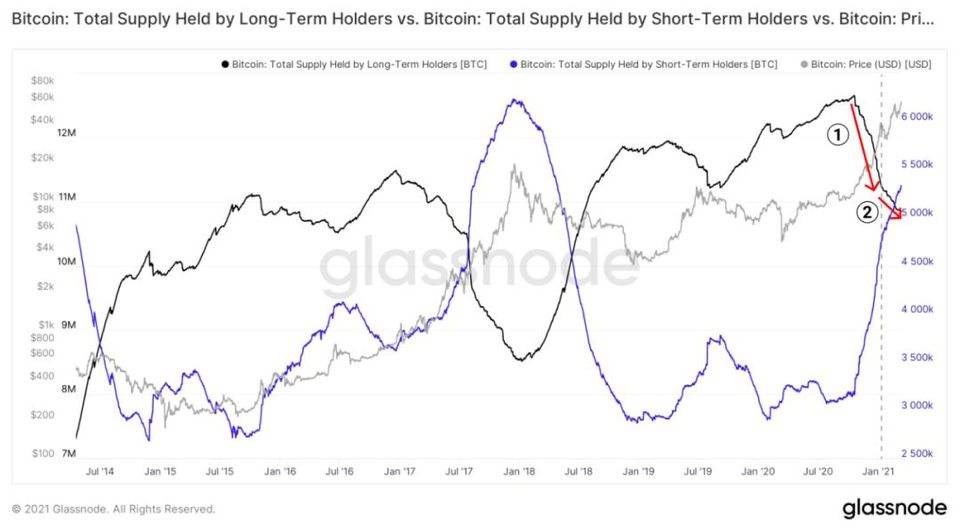

为了进一步了解目前的市场情况,我们回归分析流动性从长期持有人到短期持有人。通过这种方式,我们可以更好地理解促进短期价格行为的机制和实体。

有意思的是,在1月份的**一个高峰期,抛售压力来自于老持有人,尤其是3-7年期的住址,这意味着长期持有人正在获利,更重要的是,他们卖出的供给正在转移到短期持有人身上。

对于最近的峰值(5.8万美元),“ASOL”意味着卖家的平均年龄要低得多,这证明供应来自较年轻的实体。

上图中突出显示的旧供应的破坏创建了下图中突出显示的新供应。

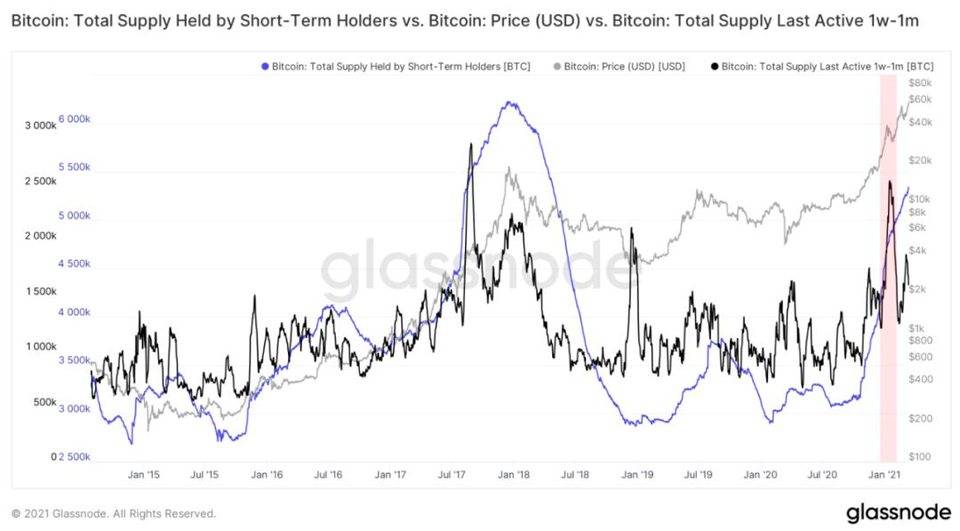

因此,自1月见顶以来,目前活跃在一周至一个月之间的实体持有40%的短期供应量,使投资者群体比以往任何时候都更了解中短期价格走势。

我们还可以看到,由于新实体的激增,短期持有人的数量有所增加。

因此,如下图所示,第一次主要的供应转移已经发生,如第一个红色箭头所示。很明显,在一月的第一个高峰之后,转会率已经放缓(第二个红色箭头)

现在,重要的是要监测斜率,它表明了这种供应正在转移的速度和过去牛市的峰值。

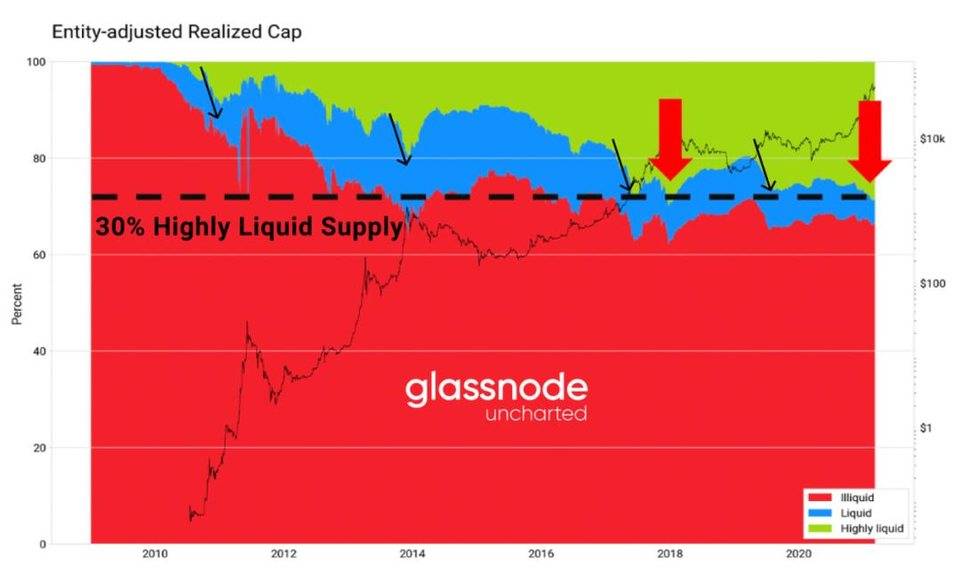

从结构的角度,我们可以通过高流动性、流动性和非流动性三个组成部分来分析‘实体调整后可变现市值’指数的百分比构成,从而看到短期持有人的影响。”“已实现市值”根据移动比特币的新价格为我们提供网络的市值。

这是一个重要的衡量指标,因为它可以显示短期持有人的相对加权交易在整个网络价值中的相对权重。

当我们将当前周期与2017年或2018年进行比较时,我们**达到30%的高流动性供给峰值。

同样需要注意的是,我们预见到,从流动性到高流动性的供应增长率正在上升到世界很高水平。

从上图中,有两件事变得非常清楚。首先,自2011年以来,市场出现了牛市,高流动性供给不断增加。其次,流动性供给不足造成了强有力的支撑水平。

当我们接近顶部时,供应的高流动性很重要,而供应的流动性运动定义了本地或全球顶部。

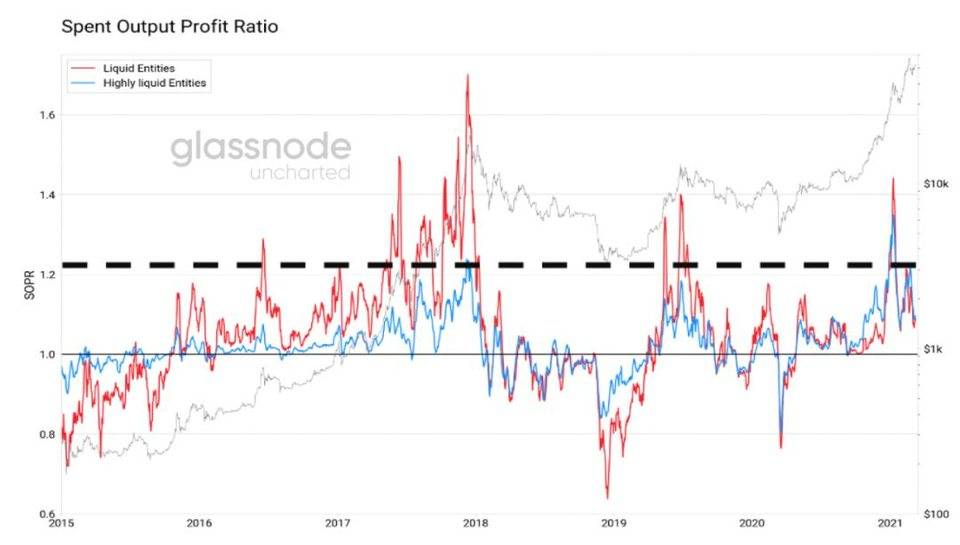

为了强调这一点,我们使用了以下通过流动性离散化和高流动性供给调整的SOPR指标。

现在让我们把所有这些元素放在一起,形成一个全面的视图。

短期持有者(尤其是一周到一个月之间的持有者)已经变得非常重要,并且在高流动性供给中占很大一部分。另一方面,长期持有人(特别是1-2年)主要为供给提供流动性。这两个因素的结合可以在系统中发挥作用。

我们还提到了“实现市场价值”的重要性,因为它定义了不同市场参与者拥有的成本基础,特别强调了他们对价格变化的敏感性。

为了得到一个全面的宏观图景,我们可以将所有这些因素结合起来,形成一个以“实现的市场价值”为基础的指标,称为“rhodl”。这给了我们一个指示,当我们进入过度延长的周期(当红色区域在图表底部)。

当你比较上两次牛市开始时的结构模式时,似乎有类似模式的重复。

我们相信,2013年至2017年将出现一个组合,这意味着我们将在2013年达到局部峰值,然后在2021年底至2022年初达到全球峰值。对于“可实现的hodl比率”,我们还没有进入关键的红色区域,但我们显然正在像2013年那样加快发展。

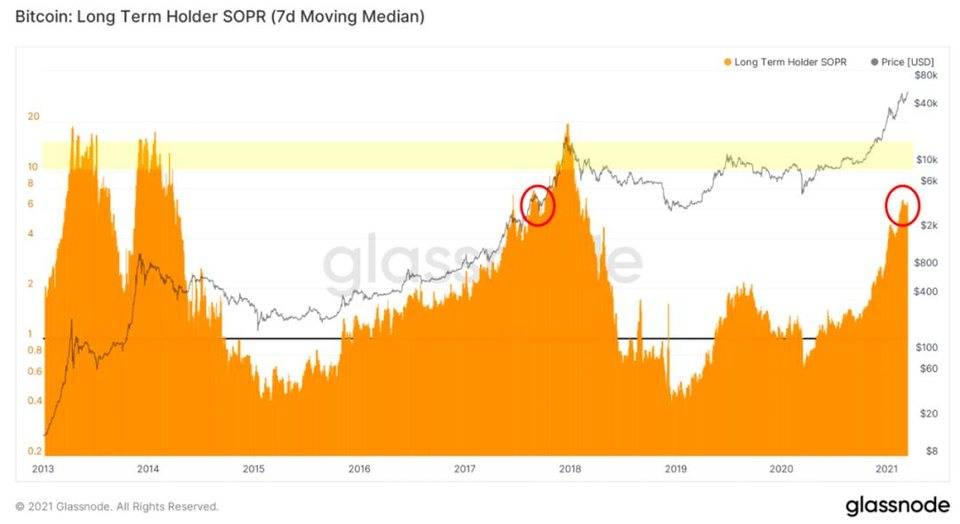

“我们尚未在结构上过度扩张”的观点得到了“长期持有人SOPR”的进一步支持,这表明我们处于类似于2017年第二个峰值的水平,我们正在接近本地峰值。

尽管如此,潜在的回落不太可能像2018年那样糟糕。

昨天,我们看到了三年多来第二大的日供应锁定,这再次证明,从长远来看,许多新来者将加入进来,最终的供应短缺迫在眉睫。

当然,我们上面的论点并没有考虑到黑天鹅事件,比如股市大下跌。

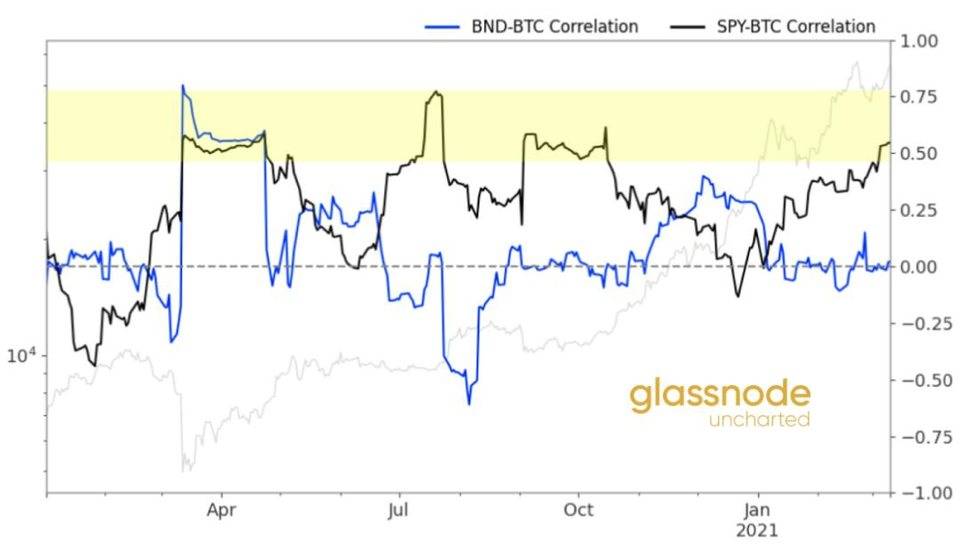

自2020年3月全球金融崩溃以来,比特币作为一种资产类别发生了根本性变化。

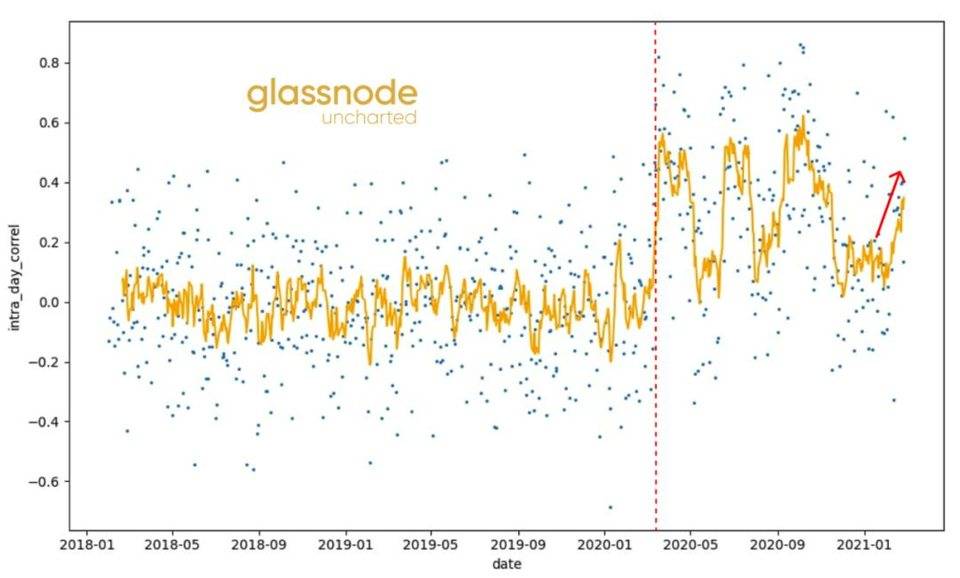

由于新的投资者类别的进入,比特币和股票之间的日内相关性在结构上发生了变化。自2021年初以来,这种相关性再次上升,这提醒我们,比特币不再处于孤立的泡沫之中,而是受到外力的影响。

从30天的股票相关性来看,很明显我们将回到2020年的相关性水平。

Glassnode总结说,对于那些感兴趣的人,他们将在单独的出版物中探讨这些宏观效应。

文章标题:格拉斯诺德:2021年交易量的增加来自股票投资者,比特币与股票的相关性正在上升

文章链接:https://www.btchangqing.cn/211992.html

更新时间:2021年03月16日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。