我们之前说过:我们正在提升对DeFi 代币的理解。

我们喜欢称它们为加密资本资产。为什么?

因为这些资产有链上现金流——它们是生产性资产!这意味着我们可以应用经过时间考验的指标(如市盈率)和模(如股息折现模)……

股息折现模(DDM)是投资者通过预测未来股息支付来衡量资本资产价值的一种传统模。这些模对未来的增长做出假设,但它可以作为任何生产性资产的当前价值建立的基础。

然而,并不是所有的DeFi代币都可以使用这个模——它们必须向代币持有者分配红利。MKR、SUSHI和KNC都是很好的例子。

今天,我们使用传统的估值方法来证明SUSHI的价值。

SushiSwap是一个基于以太坊的去中心化加密货币交易所(DEX)和社区主导的AMM。

在过去6个月里,SushiSwap一直是交易量和总流动性知名的DEX之一。截至目前,SushiSwap平均每天的名义交易量为2 -4亿美元,自推出以来累计收入已超过1亿美元。

最近,SushiSwap启动了一个流程,将整个平台的部分交易费用支付给代币持有者。在这一开始,投资者和市场参与者现在可以通过所有权股份获得生产性资产的回报。此外,能够提供奖励的资产可以更定量地评估,因为奖励可以以某种可预测的方式模拟到未来。

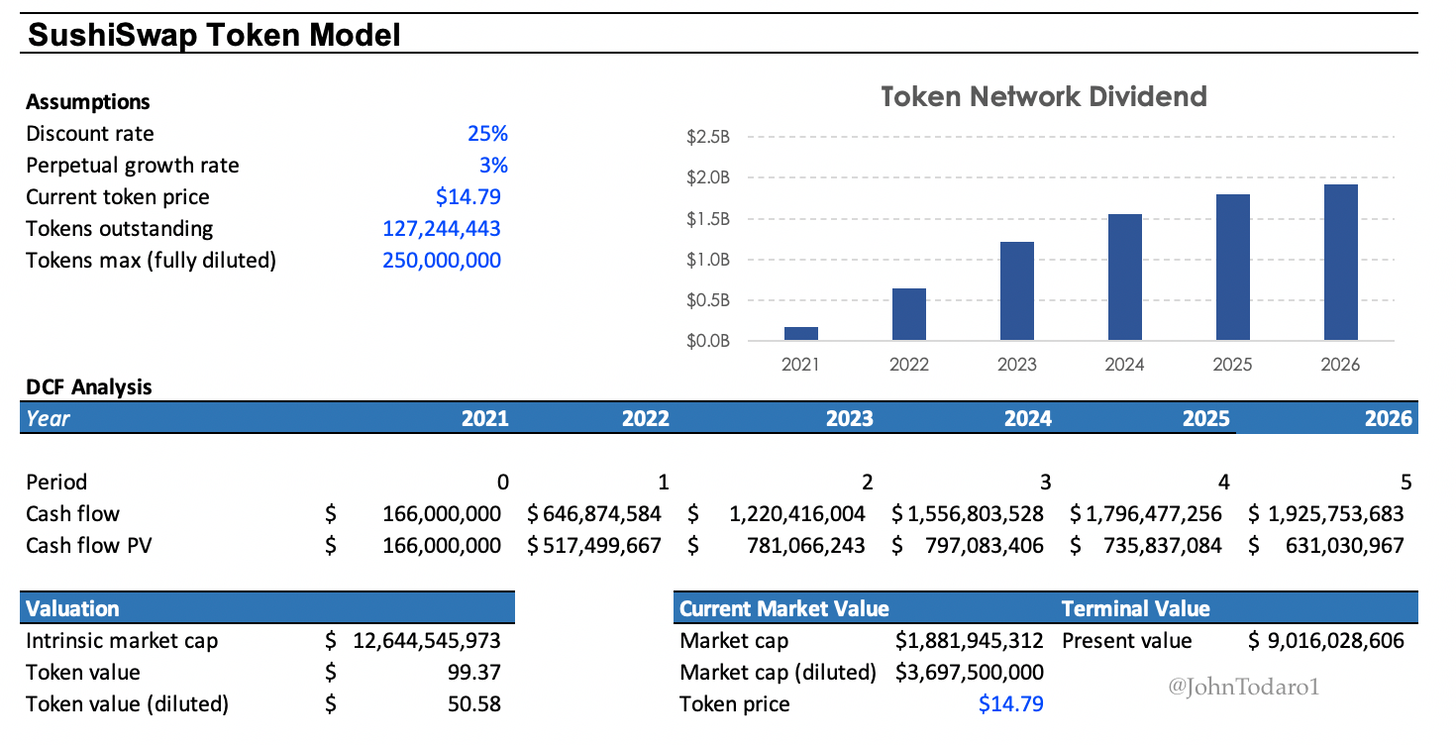

我建立了一个估值模,该模近似于SushiSwap平台和相应的本地代币SUSHI的内在价值。

本文将分析这一过程,以及我是如何将SUSHI的内在价值确定为100美元的。

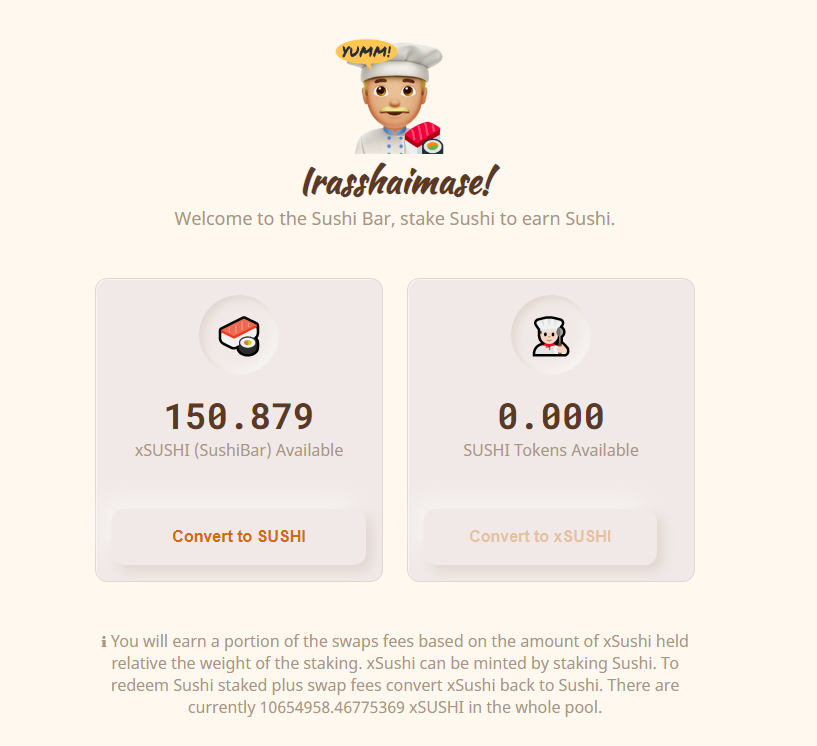

SushiSwap代币:SUSHI和xSUSHI

SushiSwap的本地代币SUSHI是一种“治理”代币,社区通过它对协议的所有重大更改进行投票。虽然许多DEX提供类似的结构化治理代币,但SushiSwap是首批向代币持有者支付的项目之一——这笔支付来自平台上收取的交易费用池。

当市场参与者在SushiSwapDEX上交易时,需要收取30个基点的费用。5个基点的费用以LP代币的形式添加到SushiBar池中,然后将其作为SUSHI出售。新买的SUSHI被按比例分配给池中的xSUSHI持有者——xSUSHI持有者会收到这些代币。

这一费用支付的净效应类似于传统股票市场的股息,并允许代币持有者在生产性资产中积累价值。

这代表了代币项目拥有内置激励机制的首批实例之一,代币持有者可以在其中分享或参与协议累积的费用。我希望在未来,其他治理代币也会启动类似的模式,令代币持有者可以参与费用累积。

估值模基础与假设

在传统的股票市场上,经常通过将预期的折现率将未来的现金流量折现为现值来对付息股进行估值,这个模被恰当地称为“股息折现模”。

这些未来时期的现金流折现后相加,就产生了净现值(PV)。在这个模中,我利用历史交易量和费用来建立一个计算现金流的起点。

因为第一个全年的派息时间还不清楚,我预计在今年剩下的时间里现金流会流出,假设过去三个月的数量增长在2021年剩下的时间里继续以类似的速度增长。这是模的周期0。

在第1-5期,我预计随着DEX市场可能变得更加成熟和饱和,现金流将在更长的时期(第3-5年)逐渐减少。因此,预计的销量增长率类似于J曲线。这是早期公司的常见模,这些公司在早期看到了加速增长,然后随着时间的推移放缓。

在第5年之后,我计算了网络的终端价值——这是连续几年预测为**性网络的净现值。

费率假设

l 折现率:25%

l 终端增长率:3%

l 1-5期间费用增长:约10倍

l 交易费率:稳定在5个基点

终端增长率以每年3%的速度建模,这与更广泛的行业和整个经济是一致的。在这些模中,典的做法是将终端增长率与公司所在国家的GDP相一致。在美国,年增长率通常在1.5-4%之间。

折现率定为25%。在早期的网络和公司,25%的折现率是相当标准的。

折现率的计算方法是获取债券收益率(通常为10年,有效地视为无风险利率),并加入一些风险成分来计算。SushiSwap是一个新的实体,因此与传统公司和更成熟的网络相比,它带来了相当大的风险。

然而,SushiSwap已经存在了将近一年,已经有了一个可靠的用户群和一个相当透明的团队和治理结构——因此,风险不应该比类似的尝试高出太多。

这一比率仍然可以根据假设进行调整,20-40%之间的比率也被认为是合适的。过去,我一直致力于建立一个加密货币项目独有的折现率——折现率可以量化为“代币成本”。

请注意,随着债券收益率的上升,折现率也会上升,因此网络的价值就会下降——特别是如果一个网络的大部分现金流来自更远的未来时期。过去六个月,我们看到债券收益率从0.6%大幅上升至1.6%。

由于SushiSwap的折现率仍高于债券收益率,即使对债券进行大规模的重新定价,也不会对SUSHI的净现值产生显著影响。

SushiSwap模

如上图所示,考虑到我的假设(我认为这是相当基本的假设),并假设整体市场继续增长,SushiSwap目前的内在市场价值约为126.4亿美元,而代币价值约为100美元。

市场存在相当大的风险,包括DeFi加密货币交易的减少,这将严重影响SushiSwap的交易量,从而影响交易费用。

竞争对手的增加,以及流动性/费用/和交易量方面的竞争,也会对SUSHI产生负面影响。

文章标题:SUSHI估值分析与模型

文章链接:https://www.btchangqing.cn/208955.html

更新时间:2021年03月12日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。