加密货币市场自开年以来就非常的火热。单说比特币,过去一个月内相关话题就登上微博热搜榜十余次,可谓是越来越多人注意到了其存在。也顺带让更多人了解到了加密货币这一个算是新鲜的新兴事物。随着市场热度的逐渐走高,有很多投资者都投身进入了加密货币的投资。但毕竟加密领域投资有别于传统投资,一些不一样的概念则会让投资者晕头转向、不明所以,比如说杠杆和合约。

杠杆和合约都是投资者常用的投资交易方法,不少投资者经常用到这两种方法,但是不知道其对应的是哪一种。那么,杠杆和合约有什么区别?

我们先来明确一下定义。

杠杆交易,是指投资者用自有资金作为担保,把自己原有的本金放大数倍,以放大数倍后的资金进行更大的交易投资,从而实现以小博大的收益,但同时需要承担更高的风险。在加密货币世界中,用户可以利用杠杆交易向平台借币,这样就放大了投资者在现货市场中投资金额,但同时需要承担更高的风险。杠杆交易是现货交易的延伸,存在于现货市场之中。本质上是一种投资方式。

合约交易,又称为期货交易。与现货交易不同,合约交易买卖的是商品或金融资产标准化的远期合同。根据这一远期合同,买方将在指定时间之后按约定价格买入某种资产,卖方需要在指定时间之后按约定价格交付某种资产。在比特币合约市场中,主要分为交割合约和永续合约两种。交割合约一般以周/月或者季度作为一个周期进行交割结算,而永续合约没有交割日,永远不进行交割结算。简单来说就是买方同意在一段特定时间后以特定价格接收资产,卖方同意在一段特定时间后以特定价格交付资产,本质上是一种协议

在交易体验上两者也有区别。

首先来看费用计算。

杠杆交易是现货交易,因此会产生相应的现货交易手续费。同时由于存在借贷关系,用户还需要支付相应的利息费用。在借出资产时就会开始计算,通常是按小时计算,即使是借贷后没有建仓交易也需要支付利息费用。而合约每次平仓手续费都远比杠杆交易的利息高。另外,由于投资者的情绪因素,合约用户在看到行情波动大的时候极有可能便会进行操作,一天下来操作次数非常多,从而产生惊人的手续费用。对于合约用户而言,倍数越大,一次高波动就极有可能让保证金全部亏空。

我们来看一下实际的数据计算。我们假设1BTC=50000美元,并以此作为计算依据。以50000美元本金,手续费为0.02%,100倍Maker开单为例,单次开/平仓手续费就为50000美元*100倍*Taker费率0.02%=1000美元,完成开仓和平仓的完整操作则需要2000美元。而杠杆交易的开始到结束是以借币到还币为一个流程的,比如中币100倍杠杆,虽然日利率为0.05%,但在当天还币之前,无论开平仓多少次,费用都是50000美元x100倍x日利率0.05%=2500美元。(数据均为举例说明,仅供参考。)

另外,会进行24小时杠杆交易的情况也非常的少,一般杠杆用户完成一套交易流程仅为几个小时。而前文提供的数据使用的是日利率,是为借币24小时产生的利率。实际情况中是按小时计算,所以利率将会更低。换句话说,杠杆交易的费率在实际情况中会是更低的。

但在合约交易中,正如上文所说,由于情绪因素合约用户的操作可能会非常多,这一来一回也会让手续费变得非常高。当行情发生波动,合约用户担心爆仓,如果他在一天中完成两次开平仓,手续费就已经高达4000美元了。何况在现实中,一天操作四五个流程的大有人在。因此在实际上,合约交易产生的手续费都会比这个假设的情况下高上不少。而由于杠杆交易是以借币到还币为一个流程,因此杠杆用户便不需要担心爆仓问题,相对合约用户而言,则可以更加气定神闲。

此外,上述假设中采取的是Maker费率,如果是需要开通Taker(手续费为0.04%)的话,手续费将变成单次开平仓为2000美元,一套开平仓流程下来手续费高达4000美元。在合约完成交割之时,合约用户还需要再次付一个交割手续费。

其次,两者都可双向操作。

即可以看多或看空某一币种,合约交易只需在建仓时选择多空方向即可,相比之下杠杆交易的流程稍微复杂一些。例如在BTC/USDT 的杠杆交易中,如果做多,需要借USDT,如果做空,则需要借BTC。

**,需要再三明确的,就是风险。

虽然都是以小博大,但是大多数杠杆交易平台能够提供的杠杆倍数要低于合约产品,通常是在1—10的范围内,而合约交易的倍率普遍能够达到20倍、50倍以及100倍,甚至有些平台针对特殊币种能够给到千倍的合约杠杆倍率。倍率越高,收益也越高,同样的风险也是成倍的增加。

2021年2月23日晚,比特币的价格从22日的近57500美元跌至45000美元以下,日内跌超17%。这导致了价值近60亿美元的衍生品头寸被加密货币交易所强制清算。根据数字货币合约数据查询平台By.com,在当时过去的24小时里面,加密货币交易所清算了价值56.5亿美元的未平仓合约,爆仓人数超64.5万。**的一笔爆仓单价值2066万美元,风险不言而喻。

单就比特币合约来说,我们都可以轻松列举5个风险点:1、与期货交易有关的一般投资和金融风险;2、比特币合约机制相关的风险;3、成分交易所风险;4、作为另类投资品的特定风险;5、流动性风险。

那对于那些想要以小额资金撬动更大收益、同时兼顾风险属性的投资者而言,杠杆交易无疑是更为合适的。毕竟杠杆交易的优点也是显而易见的:杠杆交易可以扩大利润,买方只需投入交易价值的一小部分就能获得与常规交易相同的利润,当然在失败的交易中,亦可以造成如数倍,甚至更大的损失;可以获得杠杆机会,利用杠杆方法可以释放出用于其他投资的资本。这种增加资金用于其他投资的能力被称为资金杠杆;同时可以做空市场,通过杠杆产品对市场走势进行交易,买方既可以从价格上涨的市场中受惠,又可以从下跌行情中做空而获取盈利。

投资永远逃不开一句话:“收益越大,风险越大”。杠杆交易一样有其风险属性,所以在运用现货杠杆交易之前,选择一个操作界面清晰、多年稳健运营、产品技术过硬、资金安全有保障的大交易平台,是非常重要的。**的加密交易所非常多,但碍于篇幅,以下操作步骤介绍以中币为例。

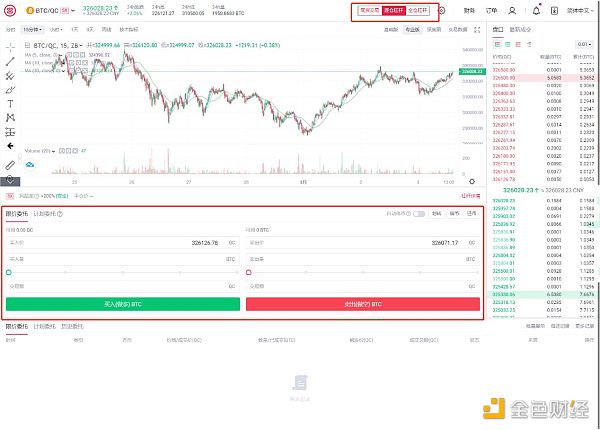

WEB端:

打开中币官方网站,选择想要进行杠杆交易的币种,确定好交易对,点击打开K线界面。在界面右上方选择“逐仓杠杆”或“全仓杠杆”,并根据需要在“买入(做多)”或“卖出(做空)”区域填好相关数据即可开启杠杆交易。当然投资者也可以按照需要打开“自动借币”以及“计划委托”等。

(此处以QC/BTC交易对为例)

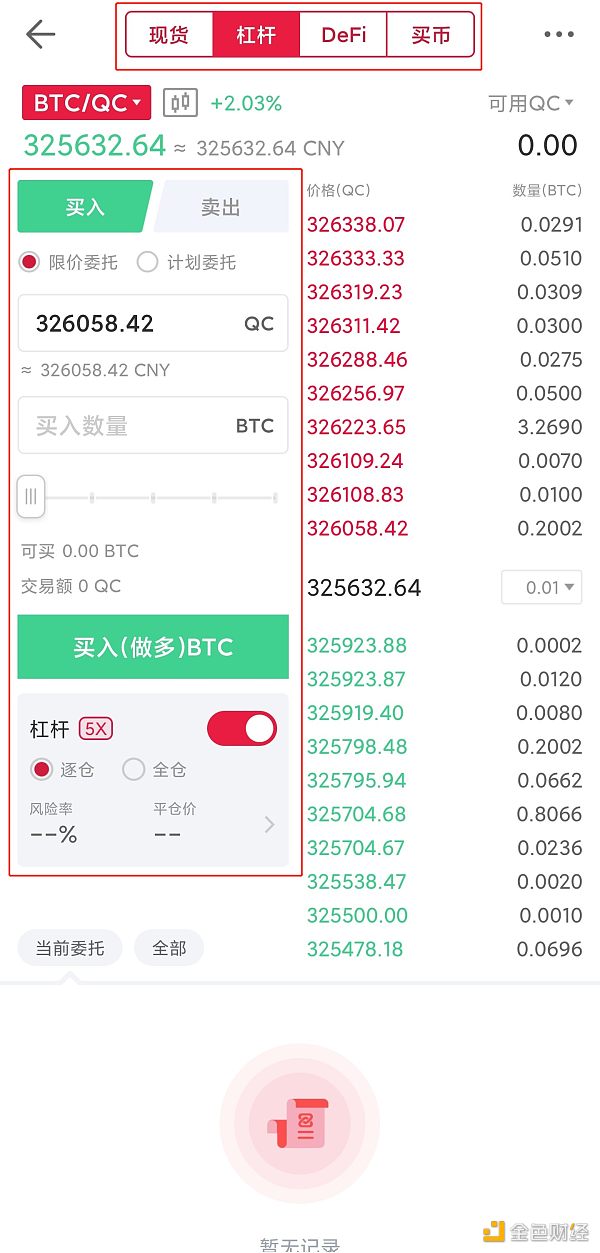

APP端:

打开中币官方APP,选择想要进行杠杆交易的币种,确定好交易对,点击打开K线界面。在界面上方点选“杠杆”,并根据需要在“买入”或“卖出”区域填好相关数据,然后在区域下方点选“逐仓”或“全仓”杠杆类即可开启杠杆交易。当然投资者也可以按照需要打开“自动借币”以及“计划委托”等。

(此处以QC/BTC交易对为例)

相比于合约交易等,杠杆交易更加适合新手以及稳健投资者进行投资,当然,投资有风险入市需谨慎。投资者还需根据自身风险承受能力和实际情况,实际体验之后,再选择适合自己的投资方式。

文章标题:合约or杠杆?稳健派投资者该如何制定以小博大的投资策略

文章链接:https://www.btchangqing.cn/208294.html

更新时间:2021年03月11日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。