2020年是特殊的一年,2020年3月是可以载入史册的“黑色三月”。就连股神沃伦•巴菲特(warrenbuffett)也“惊讶地看到你很久了”。从某种意义上说,2020年3月是全球经济金融变化的一个非常重要的分水岭。在全球金融体系几乎“失控”的背景下,比特币引领了DeFi的出现,引发了金融体系“集权与分权”、“解构与重构”的竞争。

3月12日是“黑色三月”**代表性的一天。去年的今天,道指下跌9.99%,创下1987年10月以来的**单日跌幅。道指、纳斯达克指数和标准普尔500指数均陷入技术性熊市。比特币从8000美元左右暴跌38.81%,次日跌至3858美元。

转眼间,2021年的“312”就要到来了,但在这短短的时间里,加密世界发生了巨大的变化。历史会随着韵律螺旋上升吗?持有人是否需要再次警惕黑天鹅的风险?加密金融的基本原理不同吗?本文将回顾和梳理近一年来加密市场的重要变化,揭示其发展和兴起的深层原因,并试图回答这三个问题。

宏观变化下的比特币

2020年,全球金融市场上演了许多“万岁”:2020年2月初,COVID-19在全球爆发。3月2日,美联储将利率下调了50个基点。随后,世界各国对央行的“降息”表示欢迎。3月6日,欧佩克与俄罗斯中断减产合作,沙特发动油价战,受疫情影响,国际原油价格跌至负值。”桶比油贵”;美股两周内下跌4次,沃伦·巴菲特不禁感叹,“我活了89年,从没见过这样的场景”;受美股暴跌影响,全球数十个国家出台了卖空限制措施

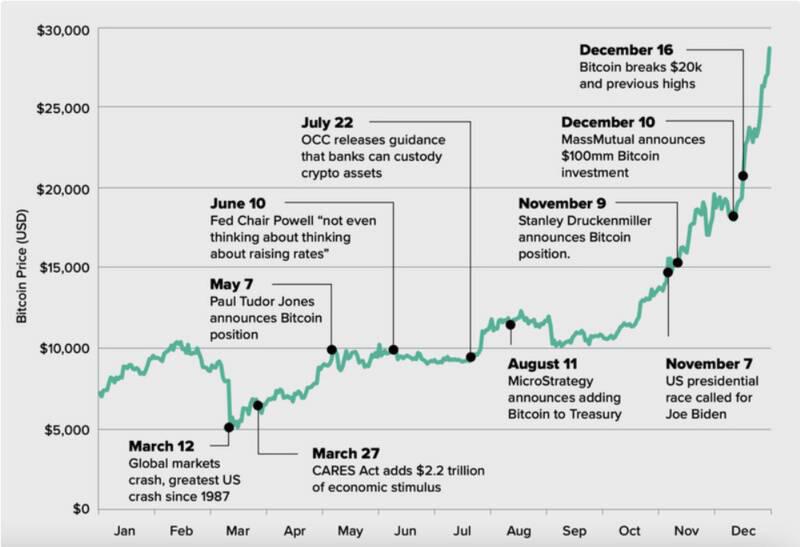

与此同时,比特币则相反。比特币**经历“312下跌”,两天内价格下跌。3月23日,在此前7000亿美元债券购买计划的基础上,美联储再次推出大范围无限制量化宽松措施。随后,比特币和全球资产开始逐步企稳回升,甚至连创新高。下图显示了2020年比特币价格上涨的趋势以及与之相关的重大事件。读者可以在图中清晰地看到比特币价格与“消息面”之间的关系。

第四季度盈利数据

新的一年,世界经济似乎仍处在2020年的阴霾之中。虽然疫苗已逐步推广,但病毒株不断变异,COVID-19仍无遏制迹象,世界经济复苏仍需一段时间。2021年3月7日,美国参议院通过了价值1.9万亿美元的新皇冠救助法案修正案,一**水即将到来。近日,美联储主席鲍威尔也发表了“待命”的言论:在实现2%的通胀目标和恢复充分就业之前,美联储不会加息。

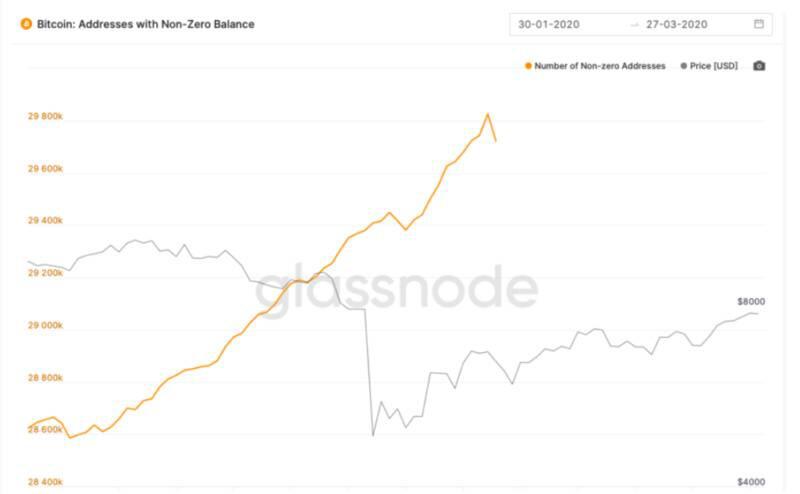

自美联储(fed)放水以来,股市一直是流动性的晴雨表,而不是经济晴雨表。纵观全球金融资产,我们看到的是泡沫。在这样的洪流之下,我们无疑将迎来各种新资产的崛起。根据加密研究平台glassnode 2020年4月的数据,在前所未有的通胀和宽松的全球货币政策背景下,涌入比特币市场的新投资者数量呈现抛物线增长。如果我们可以由此推断,在2021年1.9万亿美元的洪流下,比特币的表现仍然值得期待。

Glassnode数据

将时间线设置回2009年1月3日,中本在比特币创世版块中写道:“2009年1月3日泰晤士报财政大臣在银行第二次纾困的边缘”。

2021年3月7日,美国参议院通过了1.9万亿美元新皇冠救助法案修正案,众议院投票将于本周举行。美利坚合众国三大创始人之一托马斯·杰斐逊曾说过:“在每一个发行纸币的国家,纸币都有可能被滥用,一次、现在、永远。”在宏观金融体系不断深化的背景下,比特币等通货紧缩资产正越来越流行。或许,当许多资产泡沫破裂时,比特币可能会成为一个避风港。

比特币与黄金的竞争

比特币很早以前就被称为“数字黄金”,但当时很难将比特币与黄金相比较。2020年8月之前,比特币的走势与黄金有着相对较强的相关性,但此后比特币与黄金似乎出现了竞争。

BTC取得了长足的进步,而黄金却一路下跌。自2020年8月金价突破2000美元以来,已经开始一路负下跌的格局。目前,金价仍维持在1700美元左右。2020年8月,比特币价格达到12448美元的高点,随后比特币经过短暂调整后继续大幅上涨。目前,BTC再次达到5万美元,市值超过万亿美元。

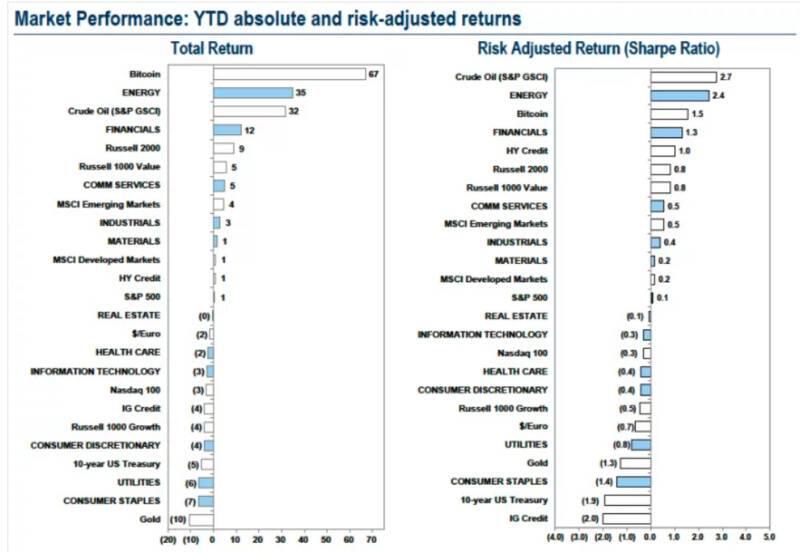

高盛新报告显示,截至2021年3月4日,比特币今年的回报率约为70%,约为能源行业35%回报率的两倍。此外,报告的图表显示,比特币今年以来的表现超过了所有主要的传统资产类别。

高盛报告数据

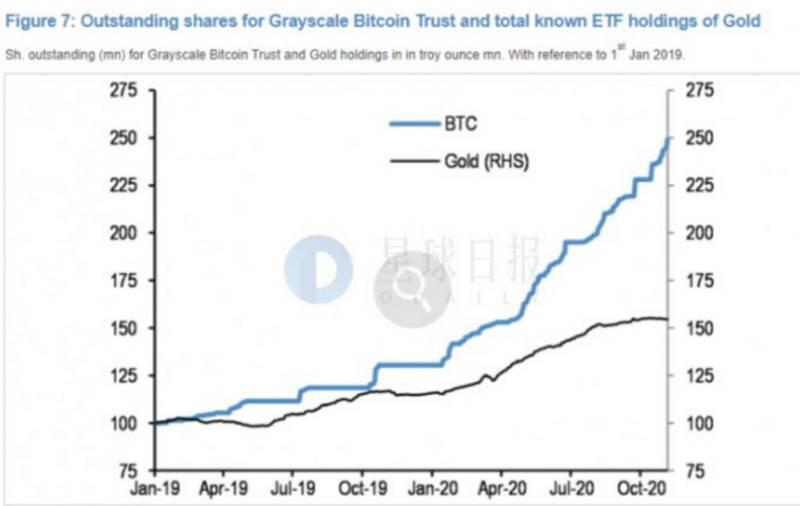

黄金与比特币分离的关键在于,机构投资者开始减持黄金,增持比特币。年初管理资产20亿美元,2020年底管理资产202亿美元。灰色信托产品的购买者主要是加密资产借贷公司、对冲基金、共同基金、私人财富公司、咨询公司、家族理财办公室等。

第四季度盈利数据

2020年11月9日,摩根大通在一份报告中指出,比特币正在蚕食黄金ETF的市场需求。家族理财办公室等机构投资者将比特币视为黄金的数字替代品,他们对灰度下比特币信托的需求超过了所有黄金ETF的总需求。

摩根大通报告数据

该公司在3月份的报告《彭博加密展望》中表示:2020年,比特币的波动性将继续下降,而大多数其他资产的波动性将增加。到2021年,我们看不到任何东西能阻止比特币取代“老式”黄金。比特币取代黄金或许只是时间问题。下图显示了黄金比特币指数和标准普尔500指数的波动性

博客智能数据

根据blog intelligence的分析,黄金比特币75/25指数的260天波动率已经达到**水平,比标准普尔500指数的相同风险指标低20%。类似情况也发生在2016年初。一般来说,比特币与股市的260天相关指数通常为负,但在3月初达到0.34,为迄今为止的很高值。随着美联储(fed)推出量化宽松政策以提振GDP,预计黄金比特币指数价格将获得更多持续支撑。

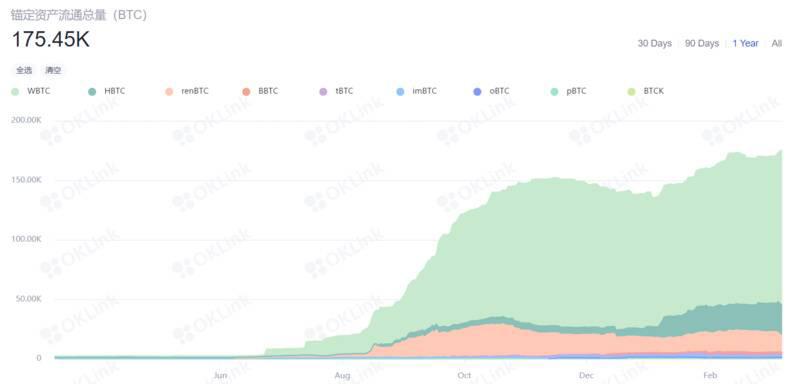

比特币最终会取代黄金吗?黄金已经存在了几千年,在传统社会中的历史地位是不可撼动的。然而,人类社会正在经历一场互联网**,人类正在进入数字时代。我们的许多生活方式实际上已经开始转向互联网。人工智能、物联网、云计算、区块链等新技术发展迅速,正在重塑社会。在这个过程中,大数据已经成为人类新的生产手段。去中心化合作正在改变人类原有的生产关系和生产方式。比特币作为数字时代的主要资产,自然比黄金更适合作为价值储备。在去中心化金融的发展过程中,BTC自然扮演着价值储备的角色。下图显示了DeFi中BTC的锁体积的变化

**数据

BTC与DeFi的发生发展密切相关。随着区块链技术的成熟,BTC将应用到更多的场景中,增强其价值储备功能。随着BTC波动性越来越大,它将得到更多机构甚至国家的认可。格雷在《2020年第四季度报告》中指出,美国货币监理署(OCC)的新指导意见表明,美国银行可能会考虑将数字货币纳入其结算基础设施。2021年,我们可能会看到数字货币开始融入国家银行基础设施。

DeFi的兴起冲击了原有的金融体系

区块链技术与金融领域的关系最为密切。2014年的Bitshare和2017年的makerdao都是早期的WiFi探索者;然而,在2020年之前,WiFi的发展确实非常缓慢。直到2020年,DeFi才会出现大爆炸。

更详细地说,直到2020年3月,主流加密市场对WiFi的使用并不乐观;当时,比特币每四年减半是更多人关注的焦点。然而,“312”大下跌后,全球金融市场与经济基本面“脱轨”,市场对金融业产生了极大关注,金融创新成为新的出路,DEFI迎来了难得的发展机遇期。

我们认为,在2020年“312”空难之后,DeFi的发展大致可以分为四个时期:

解密数据

Defi调整期(大致从3月到4月)。加密市场的崩溃打破了DeFi最初的发展节奏。在这一阶段,一些领先的DeFi公司进入调整期,并基本恢复到崩溃前的水平。代表是林克,预言机的**。

DeFi的创新增长期(主要是5-8月)。在DeFi领域有许多金融创新,促进了DeFi的快速发展。4月中旬,去中心化贷款的***compound上线管理代币公司。双方可以通过提供借出资产和借出资产来获得治理代币。这一创新极大地激发了市场参与的积极性,为DeFi引入了大量闲置资金。同期,去中心化交易平台Uniswap异军突起。其固定产品模使用户可以直接在交易池中进行代币交易,改变了以往的订单簿交易模式,降低了做市门槛,并为复合基金提供了进一步的应用场景(交易和赚取做市费等)。然后,金融平台渴望金融它利用智能合约开发的机*池等功能,进一步实现用户闲置资金利润**化。这三位领导人首先建立了DeFi的基础设施模板,然后在此基础上开发了更多的项目,导致了DeFi生态的繁荣。

定义到泡沫期(大约9-11个月)。在DeFi之前,货币交易、矿业等金融模式有很多,但由于大量投机者的套利行为,这些金融模式大多在短暂繁荣后进入死亡螺旋。在这个阶段,DeFi也是如此。DeFi的大多数主要公司都大幅下滑。值得一提的是,在这个阶段,DeFi的锁定量并没有明显减少。此外,DeFi领头羊开始从底部反弹,价格企稳。

Defi爆发期(12月起)。在金融创新推动DeFi快速增长之后,一方面确实有调整的需求,更重要的是受到区块链技术瓶颈的制约。其中,最受诟病的是GAS FEE过高,以太坊2.0的推广速度相对较慢。但到2020年12月,第2层解决方案将成为DeFi的救星。例如,Layer2的领军企业之一路音成为继chainlink和hashgraph之后的又一个谷歌合作项目,成为谷歌推荐的第一个zkrollup应用案例。基于zkrollup的去中心化事务协议,在保证安全的前提下,Luyin的吞吐量提高了1000倍,成本降低了数百倍。这种技术方案的进展给市场带来了极大的信心。随后,synthetix、sushi等项目相继宣布进入layer2,DeFi+rollup解决方案成为市场的希望和热点。与此同时,Cardano、near和Solana,以及交叉链的***波卡都在扩大产能,重新点燃市场希望。从金融创新和技术创新两个维度,DEFI开始进军中电国际,并持续攻城略地。

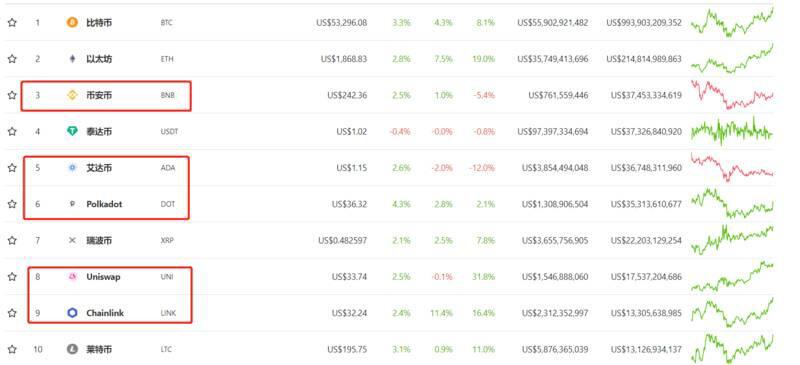

上图显示了加密市场上排名前十的货币。在前十大货币中,uni和link是DeFi的龙头企业;ADA和Boca是高性能产能扩张和跨链的龙头企业;BSC等平台的公链可归为以太坊侧链,主要受益于承担以太坊溢出价值。这也从侧面显示了本次牛市的重要特征:德电扩能等金融创新和技术创新无疑是资金的主要着力点和公认的发展方向。

在2020年之前,DeFi是不够的;在2020年之后,DeFi已经在冲击原有的金融体系。在这个过程中,DeFi的发展也引起了政府和监管机构的关注和关注。

2020年12月17日,CFTC发布了一本关于加密货币产业的介绍性书籍。CFTC在文章中表示,DeFi和加密货币治理已经成为CFTC在数字资产领域关注的话题之一。美国CFTC主席希思•塔伯特(Heath tarbert)曾直言,美国监管滞后于加密货币和区块链的发展。

2021年1月4日晚,美国知名的银行业监管机构美国财政部货币监理署(OCC)在其官方网站上宣布,将允许美国银行使用公共区块链和美元稳定币作为美国金融体系的结算基础设施。

2021年1月,美国财政部下属的金融犯罪执法机构(FinCEN)提议,要求银行和货币服务公司记录私人加密货币钱包的交易。由于DeFi的应用主要依靠钱包作为入口,芬森此举可能是为了规范DeFi。

美国纳税季即将到来。大多数美国人认为,美国国税局没有提供足够的指导纳税人如何报告他们的加密收入,特别是在创新的DeFi。2021年3月9日,美国国税局(IRS)发起了一项名为“隐藏宝藏行动”(operation hidden treasure)的反税务欺诈行动,该行动致力于追踪未报告的加密货币交易,以追究潜在逃税者的责任。

对于监管者来说,DeFi的快速发展极大地改变了原有的监管范式。在DeFi领域,许多概念没有明确界定,如如何界定代币资产属性、如何对质押所得征税等。如果这些定义仍然缺乏,那么在监管和税收征管方面就会存在许多问题。此外,加密资产高度去中心化、全球流通的特点也加大了监管难度。

从本质上讲,DeFi的发展是在全球金融体系面临崩溃危机的时候诞生的。金融创新的发展是金融创新与技术创新相互促进的结果。这是数字时代的一个重要发展方向,是任何国家都不能忽视和阻挡的金融力量。然而,如何使用和监管DeFi是政府监管部门亟待解决的问题。这也是重建传统金融体系的开始。

期望

由于COVID-19的存在,经过一年多的时间,人们开始接受和适应没有接触和接触的生活方式。这虽然给数字化带来了诸多不便,但却成为数字化进程的催化剂,大大提高了数字化进程的速度。例如,在中国,即使是不会使用智能手机的老年人也必须开始学习如何使用智能手机进行扫描和注册。可以说,这场流行病使得传统生活方式与数字生活试图融合。

虽然全球经济整体受挫,但人工智能、5g、物联网、区块链等产业发展迅速。随着以数据为重要生产手段的第四次工业革命的迅速兴起,人类向互联网的大迁移从未如此迅猛。格雷在《财富大转移推动BTC成为主流投资目标》报告中指出:数字时代已经到来,未来25年,68万亿美元的财富将转移到倾向于投资数字货币的年轻一代身上,这对比特币来说是一个巨大的机遇。

未来已经来临。即使“312”再次惊动黑天鹅,请相信比特币已经不再是过去的样子。

文章标题:312周年:加密世界的巨大变化

文章链接:https://www.btchangqing.cn/207902.html

更新时间:2021年03月11日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。