加密币市场的衍生品主要包括杠杆交易、期货合约、期权合约和杠杆**币。其中,永续合约是加密币市场上一种创新的期货合约,已迅速发展成为当前主流的衍生品。

;

永续合约简介

;

永续合约和交割合约都是期货合约。与交割合同不同,永续合同没有到期日和交割日。交易者可以根据自己的实际需要长期持有,以获得更高的回报。

;

Bitmex是第一个投入使用的加密产品币 交易所。当时,加密币市场上的衍生品非常少。bitmex推出的永续合约很好地满足了市场需求,在加密币市场发展迅速。目前,主流交易所如币安交易所、fire 币、okex已推出永续合约,交易品种也从BTC、ETH扩展到其他加密商品币。

;

由于交易者预期和溢价的影响,期货合约价格与现货价格会存在价差。一般来说,离合约交割日越远,交易者的预期就越不确定,期货合约价格与现货价格的价差就越大。永续合约中没有交割日期,这意味着永续合约的交割日期是无限的,这意味着永续合约的价格没有锚定,可能严重偏离现货价格。为了保证永续合同价格与现货价格的长期趋同,不偏离现货价格太多,在永续合同中引入了一些特殊的机制。

;

资本率

资本率是指在永续合约市场中,所有多头和空头之间的资本结算,每隔一段时间结算一次。基金利率决定付款人和受款人:如果永续合约价格明显高于现货价格,则基金利率为正,多头需要向空头支付资金;相反,如果永续合约价格明显低于现货价格,则基金利率为负,空头把资金交给多头。而且,价格偏差越大,资本率越高。

;

资本率可以平衡长期合同和短期合同的需求。例如,当永续合约的价格高于现货价格时,资本率为正,多头需要支付空头价格。因此,多头对永续合约的需求减少,空头对永续合约的需求增加,这将抑制买入,鼓励卖出,从而使永续合约的价格降低,趋于现货价格。相反,恰恰相反。

;

标价

标底价格根据现货指数价格、资本率和时间区间计算。现货指数价格一般由主流交易所现货价格加权平均得出。永续合约之未实现损益及强制平仓之判断,依标示价格(非永续合约价格)计算。明码标价可以避免永续合约价格的剧烈波动,从而导致强制平仓。

;

论永续合同的特征

永续合同在加密币市场的成功与否,与其自身的特点密切相关。

;

首先,永续合约没有交割日期,因此交易员无需移动头寸、管理头寸和重建头寸。币加密市场的大多数交易员都不是合格的投资者,他们不具备必要的金融知识和交易经验。永续合约的这一特性正好满足了加密币市场简化交易难度的需要,因此受到交易者的青睐。

;

其次,交易者可以利用永续合约的资本率进行套利。交易员可以在永续合约市场建立头寸,在现货市场建立抵消头寸。这样,资产本身的价格波动不会影响交易者的总资产,但交易者可以获得资本溢价。当然,如果交易者对市场走势判断失误,也可能赔钱。同时,交易者还需要考虑价格波动导致的强制平仓风险。

;

第三,行凶者难以操纵永续合约市场。永续合约及强制平仓之损益,依标示价格计算。如果行为人想恶意操纵永续合约市场,需要先影响主流交易所的现货价格。

;

第四,利用杠杆。与其他衍生品一样,永续合约为交易员提供杠杆作用。通过杠杆作用,交易员可以用少量资金获得更大的头寸。同时,交易所的很多永续合约在开仓后都可以调整杠杆率,即交易员可以调整强制平仓的价格,这对交易员更为友好。

;

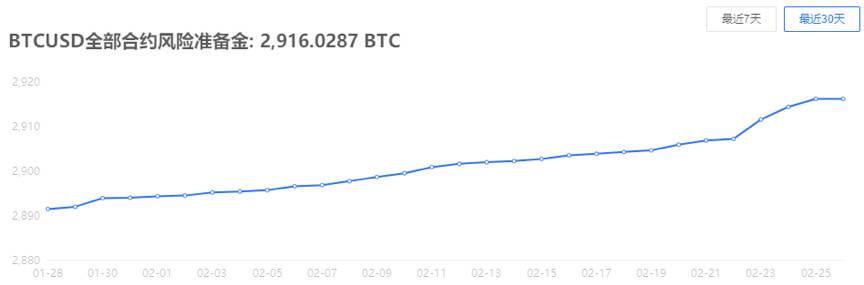

第五,主流交易所为永续合约提供了风险准备金。如果交易者的**合约被迫平仓,交易所将启动清算引擎接管交易者账户中的剩余头寸,并使用风险准备金反向平仓。这是一个很容易被交易者忽略的优势。风险准备金的存在相当于交易所以强制平仓的价格向交易者提供了无限的流动性,这在传统的金融期货合约市场中是不存在的。如果交易所的风险准备金不足以接管用户剩余头寸,交易所将按照规则自动平仓奸商头寸。

图1:okex的BTC风险准备金

;

永续合约的签发;

首先,在永续合约中引入资本率,可以在很大程度上避免永续合约价格偏离现货价格。但是,如果交易者对市场走势判断失误,就需要向对方支付资本溢价。由于永续合同每隔几小时就要结算一次,因此支付资本金利率将是一笔巨大的损失。

;

其次,在永续合约中引入标的价格可以避免恶意操纵永续合约市场造成的强制平仓问题。作案人不能操纵现货价格,但可以通过影响永续合约的价格来获得资本溢价,特别是对于成交量较小的交易所。

;

三是原永续合约主要是BTC和ETH,交易量大,流动性好。但后来许多交易所推出了永续合约的其他加密商品币。这些加密商品币缺乏流动性,导致价格波动较大,资本率较高,更容易造成交易者损失。

;

第四,交易者可以在永续合约中选择高倍数的杠杆。加密币市场波动性非常大,再加上高杠杆,交易员的风险敞口将非常大。随着市场的波动,一旦交易者保证金低于临界值,系统将进行强制平仓,交易者将失去合约保证金。

;

制定永续合约;

随着币市场的发展,永续合同也在不断完善和完善。首先,主流的交易所是加强对永续合约交易者的保护。对于每笔交易,交易所都有风险准备金,且风险准备金的累计金额不断增加。同时,通过对价格和仓位的实时监控,可以减少恶意操纵市场的行为。此外,交易所还引入了很多创新的功能和交易方式,如锁定担保资产、实时结算、更智能的止损止损等,这些功能可以让交易者更快提取盈利资金,提高资金使用效率和用户体验。目前,很多交易所已经推出了币标准合约和USDT标准合约。

;

币标准合约又称反向合约,是加密币市场的一项创新。币标准合同采用美元法币计价。交易者以对应的加密商品币作为交易担保,**按照对应的加密商品币结算。例如,如果交易员参与BTC的币标准合约,他或她应持有一定数量的BTC作为保证金,他或她的最终收入应根据BTC计算。由于币标准合约使用对应的加密商品币作为保证金,加密商品币的价值会出现波动,交易员在计算币标准合约的价值或损益时并不直观,每次开仓都需要重新计算保证金和合约价值。币标准合约的盈亏曲线是非线性的,这将进一步放大交易者的盈亏。

;

Usdt标准合同也成为积极合同。Usdt标准合约比币标准合约更直观,其保证金和结算币均采用Usdt。参与USDT标准合约的交易员不需要持有不同种类的加密商品币。他们只有持有USDT才能参与各种USDT标准合同。同时,USDT标准合约的边际价值不变,其盈亏曲线呈线性。交易者可以清楚地计算出合同的价值和损益。

;

思考和总结

;

传统金融市场上的衍生品,如期货、期权、掉期等,经过几百年的发展已经非常成熟。监管部门对这些衍生品有完善的监管框架和要求。加密币市场的衍生品最初是指传统金融市场的衍生品,而永续合约是加密币市场的一个创新。传统金融市场为何没有永续合约这类衍生工具?最可能的原因是,传统金融市场的衍生品是风险管理和对冲的工具,而永续合约不符合监管要求,风险更高。

;

传统金融市场对合格投资者参与衍生品交易有严格限制,不合格投资者将不得参与高杠杆、高风险投资。不过,币加密市场还处于起步阶段,对交易员没有如此严格的限制。永续合约符合币密码市场交易者的特点和需求,取得了巨大的成功。

;

加密商品币价格波动较大,衍生品的使用将进一步放**动。此外,加密产品币市场的许多参与者不合理地使用过度的杠杆,这使得他们容易遭受重大损失。加密商品币和交易所需要正视这个问题,引导这些参与者控制自己的头寸,管理自己的风险敞口。监管部门需要制定和实施监管政策,使加密币衍生品市场更加规范和完善。例如,美国监管机构去年对bitmex采取的一系列监管行动。

;

CME、bakkt等传统合规机构也开始参与加密币衍生品市场,推出了合规比特币期货和期权产品,大勋章基金等机构也开始参与加密币衍生品交易。所有这些都意味着加密币的衍生品市场将继续发展,但**合约在可预见的时间内不会出现在合规的交易机构中。

文章标题:哈什基郝凯:中央交易所永续合约机制详解

文章链接:https://www.btchangqing.cn/207164.html

更新时间:2021年03月10日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。