概述

1) BTCfans.com/tag/1249/‘target=’去中心化金融(DeFi)的下一阶段是传统和新兴资产类别的无缝整合。如BTC、特斯拉、茅台、美团等不同资本市场的核心资产将同时进行配置。在传统金融中,跟踪直接投资回报的工具有股票、指数、房地产等,如ETF、共同基金、指数基金等。

2) 目前,DeFi面临的**挑战之一是如何以去信任的方式将现实世界的资产联系起来。合成资产提供了一条简单的途径。合成资产不需要抵押/信任基础资产,而是根据预言机报价在链上生成。现金交割不是现货交割,因此不涉及“有价证券”的托管和清算,也不存在实体抵押品拍卖的流动性问题。

3) “资产配置”驱动了大多数投资组合收益,而不是“投资组合选择”。数据显示,80%的投资组合回报取决于“资产配置”。

4) 交易者可以买卖反映标的资产价格变化的“软锚定”资产,资产多空的零和博弈构成“博夏”市场,满足“对冲”需求。

5) 将与数字资产牛市-熊市周期负相关或不相关的资产类别纳入DeFi非常重要。无论是makerdao将实物资产纳入的尝试,还是美联投出的合成资产,都可以降低DeFi的整体杠杆率,去中心化单一市场体系的风险。

6) Dao的社区治理和投票机制有待完善。新资产的增加将稀释现有流动性提供者的收入,包括参与治理的动力不足,导致系统投票率低。

传统投资者的新玩具

截至2月25日纽约市场收盘,美国10年期基准国债收益率上涨14.43个基点,而美国10年期和30年期国债收益率录得2016年11月以来**月度涨幅。全球主要核心资产的定价取决于10年期美国国债的收益率。根据摩根士丹利的计算,美国长期国债利率每上升1%,股市市盈率就会下降20%左右。所谓的“投机性双胞胎”美股特斯拉和BTC确实出现了大幅下跌。

然而,这些短期波动并不能影响股市与区块链市场相互交融的新趋势。许多美国和香港上市公司正试图把B股链的概念和业务结合起来,以提高股价。这种“双资金驱动”的模式,是BTC牛市期间的一个好策略。例如,微策略通过发行债券购买了9亿美元的BTC,特斯拉购买了15亿美元的BTC,并接受了来自BTC的支付,Sun International(8029),一家香港上市公司,计划通过发行新股来购买1000台数字货币挖矿机。而九城(NASDAQ:NCTY)与filecoin mining machine签署了价值1000万美元的收购服务器集群和技术服务协议,并于2月22日宣布将在收购SUAS前换股,九城频频以新股形式增持包括比特大陆、阿瓦隆和神马挖矿机械。

目前,区块链行业的资金来源有两种方式。一是机构投资者的灰色模。灰阶信托BTC ETF指数产品有利于机构投资者购买数字资产。例如,香港上市公司狮子集团计划实施符合灰色规模的兼容数字货币信托产品。这也是一项很有前途的业务,尤其是覆盖亚太市场。二是设立加密基金,不仅可以投资一级市场的早期股权/货币权利,还可以投资二级市场的主流货币(BTC、ETH),帮助上市公司享受数字资产增值的红利。未来,结合“综合资产”模式,实物股票资产可以与DeFi world的服务和收入相连接。传统的股票质押融资公司在收到质押人的股票后,可以将其出售为现金,然后用一定的配套资金购买合成股票并存入AMM LP,从而获得相应的流动性挖矿报酬。

“软锚”的平行世界

从比特币到VIX(VIX指数,又称“恐慌指数”,是芝加哥期权交易所市场波动率指数的交易代码),从特斯拉到黄金,只用一个数字钱包就可以轻松配置全球任何资产的想法即将实现,而这一工具是基于Terra和以太坊的镜像协议(目前,硬币安全链中有一个主要的交叉链概念,线性)而且,这种类的协议还可以创建几乎没有摩擦成本的金融衍生品,通过用户套利行为锚定现实世界的“指数”,实现传统金融工具无法实现的目标。

在了解合成原料之前,先来看看经典的makerdao:

如果你了解刀和岱是如何工作的,就不难理解镜子,因为它们的工作原理几乎相同。maker系统的工作原理如下:

假设你有一些数字资产,比如ETH。你不想卖掉以太坊,但你需要流动现金来消费或投资更多的数字资产。

您将1500美元的ETH锁定为债务抵押头寸(CDP)作为抵押品。

根据抵押品的风险参数(融资利率的2/3),可产生1000 Dai或1000美元。

将戴笠出售为美元或直接投资于以戴笠为贸易伙伴的任何资产。

当需要取回抵押品(ETH)时,偿还1000 Dai和利息(以MKR支付,如果目前使用ETH作为抵押品,则按5-7%的年利率计算),并收回原来锁定的以太坊。

可见,戴某是一张存单,生来并不等于1元,但背后的抵押物价值总是大于1元。为了将Dai固定在1美元,系统有四个重要机制:

1抵押品价值下跌时的自动清算机制。makerdao的每一笔债务都被超额抵押,至少是150%。当抵押品价值达到清算额度时,系统将以市场价格3%的折扣拍卖和清算CDP。

2稳定利率机制。当傣族的市价高于1时,社区会投票决定降低维稳费,鼓励大家多投傣族,提高傣族的售价,降低市价。当傣族的市场价格低于1时,社区会投票增加维稳费,鼓励人们在市场上回购和返还傣族,这将起到提价的作用。

3补偿机制。目前,无论是makerdao还是compound,大家熟知的DeFi都是超按揭、限价成交的模式。然而,数字货币市场往往波动很大,导致无法顺利成交,导致抵押品价值lt;贷款价值。但目前主流的设计是启动项目治理代币作为拍卖,回购代币并填补空白。但如果损失过大,判断不足以通过增发股票弥补,或者系统/程序存在潜在的严重漏洞,makerdao将启动紧急关停机制,禁止任何新的借贷和还款操作,并冻结预言机目前的报价。紧急关闭机制启动后,系统剩余部分将用于偿还债务,剩余资产持有人将根据冻结时的报价按比例取得抵押物。假设当前冻结报价为1ETH=150美元,流通中的Dai可赎回1/150 ETH,抵押头寸为赎回资产减去负债的余额。此时,1代将不再是1美元,而是0.0066以太坊,随以太坊价格浮动。

4市场套利。如果上述三种机制使Dai价格在宏观上趋同于1,还需要微观操作来保证Dai在1美元左右窄幅波动,以提高其作为定价单位的可靠性。在相信傣价最终会回归1的前提下,人工交易员或自动程序可以帮助傣价维持锚定,当傣价低于1时买入,当傣价高于1时卖出。参与者可以是独立于系统的foundry或swing交易者。

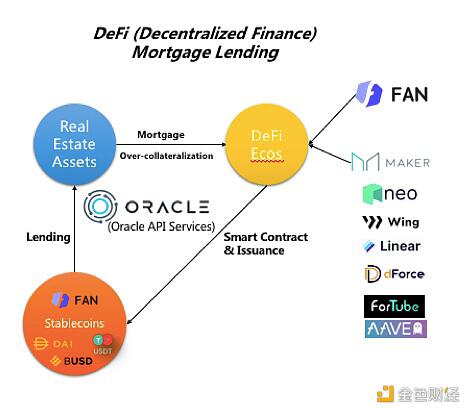

在makerdao模下,有许多尝试将真实世界资产(RWA)包括在内。然而,由于实物资产与原始资产的特性不同,将超抵押实物资产纳入DeFi的抵押池以产生稳定资产,在清算、拍卖、法律结构等方面存在一些问题。

目前,主流的安全模有两种:一种是离心机的NFT模,另一种是uprets-OST的数字安全模。它们都试图将贷款、基金份额等实物资产从技术上转化为代币,再转化为CDP;另一种是连锁信托模式,如6S Capital的商业贷款方案和SOLarx SOLar farm循环贷款(https://forum.makerdao.com/t/mip6-uprets-SOLarx-reits-morage-loan/6718)但是道界需要建立自己的法律实体。

合成原料的形成机理

镜像的合成存量与稳定币Dai的生成机制相同,但资产类相反,makerdao是抵押不稳定币(ETHer等)的稳定币,镜像是抵押不稳定币(UST)的不稳定币。

Mirror的综合股票也是一种存款凭证。证书背后的CDP价值总是大于证书本身的二级市场价格(150%的超额抵押率),这是确保复合股票价值的基础。

与maker的系统设计相比,mirror有以下区别:

1Mirror的主程序运行在terra链上,速度快,处理费用低。Terra是dpos机制的公链,于2019年问世。使用tendermint的一致性算法,TPS最快可以达到10000,而以太坊的TPS极限是14。Terra chain可以使用其治理货币Luna或其稳定币支付GAS FEE用,而以太坊转账账户必须有ETH。在费用方面,Terra的汽油费在0.0001美元到0.0002美元之间,而以太坊目前大约在15美元左右。

2当实际股价上涨时,有必要补充抵押品或返还股票。当抵押品价格下跌时,Maker需要补充抵押品或归还Dai。

3CDP清算的风险非常低。当股价上涨过快达到清算线时,由于镜像按揭仓的CDP是稳定币,系统设计的贴现率高达10%,即作为清算人,抵押物可以获得10%的稳定利润,这比ETH大幅下跌时3%的贴现更有吸引力。

4没有稳定的利率。与maker不同的是,mirror不设置铸造利息,因此它不鼓励用户通过“贷款利息”来调整合成股票(M资产)和实际价格之间的供给。从目前的经营状况来看,m资产具有长期正溢价,甚至比实际股市高出20%。这就是合成资产供不应求的表现。有人批评这会影响镜像生态的发展,其实不然。作者可以列出两个原因

1) 只要保费稳定,就不会严重影响用户的盈亏。大多数用户都是在价格差异上来来**地玩,这与以戴为计价单位的需求不同。后者需要严格锚定1元的购买力,否则会造成定价混乱。

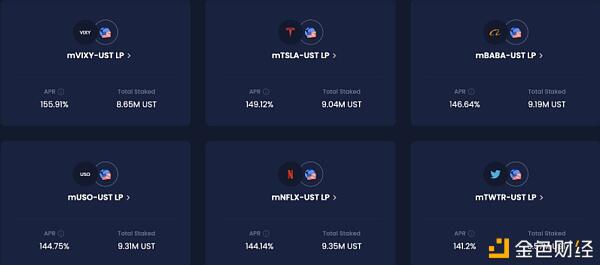

2) 由于m资产可以存入AMM交易池获得LP激励回报,年回报率为100-300%,而传统股票不产生利息,m资产作为生息资产自然有溢价,没有溢价是不正常的。理论上,溢价应该高达无限,以抵消LP回报波动损失(IL)。下图显示了一些合成股票交易对深度和LP回报的年化影响

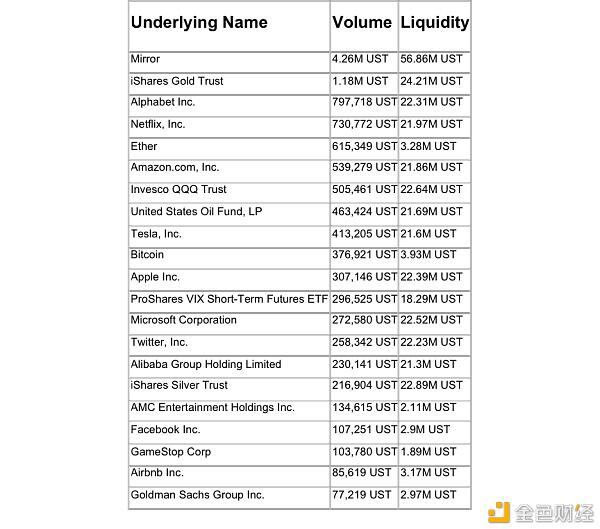

5需要社区投票来产生新的m资产。makerdao系统将包括更多需要投票表决的抵押品。目前,镜像上有20种合成资产,包括知名企业股票、期货ETF、实物ETF和加密数字货币。深度**的资产高达2400万美元,深度较差的资产约200万美元。与同一赛道上的热门竞争对手UMA相比,总资产投融资额仅为2100万美元。

2月28日镜像系统资产深度及24小时成交量榜:

如何锚定资产价格

目前,以太坊的Uniswap理论上可以使用美股合成资产token,这些合成的mtoken可以像它的兄弟Dai或SUSD一样被纳入中心化交易。然而,由于依从性和出生时间短,此类手术尚未见到。

无论在哪里交易,M资产的报价都需要与真实股市的报价挂钩。

Mirror使用band协议每30秒跟踪更新一次价格,以确定铸造价格和数量。在非美股交易时间,预言机将无法生成原始资产价格,因此目前用户只能在美股交易时间内对美股资产进行铸造,但可以对mbtc或mETH等报价资产进行铸造。目前,欧共体有建议将亚欧股市资产纳入其中,可以大大延长M资产铸造的窗口期,提高系统利用率。

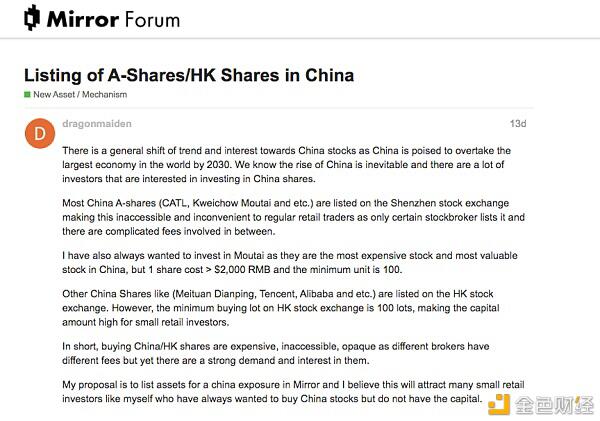

下图显示了包含A股和香港股票的镜像社区的投票建议。想象一下,你可以投资茅台的核心资产茅台镜,以及美股集团和葵港的投资者。他们性感吗?

一旦建立了移动资产体系,就没有激励机制来纠正这种偏差。不过,这并不妨碍套利的存在,但套利周期可能更长。以特斯拉股票为例,假设其现货价格为1000美元:

1、 mAsset;不动产

当mtsla的报价为1200美元,高于tsla时:我们在现货市场购买一股tsla,在镜中存入2000美元,投一股tsla,以1200美元卖出。这样,我们建立了一个三角洲中立的立场,即tsla的上升和下降不会直接导致我们的资产净值的变化。下一步,只要我们等待两者的价差回归,我们将赎回2000吨mtsla,并在现货市场卖出1吨。假设一个月,则该套利的年化收益率为(1200-1000)/(1000+2000)*12=80%。

2、 mAssetlt;不动产

当mtsla的价格为800美元,低于tsla时:镜像买入mtsla 1股,以2000美元为担保在现货市场做空tsla 1股,完成三角洲中立位置的建设。接下来,只需等到二者差价回归后,卖出手中的1股mtsla,在现货市场买入1股mtsla,并返还给证券公司完成套利。假设一个月,融券利率为8%,则本次套利的年化收益率为(1000-800-1000*8%/12)/(800+2000)*12=82%。当然,如果匹配800只做市基金,使mtsla成为LP池,年化收益率可能会上升到200%以上。

因为,只要套利者形成价格回报共识,就可以形成市场自动修正机制,而做市商的维稳费只是为了加快修正过程。然而,与CEX中永续合约的资本利率机制一样,这种机制并不能保证内部合约价格与现货价格的快速收敛,真正的收敛主要依赖于一种无形的共识。

不必担心“无形共识”的失败。即使没有套利机制,这种共识也会存在。最典的例子是“天气期货”——投资者不能在价格和温度变化之间进行套利,但合约报价往往会回到短期温度。此外,正如我们前面讨论的,股票不是价格规模的稳定币,只要价差稳定,它不需要一直紧跟实际资产。而且,m资产在任何主流的中心化交易中都不是在线的,套利的操作门槛偏高。未来随着M资产链流出的增加,利差回归将加速。

镜像合成资产的优缺点

杰出的

目前,DeFi面临的**挑战之一是如何以去信任的方式将现实世界的资产联系起来。合成资产提供了一条简单的途径。我们不需要通过各种sto合规程序在链上注册传统资产,但可以通过超额抵押合成快速将其带上链上,消除链外清算和人为信用风险。通过上述套利路径,当合成资产的交易量足够大时,甚至可以影响到实体市场的股价,就像之前散户集体炒作Gamestop期权一样,但通过做市商却进行套期保值操作,可以影响现货股价,形成定价权的转移。

合成资产的波动性一般低于数字货币,AMM矿业的无常损失可能更低,从而获得更稳定、更可预测的收益。

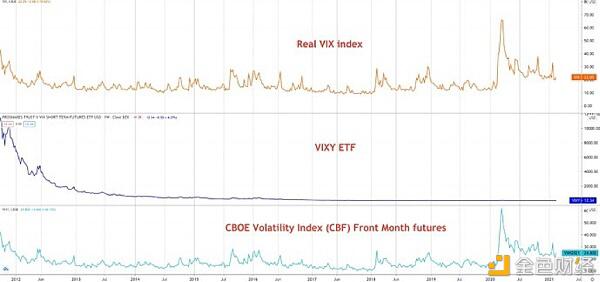

通过超额抵押,可以合成期货、期权和无摩擦成本的杠杆衍生品。例如vixy SP500波动性期货ETF,基金必须买入价格更为昂贵的VIX长期期货合约,同时卖出价格更为低廉的短期合约来滚动其仓位,从而形成对高的连续买入和卖出。久而久之,这将给ETF价格带来下行压力,导致其与实际VIX指数相关性较差,长期持有者总是亏损。然而,合成资产可以跟踪VIX期货连续合约指数,而不需要承担传统工具所需的头寸、头寸转移和管理成本。只要有相应的合约供套利者在价格偏离时操作,传统市场上的投资者就不能直接跟踪VIX指数,因为该指数指的是**的VIX期货合约。如果有人想跟上指数,CBOE期货市场总是会有风险的,应该支付滚动仓位费和仓位费。同样,杠杆ETF和反向资产跟踪可以以无摩擦的方式合成。

可伸缩性的本质是让闲置的股票资产流动并重新创造价值。例如:

a、 真正的股票资产可以连接到DeFi世界的服务和收益。传统的股票质押融资公司在收到质押人的股票后,可以将其出售为现金,然后用一定的配套资金购买镜像中的复合股票,存入AMM LP,从而获得相应的流动性挖矿报酬。

b、 m资产与更多的定义相连接,如抵押贷款和再投资设备。

不适合将链外交易和投资的非活跃资产进行综合。从这个角度看,现实世界中流动性不足的资产,如私募股权、房地产、应收账款等,由于不能及时套利修复价格偏差,不适合进行综合。

从长期来看,股票市场的走势总是向上的,从长期来看,铸造和出售m资产的用户数量可能少于购买者的数量,因此我们需要有足够的激励措施。

在现实世界中,股票和债券会派息,但M资产要同步到这一点并不容易。

监管问题。综合资产是一种资产价格的模拟和资本博弈,是一种相关资产的金融衍生产品,无法逃脱监管部门的审查。尽管区块链提供了独立托管、无许可证的环境,但监管挑战目前也是一个“灰犀牛”。

社区治理与投票机制。由于系统治理和流动性提供的激励总额是预先设定的,增加新资产会稀释现有LP的收入,包括参与治理的激励不足,导致镜像系统的投票率较低,大户没有动力支持甚至反对增加新资产,大量提案无法通过。

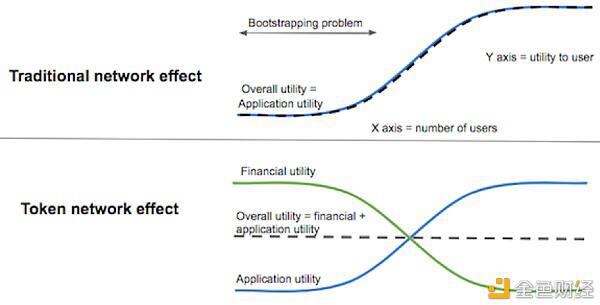

通过代币补贴流动性提供者,年收入可达到*以上。任何一个传统的金融从业者一开始都难免会感到陌生,第一反应就是“这是欺诈”!笔者经常遇到类似的问题,但补贴确实有经济意义。在初始阶段,允许更多的人通过补贴参与流动资金池,冷启动阶段,协议价值迅速增加。后期,制度将逐步从补贴经济转向依靠佣金激励的增长周期。

来源:Chris Dixon。代币网络效应

这与滴滴、美团等互联网2.0应用初期给予用户的补贴类似,只是现金或服务补贴被兑换成类似“股票”的东西,因为企业也通过出售股权从机构投资者那里获得现金,而股票可以直接打印,更直接更简单。此外,将治理货币分配给用户也可以达到分权的目的,依靠代币投票来决定协议的未来发展。对于真正意义上的金融衍生品协议,去中心化的Dao是避免监管重大影响的必要结构。

文章标题:德菲无缝整合了全球最性感的资产:BTC、特斯拉和茅台

文章链接:https://www.btchangqing.cn/205609.html

更新时间:2021年03月07日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。