基于UMA协议开发的合成资产考虑了用户的兴趣或需求,这可能是“合成资产”应该是什么样子,而不是受到“预言机”的约束。

尽管合成资产的概念在过去两年中在去中心化金融(DeFi)领域迅速发展,但DeFi的合成资产协议通常仍局限于“股票”和“加密货币”等简单的合成资产。

事实上,“合成资产”可以将各种有价值的交易数据移动到链上,支持有交易需求的用户对冲风险、投机、投资,甚至建立类似期权结构的营销工具。Defa协议UMA所探索的是在“预言机最小化”的前提下,完全打开Defa合成资产的想象。

作为加密货币和区块链的原始概念,synthetix是最知名的“合成资产”协议,总市值超过40亿美元。利用预言机将链外资产的数据转移到链上,通过超高抵押率实现价格锚定。而UMA则设计了一种完全不同的综合资产机制。通过引入博弈论,可以尽可能减少“预言机”的使用。也许这就是UMA能够设计出更多元化的合成资产的原因之一。

目前,synthetix的锁定量超过23亿美元

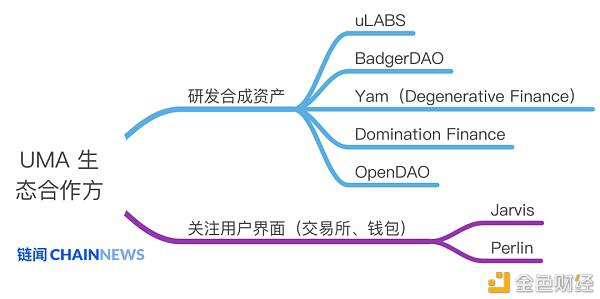

另一方面,UMA作为一个协议,各种合成资产的创建可以通过其他第三方团队来实现,因此UMA生态中的合作伙伴越来越多,同时,“比特币市场份额”、“结构化金融产品”、“KPI期权”等各种合成资产也应运而生。

UMA的综合资产机制

UMA的全名是universal market access,最初定位为“合成资产协议”,后来又增加了“去中心化金融合同平台”。因此,UMA的愿景是解决用户可以访问区块链上各种其他市场或资产的问题。

UMA的联合创始人曾说过UMA通过三点来实现金融合同的安全性:无价格的金融合同、基于治理代币实现经济保障的数据验证机制和异步预言机延迟机制。

UMA设计的基本理念是无代价,以尽量减少预言机在链上的使用,减少预言机攻击的频率和攻击区域。它主要通过引入清算人和争议人这两个博弈主体来实现,实质上是一种博弈机制。

采用最小预言机

该机制假设复合代币抵押头寸的抵押利率充足且可偿还。一旦抵押价格波动导致抵押率不足,任何人都可以根据链下价格进行清算,获得收益,称为“清算人”。如果清算中有争议,则需要引入另一个角色“争议方”。

对清算有异议的,可以提出异议。

由于“清算人”必须抵押一定数额的资金,“争议人”在启动清算前还需要抵押一定数额的担保,如果最终裁决证明“争议人”是正确的,“争议人”可以从清算人处罚款。反之,如果“争议人”被证明是错误的,抵押物的保证金将丢失。

博弈机制保证了参与者有足够的经济动机参与博弈,最终保证了价格的可靠性和可靠性。

这有点像一个真正的法庭,只有在有争议的时候才有效。只要签订合同的双方当事人合法守法,就永远不会使用法院系统。只有争端需要法院的裁决。

UMA将“预言机”重新定义为一种法院争端解决机制。如果这些纠纷不能通过合同本身的机制解决,那么预言机应当作为纠纷解决的后盾。

去年,连文详细介绍了UMA的工作原理。请参考本文:

“符合人性的游戏设计最安全吗?UMA创始人详细介绍了如何防范flash贷款攻击

https://www.chainnews.com/articles/442811675663.htm

4个月内吸引7个以上生态伙伴

UMA创建新合成资产时,UMA和synthetix知名的区别是synthetix只需要预言机提供价格,而UMA需要专业团队在UMA协议框架下开发特定的智能合约,才能推出新的合成资产。

因此,UMA的优势在于它可以创建更多定制和有趣的合成资产,而synthetix的优势在于推出新资产的难度较小。正因为如此,UMA推出了一些活动,鼓励开发者创建合成资产(金融产品),以鼓励协议生态的更快发展。

现在,越来越多的DeFi协议开始与UMA进行深入合作。同时,还有一些团队致力于为UMA的生态系统开发新的合成资产。

Ulabs:为UMA协议提供**实践

链接:https://umaproject.org

第一方的团队是UMA自己的新组织ulabs,该组织于去年11月成立,旨在设计金融产品。它提供了生态学的一些基本思想和**实践,然后可以将其转移到其他团队进行迭代和开发。

UMA技术推广人肖恩·布朗和财务总监凯文·陈将推动ulabs在主网络上部署新产品。Ulabs将首先推出代币UGA,以跟踪以太坊天然气的价格,并允许对冲和投机。UGAS随后转到另一个团队。

链接:https://badger.finance

Badgerdao是一个去中心化的组织,专注于将比特币引入DeFi。通过与UMA的合作,badgerdao实现了收入美元的产品,甚至提议与UMA联合实施特定的机*池功能,或者提供联合激励。

任志刚:推出衍生品交易平台

Nbsp;链接:https://degenerative.finance

DeFi项目yam finance的最初目标是在算法稳定币协议Ampleforth的基础上,开发一套具有改进的灵活供应机制的稳定币,可以根据市场情况随时进行通货膨胀或通货紧缩,目标是使每个yam代币的价格保持在1美元。

随着yam逐渐淡出DeFi社区,他们决定与UMA合作推出DeFi衍生品交易平台degenerative finance,并将ulabs开发的能够跟踪和对冲以太坊GAS FEE用的期货合约UGA作为第一个产品移交给ulabs。

关注比特币的市场价值

Nbsp;链接:https://www.domination.finance

Dominion finance也是一个新的创业团队。它的名字“dominion”来自于他们产品中的一个相关术语:BTC dominion(BTC dominion,通常翻译为“比特币市场份额”)。所以他们用UMA打造的产品就是用来跟踪比特币市场份额的代币btcdom和相应的山寨币altdom,未来会逐步推出一系列相关产品。

Opendao:用项目代币铸造稳定币

链接:https://opendao.io

基于UMA和Ren协议,opendao专注于将任何代币转换成稳定币,首先是美元。根据官方网站,opendao的投资者包括Signum capital、moonwhale、TRG capital和X21 digital。

钱包和兑换入口

链接:https://jarvis.net

Jarvis计划推出加密货币兑换和钱包,以便最终用户可以直接购买各种资产,其中一些可以通过UMA协议实现。

Perlin:用户界面和门户

链接:https://perlinx.finance

perlinx的V3版本将与UMA深度合作,作为UMA协议的前端入口,实现资产铸造、交易、质押等一系列功能。

合成资产的其他可能性是什么?

除了越来越多的生态伙伴,我们还应该更加关注UMA能将哪些真实数据转化为合成资产。

例如,UMA可以支持“特斯拉”股票价格、“BTC”价格和“欧元”价格等金融产品,这些都得到了许多合成资产协议的支持。然而,为了体现UMA协议的独特性,该团队从一开始就尝试了奇怪的合成资产,比如poopcoin,并在一个月内跟踪了海湾地区的3000个粪便。

当然,这只是一个纯粹的娱乐营销活动,但目前,基于UMA协议开发的合成资产确实考虑了用户的兴趣或需求。这可能是“合成资产”应该是什么样子,而不是受到“预言机”的约束。

UGAS:可以对冲以太坊网络拥塞带来的交易成本上升风险

UGAS锚定了以太坊网络的天然气价格,可以反映当前以太坊网络的交易阻塞和需求。在早期,它是由乌拉布斯直接发展和推动,然后转移到退化的金融。

自去年年中以太坊网络被各种DeFi协议“占领”以来,gas一直处于历史上的很高位置。虽然也有一些较大的波动,但整体趋势一直呈上升趋势,因此以太坊网络的很多低值交易都被挤出了。

因此,UGAS可以帮助用户对冲天然气逐渐上涨的风险,降低未来天然气上涨的风险。同时,会有很多人认为天然气不会继续上涨,因此它可以为那些有对冲需求的用户提供流动性,而uga可以匹配这两类人的需求。

链接:https://ugas-station.io

结构性理财产品:照搬传统理财产品结构

Ulabs最近提出了使用UMA构建去中心化的“结构化产品”的方法,并找到了一个团队来帮助实现它。

在传统金融中,散户通过购买结构性金融产品,可以被动地获取衍生品的风险和收益,其中双汇产品是最受关注的结构性产品之一。

Ulabs表示,双币产品已在加密货币交易所普及,通过存入ETH或BTC并出售看涨期权来限制风险上升,可以获得高回报。Ulabs说,这个功能可以通过UMA的“成熟复合代币合同”(EMP)**。但是,EMP合同需要在主网络启动前进行修改(目前不支持在一个合同中存放两个抵押品),因此需要制定和审核。同时,希望社会各界能根据这一思路给予更多的反馈。

链接:https://medium.com/uma-project/ulabs-ideas-building-decentralized-structured-products-on-uma-973074098021

KPI选项:项目激励的有力工具

许多协议或DeFi项目都有自己的指标(或KPI)来反映项目的规模或进度,如TVL(位置)、独立用户数量、交易量等。

因此,UMA巧妙地结合了项目方对KPI存在的需求,设计了期权结构的激励工具,使得token持有者能够帮助项目更快地实现一些KPI指标。如果他们在规定的截止日期前达到预定目标,他们可以得到更多的奖励。

举个简单的例子,UMA可以为TVL设计一个“KPI选项”,以刺激UMA职位的增加。UMA可以空投这样的KPI选项给鲸鱼用户或DeFi的核心玩家。只要TVL能够在到期日满足选项设置的目标,持有KPI选项的用户就可以解锁并交换UMA代币。

链接:https://medium.com/uma-project/uma-kpi-options-and-airdop-bae86be16ce4

比特币市场份额:一个可交易的宏观指标

比特币的市场价值一直是行业宏观分析中最常被提及的指标之一,很多专业分析师利用这一指标制定各种投资策略。

如果这种策略真的有效,那么用户就可以把自己的代币投资策略和比特币的市场价值作为重要的交易指标之一,来对冲因指标变化带来的根本性变化所带来的风险。

创业团队dominion finance就是这个指标的研发团队。他们不仅开发了跟踪比特币市场份额的代币btcdom,还开发了相应的山寨币altdom,未来将逐步推出一系列相关产品。

链接:https://www.domination.finance

稳定币资产:任何资产都可以铸造稳定币

区块链上的稳定币一般是基于特定的加密资产抵押,或者通过区块链下的实体资产抵押产生的。Opendao希望再次扩大这件事的范围,可以使用链下的任何加密资产、股票或资产作为链上稳定币的抵押品。

因此opendao需要UMA和Ren协议作为最基本的组件来实现这个功能。UMA实现了综合资产业务,Ren协议实现了资产跨链业务。

根据官方网站,在项目的第一阶段,计划将链中的流动资产作为抵押物来产生usDo,在第二阶段,计划将链中的流动资产作为抵押物(如苹果和特斯拉股份),在第三和第四阶段,链中的不动产和股权计划用作抵押品。

链接:https://opendao.io

稳定币利差:提高跨链资产的稳定性

一个叫做塞尔达。现金通过UMA协议,该项目构建了一个基于稳定币利差的复合资产,允许用户创建稳定的读取头寸。Stable read是一种合成资产,可用于跟踪ETH上一篮子稳定币与区块链上其他稳定币之间的价差。

根据官方文件,如果用户认为非以太坊稳定币(如ust和busd)的价格比以太坊稳定币(如USDC和USDT)好,可以通过购买稳定读物获利,否则可以卖出。

该项目由一个名为youmychicfila的匿名团队开发,他们还有一个名为Mario cash的项目,该项目使用UMA协议将renbtc合成BCH。

文章标题:除了股票和货币,UMA还能在合成资产上创造多少想象力?

文章链接:https://www.btchangqing.cn/205309.html

更新时间:2021年03月06日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。