一直以来,在A股市场,“打新”是获得高回报的重要手段之一。公开资料显示,2020年,A股“创新”平均利润约为38631元,收益率约为19.32%。在币圈中,“创新”也是获得超额收益的重要手段。

2019年1月,binance率先推出launchpad,随后各大交易所竞相推出IEO,掀起了币圈的**“新”热。根据padata早先的分析[1],早期IEO代币的平均收入高达7.63倍。对于投资者来说,参与“创新”,买就是赚钱。

随着越来越多的IEO项目的出现,市场的存量资金被充分消耗,IEO的收益也不如以前。当时恰巧是DEX发展的第一个高峰。受此影响,同年6月,binance再次推出新的“创新”项目,binance DEX通过Ido推出Raven(Raven protocol)。然而,由于DEX发展的局限性,IDO在当时并不像IEO那样流行。

然而,市场上的融资需求总是存在的。据帕达塔介绍,2020年,**代币发行仍是业内主要融资形式之一,融资总额约2.25亿美元。因此,当DEFI全面崛起时,我就“卷土重来”。2021年,Ido越来越流行。市场上不仅有专门的Ido平台,还有定制的Ido模块或解决方案。那么,从数据来看,“新”的Ido能给投资者带来多少利润呢?Ido的优点和缺点是什么?

Ido关键词:定义、拍卖、白名单;

对于IDO的“d”有许多不同的解释。一些人认为Ido是通过去中心化交换发行的第一个代币,而另一些人认为Ido是通过DeFi发行的第一个代币。

从名字纠纷中我们也可以看到IDO的变化。在初始阶段,Ido确实主要是通过去中心化交换完成的,但在AMM中,DEX的第一个代币发行存在一些问题和隐患,如“科学家”冲走或“巨鲸”用户交易导致普通用户Ido收入受损,这使得一些项目出于社区动员和公平发行的考虑,将第一个代币迁移到交易算法更为复杂的DeFi平台,在发行完成做市后再链接到去中心化交易进行流动**易。因此,IDO的发展基本上经历了DEX和DeFi+DEX两个阶段。

从目前市场上主要的Ido模式来看,Uniswap和balancer仍然使用swap。两者的区别在于流动性的构成。Uniswap不是专门为Ido开发的DEX,因此其Ido的流动性构成与其他资本池的流动性构成是一致的。Balancer是Ido专门开发的一组模板LBP(流动性引导池)。它知名的特点是允许发行人自定义基金池的权重,可以是线性或指数曲线。平衡器认为,通过快速调整权重,可以降低代币池中代币的价值,防止早期投机造成的价格飙升。

其他新兴平台大多采用拍卖方式发行代币。在这里,有更多种拍卖方式。目前,有很多固定汇率拍卖平台,包括bounce、polkastarter和Swap。以polkastarter为例,发行人可以在公开发行(public offer)和私募发行(pols)资金池中设定两种汇率。一般来说,没有**限额,而是很高限额。

此外,值得更多关注的新方式还包括mesa的批量交易。在这种模式下,发行人不需要向买方提供流动性,买方可以使用许多不同的代币参与销售。这种拍卖不会低于预先设定的限价。在同一批拍卖中,所有订单价格相同,不存在套利行为。此外,bounce是目前最开放的拍卖平台。除了上面提到的一些拍卖方法外,它还提供了特殊的拍卖方法,包括NFT彩票。

IDO和IEO有一个更大的区别,即在参与资格方面,IEO与交换平台代币有着深刻的联系。参与IEO的用户必须持有一定数量的平台代币,而IDO和DeFi治理代币之间的绑定度要小得多。治理代币通常只在问题投票会话中使用。实际参与不考虑代币持有量,但要求参与者填写KYC并登记为白名单成员。但也有一些观点认为,KYC不符合区块链的精神,因为发行人可以对谁购买多少代币获得更多控制权。

Ido收入:比持有货币或股票高近10倍;

Padata选择IDO两个阶段的两个主要平台Uniswap和polkastarter[2],观察IDO代币的收益表现。可以看出,前期AMM DEX IDO的收益浮动幅度较大,而近期波尔卡斯塔特固定汇率拍卖的收益浮动幅度很小。

从配币当天的收益(以Uniswap第一个交易日收盘价为准)来看,Uniswap上三款早期Ido代币的平均收益倍数约为3.27倍,polkastarter上新三款Ido代币的平均收益倍数约为6.75倍,而首日的整体平均收益约为3.81倍(中位数)。

从历史**收益率(以Uniswap历史交易的很高价格为基础)来看,Uniswap三种Ido代币的平均收益倍数惊人的57.99倍,主要受UMA Ido的极值影响高达127.2倍。另外两种代币的平均回报倍数约为23.41倍,也非常高。在波尔卡斯塔特,IDO三款代币的平均收益倍数要低得多,约为7.55倍,略高于首日。整体平均历史很高回报率约为13.80倍(中位数)。

目前的收入情况类似(以3月3日Uniswap的交易价格为准)。IDO在Uniswap上的三个代币的平均收入倍数约为36.22倍,在polkastarter上的三个代币的平均收入倍数约为6.7倍。总体平均当前回报率约为10.07倍(中位数)。

和

和

除了时间因素外,起步价也是收入区间大小的重要原因。由于AMM-DEX的初始价格取决于流动性池的配置,它为“巨鲸”和科学家为普通投资者提供了提高Ido价格的动力。固定汇率拍卖或其他更为复杂的拍卖方式通过限制参与者资格、起拍价和很高销售配额来控制IDO的价格波动,从而缩小了用户之间的博弈空间和IDO的收益范围。

总体来看,目前IDO近10倍的平均收益仍明显高于其他投资手段。

帕达塔统计了2月份以来A股新股的“新”收益。结果显示,17只新股首日平均收盘价约为1.73倍(中位数),很高的是关中生态,收盘价仅为5.51倍。平均历史很高收入约为2.26倍,其中很高的曼卡隆约为9.43倍。目前的平均收入只有1.55倍,其中只有关中生态、吉米科技和曼卡龙超过4倍。

和

和

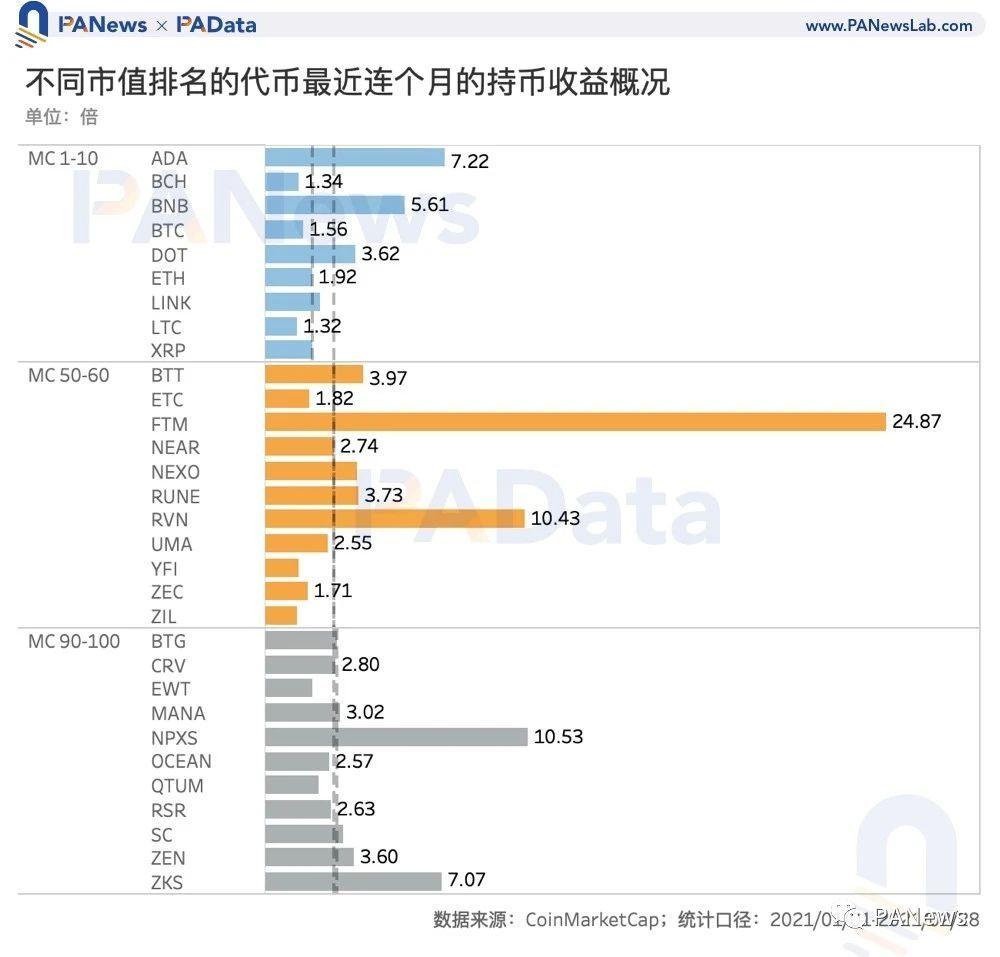

Padata还对今年其他数字货币的持有货币回报率进行了统计。结果显示,今年抽样的30种数字货币的平均持币收益率约为2.74倍(中位数),其中90-100的平均持币收益率很高,约为2.81倍(中位数),1-10的平均持币收益率很高,为92倍(中位数)。无论时间效率如何,除了收益很高的FTM外,其他采样代币的代币持有收益都低于IDO。

和

和

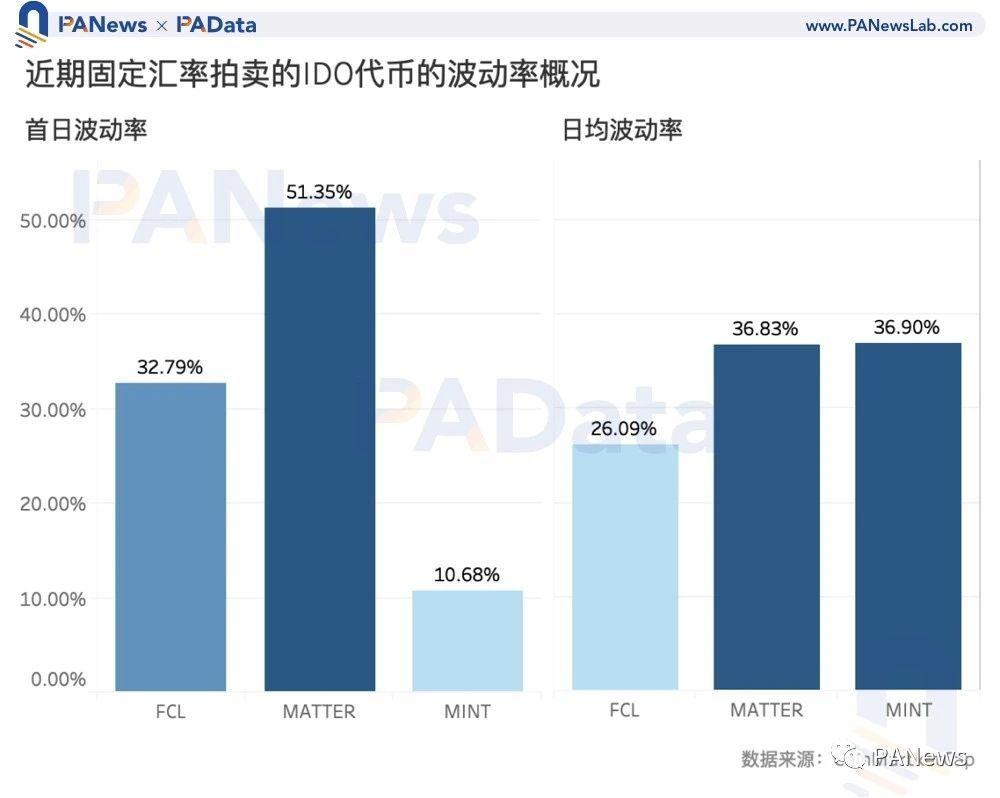

但需要注意的是,这里计算出的收益率倍数往往是盘中的瞬时**/很高价格,这只能为理解收益率区间提供区间参考。事实上,IDO的高回报率伴随着高波动性。据统计,波尔卡斯塔特三种代币首日平均波动率约为31.61%,历史日均波动率约为33.27%,明显高于普通数字货币。

和

和

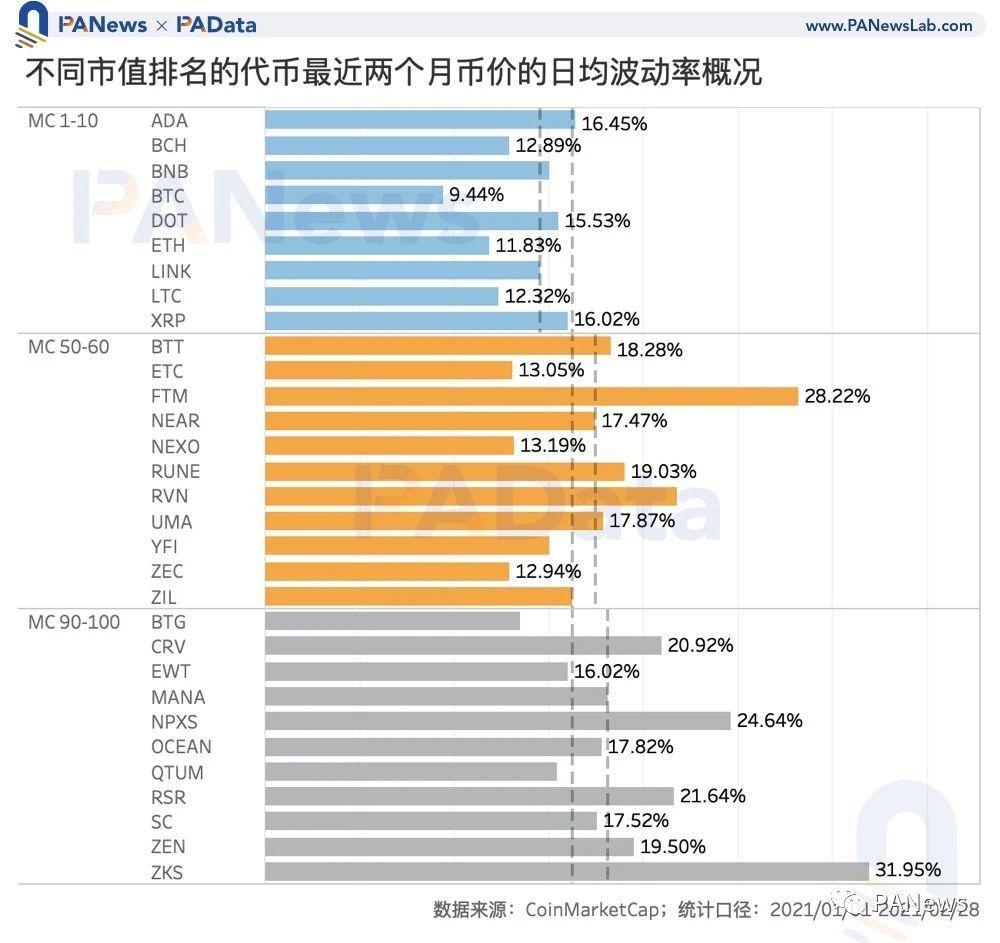

今年以来,30种不同市值排名的数字货币日均波动率约为16.27%(中位数)。其中,市值排名1-10的数字货币日均波动率**,约为14.51%,市值排名90-100的数字货币日均波动率很高,约为18.10%。远低于IDO代币最近的波动率。

和

和

除了Ido,还有ITO和IFO需要了解;

Ido已经成为一种流行的融资方式。许多DeFi项目在Ido后会立即接入DeFi平台进行流动性做市,启动流动性激励,这使得Ido不仅实现了融资目标,而且完成了新项目的冷启动,更大程度上呼唤用户的参与。

事实上,除了Ido之外,在不久的将来还有其他新的启动形式值得关注。第一个是ITO(twitter**),它以发布mask而闻名。顾名思义,ITO是第一次基于twitter发行代币。用户可以通过自己的twitter账户链接自己的钱包,参与抢购。面具上市后至少20倍的暴涨给伊藤添了一把火。面具之后,mtsla(镜子)也于美国东部时间3月2日开张。项目方认为,ITO可以**限度地在社交媒体上曝光代币,为项目带来流量。

第二个是IFO(初始农场)这类似于去年流行的DeFi流动性挖矿,即通过为DeFi协议提供流动性来获取新的代币,但不同的是之前的流动性挖矿只能挖矿出这个项目的治理代币,这与中斗德斗类似,但IFO挖矿是要挖矿出来的新项目的代币借助其他资产的流动性,这与中斗德斗类似。例如,pancakeswap上cake/BNB的流动性LP可用于购买头盔,这是典的IFO。Pancakeswap曾公开表示,一些IFO的收入已经达到250%。

去年下半年进入牛市后,资本市场活跃,投资者情绪也高涨,各种高收益新玩法层出不穷。同时,用户也要警惕风险,比如假币和资本市场。

文章标题:数字阅读“新”玩法:我的收入约10倍,有这些关键词要掌握

文章链接:https://www.btchangqing.cn/205091.html

更新时间:2021年03月06日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。