介绍

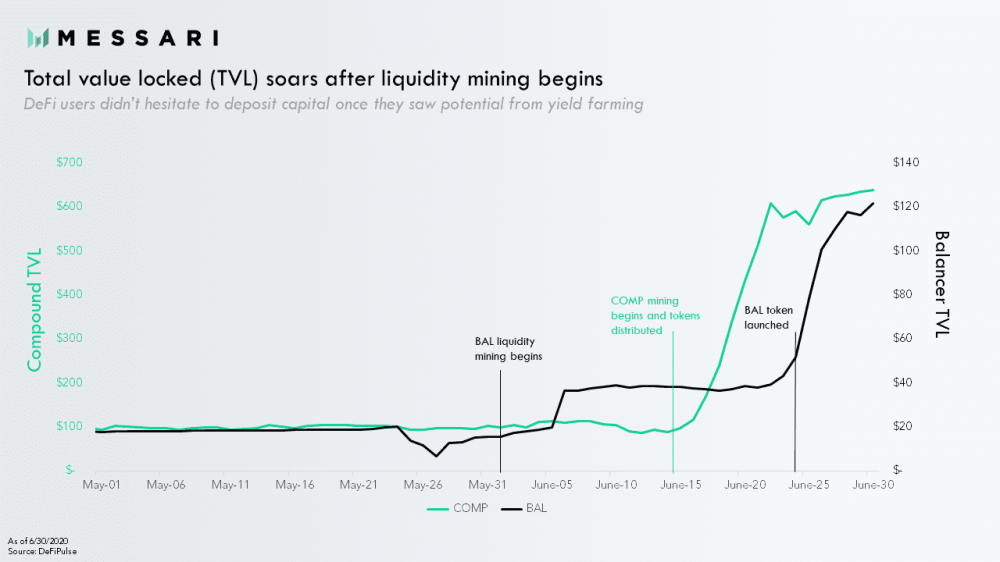

在过去的一年里,在加密货币行业的许多新趋势中,流动性挖矿无疑是最重要的趋势之一。2019年,synthetix将成为**成功启动移动挖矿计划的大加密协议。然而,compound在2020年6月发布的comp流动性挖矿计划才是真正的催化剂。在接下来的几个月里,许多加密协议,从包括Uniswap和balancer在内的head项目到各种小项目和forked项目,都采用了流动性挖矿的一些变体。流动性挖矿不仅是一种网络自举机制,也是代币分配策略中不可缺少的一部分。

流动性挖矿背后的基本原则非常简单:新协议可以为参与者提供货币激励,让参与者为平台提供流动性,让项目有一个良好的开端。这种激励通常以治理/伪股权代币的形式出现。

本文提出了一个定量分析流动性挖矿计划必要性和有效性的基本框架。这种方法(我们称之为“流动性目标”)旨在帮助给定的协议找到**流动性水平,然后在此基础上建立流动性挖矿激励计划。需要指出的是,流动性目标定位远不是一门精确的科学,因此不应将其视为一门科学。然而,我们希望该框架能够成为协议开发者、投资者和社区成员的定量参考标准。

方法

流动性目标地点有以下步骤:

1确定具有给定协议(如贷款、稳定币互换)的产品的市场领先指标(利率、利差)。

2建立必要的流动性水平(即总锁定量TVL),以达到或超过预期目标。

3确定能够吸引必要流动性水平的回报率(APR)。

4如果已经使用了流动性挖矿,那么在此基础上,我们可以得到在当前价格和目标4月份保持**流动性水平的代币发行率。如果没有使用流动性挖矿或者网络代币还没有流通,那么应该根据代币的不同价格制定不同的发行计划。

在这个过程中有一些细节需要注意。

首先,可能有各种指标可用于衡量市场表现,从而产生多个“**”流动性水平。而且,即使市场绩效指标已经确定,目标也可以适当调整;协议可能要与竞争对手相匹配,略超或远超竞争对手。

这个过程的第三步(建立基准年化收益率)也很棘手。各种风险(智能合同风险、经济攻击向量、简单价格贬值等)共同决定了各协议的均衡APR。

**,货币政策的变化不是真空的,而是反身的。在实施修订后的代币发行计划时,市场可能会在代币价格中包含这一新信息(例如,项目方可能会降低流动性挖矿激励,以达到降低TVL的目的,这可能会产生增加代币价格的次要效果,因此,即使发行金额减少,流动性水平将基本保持不变)。

深入案例研究:曲线金融

流动性目标可能令人困惑。我们将把这种通用方法应用到具体的协议中,以提供更清晰的视角。

Curve是目前许多流动性挖矿计划中规模**、最知名的项目之一,其流动性挖矿设置也可能是争议知名的,因此我们选择它作为分析对象。

背景

Curve finance是以太坊上的去中心化交换(DEX)。与Uniswap和DEX使用固定产品定价函数(x*y=k)不同,curve使用固定和函数(x+y=k),这使得它特别适用于等价资产之间的大宗交易。

尽管curve的AMM在没有代币的情况下实现了产品与市场的匹配,但团队决定推出治理代币CRV和相应的流动性挖矿计划。该计划将持续350年,每天向BTC池中的每个稳定代币和曲线流动性提供者分配CRV代币。

CRV的上市引起了市场的狂热。投资者大量买入CRV,并在头24小时内将CRV代币价格推高至50美元以上,使curve的总锁定价值超过13亿美元。

起初,CRV的年化收益率为三位数,但由于CRV价格下跌,流动性提供者的收入被更多的资本流入稀释,收益率稳定在5%至30%之间。许多社区成员已经注意到流动性挖矿对CRV价格的持续下行压力。虽然社区提出了一些减少代币发行的建议,但没有获得通过。

这些关于代币配置和流动性挖矿计划的争论通常都有个人的价值,曲线也不例外,所以我们希望通过流动性目标来观察是否能提供一个更为量化的框架。接下来,我们将逐步介绍。

分析

第一步:根据产品,确定市场领先的市场绩效指标。

如前所述,curve的主要产品是稳定币之间或稳定币与以太坊BTC之间的交换。我们将关注前者。

在确定市场领先指标之前,有一个重要的任务:确定交易量的上限,即曲线旨在提供服务的**价差。Curve的产品是稳定币掉期,价差很小,因此在计算市场领先指数(即**交易滑动点)之前,我们需要确定Curve应该支持的常规汇率规模。

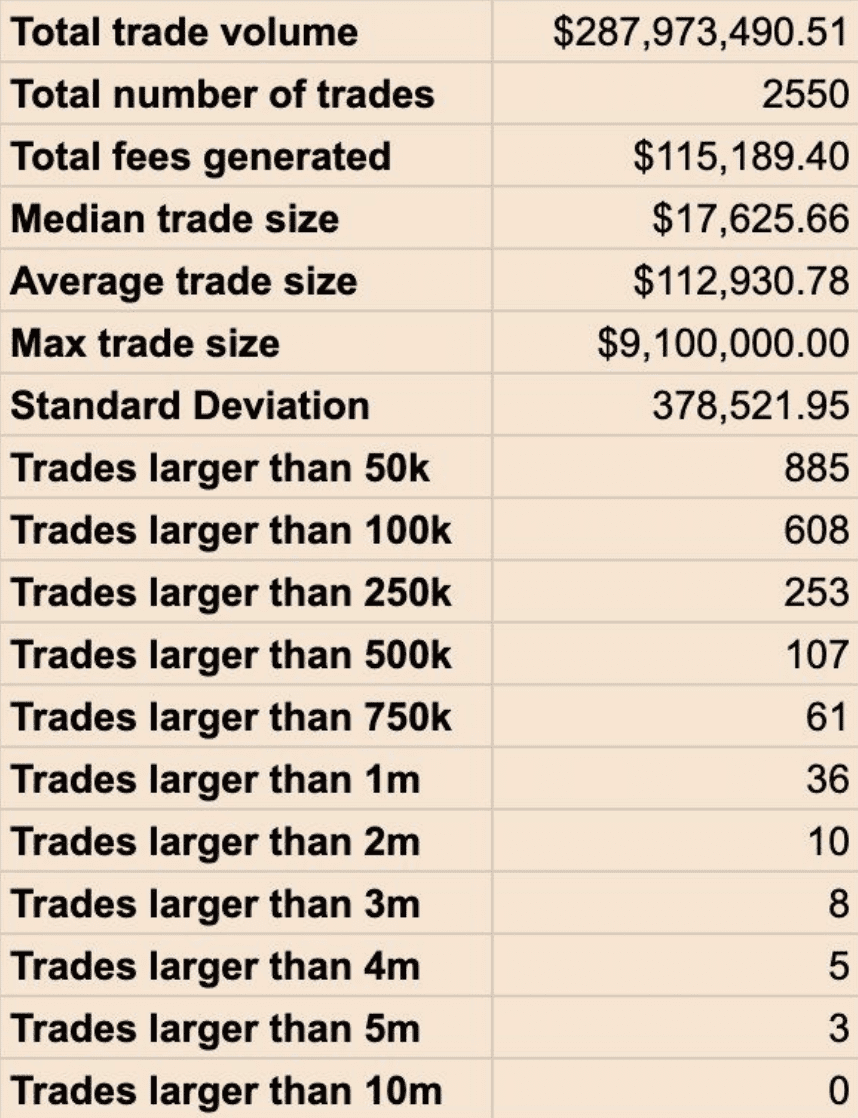

因此,我们随机选择了三天的时间段来连续跟踪所有曲线池中的稳定币交易

以2500笔交易为样本,交易额近3亿美元,我们可以推断,交易额超过100万美元的稳定币交易相对较少。因此,我们可以设定100万美元作为curve的交易门槛,以提供具有市场领先性能的服务,因为更大的交易订单可以分割。当然,应该指出的是,这一决定是以数据为基础的,但最终可以酌情修改:我们可以定为200万美元或50万美元。

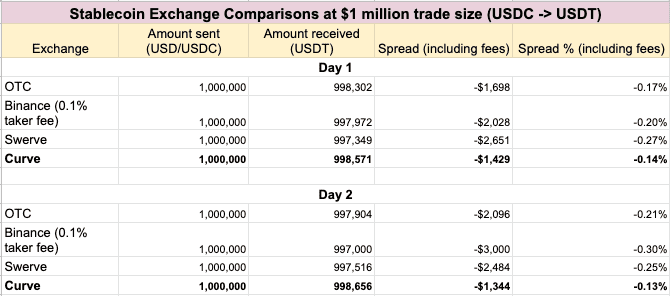

在达到交易规模目标后,我们将开始分析市场绩效指标。我们比较了curve的100万美元稳定币与其他DEX、CEX和OTC交易柜台的交易价差

以上数据并不全面,但可以给我们提供足够准确稳定币交易数据。曲线提供了市场领先的表现(**差价),但它并不落后于其他交易方法。基于这些数据,我们可以得出结论,曲线应该设定100万美元稳定币互换的目标利差为0.15%(最坏情况),以保持其优势。

第二步:确定达到或超过预期市场绩效指标所需的流动性水平(TVL)。

一旦我们将“预期市场表现指标”定义为100万美元交易的**利差为0.15%,下一步就是确定维持该利差需要多少流动性曲线。

在这一点上,我们需要更详细地说明:曲线上的每个池都有不同的“放大系数”(a),这大致决定了池的定价曲线的线性。曲线的形状决定了不同流动性水平的价差。例如,在稳定的曲线货币池中,ypool具有较高的放大系数,因此在相同的滑动点和流动性水平下,ypool可以执行比ool多5倍左右的交易。

由于这个额外的差异因素,我们不能一次简单地找到所有稳定币池的目标流动性水平,因为每个池提供不同的价差。因此,我们将重点关注交易额知名的100万美元的池,即ypool。

这样,我们的工作就相对清晰了:我们需要计算ypool在0.15%的价差下维持100万美元兑换所需的TVL。

在这里,我们寻求curve创始人兼首席执行官迈克尔·埃戈罗夫(Michael Egorov)的帮助,他为我们提供了一个优雅的推导公式,根据目标利差找到**流动性水平:

L=(S/P)*[6/(1+A)]

其中,l=池中代币的流动性水平,s=交易规模,P=预期利差,a=池的放大系数。

经计算,ypool TVL的**需求为1600万美元。如果我们进一步将利差目标收紧至10个基点,TVL的**要求是2500万美元。

请注意,该公式假设一个完全平衡的池,但通常情况并非如此。这一点,再加上并非所有大稳定币交易都通过ypool进行,解释了一个看似矛盾的结果:即使ypool的实际TVL低于计算结果,池中的价差可能更小。

尽管如此,该公式给了我们足够的信心,可以得出结论:ypool的流动性(在过去几个月一直在1亿至2亿美元的浮动范围内)远远超过了池以0.15%的价差维持100万美元交易所需的流动性。

第三步:确定回报率(APR)以达到必要的流动性水平

这一步是确定一个目标收益率(APR),它将在所有其他条件下吸引必要的流动性。这项任务很棘手,因为流动性挖矿的收入不仅取决于流动性水平和代币发行速度,还取决于代币价格,而代币价格本身就受**币政策变化的影响。

从理论上讲,人们可以尝试以加密收益率作为收益率指标的基准,得到更为广泛和风险调整后的收益率。但是,这并不是很有帮助,因为每个加密协议都有其独特的风险特征。

为简单起见,我们选择设定的目标范围略高于曲线稳定币池的当前收益率:10-15%。实际上,这意味着如果ypool的流动性为2000万美元,实际年收益率为10-15%,流动性增加到1.5亿美元,年利率为5-10%。

第四步:如果已经使用了流动性挖矿,则在此基础上得到当前价格和保持**流动性水平的目标APR下的代币释放率。如果未使用流动性挖矿或网络代币尚未流通,应根据代币的不同价格制定不同的发行方案。

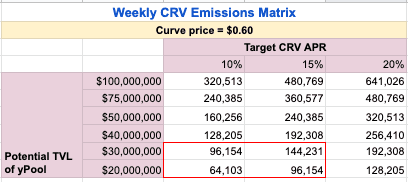

到目前为止,我们已经完成了这项繁重的工作。剩下的就是计算每周分配给ypool流动性提供商的代币数量。以下矩阵显示了不同收益率和流动性水平(保持价格不变)的每周CRV发布,红色框表示我们目标收益率和流动性水平的目标范围。

我们如何根据上述数据(针对ypool)为整个协议制定流动性挖矿激励计划?

一个真正全面的、协议范围内的流动性目标分析将对每个池重复整个过程。不过,为了避免不必要的繁琐工作,我们至少可以使用ypool数据粗略设置整个曲线的报酬。

目前,每周向流动性提供者发放的CRV代币超过500万枚。ypool发布的CRV数量仅占总数的4%(每周200000个CRV),这是社区治理投票的“衡量权重”。仅从ypool的数据就可以推断,ypool的每周发布量可以减少25%到75%。如果我们使用ypool作为一个近似值,我们可以得出一个初步结论,即每周的CRV奖励总额可以按比例减少。

结论

移动挖矿的设计非常重要。通胀激励可能是吸引流动性的有力武器,但当流动性水平过高或不必要时,这些激励措施也是非常浪费的。实际上,存在过度激励的问题。这一错误的成本不仅由代币持有人承担,协议本身也要承担,因为项目方错配代币本来可以在未来发挥更好的作用。大多数情况下,流动性挖矿激励的边际成本大于边际收益。当然,反之亦然:未能通过更多措施引导流动性的协议将受益于激励措施的增加。

很难吸引流动性,更难确定需要多少流动性。虽然本文采用的方法缺乏科学的准确性,但整个过程相当复杂。希望能为当前和未来流动性挖矿方案的设计和评价提供依据和参考。

文章链接:https://www.btchangqing.cn/204930.html

更新时间:2021年03月06日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。