作者:Igor igamberdiev

该区块分析了去中心化金融市场中总协议的收入状况。一般来说,许多DeFi协议都取得了可观的收入。然而,尽管有一系列新的举措,如DeFi行业的流动性挖矿,大部分收入仍然流向协议供应商(尽管这一趋势到目前为止已经改变)。另外值得注意的是,除balancer外,所有的DeFi协议都记录了2021年前两个月的月度收入。

相对而言,DeFi还是一个相对年轻的加密垂直行业,但这一新兴领域吸引了很多投资者的关注,因为DeFi协议允许用户避免通过授权产生收入,同时保持非常低的运营成本。DeFi的绝大多数收入分配给供应商,如贷款人或流动性提供者。

同样,中心化交易可以鼓励做市商降低费用或回扣。如果没有经济优势,交易所和协议的流动性将因更大的风险而受到严重限制。除供应商外,其他主要收入来源是协议所有者,如开发者或代币持有人,他们将直接将收入用于协议开发或向代币持有人支付利润。

目前,代币持有人至少有三种赚取收入的方式:

*回购并销毁代币(如maker、kyber、Bancor)

*回购并使

*股息(如kyber、0x、Bancor、Swap、curve)

比特币数据来源:the block research,以太坊ETL,数据提取日期:2021年2月27日;

还有一个主要的收入者作为DeFi协议的“推荐者”。例如,kyber有一个成本分摊计划,AAVE有一个类似的推荐计划。目前,只有少数的DeFi协议使用了推荐方案,但由于DeFi的无许可特性,预计未来会有越来越多的DeFi协议探索推荐方案。例如,1inch是一个流行的DEX聚合服务提供商。他们已经启动了一个推荐计划。预计今年的生态系统将很快支持类似的项目。

block research在其平台上的数据分析仪表板栏中推出了一个新的图表分析类别,其中包含了DeFi协议收入的知名数据。此外,仪表板还引入了几个比率图表,允许用户比较不同的DeFi协议。本研究报告的目的是描述当前一些head-DeFi协议的收入产生机制。

数据来源:the block research,以太坊ETL,数据提取日期:2021年2月27日;

贷款协议

马克多

Maker是“最古老”的DeFi协议之一,它允许用户使用各种加密资产创建美元稳定币Dai(1 Dai=1美元)。

多抵押贷款版本的Maker总是将其收入的一部分存入协议财政部,以便在“黑天鹅”事件中提供财务支持或支付运营费用。在“填充”储备后,Maker的收入将直接用于MKR代币销毁。现在,在失败的单套房贷中,创收机制基本上尽可能简单。Dai发行后,CDP持有人的债务将因MKR持有人设定的稳定费用而增加。CDP持有人必须退还cast Dai和MKR中累积的所有稳定费用,否则无法关闭CDP。

PETH持有人(即抵押债务头寸持有人)和经理人(清算人)也将获得部分协议利润。他们需要购买MKR来平仓抵押债务头寸,并弥补PETH持有人造成的部分收入损失。这也是maker当前版本中修复的一个严重缺陷。

多抵押品Dai是对上一版本的重大改进:首先,有28个不同的Dai铸造金库,每个金库都有自己的稳定费用;其次,尽管所有债务偿还(包括清算)都在Dai中完成,但只有在Maker协议“盈余”中,如果缓冲区中有1000万Dai,MKR代币持有人可以获得间接收入。只有达到这个数字,才能在拍卖中卖出1万枚代币来兑换MKR,然后在回购过程完成后,Maker协议将销毁购买的代币。

Maker的另一个收入来源是锚定稳定模块(P),它有助于将Dai锚定价格维持在1美元。该锚定和稳定模块允许USDC dai在没有任何滑动点的情况下进行交换,并且只收取0.1%的费用。它也为那些使用DEX套利的人提供了新的套利机会,如曲线套利,从而有效地降低波动性。

Maker还有以下费用:

*日常操作(工资、审计等)

*Dai储蓄率(支付给特殊合同中减少Dai供应的用户,最近一年为零)

*资本重组(黑色星期四之后的资本重组成本为530万美元)Maker协议去年额外发行了21000枚MKR代币,以抵消累积的MKR赤字,这也导致了近9个月的MKR供过于求。

来源:makerburn

来源:makerburn

Compound

复合也是第一批贷款协议。之后,协议进行了多次优化,从P2P到流动资金池,最终为用户提供去中心化的贷款服务。在复合平台上,用户可以借用协议批准的资产,获得每个区块的利息收入。

在流动性池中,只要池中有足够的流动性,用户就可以随时提取代币。或许正是由于这个原因,复合流动性池的利率是可变的,在复合流动性池的每次互动之后,利率都会发生变化。

自2020年6月开始流动性挖矿以来,复地的收入大幅增长。协议还将原始代币红利分发给协议上的借款人,红利代币还可以补贴利率。美元兑美元、美元兑美元兑美元兑美元兑美元兑美元兑美元兑美元兑美元兑美元兑美元兑美元兑美元兑美元兑美元兑美元兑美元兑美元兑美元兑美元兑美元兑美元兑美元兑美元兑美元兑美元兑美元兑美元兑美元兑美元兑美元兑美元兑美元兑。2021年2月,复合平台95%的总收入来自循环贷款。

来源:以太坊,区块研究

来源:以太坊,区块研究

为了在comp代币持有人之间进行资本重组或现金流分配,每个流动性池都有一个准备金。准备金的数额决定了复合协议中的贷款利率。一旦确定,就很少改变。对于废弃资产,如Sai和rep V1,利率为*。大院曾四次动用很高审计机关储备基金,资助发展一些建议。

阿维

AAVE也是一个DeFi协议,它使用一个流动资金池来提供贷款服务。不过,与compound不同的是,AAVE还为用户提供其他功能和服务,如稳定利率和闪贷。在aavev1中,借款人只向贷款人支付利率。然而,当用户借用资产时,他们需要支付贷款金额的0.00001%作为“来源费”。

20%的费用将用于资助AAVE的推荐计划,其余80%将转入协议。此外,借款人申请速贷时,还需支付贷款金额的0.09%作为费用。70%的资金由贷款人使用,其余30%将按“28%比例”在推荐人和AAVE之间分配。在aavev2中,开发人员使用储备金而不是“服务费”。这大大增加了协议收入。2021年2月,AAVE的收入可能达到1000万美元,相当于去年12月的收入。

与Compound一样,AAVE协议基金(约50万美元)将分配给尚未使用该费用的AAVE代币持有人。

来源:以太坊,区块研究

去中心化交换

dYdX公司

Dydx似乎介于贷款协议和去中心化交换之间。它不仅提供基于融资融券交易的贷款功能服务,还允许用户在协议外提取资产(不同于中心化交易)。贷款利息收入的5%将流入dydx保险基金,贷款人将获得贷款利息收入的其余95%。dydx协议的另一部分收入主要是现货和永续合约市场的交易费用,这取决于订单类(限价/市场)和订单金额的大小。同时,高昂的天然气价格可能会增加费用,以弥补交易费用。

有鉴于此,2021年1月,由于加密货币牛市和GAS FEE上涨,dydx交易费收入达到250万美元(比2020年12月增长312%)。

来源:以太坊,区块研究凯伯

Kyber网络是最早从Uniswap等其他去中心化交易所获得流动性的DEX之一。该协议的一个非常重要的功能是它可以使用任何定价策略来创建储量。从《凯伯》第二版开始,费用和收入的分配取决于凯伯岛。

目前,在0.1%的手续费收入中,26.5%用于调整对流动性提供商的代币供应,67.3%用于使用ETH代币进行质押的用户,6.2%用于回购和销毁kyber的KNC原生代币。Kyber架构似乎有点过时了,因此在加密社区中不太流行,这意味着该协议的收入并不太高。然而,在未来V3版本升级后,该协议可能会解决大多数问题。

来源:以太坊,区块研究

来源:以太坊,区块研究

但是,在新版本(V4)中,它仍然可以支持下限额订单。然而,该协议还可以从流行的自动做市商(AMM)如Uniswap获得流动性,甚至可以推出自己的DEX聚合器Matcha。

在V3版本的协议中,他们增加了“协议费”,于是开始赚取收入。用户需要将Zrx token质押给一些做市商的质押池。目前,在block *ysis仪表板上添加的DeFi协议中,0x的收入是**的,但是如果matca能够盈利,这种情况可能会改变。

来源:以太坊,区块研究

班科尔

Bancor无疑是以太坊自动做市商领域最**、成立时间最长的去中心化交易所,也是该领域的先驱。在v2.1之前,所有Bancor协议的收入都流向了流动性提供者,使其成为DeFi协议中收入**的协议之一。之后,Bancor成功完成了升级,使BNT出质人承担部分非**性损失风险,这意味着流动性池需要向BNT出质人提供50%的代币兑换费收入。同时,Bancor协议收入的一半将直接发送给出质人,另一半将用于回购和销毁BNT代币。

来源:以太坊,区块研究

来源:以太坊,区块研究

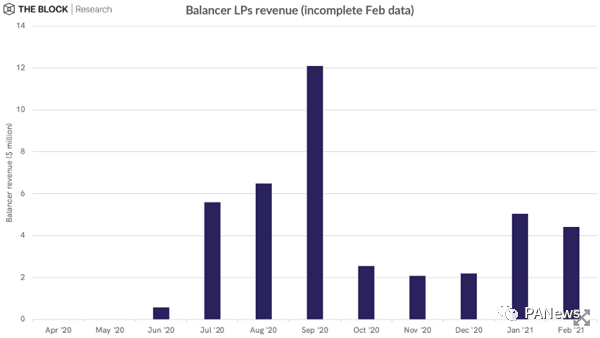

平衡器

在新版本中,balancer的创收机制与Bancor v2.1相同。每个流动性池将根据费用参数向流动性提供者收取费用。在balancer V2的更新版本中,bar token持有者可以控制一小部分交易费、取款费和闪电贷款费。

来源:以太坊,区块研究

来源:以太坊,区块研究

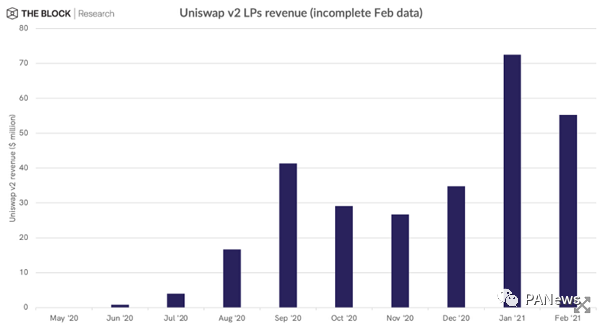

Uniswap公司

目前,Uniswap可能是**钱和最容易理解的协议。每次用户进行代币交换交易时,交易金额的0.3%将作为流动性提供者费用存入流动性池。但是,从Uniswap V2开始,协议将上述“交易量的0.3%”的交易成本进行拆分,其中流动性提供者将获得交易量收入的0.25%,剩余的0.05%将归uni代币持有人所有。事实上,在Uniswap治理论坛上,有许多关于激活分割交易成本的必要性的讨论。

来源:以太坊,block research sushiswap出现是因为Uniswap社区的一些人认为Uniswap缺乏治理代币,这也给了sushiswap实施吸血鬼攻击的机会。目前,sushiswap的收入仅次于Uniswap。sushiswap自与Uniswap分道扬镳以来,一直在开发自己的生态系统,并推出bentobox等新产品,这使得sushiswap的收入迅速增长。

来源:以太坊,block research sushiswap出现是因为Uniswap社区的一些人认为Uniswap缺乏治理代币,这也给了sushiswap实施吸血鬼攻击的机会。目前,sushiswap的收入仅次于Uniswap。sushiswap自与Uniswap分道扬镳以来,一直在开发自己的生态系统,并推出bentobox等新产品,这使得sushiswap的收入迅速增长。

来源:以太坊,区块研究

曲线

Curve是稳定币****的自动做市商。在协议发布CRV代币之前,所有可用的费用收入直接提供给流动性提供者。

这些收入包括:

1每笔代币兑换将收取交易金额的0.04%;

2将资金存入流动资金池将收取费用;

3从流动资金池中提取资产需要收费。

流动性提供者的成本取决于流动**易完成后流动性池的数量与理想水平之间的偏离程度。自2020年9月中旬起,curve协议收取的费用的一半已包含在vecrv代币持有人中(vecrv是锁定用于投票的CRV代币);自2020年11月底起,curve协议开始以3crv代币的形式收取费用(3crv是Dai/USDC/USDT的曲线流动性池代币)。

来源:以太坊,block research

摘要;

随着金融业的去中心化发展,加密社区必然会使用一些无许可证的金融协议。我们看到,今天的大多数DeFi协议产生了可观的现金流。

数据来源:the block research,以太坊ETL,数据提取日期:2021年2月27日

DeFi协议的大部分收入都流向了供应商,这主要是因为需求方需要更多的流动性,而DeFi协议的代币持有人通常只能获得一小部分收入。然而,随着流动性挖矿等新机制的出现,WiFi协议代币的交易也能吸引大部分现金流。例如,keepdao就是一个典的例子。然而,尽管一些用户可以通过DeFi协议赚钱,但是他们并没有给DeFi协议带来可观的收入。也有一些**人被称为“监护人”。尽管他们主要负责维护DeFi协议,但他们也是在不同DEX上追求同等价格的套利者。他们会在每个指数上寻找**的代币汇率,然后通过交易获利。

当然,这类用户也是帮助保护贷款协议免受坏账影响的清算人。同时,这些“守护者”不仅在发挥积极作用,他们也在追求利润**化。也许正是因为这个原因,“黑色星期四”事件发生在了maker身上,而CoinBase-预言机问题导致了一系列事件,比如稳定币Dai价格的剧烈波动导致复合质押资产的大规模清算。

文章标题:defi如何为代币持有者创造收入?11个主流的defi协议告诉你答案

文章链接:https://www.btchangqing.cn/204222.html

更新时间:2022年11月22日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。