在2020年第三季度,所有去中心化金融(DEFI)加密货币交易所开始迅速增长,这主要是由于Uniswap推出了自2018年以来一直在运行的更灵活且深度审计的交易所平台。这与货币宽松、财政刺激和所有人都处于锁定状态的“Alchemy”相结合,在2020年剩余的时间里产生爆炸性的结果。

随之而来的资金涌入导致建立了巨大的流动性池,许多人看到了通过该协议的“不可转让的”0.3%自动佣金来赚取“费用”的机会,从而有效地允许散户(不仅仅是大公司)能够赚钱。随着Uniswap在2021年初推出40亿美元的流动性提供者资金,这种情况开始变得严重。

但是,与传统的“订单簿”方法不同,Uniswap和其他DEFI交易所使用“自动做市商”(AMM)模式。Uniswap的AMM使用“恒定产品”模,该模依赖于外部交易所的“套利”,以消除由两个代币组成的流动性池中的失衡。

关于LP和Uniswap您可能听说过的事情

- 这里充满了诈骗代币!

不幸的是,这是事实。任何人都可以在平台上发行代币,这种“无摩擦”、未经许可、几乎无需成本的能力促使Uniswap通过一个警告免责声明,强制承认这一点,即在任何人向LP投入任何一对代币的资金之前,要求确认“我理解”按钮。许多骗子仍在发行“假的”ERC20代币,这些代币看起来与成熟的代币相同,在通过(也许是预先加载的?)快速交易抛售这些代币,并清除流动性对的“真正的”一半之前,吸引投资者入场。因此,请务必检查一下您是否选对了。

- 当代币的价格波动时,您总是亏钱。

同样,这基本上是正确的。由于AMM依靠“套利”来消除资金池中的不平衡,作为流动性提供者的您正在采取“每笔交易的反面”。(为什么任何人想这么做!?)好消息是,在资金池中进行的每一笔交易,您都可以在新的“资金池代币”中赚取您的“流动性提供者费用”(交易价值的0.3%),这些新代币随后又被用来再次提供资金中的流动性。这一点随着时间的推移而增加,compound意味着最终您应该赚钱,而不是只是“持有”。好吧,这并不是一个“既定的结论”,正如我们将在下面看到,您可以检查任何时间段并使用免费Novum Insights“DeFi-calculator”进行配对。根据于交易对和波动性,您很容易亏钱,当然也可以赚钱。我们将继续更深入地研究这个问题。值得注意的是,这些损失被称为“无常损失”,因为随着时间的推移,当您累积的费用而价格的回落时,它们可能会逆转并转化为收益。否则他们可能不会。还考虑到当您“赢得”这些无常的收益(即使在50%稳定币中)可能在一夜之间消失(真正24/7/365全球市场的乐趣!)因为您所有的资金都锁在代币池,而不是在这两种实际代币,也不在您的手里。

- 我的一对代币很“稳定”,所以我可以从价格下跌中得到50%的保护

因此,这是有一定道理的,但并不像“您被覆盖了”那么简单。50%我们需要考虑当您处于一个“稳定/波动”的组合中,并且价格变动不大,尤其是当价格大幅波动时会发生什么。最终,如果代币的波动性部分的市值为“零”,那么市场将使用您的流动性把您的所有的稳定币换成“sh*t代币”,从而使资金池维持流动性。我们在下面对其进行建模,以展示波动性对这类代币的影响。

- Gas费成本使其无利可图,当您需要离开,您负担不起!

今年夏天,Gas确实一度达到了600gwei,一些代币合约的Gas使用量比其他合约更多,因此,即使只是“退出”WBT / ETH等相对主流的合约,其Gas成本也要超过160美元。价格受需求驱动,您猜怎么着?当所有人都试图同时使用“出口”时,价格就会飙升。您应该做功课,检查您是否有能力“提供流动性”,计算您需要做的所有交易,并查看一个“Gas站点”。一个简单的总结是:1.)如果您正在使用大量现金,Gas可能是舍入误差(幸运的您!)2.)ETH 2.0将解决这个问题(我们希望如此!)否则,请以低Gas费的时间来安排仔细的计划。

目标与注意事项

我们着手对一些相当标准的投资目标的结果进行建模,总结为:

目标

1.我想进入“主流”加密货币领域,所以我想以BTC和ETH(而不是我从未听说过的许多其他东西)为开端。

2.我喜欢在睡觉的时候赚更多的钱!所以“我是流动性提供者”!让费用滚滚而来!”

3.我担心它会“全部归零”。所以我认为我的一对中的“稳定币”可以帮助我避免这种情况的伤害?

模

该模在各种“压力测试”下从消极和积极两个方向考察了流动性池中的交易对(是的,成对而非代币)的行为。如果您在一个资金池中,并且其中一个或两个代币都在为“moons ”或“reks”提供流动性,这对您的费用产生什么影响?投资组合价值?如果资金池的一半是稳定的,那么您真的受到了保护还是只是个残缺?

我们认为,一个新的投资者可能想同时持有比特币和以太坊,并且希望使用一种或多种稳定币作为一种“对冲”期权。我们研究了“边缘情况”,即其中一枚或两枚代币的价值为0或3倍,也研究了一枚代币的价值上升而另一枚硬币的价值下降,甚至为0。

我们把一个虚构的总和为1000美元,忽略了所有费用,将其分成两个资金池,一个BTC和一个用于ETH,并有稳定币(因此每个资金池500美元,每枚代币250美元),否则“moon-me”全部存入一个流动性池中500 美元BTC和500美元 ETH的期权。

由此分析的另一个原因是,Uniswap上两个知名的流动性池是ETH/稳定币和BTC/ETH,所以您不会孤单。

注意事项

1. 我们忽略了购买、转换/掉期、许可、增加流动性/删除成本/费用/Gas,这些可能很重要!对您的金额进行计算。这些成本会改变计算和结论,所以请在做任何事情之前检查您的投资总额!

2. 我们假设稳定币是*稳定的。这显然是错误的,因为它们在1美元左右波动(至少有一点)。举个例子,DAI在过去的180天里涨到了1.04美元,又跌到了0.96美元,尽管这种情况很少见,而且只持续了很短的时间。因此,为了提供有意义的分析,我们假设示例中的所有稳定币都停留在1美元。到目前为止,它们已经做到了,但监管干预或平台故障可能会改变这一点(我们希望不会)。

3. 这也是一个模,不包括来自更多时间/数据点的“真实数据”,也不包括许多其他疯狂的代币和交易对,但这可以根据要求从Novum Insights获得,可能会让您感到惊讶。

4. 根据“ 流动性提供者费用”,我们假设每年的“APR”为22%,这可能大量过高或不够成熟,但必须对费用进行一些假设(否则您为什么要这么做)。自己做调查,当然要记住“过去的表现不一定预示着未来会发生什么”。此外,掉期、增加、删除和这些方面的巨大实时变化(可能会影响池和定价行为)的费用收入也被忽略了。

5. 假设“套利有效”,并且在主流代币的情况下似乎有效。请记住,在其他代币(特别是新的代币中),它们可能不会在其他交易所上市,或者没有足够的流动性/交易量来“平衡”有效地发挥作用。因此,TLDR是指在最小的资金池中无论是流动性还是交易量,其速度或效率并不那么快,这意味着与这些资金池相互作用的人会有巨大的收益或损失。

6. WBTC和BTC是完全一样的东西。如果您对此感兴趣,那么您应该自己做研究。

7. 所有这些都假设Uniswap代码在发布新版本或升级到以太坊2.0时都不会发生任何终端操作。

8.大多数日常“操作”将在图表的一个狭窄区域内+/-50%左右,但随着时间的推移,在特殊情况下(例如一年中的任何一天都使用加密货币),我们可能会到达图表的不同极端。

不同分析的结果

1. 只持有ETH和BTC

这可能是所有策略中最容易理解的策略,而且根本不涉及Uniswap,但我们需要作为一个“控制”,然后再进入资金池进行比较。

有三个坐标轴可以遵循;X为BTC的相对价值,Y为ETH的相对价值;Z为您投资的1000美元的价值(扣除所有Gas费用!)没有真正的起点,但我们应该以*、*、1000美元 (Novum Insights提供的交互式版本)作为起点,然后看看代币价值相对于每个数值上升或下降时发生什么。

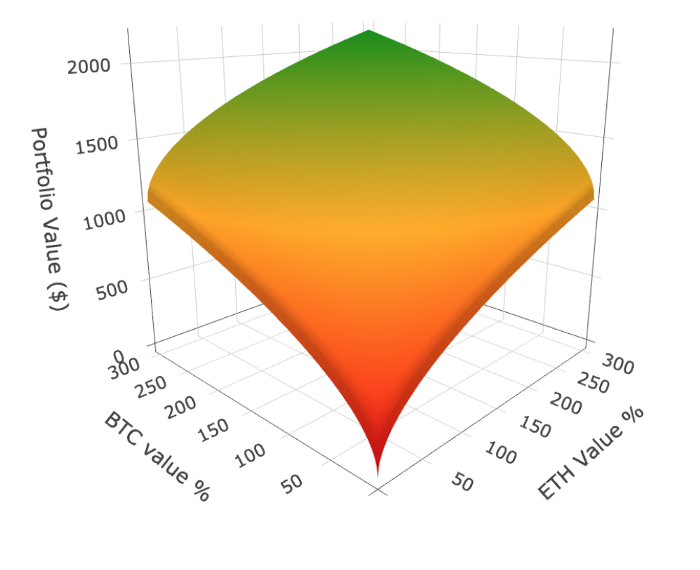

仅持有BTC和ETH 50/50

您从每个代币的变化中获得收益和损失,仅此而已。因此,如果价值500美元中每枚代币都变成“3x”,那么这将是3000美元,如果它们变成原始价值的0 %,那么就是0美元。

2. LP持有BTC和ETH,分别与一个稳定币配对

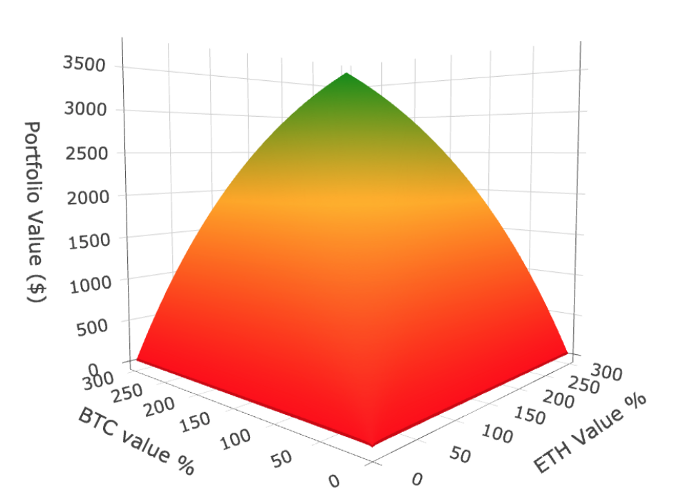

因此,这就是您持有500美元的BTC/USD和500美元的ETH/USD。这意味着50%的流动性是稳定币,其余是BTC和ETH。您获得了收益(但不是*),但同样也得到了损失(也不是*),并且如果BTC和ETH之间存在“分歧”,您仍然处于两者的博弈。

2 × 50%的ETH和BTC稳定池

因此,在这种情况下,除了最陡的跌落之外,您都受到保护,如果一个BTC/ETH死亡,而另一个BTC/ETH获得收益,您仍然获得收益。

所以左边和右边的“翅膀”显示了这两种代币的示例,以及超过2000美元的峰值,这两个代币的价值都达到了3倍。我的两个代币价值都翻了三倍,而我的投资组合只翻了一倍?是的,没错。您的“稳定”阻碍了您的收益。记住,(大多数时候)这样做也给您带来了不那么严重的损失。同样地,当两个代币的价值都为零时,您的投资组合(几乎)也会如此,因为您按照上面的“50%问题”被清算。

可以看出,这种策略有效地“套期保值”您的损失和收益,可能对您来说是正确的风险/回报水平。它与持有相比有何不同?

3.持有两个稳定度为50%的交易对

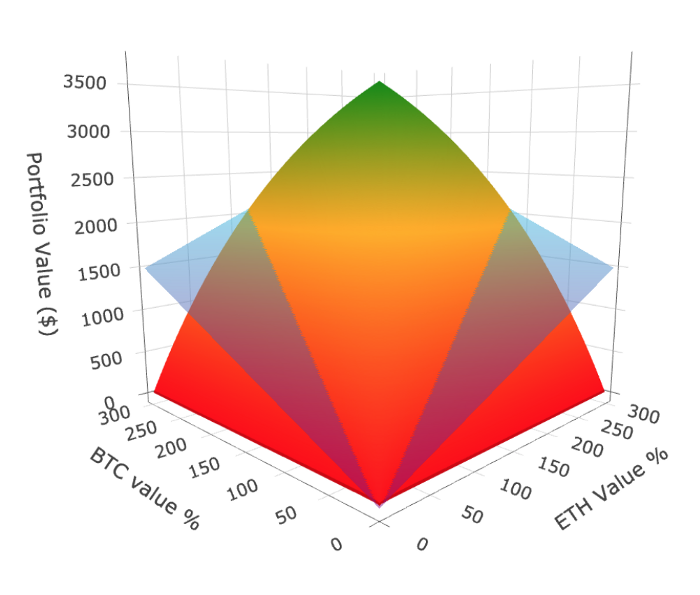

在这个例子中,我们正在比较上面的场景一和场景二,结果产生了两个结果,一个是(1)中的平面例子,另一个是(2)中的“有翅膀的”例子。

持有对比2个稳定度为50%的池

没有交互性,这很难看清这一点,但基本上(2)上的“翅膀”在两对中的每对中都上的“翅膀”在两对中的每对中都包括25%的稳定度,它们在图表中每个范围的边缘处向下倾斜。换句话说,这意味着通过50%稳定的LP平分 ,您的收益和复利费超过了持有,除非当您输掉比赛时,上行运动是极端的。您可以尝试一些日期范围,并在这个免费计算器上自己看看。

值得注意的是,在BTC和ETH崩溃的情况下,您会受到一段时间的稳定效应的保护,但随后您的投资组合会如上文所述“最终”迅速下降。您下降的速度不仅仅应该提到HODLing。

4.一对AMM的BTC/ETH,起价为1000美元

这是“moon-me”策略,您想同时持有BTC/ETH代币,但也会因为持有代币而获得费用(听起来不错!)这肯定比您一直持有要好,对吧?好吧,让我们来看看。

一个AMM池中的BTC / ETH

哇!至少比我想的要邪恶得多。我以为是“两全其美”之类的东西?与“稳定”的情况相比,向下的翅膀要陡峭很多,我想这是有道理的,因为如果您持有的其中一种代币发生过分剧烈的变化,AMM和套利机制将“平仓”给您作为“钱袋”。所有已死的代币都将以您仍然有价值的代币的余额为交换。那么,与仅仅持有BTC/ETH相比,这看起来如何呢?让我们看看。

5. AMM对中的BTC/ETH与持有

这是场景(1)与场景(4),我们将AMM与仅持有两个易失性(非稳定)代币进行比较。

BTC / ETH LP与HODL

只要这两种代币都在上涨,AMM池的表现就比持有要好,但由于套利交易关闭了市场走势,这两种货币的突然下跌都会很快对您造成不利影响。这表明在极端情况下,“您会损失惨重”。这是自动做市商的一般规则,意味着在某些时候(除非您想损失很多),您将不得不“退出”,这将花费“gas”,可能就在成本很高的时候。有趣的是,与传统市场不同,没有人可以“拒绝履行您的订单”。这一切都只是为了支付足够的gas来挖矿。

另一个可预测的部分是,如果两个代币都是“moon”,那么您就会得到“moon +费用”,当然这比“moon”要多。那么,这就是一个完美的“牛市”流动资金池,这意味着只要“价格上涨”,您就将“处于吸引力之中”。

**还有一个分析。在两个池中,“牛市”策略与“50%稳定”策略相比如何?

6. 双 50%(2个资金池)全部中心化在 1个 BTC/ETH池

这将根据场景(2)考虑两个资金池的“双重稳定”,而不是在一个BTC/ETH池中使用全部起始值。这里有一点很重要,“双50%”需要在两个完全独立的资金池中,否则就无**常工作,并且每个BTC / ETH池都暴露了您的风险。

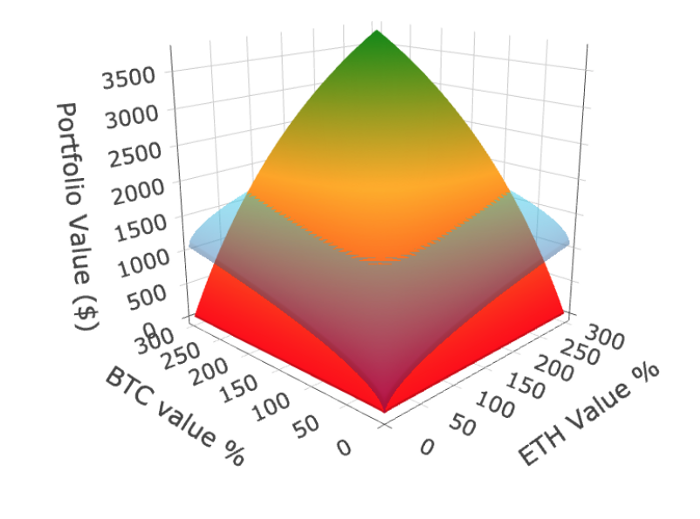

2 x 50%稳定池BTC和ETH与1 x BTC / ETH池

可以预见的是,除了最严重的价格下跌外,50%的稳定利率和分成两个资金池可以防止所有情况。在一个代币“死亡”的情况下,您仍然拥有另一个代币。相比之下,当两个代币都出现“moon”时,您赚的就少很多。当然,如果两个代币都归零,您最终仍然会被清算,因为代币归零,您的“稳定币”被套利到“以太坊”。

结论

总而言之,从长远来看,向市场“提供流动性”并在长期内赚取比“持有”更多的钱是可能的,但并非在所有情况下都是如此。您也可以根据您的风险偏好和对市场下一步走势的看法(猜测!)来“配置”您的LP投资组合。稳定币在价格大幅调整时提供了有限的保护,但同时也限制了价格急剧上涨时的收益。

文章标题:做Uniswap LP还是单纯HODL-ING?到底哪一个收益更高?

文章链接:https://www.btchangqing.cn/201913.html

更新时间:2021年03月01日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。