—分析算法稳固币

加密货币领域最让人赞叹的地方在于其不停的创新,而新年伊始**兴起的算法稳固币,无疑是现在**野心、**天马行空想象力的货币创新实验—试图甩掉传统的人为操控,力图以算法自己,实现货币的稳固性。

可以说,开发算法稳固币的实验是一场算法与人性的较量。算法,追求的是**理性,以代码形式泛起事先设定的规则,其运行逻辑不受环境左右;人性,往往在“动物精神”下表现出贪心和恐惧,引发市场的暴涨暴跌。

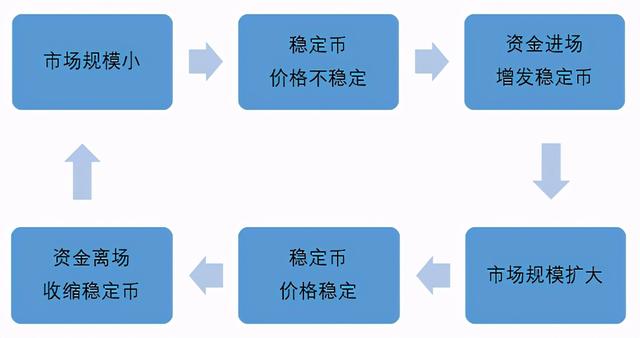

然而,这造成了当前算法稳固币普遍存在的一个悖论:在初期,为了实现市场规模的扩张,算法稳固币必须行使人性的贪欲来增发稳固币,但这却是以价格不稳固为价值;当稳固币市场规模足够大后,币值的稳固得到了提高,人们却因无利可图而纷纷离场,造成了市场规模的缩短。

从去年炎天第一代算法稳固币AMPL**,到现在风头正盛的第二代算法稳固币Basis Cash和ESD,我们都可以观察到算法稳固币在“市场规模-价格稳固”悖论中频频挣扎与撕裂。

1. 第一代算法稳固币— 单币种系统(AMPL)

只管早在2018年市场上即**泛起算法稳固币,但直到2020年炎天AMPL的泛起,算法稳固币才真正引起众人的关注。

从算法原理上看,AMPL并没有特殊之处,其理论基础是经济学中最简朴也是最主要的供需模子:AMPL没有总量上限;当AMPL的价格上升,高于1.06美元时,将增添AMPL流通量来降低市场价格;当AMPL的价格降低,低于0.96美元时,将削减AMPL流通量来提高市场价格,以此将AMPL的价格将维持在1美元四周。

有一个笑话说,若是教会鹦鹉说“供应”和“需求”两个词,鹦鹉也能酿成经济学家。这虽是讥讽,但也说明晰供需分析在经济学中的主要职位。许多人在分析AMPL时,喜欢用供需分析中的两句话来说明:

- “稳固币价格上升,导致稳固币供应上升”

- “稳固币供应上升,导致稳固币价格下降”

第一句话,看起来没什么问题,由于在现实中也是云云,当商品的价格上涨时,会提高商家的积极性,产出更多的商品;第二句话,也没什么问题,在市场上的商品供应过多时,会导致价格下降。因此许多人喜欢这样注释AMPL的事情原理:

AMPL价格上升 → AMPL供应上升 → AMPL价格下降

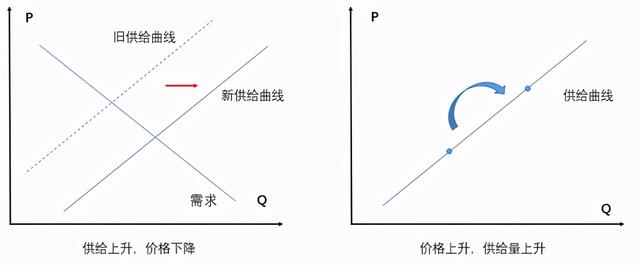

云云一来,AMPL便实现了价格的稳固,然而从现实运行情形看AMPL却颠簸猛烈。缘故原由在于,上述推理看起来做到了逻辑自洽,现实上漏洞百出。其中的关键在于,第一句中的“供应”和第二句中的“供应”是两个差别的观点。

第一句中的“价格上升,供应上升”,这里的“供应”是指“供应量”,即在给定其他条件稳定的情形下,价格越高,生产者提供的商品数目越多,从供需图上看,供应量是一个点;第二句中的“供应上升,价格上升”,这里的“供应”应该是指在任何一个给定的价格上,生产者都愿意提供更多的商品,从供需图上看,供应是一条曲线,供应的增添意味着曲线的右移。因此上述两句话完整的陈述应当是:

- 稳固币价格上升 → 稳固币供应量上升(曲线上的点向上移动)

- 稳固币供应上升(曲线向右移动)→ 稳固币价格下降

在区分了“供应”和“供应量”后,我们可以发现,第一代算法稳固币所谓的“供应弹性”,只不过是一种误解—AMPL仍然是一种供应完全无弹性的货币(一条竖直的曲线,造成价格颠簸更大),只不过依赖了价格这个参数,对供应举行了调治,其现实的运行逻辑是:

- AMPL需求上升(曲线右移) → 价格上升 → AMPL供应上升(算法操作下,曲线右移)→ AMPL价格下降

- AMPL需求下降(曲线左移) → 价格下降 → AMPL供应下降(算法操作下,曲线右移)→ AMPL价格上升

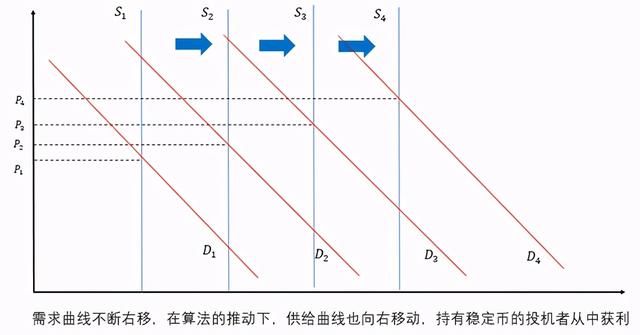

对于投契者而言,这是一种行使算法操作市场的绝妙机遇:早期稳固币的流通量较低,容易通过注入资金来低成本地拉高价格(需求曲线右移,推动价格上升),造成稳固币的增发,这些增发的稳固币会分配到持币人手中, 当价格高到一定水平时,持币人再抛售增发的稳固币,以此获取巨额收益。

然而,当AMPL的市场流通量到达一定水平时,投契资金想要拉升价格需要支出更多的成本。为此,投契资金**抛售手中的稳固币并撤出该项目,造成需求的下降(需求曲线的左移),这样的结果是AMPL的价格**下跌。价格下跌时,在算法的推动下,供应曲线**右移,这进一步造成了价格的下跌,并推动更多的资金离场,由此形成了“殒命螺旋”,直到市场需求下跌到稳固为止。

从下图AMPL的价格与供应量转变情形也可看出上述征象:在6月时投契资金涌入,不停拉高AMPL的价格,使得AMPL一直增发;到7月时,AMPL的价格已经被拉高到近4美元,继续拉盘的成本过高,投契资金**退出,投契者抛售手中的AMPL,导致AMPL价格砸穿1美元,随后AMPL供应量**迅速回落。

AMPL作为算法稳固币的鼻祖,由于其自身的设计缺陷,造成了投契的盛行和稳固币价格的极端不稳固。从这点看,APML并不算一个乐成的算法稳固币项目,在算法与人性的博弈中,算法彻底沦为人性的仆从,酿成投契客收割市场的工具,但其开创意义,仍值得一定。

2. 第二代算法稳固币— 多币种系统(Basis Cash)

相较于第一代算法稳固币只有一个币种,为了增添系统的稳固性,以Basis Cash和ESD为代表的第二代算法稳固币都增添了系统中的厚实度。

以Basis Cash为例,算法中主要有三个角色:稳固币BAC (Basis Cash)、BAB (Basis Bond)、BAS (Basis Share),凭据官方宣传的说法,这三款代币划分对应美元,债券,股票。其稳固机制如下:

- 当BAC价格低于1美元时,用户可以用BAC低价申购债券 BAB(BAB 价格 = BAC 价格的平方),以此削减BAC的流通量,并提高BAC的价格

- 当BAC价格高于1美元时,用户可用BAB换取BAC;若是回购BAB竣事后仍需要增发BAC,则增发的部门会作为分红分配给BAS的持有者;通过上述方式增添BAC的流通量,以降低BAC价格。

在币种的刊行方面,Basis Cash的主要设计了三个流动性池:

首先是稳固币池,在项目初期,用户可通过存入DAI (MCD)、yCRV、USDT、sUSD 和 USDC到相关的合约池里,获取新的BAC作为收益,现在该池已经关闭;

其次是Basis Share 1 池,用户需要向 Uniswap V2 的 DAI-BAC池提供流动性,获取LP代币后存入1池即可享受BAS收益。凭据设计,1池将会分配总计 750,000 枚BAS;

**是Basis Share 2 池,用户将向 Uniswap V2 的 DAI-BAS池提供流动性,获取LP代币后存入2池即可享受BAS收益。凭据设计,1池将会分配总计 250,000 枚BAS;

从上可以看出,Basis Cash的稳固币设计机制,模拟的是中央银行的公开市场操作(Open market operations):当市场资金过剩时,央行卖出债券,从市场回笼货币;当市场资金紧缺时,央行买入债券,向市场投放货币。这也是Basis Cash官方一直所张扬的—打造“去中心化的美联储”。

然而,从现实情形上看,BAC在上市后价格猛烈颠簸,并未表现出稳固的特征,现在BAC的价格已经跌破0.6美元的关口—即泛起了40%的负溢价,但价格依然没有泛起回升的趋势。为什么号称“去中心化美联储”的Basis Cash最终也没实现对价格的稳固控制呢?由于Basis Cash只学到了现代中央银行的表象和皮毛,而没学到精髓。这详细表现在Basis Bond的定性和货币政策工具的设计上。

(1)Basis Bond事实是什么?

根据官方的说法,Basis Cash刊行的Basis Bond(BAB)是一种债券。现实上,BAB并不是一种债券(Bond),而是一种永续的上涨-敲入看涨期权(up-and-in-call)。

明白这一点很关键,债券是面向债权人刊行,并答应在特定的日期还本付息,这无关乎标的物价格的崎岖—纵然在未来BAC价格一直低于1美元,也不影响债权的归还支付。因此,央行在市场上刊行央行票据时,有投资者愿意购置,并乐成回笼市场上的资金。

那什么Basis Bond(BAB)是上涨- 敲入看涨期权呢?由于只有当标的资产BAC的价格上涨到1美元时,系统才允许投资者行使买入BAC的权力,其中的收益=当前的BAC价格 – 买入BAB时BAC价格的平方。例如一个投资者在BAC为0.9美元时,以0.81美元的价值买入一个BAB;当BAC价格上涨至1.5美元时,触发期权生效条件,若此时投资者行权并获得一个BAC,那么其收益为 1.5 – 0.81 = 0.69美元;而若是BAC的价格一直低于1美元,那么将无法触发Basis Bond的行权条件,此时对于投资者而言Basis Bond就是一张“废纸”。

可以说,Basis Bond的奇异期权本质,导致了Basis Bash“公开市场操作”得失灵,投资者购置Basis Bond,其信心并不是基于Bond自己在到期时的还本付息,而是押注BAC价格将来会回到1美元上方,赌的是市场对BAC的信心,赌的是BAC的未来。

这就好比在BTC价格下跌时,一些带单分析师告诉投资者一定要趁现在加杠杆大量买入BTC,其逻辑是:只要人人购入BTC,就会削减BTC的流通量,进而抬高BTC的价格,随后可以获取一笔不菲的收益。有若干投资者愿意买单呢?信赖市场已经给出了谜底。

(2)Basis Cash是不是及格的“去中心化美联储”?

真正的公开市场操作,要求央行既有可以释放流动性的工具,也有收回流动性的工具。从公开市场操作的品种种类看,现在公开市场操作营业主要包罗回购买卖;现券买卖和中央银行票据,详细营业如下所示:

|

公开市场营业 |

寄义 |

特点 |

|

|

回购 买卖 |

正回购 |

央行在市场上卖出证券,并约定在未来特定日期买回证券 |

投放流动性 |

|

逆回购 |

央行在市场上买入证券,并约定在未来卖出证券 |

收回流动性 |

|

|

现券 买卖 |

现券买断 |

央行直接在市场上买入债券 |

投放流动性 |

|

现券卖断 |

央行直接卖出持有债券 |

收回流动性 |

|

|

央行票据 |

央行刊行的短期债券 |

刊行时为收回流动性 到期后为投放流动性 |

|

虽然Basis Cash号称“去中心化的中央银行”,但其模拟的仅仅是央行票据这一工具,只能通过刊行Basis Bond(BAB)来收回流动性,但在面临市场流动性紧缺(BAC gt; 1 美元)时,却没有足够的工具来为市场注入流动性。因此这又不得不回到了AMPL的老路:通过直接控制稳固币的供应量来注入流动性。

虽然Basis Cash存在种种不足,但相较于AMPL仍然是一大提高,尤其是在抑制稳固币的增发感动方面。对于AMPL而言,由于接纳单币种系统,AMPL持币者自己可以获取稳固币增发的分红,造成了投契的盛行;而接纳多币种的Basis Cash,在稳固币增发时首先回购Basis Cash,随后才分发给Basis Share持有人;另一方面, Basis Cash还在不停地增发,两方面因素配合作用,抑制了投契性资金对Basis Cash过分打击。

3. 第三代算法稳固币—半抵押(FRAX)

在现在的市场上,半抵押算法稳固币的代表是FRAX,与第一代和第二代算法稳固币所差别的是,FRAX的铸造和销毁都是以两种财富为基础—传统稳固币USDC和系统财政“FXS”,即

其中,F 为新铸造的FRAX的数目,X为FXS的数目,为FXS的美元价格,Y为传统稳固币USDC的数目,为USDC的美元价格,R为抵押率

抵押率R凭据系统算法举行调整:**运行时,FRAX的抵押率为* ,每个小时调整一次(凭据区块数确定),最**的 1 小时内,铸造一个 FRAX就需要 1 美金的传统稳固币作为抵押品。今后每隔一小时后:

- 若是PUSD gt; 1 USD ,在本次调整中,抵押率将下调 0.25%。

- 若是PUSD lt; 1 USD ,在本次调整中,抵押率将上调 0.25%。

为了保证现实抵押率即是算法设定的抵押率,FRAX还设计了“回购(Buybacks)和再抵押(Recollateralization)机制”。首先是再抵押机制,当算法将系统抵押率上调时,为了使现实抵押率即是系统抵押率,必须增添系统中的USDC数目,FRAX设置了一个激励措施:任何人都可以向系统中添加USDC,并换取更多数目的FXS;例如一个用户可以向系统中添加价值1美元的 USDC,换取价值1.2美元的FSX。“回购机制”则是当系统抵押率下调时,用户可随时用FXS向系统换取一致价值的USDC,因此在回购机制中不存在奖励措施。

“回购(Buybacks)和再抵押(Recollateralization)机制”的存在,保证了用户可以随时根据算法给定的抵押率,铸造或赎回稳固币FRAX,防止泛起了USDC抵押品不足的征象。此时,在套利机制的作用下,保证了FRAX价格的稳固性:

- 当 1 FRAX lt; $ 1时,套利者会购置 FRAX,并以 FRAX 去赎回 USDC 和 FXS,并通过出售 FXS 赢利。对 FRAX 的购置需求将让FRAX价格上涨。

- 当 1 FRAX gt; $ 1,套利者将通过 USDAC 和 FXS 去铸造 FRAX,并卖出 FRAX 而赢利,卖出压力将促使FRAX价格下跌。

从上可以看出,只管FRAX声称是“半抵押”算法稳固币,现实上它是一种“全抵押”算法稳固币—用户可以随时用1 FRAX换取价值1 美元的USDC和FRX,算法控制的只不过是系统的抵押率和FXS的增发速率,以是FRAX的价格异常稳固。

固然,FRAX的问题在于:FXS从现实情形上看完全没有任何价值,套利者在任何时刻都可以用1 FRAX换取 价值1 美元的USDC和FXS,这意味着系统将稳固币的价格颠簸风险完全转移给了FXS的持有者。究竟价值1美元的FXS,可以是“价格为0.01美元的100 FXS”,也可以是“价格为 0.001 美元的1000 FXS”。

更主要的是,第一代和第二代算法稳固币的市场规模扩张依赖于投契,而FRAX却去除了投契攻击的可能—这意味着FRAX市场规模增进的缓慢。如下图所示,今年刊行以来,FRAX的刊行量迟迟未突破2,600万。为此,FRAX在未来需要确立属于自己的“债务市场”或其他能缔造财富的市场,才气实现FRAX规模的迅速扩张。

4. 算法稳固币的未来

在现代经济条件下,货币投放主要存在两大渠道:

一是货币投放机构通过购置货币贮备物或价值锚定物(如黄金、外汇等的价值储藏品)响应投放货币,据以确定货币的单元价值,并增强货币的可信度。

二是由货币投放机构通过向社会主体发放贷款或购置其债券等方式投放的货币。贷款和债券,都代表着未来的财富,这就脱离了当前现实财富的限制,据以投放货币,将能够保证货币的实时供应,以及货币总量与财富规模的基本对应,以此保证金币值的稳固。

以中国为例,在2000-2014年之间,人民币的刊行主要以外汇占款为主,缘故原由在于在这段时期中国的对外出口迅速增添,央行为了稳固币人民币汇率,不得不收购大量的美元等外汇资产,进而投放出大量的人民币,即人民币的增发是确立在美元等外汇资产的基础上;自2014年后,中国的外汇占款**逐年下滑,此时人民币的刊行又演化成以海内银行系统的欠债增添为主导,即人民币的刊行确立在债务的基础上。

同样地,第一代稳固币,如USDT、USDC等都是云云:每刊行1稳固币背后,都有1美元的现实法币作为贮备(只管部门非合规稳固币存在猫腻),以此维持稳固币的信心,保证了稳固币价格的稳固。

而当前各种算法稳固币存在“市场规模-价格稳固”悖论的根本缘故原由在于:算法稳固币的投放不是按当下或未来财富规模的巨细举行投放,容易引发投契,并以此实现稳固币规模的扩张,其结果是币值的极端不稳固和项目的不能持续性。

同样地,现在市场上存在一种谬误:算法稳固币市场规模的扩张,必须依托于投契,因此可以牺牲算法稳固币价格的不稳固。这自己就是对市场经济熟悉的不深刻,货币规模的扩张,取决于社会财富的增进。投契带来的财富是暂时性的,由于它没有缔造财富,只是行使市场规则转移了财富,以是当投契资金撤离时,项目也会衰亡。

当前的算法稳固币普遍缺乏一个可以缔造财富的市场。因此,若是算法稳固币想在未来取得乐成,必须为算法稳固币确立一个“债务市场”或“财富缔造市场”,这一市场在DeFi领域可以是借贷协议、保险协议或其他有现实应用价值的协议。以当前和未来的财富规模作为基础,举行算法稳固币的投放与回笼。这既能解决“市场规模-价格稳固”悖论,又能为算法稳固币缔造足够的“政策工具”来维持价格的稳固。

看欧易OKEx:比特币飙升,而以太坊的新高成为人们关注的焦点

DeFi和交易期货的前景使加密货币投资者抢占了ETH 比特币取得了一些收益,以太坊创下了另一个新的价格高点。根据欧易OKEx平台数据,截至时间2021年2月23日星期二,比特币(BTC)交易价格约为50024美元。前24小时收益为2.8%。 上图来自数字货币交易平台(欧易O

文章链接:https://www.btchangqing.cn/199552.html

更新时间:2021年02月25日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。