与DEX、借贷等热点领域相比,小规模合成资产是否具有更大的潜力?

原文的标题是:“合成资产轨道能否开启另一个“DeFi之夏”?》

a杨

在炙手可热的“W浪潮”中,引发了普通投资者对华尔街前所未有的“空战”。

1月28日,作为普通投资者共同拼搏的主战场,Robinhood和美国多家本土证券公司宣布将限制GME、AMC等股票的开盘。普通投资者只能卖出,不能买入。

这冷水是最及时的警钟。当一向被视为“普通投资者朋友”的Robinhood不再站在同一战线上时,普通投资者意识到,他们除了跑到应用商店用不好的评论发泄愤怒外,几乎没有战斗力。

但在这种尴尬的情况下,往往也会产生变数。镜像协议,即合成资产协议,随趋势发起了投票,并推出了与GME和ame股票相对应的合成资产交易。其背后的综合资产轨道确实正接近质变的关键十字路口。

在链条上交易“美股”?什么是合成资产?

合成资产对区块链世界来说并不新鲜。主要实现对链上某些资产的模拟。

就像本文开头提到的GME和AMC合成资产一样,通过跟踪相应的股价,为有交易需求的投资者提供了一种不受中心化平台交易限制的新的可能性。

合成资产领域**代表性的无疑是以太坊的老品牌***synthetix。自两年多前诞生以来,其总交易额已超过32亿美元,基本代表了合成资产的主要模式

以债务池为基础,通过跟踪标的资产,支持用户以SNx代币的形式提供抵押物(超抵押),从而在链条上铸造和合成一系列综合资产,涵盖法定货币、加密资产、股票期货指数、,大宗商品和几乎所有可以交易的资产。

理论上,除了黄金、股票、债券、传统或加密的指数外,还包括流行文化市场、Meme市场、个人代币市场等。

而生成的合成资产交易场所也是基于链的(如Uniswap等),它可以完全构建加密世界中几乎所有的有价资产交易场所。

然而,通过synthetix等合成资产协议伪造和交易的“美国股票”,并不意味着它们在现实中真正拥有股票的所有权。没有股息,他们只是锚定资产的价格——就像GME和特斯拉等相应的美国股票一样,它们的价格只取决于预言机锚定的实际股价。

因此,合成资产交易中没有直接的交易对手。它们都是通过智能合约执行的。它们是完全去中心化的。他们不必担心流动性和滑动点问题,他们需要过度抵押贷款

目前,synthetix的抵押利率为500%(系统中每锁定500美元的SNx,只能发行价值100美元的合成资产),这与Dai的发行类似。这主要是为了应对合成资产价格的急剧变化,确保有足够的安全清算余地。

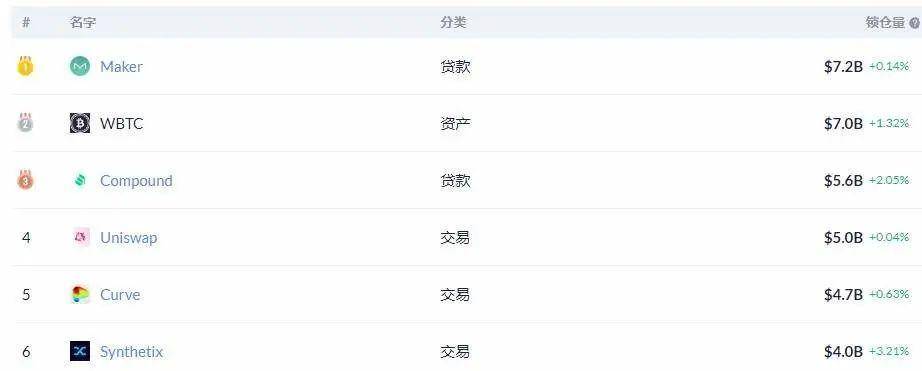

截至2月21日,synthetix协议锁定的资产总值已超过40亿美元,在DeFi世界排名第六,加密世界与其他传统市场的联系也越来越紧密。

新秀不断涌现,合成资产势头强劲

不过,除了synthetix,mirror和UMA也正在崛起,三驾马车的格局已经形成。

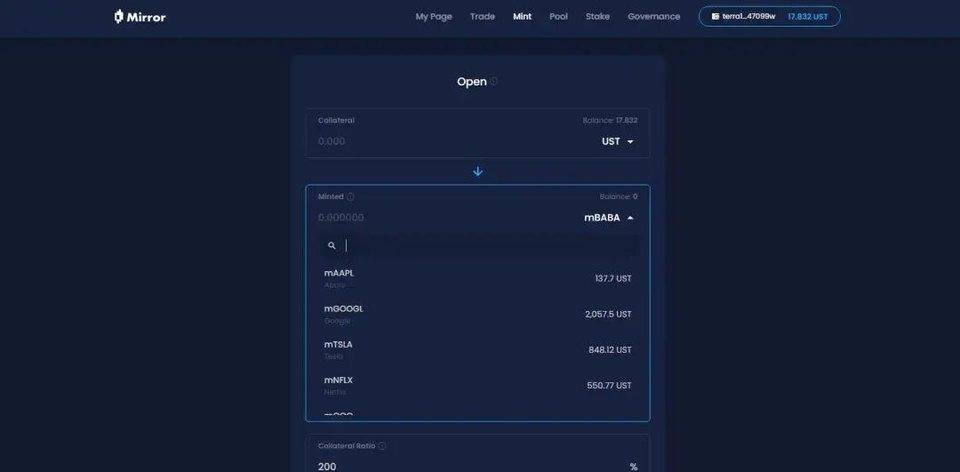

镜像协议是美国知名的合成股票交易平台。一路快速发展:截至2月21日,镜像已推出20项合成资产,包括美股(阿里巴巴、特斯拉等)、加密资产(BTC、ETH)、大宗商品(原油)等。

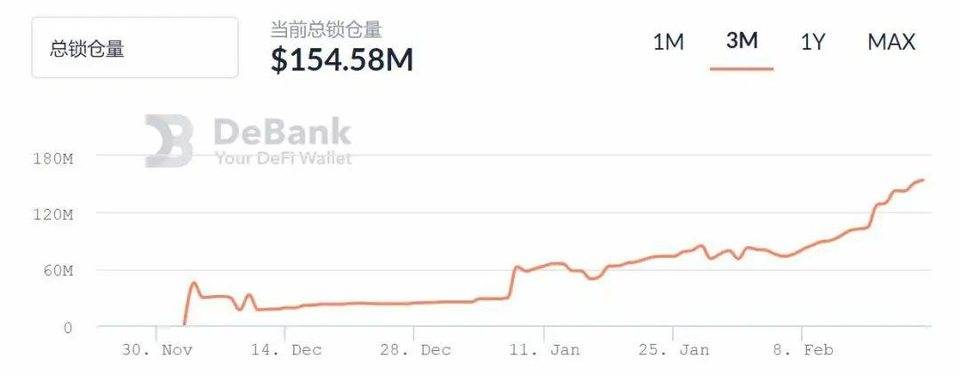

而在推出后短短3个月内,锁定量就白手起家达到了1.5亿美元,相应代币的价格也一路走高。

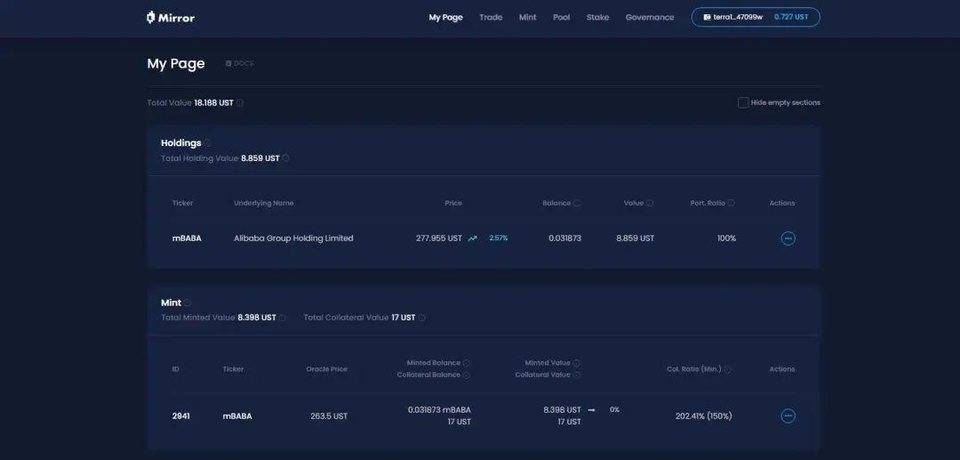

此外,镜像协议的转换过程与synthetix类似,两者都是过度抵押的。不同之处在于,镜像使用Terra稳定币ust或maasset(镜像上的合成资产)过度抵押合成资产代币(镜像本身基于Terra)。

而ust的**抵押比率为150%,而马斯特的**抵押比率为200%。美国股票合成资产的代币也在链上,可以在Uniswap和terraswap上交易。

当然,如上所述,合成资产知名的问题在于链上资产的价格和现实世界的价格,这主要取决于预言机作为锚定机制的价格供给,因此实际交易经验受到现实世界资产交易要求的限制。

以镜子上方的合成美股交易为例,我们不能像加密资产那样做✖ 24小时不间断交易必须与美股实际开盘交易时间相对应,以防止时差套利(目前镜像资产价格每15秒通过预言机波段协议反馈一次,以确保与传统市场的一致性)。

UMA与前两者的不同之处在于它不依赖于过度抵押,而是依赖于具有财务激励的清算人来发现不当抵押头寸并进行清算。因此,UMA不依赖预言机的外部价格投入,目前总锁定价值已达6300万美元。

尽管目前镜像协议的数量与UMA和synthetix还不属于同一级别,但玩法和创新显然在不断探索更大的可能性,释放出比原生加密资产规模更大的流动性的可能性已经隐约可见。

合成资产的想象力在哪里?

作为苹果、特斯拉等明星股异军突起的超市,美股的“历史牛市”一直被投资界津津乐道。它无疑是世界上**吸引力的资产类别之一。不过,对于我们大多数普通投资者来说,参与交易和分红的门槛相对较高。

同时,在一定程度上,加密资产的投资(尤其是在中国)与美股的投资圈高度重合。更何况从今年开始,马斯克就在社交平台上多次为BTC、Doge、ETH等加密资产打出旗号和呐喊。许多加密资产的投资者本身就是“方”的忠实支持者(这可能需要感谢李先生)。

前段时间,特斯拉宣布已购买15亿美元比特币,美股与加密资产投资的交叉碰撞日益明显。不过,对于有交易需求的投资者来说,购买比特币的门槛恐怕要远低于美股。

因此,就像Robinhood以零佣金起家,为普通投资者提供服务一样,综合资产轨道上每个项目知名的特色优势也是Robinhood的翻版,为有需求的普通投资者提供了一种以低价交易美股等多元化资产类别的**方式低阈值。

Robinhood在打破大家对中心化交易平台信任的同时,也证明了synthetix等合成资产平台的另类价值:与中心化交易平台相比,没有中心化交易平台的运营商,接入不需要许可,因此具有反审查的特点,也没有人可以关闭、控制和更改交易协议。

此外,SAA的资产丰富程度几乎不受限制——它可以覆盖美国股市、原油市场、黄金市场甚至外汇市场。交易品种没有许可证,任何具有公开价格的资产都可以交易。

然而,目前以太坊的价格越来越高,即使是连锁交易中高昂的燃气成本,也使得普通用户参与合成资产铸造和交易的门槛和成本再次呈指数级飙升。

这就是为什么synthetix积极采用第2层解决方案的原因。目前,以太坊的燃气成本已经成为普通用户“难以承受的负担”,可扩展性也受到很大限制。

因此,mirror直接选择“放弃”以太坊,拥抱其他高性能的公链。然而,这也是DeFi世界面临的共同发展问题,需要时间来解决。

摘要

现在回想起来,虽然GME等在价格方面已经回到了起点,“W波”表明,目前的交易市场正处于危机之中。

普通投资者已成为当前金融市场中一支不可忽视的力量。普通投资者的“长尾效应”所积累的力量,或许无法撼动那些传统意义上的华尔街大亨(机构投资者)。

这一次,普通投资者一直依赖的“Robinhood试图打破华尔街垄断”是一种更直接的教育。所有中央集权的机构都有可能“作恶”。

相比之下,借助区块链祝福下的合成资产协议,由于加密市场本身的无边界性,特别是DeFi市场的创新和组合,这相当于给普通民众一个**的机会,让他们以一定的门槛参与传统资本市场,比如美国股市。这更像是扛着新一代“Robinhood”的旗帜。

同时,与DEX、借贷等热点领域相比,合成资产在DeFi领域还是一个小规模的轨道。下一步能推出什么样的量和机会,确实值得期待。

文章标题:synthetix和mirror的锁定量正在迅速增长。合成资产是defi的下一个趋势吗?

文章链接:https://www.btchangqing.cn/199169.html

更新时间:2021年06月12日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。