据说,DeFi将改变传统金融的生活。如果智能合约和矿工取代中介角色,传统金融的弊端能否消除?如果我们说金融体系的演化就像一条补丁之路,那么今天我们发现,在区块链方面,补丁并没有被修补。在传统金融市场中,券商作为客户与市场之间的中介,对于未来可能影响市场的订单交易具有内幕信息优势。经纪人有可能在执行客户交易之前优先考虑自己的交易,这在受监管的金融市场中是非法的。

然而,这种非法经营在链条上是“合法”的。Cointdesk称,研究表明,利用以太坊网络的“缺陷”进行合理套利的机器人在过去一个月至少赚了1070亿美元,这被称为矿工提取价值(MeV)是一种“合法”操作,这是我们经常听到的前台操作。如今,越来越多的矿工积极参与到获取MeV的游戏中。矿工的力量可能比我们想象的要大。他们怎么急急忙忙去买MeV?这些操作将对以太坊的生态环境产生什么影响?

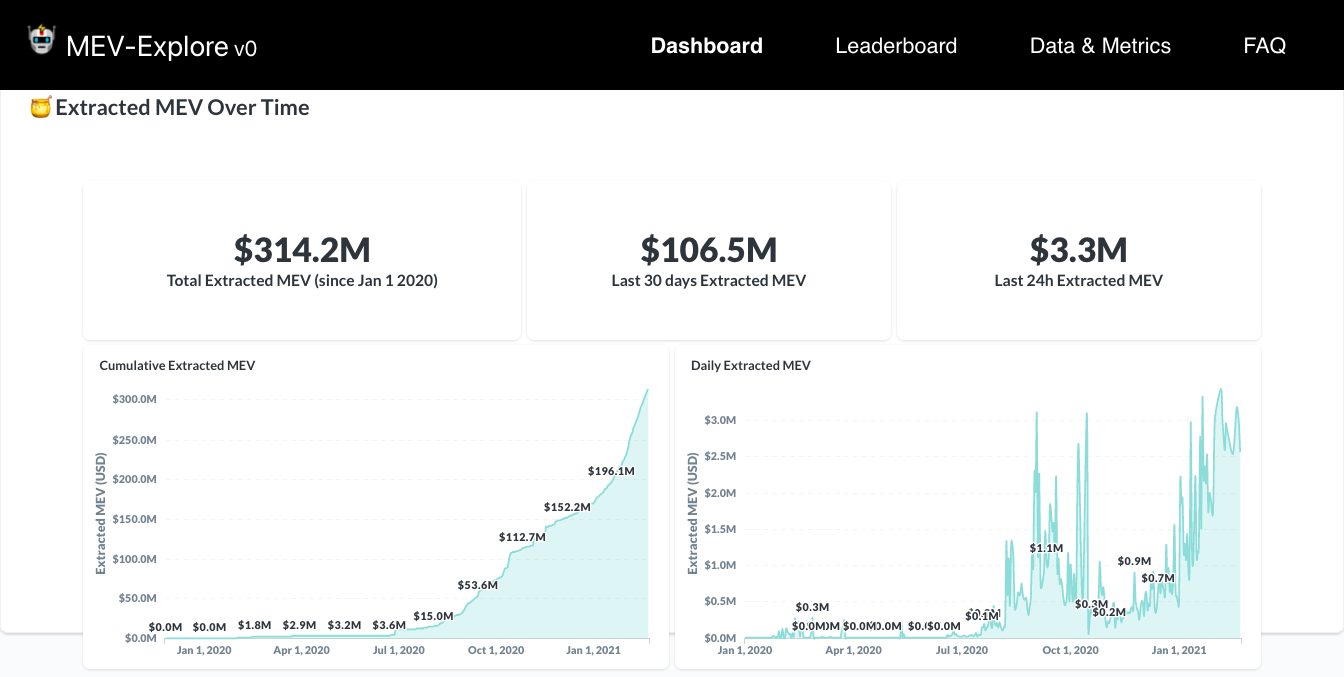

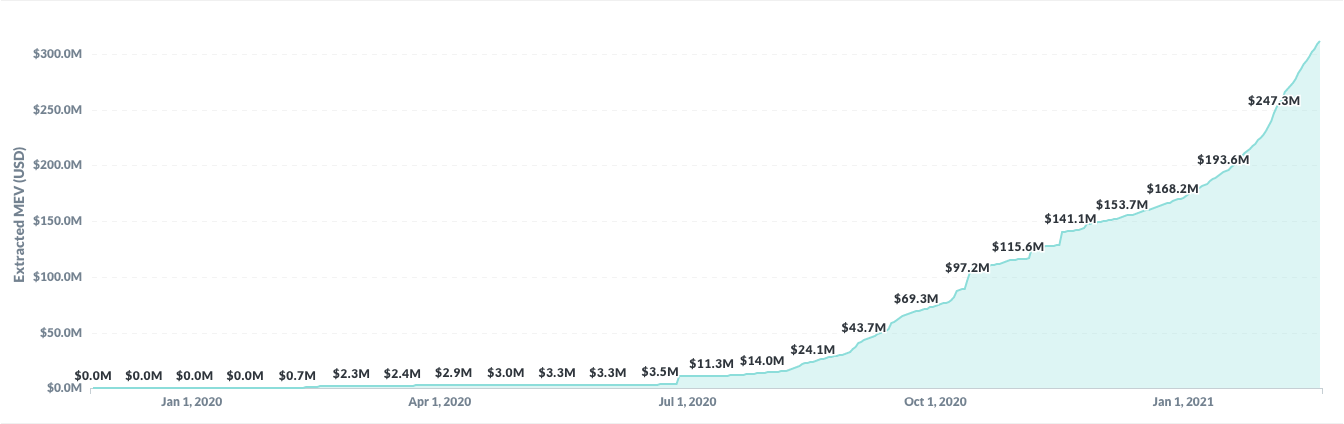

致力于降低MeV给智能合约区块链带来的负外部性和风险的研发机构Flashbots**对MeV进行了深入研究。他们从2020年的第一个区块开始挖矿以太坊区块链的底部,对130多万兆电子伏交易进行分类,发现自2020年1月1日以来,至少提取了3.14亿兆电子伏,失败的兆电子伏交易浪费了450万美元的煤气费,相当于浪费了4500个以太坊区块空间!以下是flashbots通过公共仪表板和实时MeV事务浏览器MeV explore发布的研究结果。

介绍

MeV是一种度量,是指未经许可,通过对区块链上某个区块中的交易对进行重新排序、排队或删除,可以提取的总价值。到目前为止,以太坊上的MeV主要是由DeFi交易者和机器人在执行具有重要交易指令的策略时提取的,还有一小部分是这些交易者或机器人提取MeV时产生的GAS FEE。MeV explore V0没有给出可以从特定区块中提取的理论值,例如矿工可以从他们正在生产的区块中通过重新排序交易获得多少MeV,但重点是以太坊目前发生的MeV活动的经验证据。

在以太坊上提取了多少MEV?DeFi交易员和机器人有多少mev?挖矿MVE交易方案的矿工获得了多少MeV交易成本?最常见的MeV提取策略有哪些?哪些DeFi协议包含最多的MEV?成功和失败的MeV事务将占用多少网络资源?

考虑到这些问题,我们搜索了以太坊,涵盖了8个以上的主要DeFi协议,并从2020年1月1日起收集了超过130万兆电子伏的链上交易。通过我们的MeV探索v0(浏览.flashbots.net)打开仪表板,以便实时跟踪以太坊上的新MeV事务。

自2020年1月1日以来,电动汽车的提款额至少达到3.14亿美元

从2020年的第一个区块(9193266)开始,我们发现以太坊上提取的MeV已达到至少3.14亿美元(约54万ETH)的规模,包括成功、回收和检查的MeV交易,以及与这些交易相关的GAS FEE用。

(图1:MeV自2020年1月以来的累计值)

MeV提取量大幅增加:2021年1月,MeV提取量达到5700万美元(47600 ETH),与2020年1月的18万美元(11000 ETH)相比,以美元计算的**值增加了300多倍,以ETH计算的数量增加了43倍。由于数据收集过程并未涵盖所有协议和交易类,我们认为实际提取的MeV将高于上述计量标准。由于DeFi的持续增长和以太坊的日益复杂,预计该指标将继续增长。越来越复杂的事务排序将产生新的方法来获取价值。更复杂的MeV提取方法的出现也将推高MeV值。

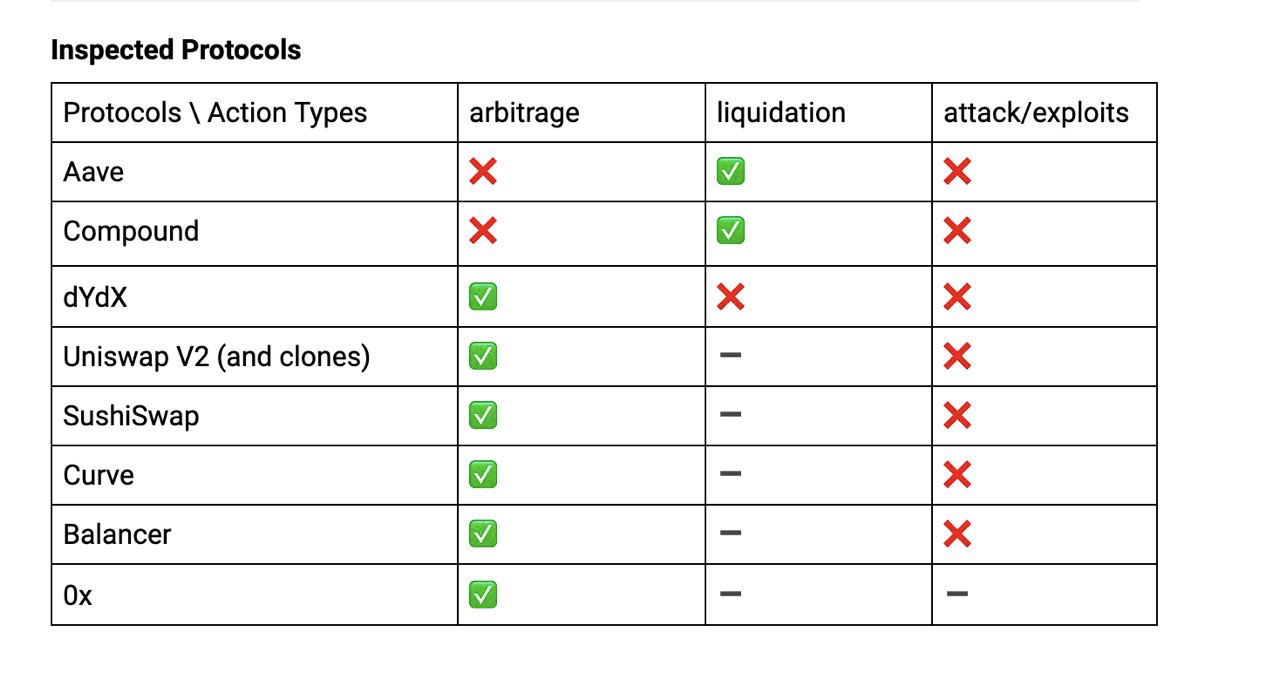

在MeV explore V0中,我们使用MeV inspect对MeV活动进行量化和分类。目前,我们已经根据这些指标进行了数据收集,以观察下表所列的八项协议(见图2)。有许多新兴的DeFi协议具有显著的MeV暴露(例如ESD/DSD)。在DeFi爆发之前,也有与MeV接触的DeFi协议(例如Bancor、kyber、ETHerdelta、airswap)。我们计划在下一版本中增加对这些协议的观察。此外,大量的MeV活动未被涵盖,例如多重交易机会(如三明治交易)和cex dex价格套利。

(图2:覆盖协议)

提取的MeV包含什么?

如上所述,今天的MeV主要是由交易员抓住依赖于交易顺序的交易机会获得的。其中包括Uniswap上代币之间的价格套利、dydx上预言机更新后的贷款清算、ESD(算法稳定币)兑换券的赎回等。

我们将MeV事务分为两类:成功的和不成功的。失败事务有两个子类:已恢复和已检查。

成功的MeV交易是跟踪MeV机会并成功捕获这些机会的交易。

恢复的MeV事务是一种失败的MeV事务。交易者跟踪MeV的机会,但由于各种原因未能抓住它,例如有人抢在他们前面的机会,他们失去了天然气,或者市场环境发生了不利的变化。

被检查的MeV事务是另一种失败的MeV事务。失败的原因很微妙。为了节省汽油费,发送方将首先检查机会是否仍然存在,然后开始他们的MeV交易。虽然寄件人最终将不得不为他们的检查支付汽油费,但费用远低于直接开始交易的费用。

我们来看几个例子:

例1:通过优先拍卖GAS FEE用成功进行MeV交易

在三个流动性池中进行三步套利:Balance的ETH/USDC、sushiswap的USDC/SIL和sushiswap的SIL/ETH,支付12 ETH(当时为14100美元)的交易成本,提取167 ETH(当时为19600美元)的MeV。

https://ETHerscan.io/tx/0x2bde6e654eb93c990ae5b50a75ce66ef89ea77fb05836d7f347a8409f141599f

高交易成本表明,为了与其他交易者争夺套利机会,发送者在打包现有交易之前,多次出价提高其套利交易的天然气价格。在天然气拍卖中,一位输家损失了1.18 ETH的quot; ev(见例3)。上述中标交易最终支付了51600千兆瓦的天然气价格,是当时平均天然气价格(947千兆瓦)的547倍,但仅比输家(27600千兆瓦)高出两倍。

提取的tx#1的MeV细节:发送方是4.7ETH(当时是5.5000美元),这个区块的矿池是12ETH(当时是14.1000美元)。提取的

TX#2的MeV细节:该区块矿工的F2储量为1.18 ETH(当时为1.4000美元)。

示例2:失败的(恢复的)MeV事务

从cream finance的清算中获得MeV交易的书面尝试失败了,因为没有汽油,发送者损失了575ETH(当时约10000美元)的交易成本

https://ETHerscan.io/tx/0x8cfb46876ce1d40250e9690482bdaaffc1f6b60e18c3405ff5e98b636840875f

为了清理cream finance的头寸,我们使用了150万汽油,花费了近6个ETH申请了8.8万美元的闪贷。它一开始是这样实施的,后来由于没有规定的汽油费而半途而废。虽然从表面上看,0x8cfb4看起来很无辜,但它的内部事务显示超过237个。这是一笔非常复杂的交易。EVM计算逻辑复杂。**,使用了1.5米的天然气,这几乎是它所含区块的13%!不管用了多少煤气,这个交易还是会因为煤气用完而失败。**,发送者损失了大约575ETH(当时大约10000美元)。

quot;交易恢复后,机会仍然存在,并被第二高GAS FEE(或第一输家)的拍卖人抓住。MeV总挖矿价值为4.125 ETH,其中支付的GAS FEE用为3.75 ETH。

TX#1的MeV提取详情:发送方的收入为0美元,该区块的矿工火花池的收入约为5.75 ETH(当时约为9.3k美元)TX#2的

MeV提取详情:发送方#2的收入为0.375 ETH(当时约为600美元),而该区块的矿工sparkpool的收入为3.75 ETH(当时约6000美元)

示例3:失败(已检查)的MeV事务

在一次交易中,我们检查了Uniswap wETH/PRT、Uniswap SFI/PRT和sushiswap SFI/wETH的流动性池。我们想寻找三跳套利机会。我们发现机会不存在,所以我们返回,只消耗了4.3万汽油,发送者的成本约为0.01埃斯(当时为19美元)。

https://ETHerscan.io/tx/0xf629036e2740a98e1ca5ce32ff85f27337d24e94cbeee6c3d7aabb7507b050

一些交易者比我们示例2中的第一个发送者更具成本效益。在发送具有复杂逻辑和消耗大量气体的事务之前,他们将执行quot;检查quot;以验证机会是否仍然存在。我们认为这些也是失败的MeV事务,因为MeV事务最终没有被发送,因为检查结果是机会已经消失。

提取的MeV详细信息:发送者的收入为0美元,矿工从该区块获得的收入为0.01美元(当时为19美元)

MeV交易有很多吸引人的地方,比如它们的复杂性,它们失败的方式或多或少的优雅,以及它们讲述的匿名用户的故事(比如这个从看似放错地方的公开订单中套利的交易,它为发送者净赚了190万美元,并为交易收取了73美元)。

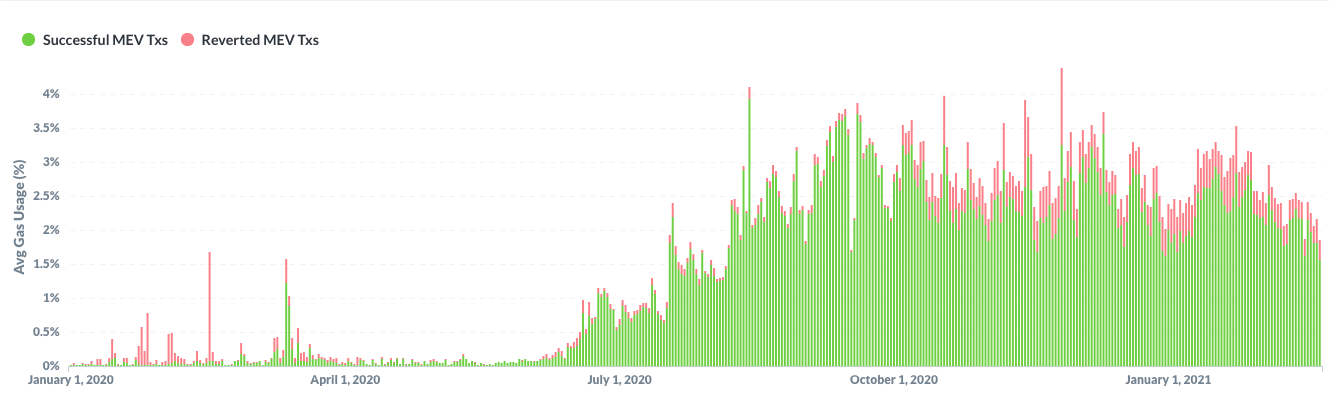

提取MeV的网络成本

DeFi交易机器人通过参与竞价/优先天然气拍卖和实施例1中的回溯来竞争MeV机会(即,在同一块中,它将许多天然气价格略低于或等于目标的交易发送到网络,以便打包一个交易,以便遵循特定的交易(例如尽可能地)。

这两种方式对以太坊都是不利的,因为这会导致链上交易量激增,对GAS FEE产生上行压力,就像上面例子2中的高燃气价格一样。如此高的价格将对以太坊的无证性产生影响,因为对于小用户来说成本太高,迫使他们离开网络。

此外,交易将赢得一个MeV机会。我们发现以太坊区块链充满了恢复和检查的交易,我们将其归类为失败的MeV交易。我们认为,这些失败的MeV交易不需要记录在链上,占用宝贵的块空间。

自2020年1月1日起,MeV提取至少占以太坊网络总耗气量的3%(见图4)。对MeV事务进行放大、缩小和验证,我们发现它们的耗气量至少可以填满4500个以太坊块,浪费了大量宝贵的块空间!

(图3:自2020年1月1日起,除以成功(绿色)和失败(红色)MeV交易,提取的MeV气体量与整个管网的气体量相对。)

MeV的演变:矿工的**可采价值

今天,在以太坊移动到POS之前,矿工在事务打包和排序方面拥有知名的权力,因为他们是区块生产商。MeV最初由Phil Daian等人在2019年的研究报告《闪电小子2.0:种族、贸易重组和DEX的共识不稳定性》中提出,这意味着矿工可以提取价值。然而,MeV存在于所有智能合约区块链中,其中一方负责交易排序。执行此操作的不一定是矿工,例如ETH2.0中的验证器和**汇总的汇总提供者。因此,我们建议将MeV重命名为**可提取值,以扩大范围以涵盖其他区块链架构,同时保留MeV的名称。

从MeV的名字中去掉“miner”这个词也解决了另一个常见的难题:相信只有miner才是唯一获得这个价值的人。实际情况是,到目前为止,以太坊上的MEV主要由非挖矿设备交易商和机器人提取。

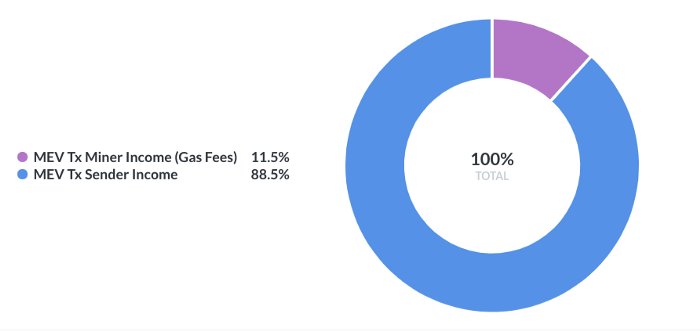

(图4:MeV TX发送方和MeV TX miner之间从2020年1月1日起提取的MeV份额(GAS FEE)

然而,近几个月来,我们开始看到更多矿工积极参与MeV游戏。他们可以通过运行自己的机器人直接提取MeV,与DeFi交易员达成利润分享协议,或者使用市场基础设施提取MeV,比如flashbots的MeV gETH。

避免MeV危机

MeV危机可能发生在以下几个方面:

矿工激励的不平衡导致共识的不稳定,单边矿工交易导致信息不对称不公平,网络成本过高导致以太坊无法使用。这场危机很难解决,因为任何阻止矿工或贸易商获得MeV收入流的企图都可能导致不透明的协议外市场滋生。然而,以太坊越来越复杂(例如新的智能合约部署、新的用户加入、新的可组合性)表明,MeV的规模只会继续增长。

我们认为提取MeV是不可避免的。为了避免MeV危机,提取必须以无信任、公平和高效的方式进行。要避免这场危机,我们首先要建立一个高效、公平的提取机制,努力完善其信任保障。

期望

虽然MeV受到了广泛的关注,但它仍停留在理论阶段,近几个月才走向实践。我们可以看到由Zhou等人发表的研究论文“量化区块链的可提取价值:森林有多暗”,以及1月21日我们的MeV研讨会上的讨论。这可能是因为量化MeV很麻烦,需要大量的基础设施、数据分析和对智能合约交互的深入理解。更糟糕的是,随着越来越多的安全关键基础设施移出链(例如,清算机器人的事务逻辑移出链),以及链的状态和规模的增长,对MeV的理解将变得越来越复杂。

我们相信MeV将是以太坊未来的一个重要课题,2021年将会越来越受到关注。无法将以太坊的社会层面与其技术层面分开。最终,MeV的辩论,以及以太坊的未来,也将是关于社会规范,社区将达成共识。我们希望MeV explore能在围绕这些规范的讨论中提供帮助。

文章链接:https://www.btchangqing.cn/198705.html

更新时间:2021年02月24日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。