自从加密货币诞生以来,区块链项目的估值一直是一件非常玄妙的事情,不仅因为作为一个新兴的资产类别,没有特别成熟的经验可以借鉴,更因为币圈的“黑村”猖獗。只要有资金拉动,“空中货币”有时比“价值货币”涨得更猛,这让所谓的“价值投资者”丢脸我在黎明前的黑暗中倒下。

回顾区块链项目估值历史,从13年牛市的“altcoin”到17年牛市的“1CO”热潮(token模),再到2020年的“去中心化金融”(DeFi模),各种新项目的设立,逐渐从区块链基础设施向应用层创新转变,随着实际应用的兴起和机构用户的进入,推动了公链向“流水线”方向发展,区块链项目的估值方法也发生了新的范式转变。

比特币估值模与“竞争货币”

比特币是第一种使用区块链技术生产的加密货币。它最初的“说法”是成为“非**世界货币”。白皮书的标题是“一种点对点现金支付系统”。比特币的数量有上限。共识使用POW工作量来证明每一个比特币都是由挖矿机器生产的。

渴望成为“世界货币”的比特币很难估值。然而,基于pow挖矿机制,我们可以得到链上的一些数据作为参考,如独立地址数、挖矿难度、电力成本、lppl模、NVT模和Metcalfe定律模。由于比特币没有现金流,传统的估值方法在股市上完全不可用。需要注意的是,上述估值模都是基于一定的数据来分析比特币是否存在泡沫而非其价值,这被认为是“相对估值法”。

例如,NVT(networkvalue-to-transactions-ratio)模的核心思想就是从传统金融公司的市盈率指标中衍生出来的。比特币网络被视为一家公司,链上的数据交易量被视为公司的现金流

NVT=市场价值/链上交易量

Nvts=市场价值/ma90(链上交易量)

该指数由中等用户Dmitry kalichkin创建,用于衡量项目的市场价值与实际价值之间的匹配程度。统计数据表明,NVT测量气泡有一定的时滞。在回归检验中,以90日平均连锁交易量计算NVTS,不仅可以平滑曲线,而且可以提高反映泡沫水平指标的有效性。

比特币NVT数据图表(来自wooball)

如果将比特币区块链系统视为一个网络,可以使用梅特卡夫定律:网络的价值等于网络节点数的平方,网络的价值与连接用户数的平方成正比。或者我们可以简单地说:有用的,有价值的,无用的,一文不值的。比特币很有用。它被人们使用,所以很有价值。江卓尔利用比特币的活跃地址数估计用户数,将梅特卡夫定律的“平方”改为“√2次方”,得到如下拟合图:

比特币的活跃地址数和总市值(来自微博)

比特币的成功吸引了许多投机者。他们只是稍微改变了比特币的编码,比如改变了共识规则,改变了数量限制和封杀时间,就产生了所谓的山寨货币或竞价货币(altcoin),由此引发了长达13年的牛市热潮。当时,没有代币。每枚硬币都有自己的链条,但它不支持智能合约。

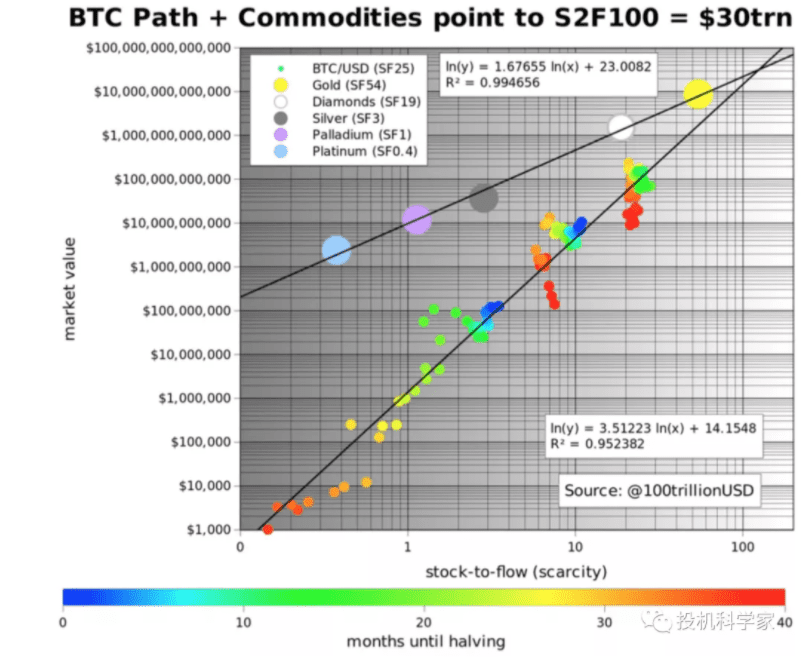

2016年,随着比特币用户数量的不断增加,拥堵和过度的转账费用引发了**的“扩容”问题。保守党的核心团队拒绝扩大容量,并将比特币定位为“数字黄金”。坚持“世界货币”路线的扩张派分支出了BCH和BSV。因此,自2018年以来,比特币的估值模式逐渐转向一种新的“另类资产”,即“数字黄金”,其重点在于存储价值和抗通胀。这类资产常用的估值模是“存量价值”流:参照黄金的估值逻辑,由其存量产出比产生,那么比特币的存量产出比也应该保持在一个相对固定的空间。SF值越高,稀缺性越强。我们可以发现,市场价值与SF成正比。SF越高,商品的市场价值就越高。

SF=库存/生产

比特币SF模拟合图(来自PlanB)

需要指出的是,对于“数字黄金”和“世界货币”的定位,估值模对“共识”的要求非常高。一旦“共识”被打破,就会出现非常严重的崩溃。特别是2017年稳定币形成后,比特币与竞争性货币的“支付”功能被分离,完全被稳定币所取代。目前,稳定币总市值已达310亿美元。

美元稳定币排名(来自debank)

1CO浪潮下的“智能合约公链货币”与“平台货币”

现在回想起来,2017年的牛市是由1CO引发的,在这期间,“全民创新”,其中份额**、价值很高的是“公链币”和“红利币”。前者以ETH为代表,后者以BNB为首的平台币为代币。

ETH是一个具有智能合约功能的开源公共区块链平台。它提供去中心化的虚拟机(以太坊虚拟机)来通过其特殊的加密货币以太(也称为“以太坊”)处理点对点契约。ETH被认为是第二代区块链的先驱。ETH与第一代区块链知名的区别在于它支持智能合约,可以实现代币的发行和自动脚本的操作。

在2013年的牛市中,如果我们想发行一枚新硬币,就必须使用一条新的链条。然而,智能合约的引入简化了发行流程。2017年,我们只需要调用ETH智能合约,设置一些简单的参数。为了区分两者,原来有自己的公链的硬币被称为硬币,而基于智能合约没有自己的公链的硬币被称为token或token。因此,在英语语境中,硬币和代币是不同的,是有区别的。在中国的语境中,当我们说“买卖硬币”时,我们需要理解这个“硬币”是区块链固有的还是仅仅是代币。

公链货币,无论是基于pow、POS还是其变体DPO,总金额通常没有上限。其估值模式侧重于“生态”,即生态好,估值就高。如果没有生态,就只有投机和投机。需要强调的是,智能合约公链货币的定位既不是“黄金”,也不是“世界货币”,直接套用比特币的各种估值模是非常错误的。

权证的快速发行加速了2017年牛市的繁荣。在此期间,1CO成为众筹的工具。创造出来的新货币很少能存活下来。唯一有价值的是以太坊杀手的“公链币”和代表交易平台分红权的“台币”。

智能合约公链货币没有很好的估值模。主要原因是资产本身没有现金流来源,其主要功能是充当区块链网络的气体。因此,只要有更多的人使用网络,货币就越有价值。因此,我们参考的数据无非是区块链上发行的物品数量、硬币持有者的地址数量,以及区块链上发行的物品数量——区块链上发行的资产总值。从各种统计数据来看,ETH具有**优势,尤其是在DeFi方向。ETH公链上发行的权证价值接近1000亿美元,而ETH的市值只有2000亿美元,因此仍被低估。

智能合约公链数据对比图(来自DAPP review)

以太坊DeFi生态地图(来自街区)

原交易平台发行的平台货币,如BNB,最初以代币的形式存在。其主要目的是扣除交易费用,以获得折扣和利润回购。也可以说,它获得了部分股息利息(例如,BNB回购了20%的季度收入)。有分红权的平台货币最常用的估值模是计算市盈率。

市盈率=市价/净利润

=BNB市值/BNB年净利润的20%

但到了2020年,情况发生了变化,各大主流平台开始发展自己的公链,这使得平台货币在分红权的基础上叠加了燃料的工具属性。毕竟公司的发展有上限,但公链的估值没有上限,因此估值模回归到上述“智能合约公链币”的方向。

硬币安全智能链BSC数据列表(来自DAPP review)

DeFi的兴起与价值范式的转变

2020年,熊市触底312点,随后大幅反弹。复地在6月份提出了流动性挖矿来点燃大盘,新一轮牛市终于在DeFi的热潮中到来。但在讨论DeFi的估值模之前,我们先回顾一下互联网公司的历史。

Internet的基础设施是基于TCP/IP协议的,在TCP/IP协议上有HTTP(Hypertext Transfer protocol,超文本传输协议)协议进行内容表示。随着基础设施的建成,互联网开始向“应用层”演进,门户网站提供新闻信息,搜索网站提供信息聚合,社交网站提供社交媒体等,区块链网络似乎也在向类似的方向演进。随着公链等基础设施的建成,区块链的世界终于开始向“应用层”演进,这就是去中心化金融的方向。

作为一种维护公众账户的新技术,区块链技术自然适合金融领域(甚至是我认为唯一的领域)。财政分权不是完全分权,而是去掉“人”的中心,换言之,用代码代替中心。人们可以运行,但代码仍然存在。中心化稳定币USDT还包括去中心化稳定币Dai、中心化银行贷款、去中心化贷款AAVE和复合货币、中心化兑换硬币an、去中心化兑换Uniswap、中心化合约兑换bitmex和去中心化合约兑换,我们有去中心化的nxm,中心化的资产管理公司和去中心化的一年。

现在我们已经进入“应用层”,在现实中有了借鉴,传统的估值模也有值得借鉴之处。以下是一些最常用的参考指标,用于评估多个DeFi项目。

总锁定值

DeFi合同的锁定价值代表了在这个项目上花费了多少钱。目前,DeFi的总锁定价值约为360亿美元。从这个指数,我们还可以得出一个比率:锁定量/市值。这个比率越大,就越被低估。另外,需要注意的是,锁定量并不是**的。比如,对于去中心化交易所来说,交易量显然是一个更重要的指标,或者说项目收入也更重要。因此,锁定量需要结合其他指标来判断。

DeFi lock总量排名(来自debank)

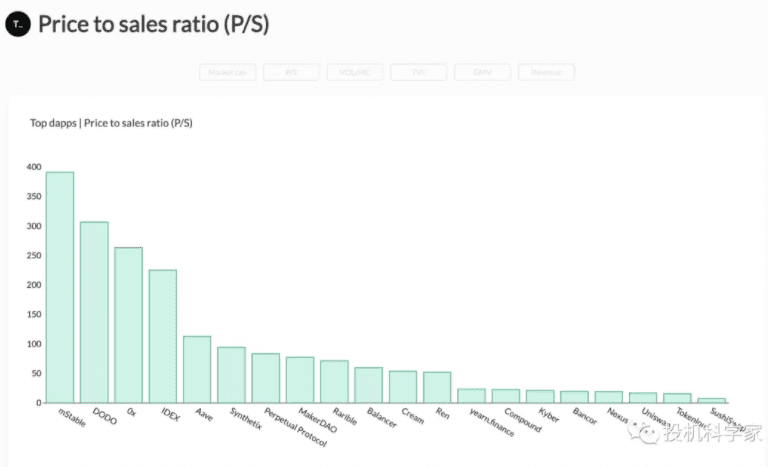

市盈率(P/s);

在传统金融中,市盈率是一种股票估值指标。市盈率是以公司市值除以上一会计年度的营业收入,或相当于公司股价除以每股营业收入。市场销售率越低,公司股票的投资价值就越大。同样,我们可以用市销比来反映协议市值与协议年收入之比的合理性

P/S=代币市值/协议年化收入

市场价格排名(来自代币终端)

市盈率

在传统金融中,市盈率(P/E)是指股票价格除以每股收益的比值,它可以用来衡量股票的估值是否合理。DeFirate的Lucas-Campbell首先提出用市盈率来比较不同DeFi协议代币的价值。通过比较DeFi协议的收益与代币价格,我们可以知道相应的代币估值是否合理。计算方法:

P/E=代币价格/代币收入

市盈率并不一定准确。例如,最近的DeFi协议可以通过流动性挖矿产生巨大的额外收入来源,有些协议甚至可以产生3000%的年收入。然而,当比较DeFi市场中的各种代币时,它至少对确定每个代币的定价有积极的影响。在其他条件相同的情况下,市盈率越低,人们对DeFi代币未来收入的期望值就越高。

交易量/贷款量

对于去中心化交易所(DEX),24小时交易量是衡量有多少资产通过DEX交易的一个非常重要的指标。然而,对于makerdao或compound这样的贷款协议,24小时内的贷款额更有意义。

DEX 24小时交易量(来自debank)

贷款金额排名(来自debank)

twitter关注者数量

社交媒体指标:由于政策原因,DeFi项目以国外团队为主,甚至国内团队也会主要把公关渠道放在twitter上,因此twitter粉丝的数量在一定程度上可以代表市场的认可度。

摘要

如果各种公链货币(智能合约或非智能合约)估值混乱,传统金融机构无法识别,那么应用层的DeFi产品就可以看得见摸得着,而且链上有数据可供参考,还有稳定的现金流收入,所以很容易被外部金融机构识别基金。近几个月来,DeFi的发展成为一个热门话题,代币市场价值的快速发展也反映了估值逻辑的范式转换。在接下来的一段时间里,我将用上述指标来比较一些知名的DeFi项目的估值。

文章链接:https://www.btchangqing.cn/193256.html

更新时间:2021年06月12日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。