去中心化的货币市场

收益率一直是DeFi增长的关键驱动力之一。过去两年,随着传统金融的利率逐渐降至0%,甚至在某些情况下为负,数十亿美元的资本涌入这一领域。

因此,对于聪明的投资者来说,DeFi已经成为一个新的避风港,他们可以通过多种方式获得高回报,其中之一就是通过新兴的利率协议。

AAVE是DeFi主要的去中心化利率协议之一,资产负债表上有近50亿美元。该协议允许任何人以存款换取利息,以及以超额或低抵押物的形式(通过闪存或信贷)借款。

该协议于2020年1月更名为ETHlend,成为迄今为止第14大最有价值的加密资产——价值68亿美元的全面摊薄估值。本文将深入研究AAVE的本机治理代币、关键统计数据的更新以及最近的热门话题。

我们开始吧。

AAVE做什么?

AAVE的核心价值在于将其作为AAVE协议的最终抵押品。

如果AAVE遇到损失事件(协议造成的损失期),AAVE将用于重新抵押系统。与其他“**抵押品”资产(如maker中的MKR)不同,AAVE允许持有人通过持有证券模块()的股份来选择损失事件,而不是强迫持有人在短缺事件中处理稀释问题。

作为对AAVE协议保险的回报,参与者将获得一些生态系统奖励,包括来自生态系统保护区的奖励和协议费用。以目前的利率计算,这将使AAVE股东获得约6%的年回报率。

认识到丢失事件受协议治理的影响是非常重要的,但是我们可以想象,合格的事件将包括协议级黑客攻击和预言机失败。这些还没有发生在AAVE,但值得强调的是,当持有和投资AAVE,这是一个内在的风险。

随着aavenomics去年夏天的宣布,AAVE还详细介绍了aavev2的推出,这是一项新的、经过改进的货币市场协议。一些显著特征包括天然气优化、信贷授权、固定利率存款和为机构投资者实施私人市场。

AAVE:基础

毫无疑问,AAVE对WiFi的需求激增。根据block的数据,该协议的未偿债务在过去一年已经上升到8亿多美元。

就像dex的交易量一样,未偿债务也是利率协议的关键基本指标之一,因为它显示了对借款的需求——对存款人具有竞争力的利率的需求。从协议中借款的人越多,对资金的需求就越高。反过来,供应商的利率越高,意味着流动性越大。简单地说,从协议中借钱的需求正在推动其增长。

尽管如此,鉴于过度抵押贷款的性质,稳定币自然是高需求资产之一。主要的加密美元,如Dai、USDT、USDC等,目前占协议所有贷款需求的近70%。

为什么?因为投资者使用AAVE(以及任何超额抵押贷款协议)作为杠杆化的流动资金池。

人们如何利用利率协议进行超额抵押贷款的主要例子有:存入ETH获得借款能力,利用借款能力借入美元,将美元出售给ETH,然后持有ETH。那么你在ETH有一个杠杆位置。因此,如果ETH的价值飙升,借款人可以偿还以美元计价的债务加上利息,理想情况下保留剩余资本。

很明显,人们从AAVE借钱还有其他原因,比如用ETH借钱来支付买房的首付,但一般来说,杠杆率是关键驱动因素之一。

来源:街区

总值锁定

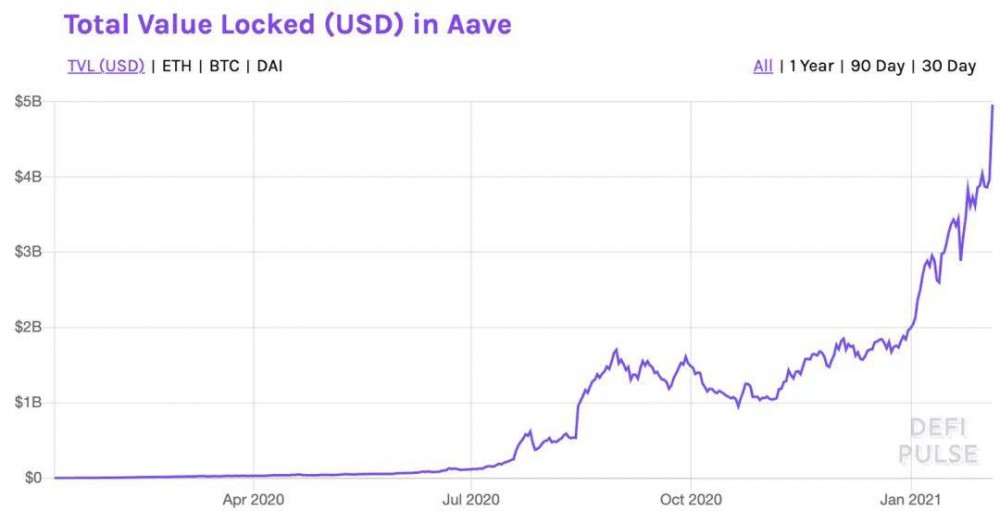

自一年前AAVE推出以来,锁定总价值一直是最引人注目的数据之一。该协议已经成为一个流动性巨头,只是在DeFi的价值锁定排名上落后于makerdao,DeFi是加密的本国稳定币Dai背后的去中心化银行。

在无银行流程中,我们喜欢将总价值锁定视为商定的资产负债表。这是软件持有的资产数量。根据DeFipulse的数据,AAVE的资产负债表正在迅速接近50亿美元,其中包括目前ETH的0.35%。

虽然50亿美元的里程碑值得注意,但真正的成就是增长水平。它大约一年前成立,资本金只有几百万美元。在过去的这个夏天,AAVE的资产价值飙升至11亿美元。现在已经超过50亿美元了。这意味着该协议可以在不到一年的时间内有效地从0美元增长到10亿美元,并在达到独角兽地位后的几个月内将其资产负债表增加5倍,达到数十亿美元。疯了。虽然我们生活在这种“brrr”环境中,但美联储无法跟上这种速度。

同样令人印象深刻的增长率是,所有这些价值观都是完全有机的。与主要竞争对手复地(compound)不同,该协议中没有存款资本的激励措施。不过,aavenomics的升级的确勾勒出未来流动性激励的配置。我们将在下面详细讨论。

来源:DeFipulse

收入(仅V1)

在DeFi中,收入是最终用户支付的总成本。在利率和货币市场协议中,收入来自借款人对其未偿债务支付的利息。换句话说,这是人们愿意从AAVE借钱的金额。

据token terminal称,V1产生的利息已飙升至近1250万美元/天,利率已升至25万美元/天左右。

按年度计算,AAVE V1预计将为协议供应商带来9100万美元的收入。重要的是要意识到AAVE也有闪贷,协议会从使用中产生一些费用。但是,这些数据不包括在下图中。因此,下表低估了AAVE产生的每日利息。

数据:代币终端

销售价格比

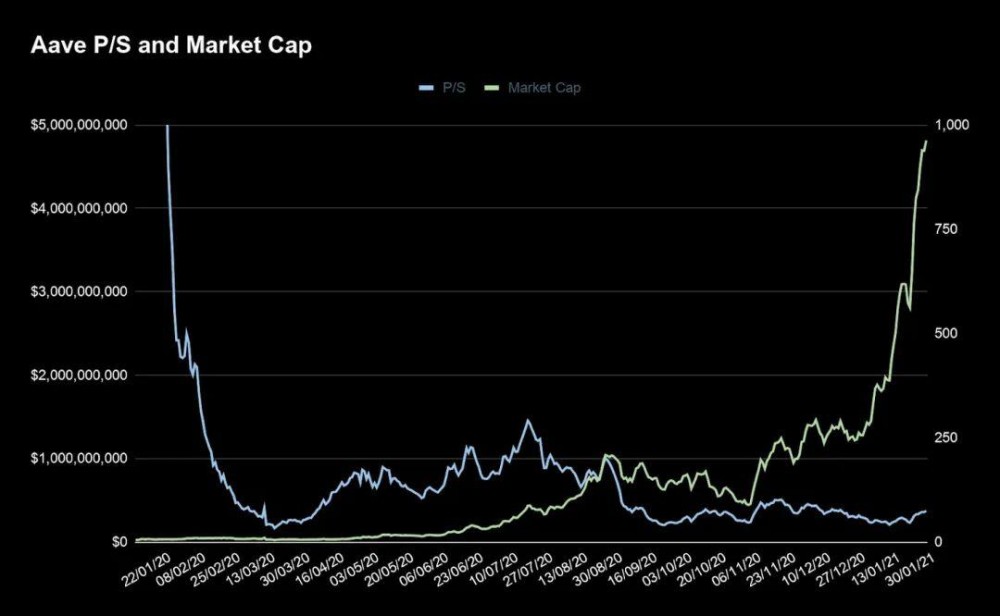

我们将研究的**一个关键指标是AAVE的价格/交易额(P/s)比率。如果你是一个普通读者,你可能熟悉这个指标。如果你还在学习,P/S是协议的市场价值除以它产生的收入。在传统金融中,市盈率是衡量市场如何根据资产产生的收益和对未来增长的预期对资产进行估值的基本指标。

AAVE和compound通过一项利率协议,从字面上把市盈率转化为市场愿意为今天产生的1美元利息支付X美元的意愿。

然而,当AAVE第一次发布时,协议的P/S比是天文数字,因为它使用率低,估值适中。不过,随着今年DeFi的发展,AAVE已经回归到更合理的估值水平。更重要的是,尽管这笔交易是DeFi过去一年中表现**的资产之一,一年内飙升了14000%,但在我撰写本文时,市盈率从未如此之低。

上个月,AAVE的平均市盈率约为54,而8月份**达到独角兽水平时为155。这意味着8月份,AAVE买家每产生一美元的利息就要支付155美元,而今天的买家每产生一美元的利息就要支付54美元。

数据:代币终端

这里的钥匙是什么?人们使用AAVE的频率比以往任何时候都高。尽管市场价值疯狂增长,但协议仍处于基本水平。

事实上,严格按照这个标准,AAVE 60亿美元的股价比过去10亿美元的股价还要便宜。如果你问我,我觉得这很疯狂。

价格表现

**,让我们看看AAVE在ETH和DPI上的性能,这是加密领域的主要DeFi索引之一。密码投资的主要原则之一是基于关键密码资产来衡量投资组合的绩效。这是因为,一般来说,加密投资者的目标是增加ETH或BTC的投资组合价值,同时确保他们在DeFi市场上的表现优于其他投资者。

幸运的是,阿维是DEFI最快的马之一。它的性能不仅优于DPI,而且优于ETH。以下是自2020年10月以来的新数据:

**,让我们看看AAVE在ETH和DPI上的性能,这是加密领域的主要DeFi索引之一。密码投资的主要原则之一是基于关键密码资产来衡量投资组合的绩效。这是因为,一般来说,加密投资者的目标是增加ETH或BTC的投资组合价值,同时确保他们在DeFi市场上的表现优于其他投资者。

平均有效期:+581%

以太网:+380%

DPI:+294%

资料图:coingecko

AAVE最热门的是什么

不可否认的事实是,AAVE今年表现出色。aavenomics和AAVE V2的推出是协议级和代币级新增长的催化剂。但接下来呢?

以下是一些值得注意的事件:

生态系统激励。Aavenomics引入了生态系统激励的概念,特别是对协议供应商的流动性激励。但还没开始呢。我们可以想象,一旦AAVE开始用AAVE代币补贴其存款,获得DeFi中表现**的代币之一的动机可能会推动协议的大量流动性。换言之,这似乎是一个缓慢的讨论,所以目前没有什么太具体的。

信贷授权。信用委托是aavev2的一个新功能。储户可以将借款权委托给其他用户,这可能导致利率上升。在我看来,信贷授权可能是最有趣的发展之一,因为它是一个功能,整个业务可以建立在它的基础上。有人可以使用信用授权有效地构建一个新的blockfi——一个基于AAVE货币市场的价值5亿美元的加密服务。信用授权也可以为AAVE信用卡打开大门。对于AAVE CD来说还为时过早,但在接下来的几个月里,这**是一个值得我们关注的特性。

代币体系结构v2。Delphi digital最近提出了一种新的代币体系结构,该体系结构基于AAV的升级。它使借款人和供应商能够支付“一键式”保险,该保险将从AAVE安全模块产生的利息中收取。该方案还有一个更为复杂的长期设计。你可以在这里学到更多。目前还没有最终决定,但仍有一些有趣的讨论。

按位10列出。AAVE最近以位10取代了coos。这是AAVE的一个重要里程碑,因为它加入了Uniswap(Uniswap也是WiFi协议)和其他主要的加密资产(如BTC和ETH),并连接到索引。这是一个迹象,表明随着实用的DeFi代币开始以市场价值渗入最有价值的加密资产,加密行业正在走向成熟。换言之,tezos、EOS、比特币现金等公司仍占据比特指数的一席之地,为其他主要WiFi协议留下了一个开放的目标。

相信AAVE。格雷戈里最近申请了一些新的信托,包括AAVE。如果推出,这将提供主要的催化剂,因为AAVE将直接在传统市场上提供。此外,格力信托的成功上市将给AAVE带来相当大的购买压力,正如AAVE目前持有的其他主要资产,如BTC(占供应量的4%以上)和ETH(占供应量的2%以上)。

文章链接:https://www.btchangqing.cn/192584.html

更新时间:2021年02月09日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。