您是否经历过所有这些重要的DeFi衍生品协议?

科普:你用过多少种流行的DeFi衍生物?》作者:Jakub

衍生品是所有成熟金融体系的关键要素之一。顾名思义,衍生品从某种东西中获取价值。这个“东西”通常是另一种基础金融资产的价格,如股票、债券、商品、利率、货币或加密货币。一些最常用的衍生品是远期、期货、期权和掉期。

衍生品有两个主要的使用案例:对冲和投机。套期保值可以管理金融风险。为了更好地理解套期保值,让我们回顾一个常见的例子。

想象一下,一个农民主要种植小麦。小麦价格可能全年波动,这取决于当前的供需情况。当农民种植小麦时,他们会在整个生长季节尽**努力,这可能会给他们带来很大的风险,以防小麦在收获时价格便宜。

为了应对这一风险,农民将以预期收获量卖出小麦期货合约。随着收获期的临近,农民将平仓,根据小麦价格获利或亏损。

如果小麦价格低于最初预期,空头头寸将获利,抵消出售实际小麦的损失。

如果小麦价格走高,空头仓位将处于亏损状态,但卖出小麦的利润可以弥补亏损。

重要的是要明白,无论小麦价格如何变化,农民最终都会获得可预测的收入。

去中心化金融中的收入农民也可以使用套期保值来抵消潜在损失,如果用于收入种植的一种代币的价格相对于另一种代币失去价值,就可能发生这种情况。例如,当流动性被提供给自动做市商(如Uniswap)时,就会发生这种情况,这被称为无常损失。

除了我们的农业例子外,衍生品还允许其他加密公司对冲其对不同加密货币的敞口,并经营更可预测的业务。

衍生品的另一个流行用例是投机。

在包括衍生品在内的许多金融工具中,投机**易占了大量交易。这是因为衍生品使得交易可能难以获得的特定资产变得容易,比如交易石油期货,而不是实际的桶数。他们还有很容易的杠杆作用——交易员只需提供足够的资本来支付期权溢价并获得大量基础资产的敞口,就可以购买看涨期权或看跌期权。

投机者是重要的市场参与者,因为他们为市场提供流动性,让实际需要购买特定衍生品对冲风险的人能够轻松进出市场。

衍生品有着悠久而有趣的历史。从代表苏美尔人交易商品的粘土代币到中世纪欧洲使用“公平邮件”交易农产品,再到1848年芝加哥交易所(CBOT)的建立,这是世界上最古老的期货和期权交易所之一。

从一个更为现代的时代开始,自20世纪70年代以来,衍生品一直是推动整个金融业向前发展的主要力量之一。

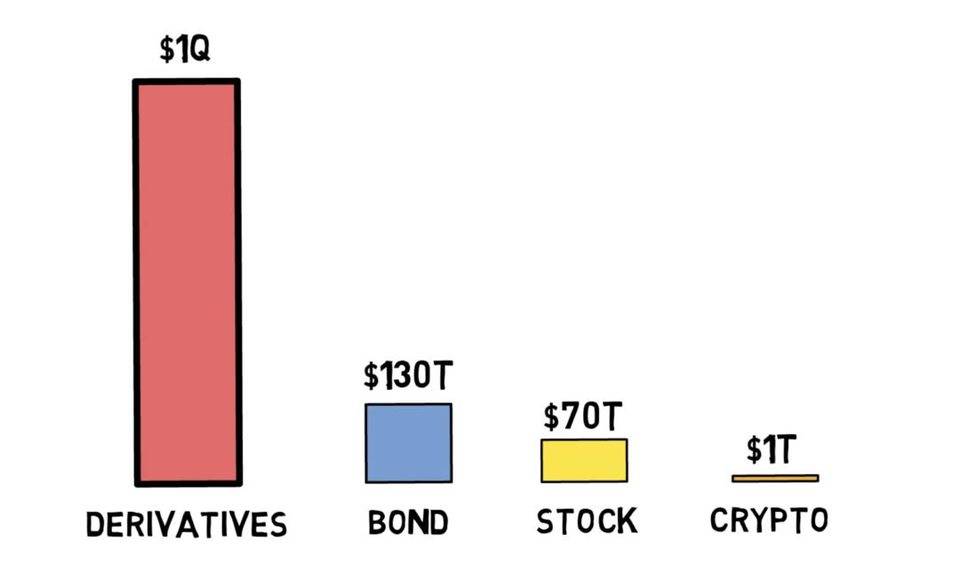

据估计,所有衍生品的市场总规模高达1000万亿美元,这使任何其他市场都相形见绌,其中包括股票或债券市场,当然还有加密货币市场,最近刚刚触及1万亿美元大关

每个成长中的市场自然会发展自己的衍生品市场,最终其规模可能会BiKi本市场大一个数量级。

这就是为什么去中心化金融领域的许多人非常重视去中心化衍生品的潜力。与传统金融相反,任何人都可以在未经许可的情况下以开放的方式创建去中心化衍生品的开发者。反过来,这又提高了传统金融创新的速度,而传统金融创新已经停滞了一段时间。

现在我们对衍生品有了更好的了解,让我们来看看DeFi中一些最重要的衍生品协议。

合成体

当我们谈论DeFi衍生物时,Synthetix通常是我们想到的第一个协议。

Synthetix允许创建跟踪其基础资产价格的复合资产。该协议目前支持合成法定货币、加密货币和大宗商品,可以在kwenta、dhedge或paraswap等交易平台上进行交易。

Synthetix模是基于债务池的。为了发行特定的合成资产,用户必须以SNx代币的形式提供抵押品。

该协议要求提供额外的抵押品,目前为500%。这意味着,系统中每锁定500美元的SNx,只能发行价值100美元的合成资产。这主要是为了应对合成资产价格的任何急剧变化,未来很可能会降低抵押贷款利率。

Synthetix也是首批迁移到第2层的DeFi项目之一,以降低气体成本并使协议更具可扩展性。

synthetix协议目前锁定了约18亿美元。

乌玛

UMA是另一个允许创建合成资产的协议。

这里的主要区别在于UMA不是一个超额抵押协议,而是依靠具有财务激励的清算人来发现不适当的抵押状况并进行清算。

UMA的模允许创建“无价格”衍生品。这是因为该模不依赖于预言机的价格——至少在乐观的情况下是这样。反过来,这允许添加合成资产的长尾巴,否则合成资产将无法获得可靠的价格信息,因此无法在synthetix中创建。

UMA的智能合约目前总价值超过6300万美元。

海吉克

Hegic是一个相对较新的DeFi项目,它允许以非托管和无许可的方式进行期权交易。

用户可以在ETH和wbtc上购买看跌期权或看涨期权。它们还可以成为流动性提供者,出售ETH看涨期权和看跌期权。

上市3个月后,海基投资锁定协议总价值近1亿美元,累计期权交易额约1.68亿美元,成本超过350万美元。

有趣的是,hegic是由一个匿名开发人员开发的,这再次显示了DeFi的强大功能。与传统金融相反,即使是一个人或一小群人也可以构建有用的金融产品。

Opyn公司

另一个允许交易期权的WiFi项目是opyn。

Opyn于2020年初推出,最初提供ETH涨跌保护,使用户能够对冲ETH价格变化、闪存崩溃和波动。

他们最近推出了V2版的协议,该协议在欧洲提供现金结算的期权,到期后可以自动行使。

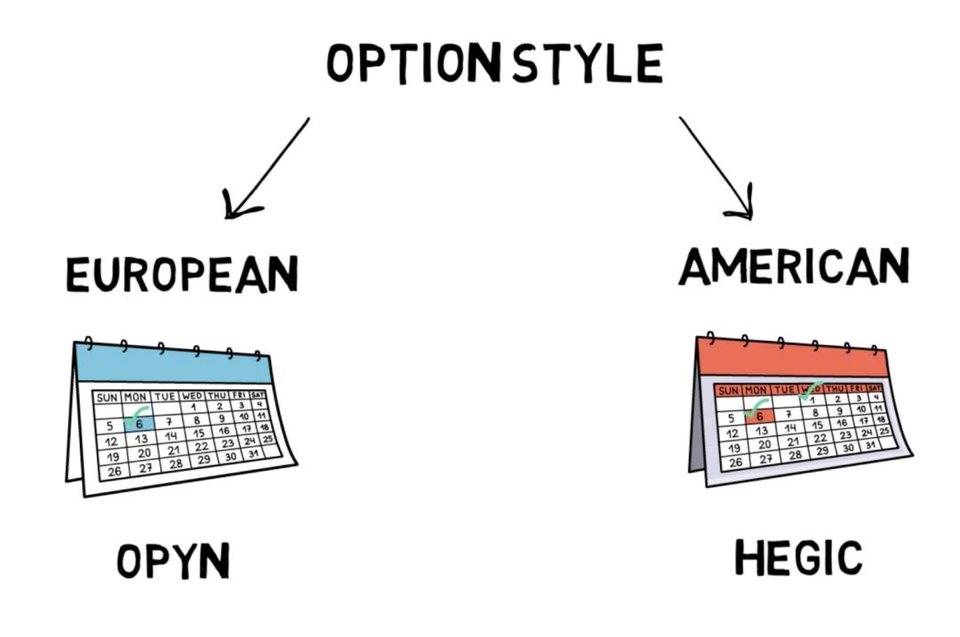

主要有两种选择:欧洲和美国。

欧式期权只能在到期时行使,而美式期权可以在到期前的任何时候行使。

与opyn相比,hegic使用美式选项。

opyn协议自动以货币行使期权,因此期权持有人无需在到期日当天或之前采取任何行动。

自推出以来,交易额已超过1亿美元。

罪犯

Permanent是去中心化衍生品领域另一个相当新的进入者。

顾名思义,永续合约允许以永续合约进行交易。永续合约是许多中心化交易平台(如bitmex、binance和bybit)使用的加密货币领域的热门产品。它是一种没有到期日或结算日的衍生金融合同,因此可以无限期持有和交易。

目前,perp协议允许ETH、BTC、yfi、dot和SNx交易。

交易由USDC提供资金和结算,USDC是DeFi领域流行的稳定币。

perp协议的所有事务都使用xdai链(第2层扩展解决方案)进行处理。这使得协议的天然气成本极低,目前由协议提供补贴。

这意味着在perp协议中交易时没有汽油费。仅当USDC存储在平台上时才支付汽油费。

该协议仅上线一个月,但已成功实现交易额超过5亿美元,产生交易费用50万美元。

dYdX公司

Dydx是一家去中心化的衍生品交易所,提供现货、保证金和新的永续交易。

Dydx体系结构将链上的非托管结算与链下的低延迟匹配引擎与订单簿相结合。

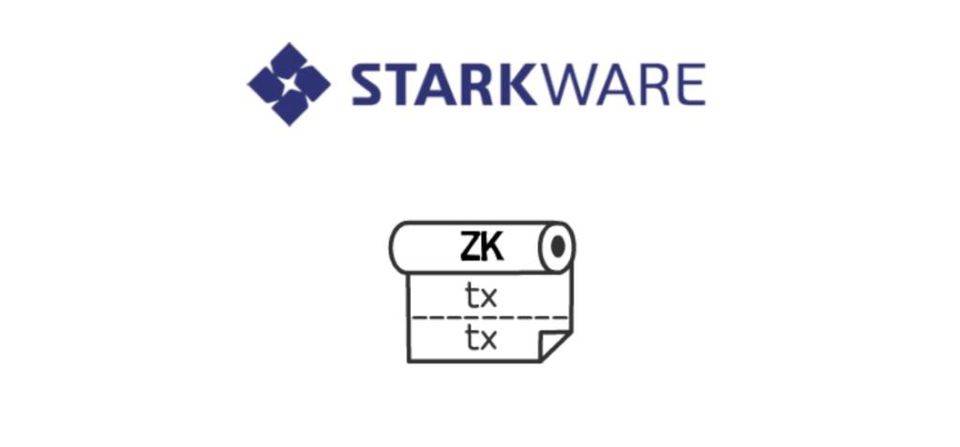

此外,dydx团队正在为tier 2的永续合约开发新产品,由starkware的ZK汇总支持,该产品将于2021年初推出。

到2020年,dydx上所有产品的总交易额将达到25亿美元,是上一年的40倍。

Dydx最近在three arrows capital和DeFiance capital牵头的B轮融资中筹集了1000万美元。

巴恩布里奇

Barnbridge是一种风险代币协议,可以对冲收益敏感性和价格波动。

这可以通过访问其他DeFi协议的债务池并将单个债务池转换为具有不同风险/收益特征的多个资产来实现。

目前,barnbridge提供两种产品:

智能收益债券:利用债务衍生工具降低利率波动风险

和智能阿尔法债券:使用分段波动性衍生品,以减轻市场价格风险。

该协议的总价值现已超过3.5亿美元。

Barnbridge还推出了一项流动性挖矿计划,将其债券代币分发给在其平台上质押stable代币、Uniswap bond USDC LP代币或债券代币的所有用户。

总结

正如我们前面提到的,传统金融中的衍生品市场是巨大的,但去中心化金融中的市场将非常有趣。

同样令人惊讶的是,越来越多的项目启动了衍生协议,能够以无许可和去中心化的方式创造出创新和令人兴奋的金融产品。

还有一件重要的事情-与新的DeFi协议交互的风险。因此,在使用本文中提到的任何协议之前进行尽职调查是很重要的,因为这些项目中的大多数仍然是beta或alpha版本。

那么你怎么看待DeFi中的导数呢?他们将来会有多大?您想进一步了解本文中提到的一个项目吗?

如果你喜欢阅读这篇文章,你也可以在**和twitter上查看finemics。

文章标题:弄清主流defi衍生物的工作机理:synthetix、hegic、dydx等

文章链接:https://www.btchangqing.cn/191753.html

更新时间:2021年06月12日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。

币圈信技术指标,别想赚钱。。

韭菜,醒醒。起来接盘了

有人会去接盘吗?

这么久了,还是大饼以太体现了价值

不错,看看。区块链

可以尝试一下

比特币才事未来啊

已经梭哈