2月5日,总计10亿美元的比特币期权未平仓将到期。与上月到期的40亿美元期权相比,这是一个相对较小的数字,但从月度和季度来看,这通常是知名的期权交易量。

周五的到期有些不寻常,尽管在目前的BTC价格水平上是平衡的。数据还显示,多头有动力将价格推高至3.8万美元上方。

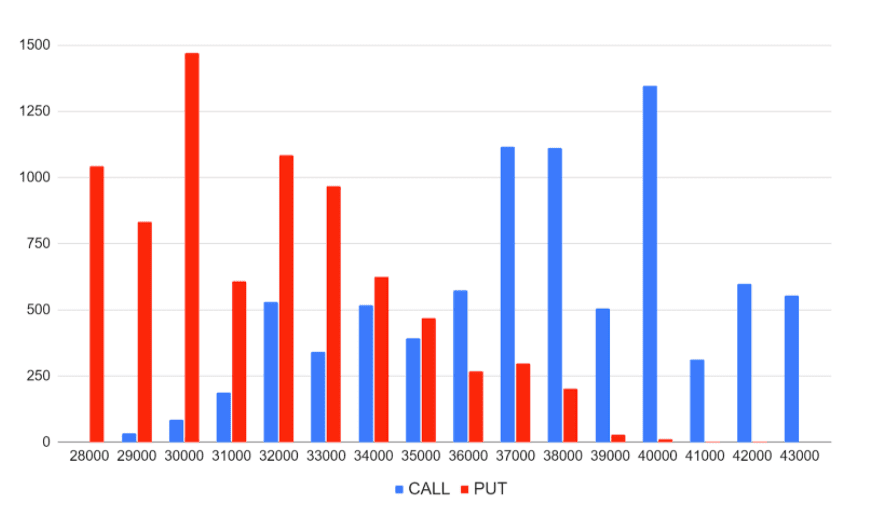

2月5日BTC期权累积未平仓合约来源:deribit,okex比特网

德比特交易所(derbit)将于本周五上市,持有该交易所84%的市场份额。通过分析2.8万美元至4.3万美元之间的未平仓头寸总额,可以发现价值3亿美元的中性看涨期权与价值2.9亿美元的看跌期权重叠。

根据上述数据,中性对看跌期权中心化在3.4万元及以下。3.4万美元和3.6万美元的行权价格之间有着完美的平衡,因为看涨期权和看跌期权的比例是相等的。

3.2万美元以下有差价,仍有压低价格的动机。看跌期权的数量超过3400 BTC的看涨期权。也就是说,如果价格下跌13%或更多,未平仓头寸将为1.09亿美元。尽管值得注意,但这似乎不足以让多头感到意外。

另一方面,如果多头希望将价格支撑在38000美元,则将导致2800 BTC的看涨期权超过看跌期权。在这种情况下,相当于4%的正价格波动,有1.06亿美元的未平仓头寸,因此这种努力的风险回报更高。

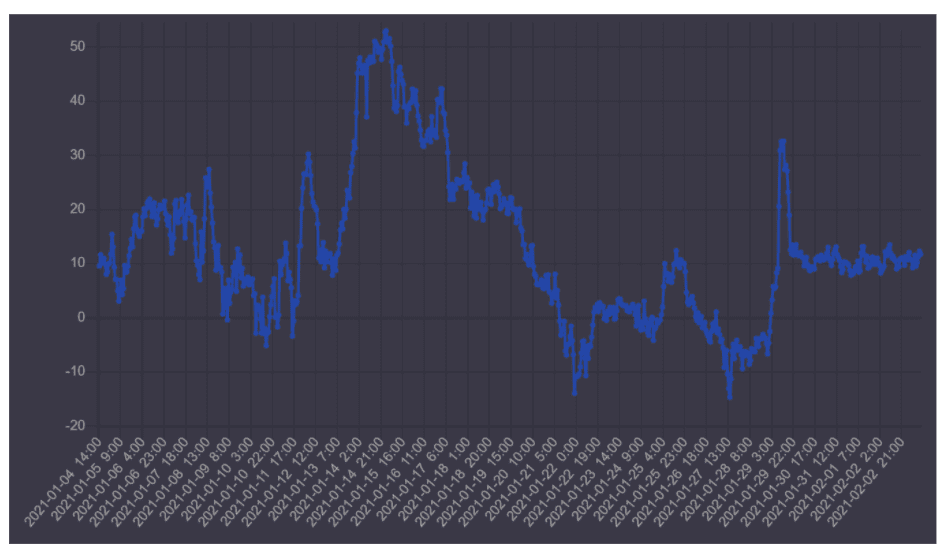

为了评估做市商和套利者的价格风险是上升还是下降,30%到20%的delta-skew是最有用的指标。它衡量中性、看涨期权和类似看跌期权之间的溢价差异。

衍生BTC期权30%到20%的增量偏差来源:基因波动率.io

0到15之间的数字被认为是中性的,而负的delta偏斜表明大期权交易者需要额外的溢价来承担下行风险,因此被认为是看跌期权。

上一次出现这种情况是在12月29日,在过去的5天里,这一指标一直处于10,显示出风险之间的完美平衡,这意味着当它在2月5日到期时,做市商和套利者没有任何动机对人民币施加任何压力。

好的比特网与deribit的每周合同将于2月5日上午8点(UTC)到期。

文章标题:周五将有10亿美元的期权到期,多头倾向于将BTC推高至4万美元

文章链接:https://www.btchangqing.cn/189671.html

更新时间:2021年02月04日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。

不要问为什么,自信爆仓