1月20日,根据messari twitter发布的数据,以太坊已经超越比特币成为加密领域知名的结算层,2020年的结算量已经超过1000亿美元。

以太坊2020年的数据真是太棒了。1000亿美元的结算资金来自交易所、贷款和其他与资产交易相关的业务。9月份以来,去中心化交易所单日成交量维持在5亿美元,其中10月26日的很高成交量为40亿美元。2021年后,单日交易额维持在15亿美元。

当然,这是由于BTC、ETH和各种代币的价格成本上升,但也与链条中流通的资产总量有关。自2020年以来,DeFi的锁定资产已从9亿美元增至342亿美元。

自2020年以来以太坊上的Defi lock卷

有一个价格增长的因素,所以你可以看看资产的数量。从2020年到现在,以太坊DeFi锁定的ETH数量从2020年的320万台增加到10月份的930万台,到2021年下降到740万台左右。

这在很大程度上是由于DeFi应用热的下降。

从公链中的基础货币数量,我们可以清楚地找到更合适的数据来判断链上的行为。这与DeFi应用程序表示的数据相同,需要删除一些外观。

例如,在今天的342亿美元的DeFi lock中,实际的lock只有249亿美元,因此资产重复率约为27.41%。

近28%的重复资产比率在哪里?

我们可以通过分解几个DeFi模式得到它。

首先,DeFi lock在一些合同中被锁定。如果希望资产不重复,则需要将锁定资产的值转移到其他资产。例如,我们将ETH和其他代币直接锁定在Uniswap的AMM流动性池中。这也意味着,使用AMM流动性池的去中心化交易所,将形成这样的锁定。

去中心化交易所锁定量前5名

除了这样的流动性锁,更多的是DeFi矿业的锁。为了提高资产的利用率,DEFI矿业的很多产品都开启了对各种组合资产的锁定。这将形成大量的合成资产,这些合成资产将成为DeFi锁定重复率的创造者。

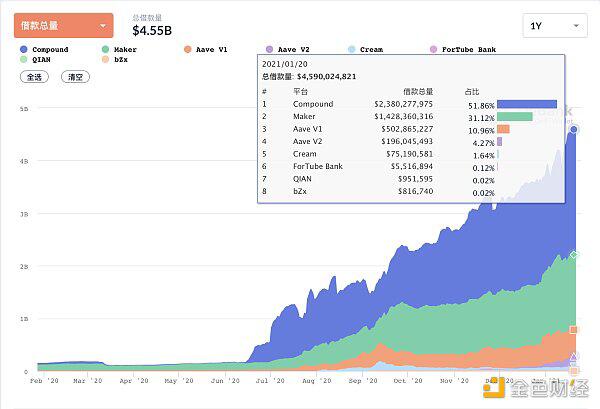

例如,在2020年6月之前,以太坊知名的贷款协议是makerdao,占以太坊贷款总额的80%以上。6月以后,大院开始借矿,并迅速崛起。目前,复合材料已占据以太坊50%的贷款市场,makerdao占30%。

贷款市场份额的变化

当借贷市场上只有makerdao时,DeFi-lock的重复率不到10%,现在已经超过27%。

在对以太坊和其他资产进行过度抵押后,复地和makerdao都获得了用于流动**易的新的合成资产。使用时,会产生资产价值重用和重复计算的可能性。

例如,dai-ETH的交易对已经成为交易所AMM流动性池和DeFi-lock池的标准配置。复合抵押贷款产生的抵押权在露天矿中得到了广泛的应用。

如果我们分析DeFi-lock的资产重复率,可以通过传统金融的杠杆作用来理解。对于交易所来说,交易量是换手多次的表现,所用资产也会减少多次。

DEFI的锁定也是如此。借款产生的流动性,比如复地的ctoken,就好比用银行的定期存单换一张新的存单,可以质押以赚取更多的钱,

固定资产的价值利用率是固定资产的两倍。这是一个很好的利用资产流动性价值的解决方案,但从市场规模的角度来看,存在一定的杠杆率,这与DeFi锁定的重复率是一样的。

Defi应用不断创造新的成就,但随着市场的扩大,我们仍需要面对更多市场的实际情况,尽**努力规避更多的市场风险。

文章链接:https://www.btchangqing.cn/184200.html

更新时间:2021年06月12日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。

btc能不能成为数字黄金说不好

中国要么被比特币淘汰,要么淘汰比特币。

炒作就是为了套!奶奶个熊的!

区块链一楼的位置好啊..