目前,市场上提供固定贷款利率的最成熟的DeFi产品是AAVE。在目前的AAVE市场中,固定利率贷款产品已经占据了很大的份额,这说明对固定利率贷款产品有需求。

原题:以AAVE和MFT为例,了解下一个机构蓝海:固定利率贷款

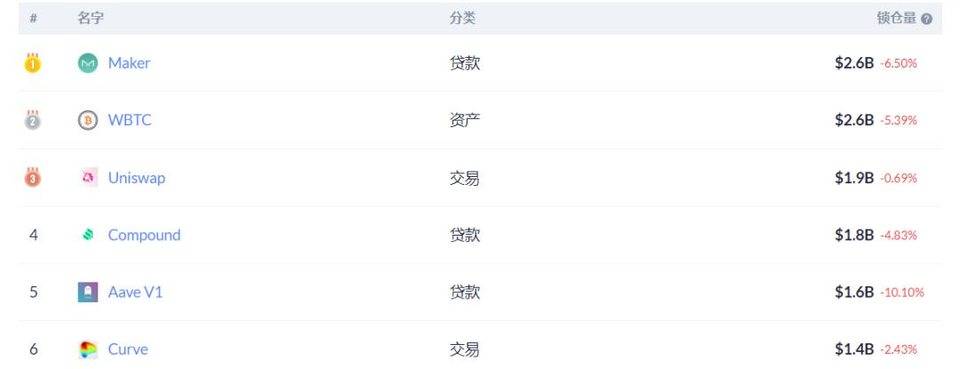

贷款是德孚的核心业务,在德孚锁定的前五名中,有三个是贷款产品。

目前,DeFi领域主要的借贷模式是浮动利率模式,即借贷利率和存款利率会随着用户的需求而波动。当市场对某项资产的需求增加时,它将显著提高某项资产的借款利率。除了需求,贷款利率还与池中资产总量有关。池中可借入的资产越多,一般贷款利率越低。

目前,DeFi的贷款协议都是基于浮动利率模式。当贷款需求旺盛时,贷款利率可能大幅上升,但对许多用户来说,可预测的财政支出可能是更好的选择。固定利率借款在AAVE中有相当大的规模。

可预测性是许多人的一个重要观点。不可预测性往往代表着风险。结果可能是好的,但也可能是坏的。其实,这等于赌博。特别是对于传统金融机构来说,如果要借入或存入大量资金,但结果不可预知,就可能成为阻碍机构进入的重要因素。

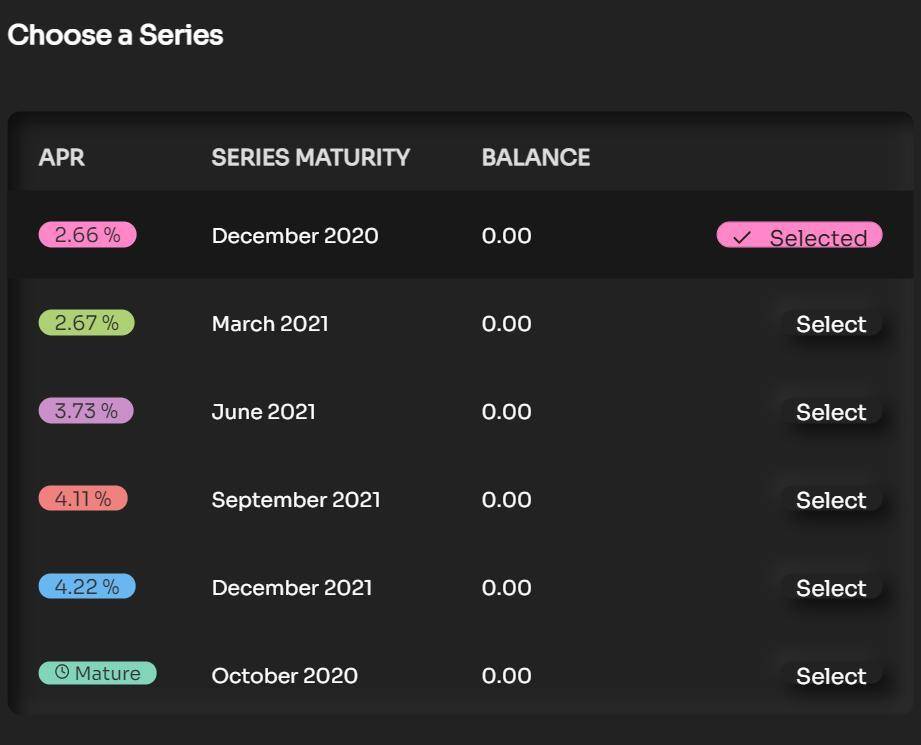

今天,我们就来谈谈市场上提供固定贷款产品的平台,在模式上有哪些区别?

阿维

AAVE是知名的借贷平台,是DeFi的主导产品之一,创新性强,知名度高,用户群体相对较大。

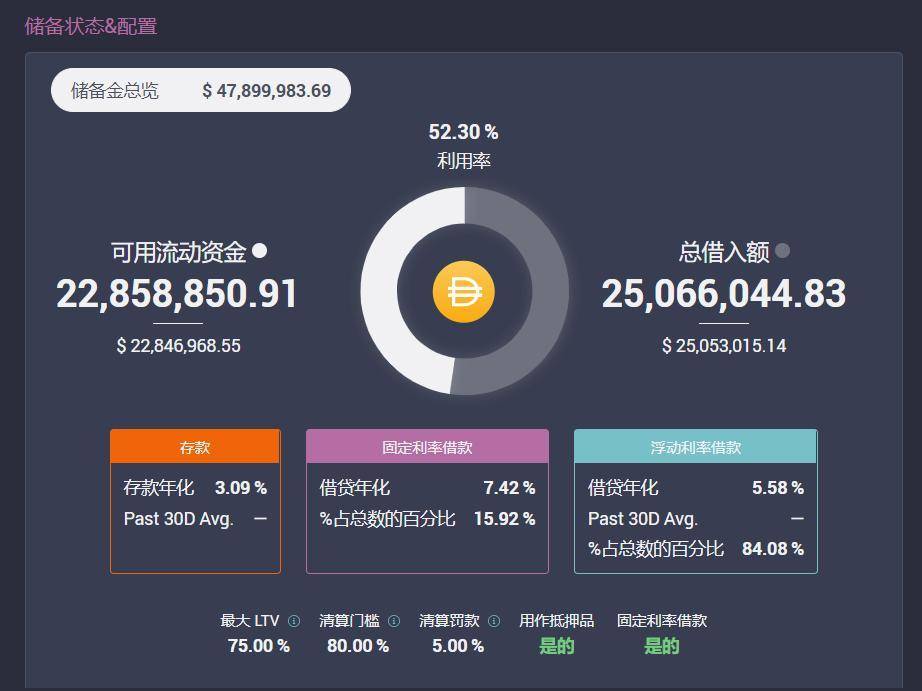

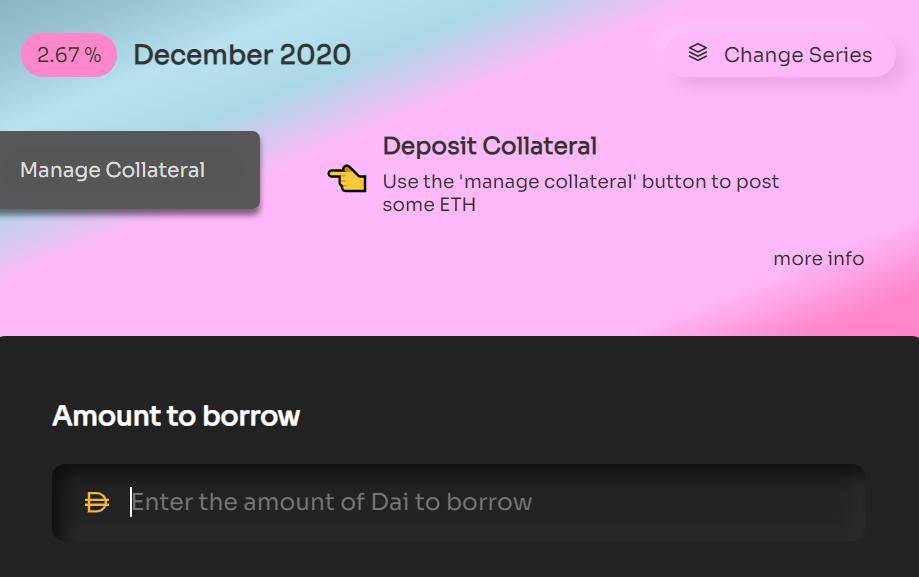

除了浮动利率贷款,AAVE还提供固定利率贷款服务,如下图所示:

AAVE的固定利率并非**固定的。在极端情况下,利率可能会重新平衡。再平衡的条件是:当平均贷款利率低于25%,利用率高于95%时,利率会再平衡,利率也会发生变化,但从目前的情况来看,再平衡的概率很小。

在AAVE中,我们可以看到每个资产的相关数据,包括固定利率贷款的比例。目前,美国存托凭证、美国存托凭证和美国存托凭证分别占AAVE v1固定利率贷款的42.4%、27.6%和15.9%。但仅从V2版本来看,USDT、USDC和Dai的比例分别高达56.7%、57.9%和67.2%。

AAVE固定利率贷款和浮动利率贷款使用同一资金池,本质上与浮动利率贷款没有区别,但支付的利率不再随需求变化。

产量

收益率是固定利率贷款协议的另一种模式。其业务逻辑以创客为依托,与创客有着深厚的约束关系。

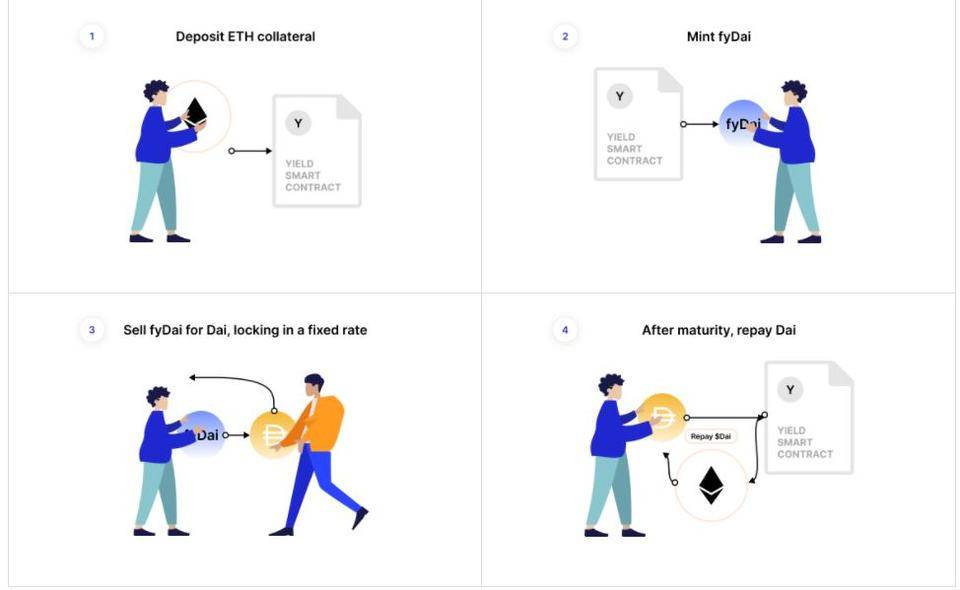

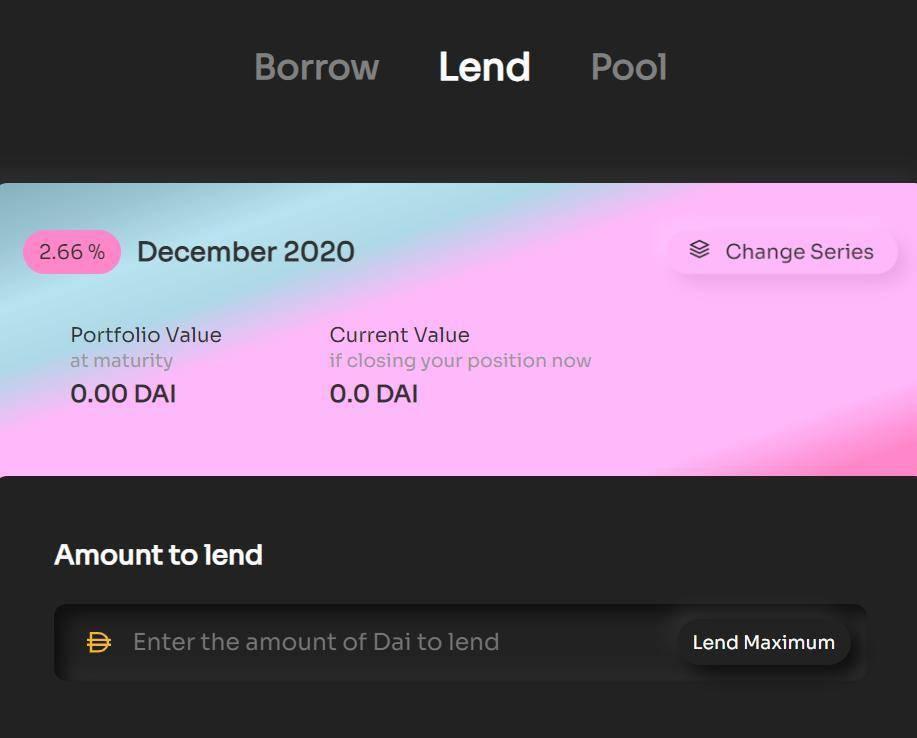

带息贷贷的全过程如下:

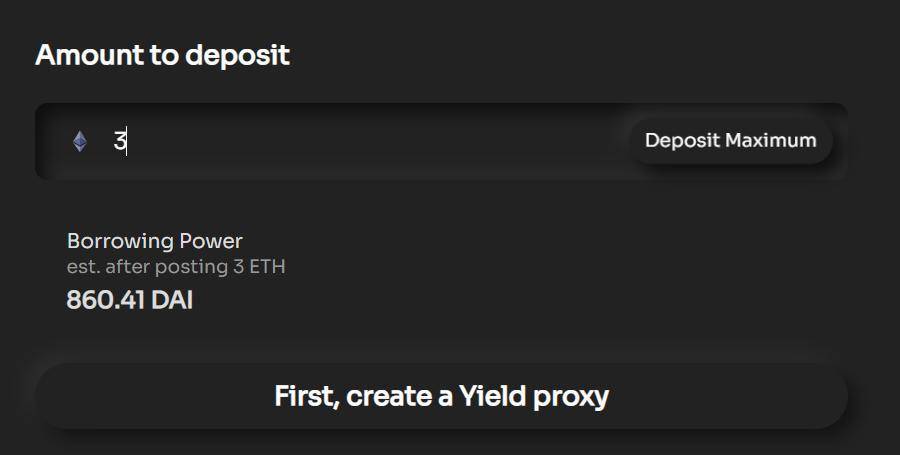

目前只支持ETH按揭和Dai。抵押贷款利率与maker相同,为150%。这与流程图中的第一步相对应。

然后在借入中借入资金,这与流程图中的第二步和第三步相对应。

实际上,第二步和第三步的幕后操作是隐藏的,用户无法察觉。在这两个步骤中,用户首先铸造硬币,然后铸造yfdai,即流程图中的蓝色标记。然后系统自动将yfdai转换成Dai并交给用户,实现了第三步的结果。

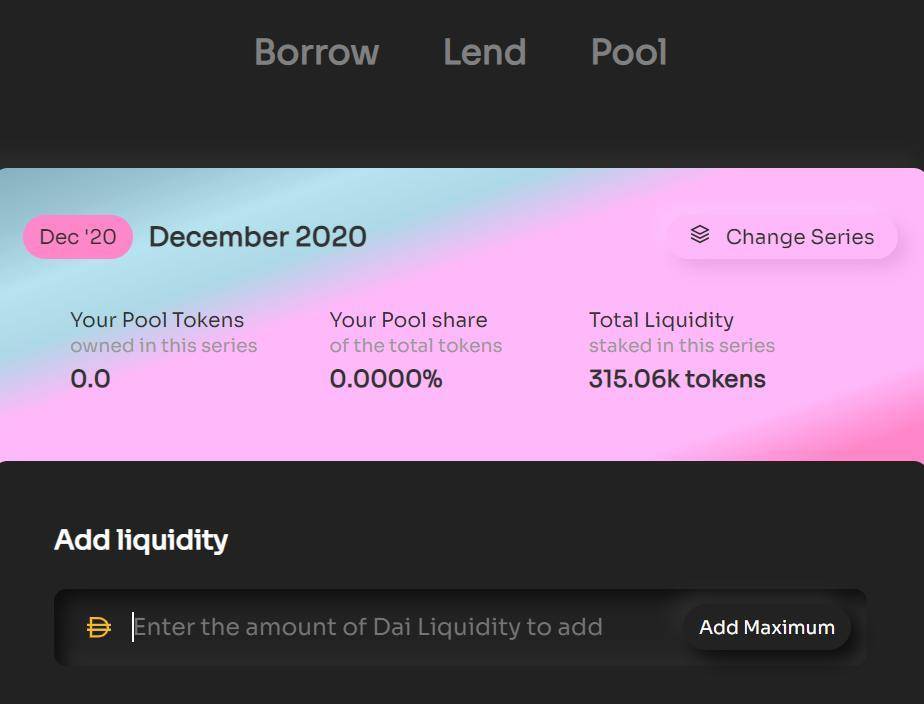

Yfdai和Dai通过游泳池自动交换。用户还可以向池中注入流动性以支持交易所。如果提供流动性,他们将获得佣金红利。

yfdai和Dai之间有折扣,如0.97:1。折扣是用户支付的利息。

在借出界面中,用户可以保存Dai,以折扣价获得yfdai。贴现部分是到期收益率。在购买时,用户可以选择不同的时期,不同时期的收益率是不同的。到期后,您可以使用yfdai 1:1兑换Dai。

目前收益率总体数据一般,锁量相对较小。

收益率模的实质是以铸币税溢价发行到期的可交易零息债券,并在债券到期时赋予债权人一定比例的资产交换权。

从市场上的固定利率产品来看,大多采用这种模式,UMA和mainframe都是类似的模式。乌玛在这方面的尝试并不多。大机是专门为用户提供固定利率贷款的产品,关注度很高。我们来看看。

大机

主机尚未上线,已完成一轮审核。预计明年1月推出,带有MFT代币。

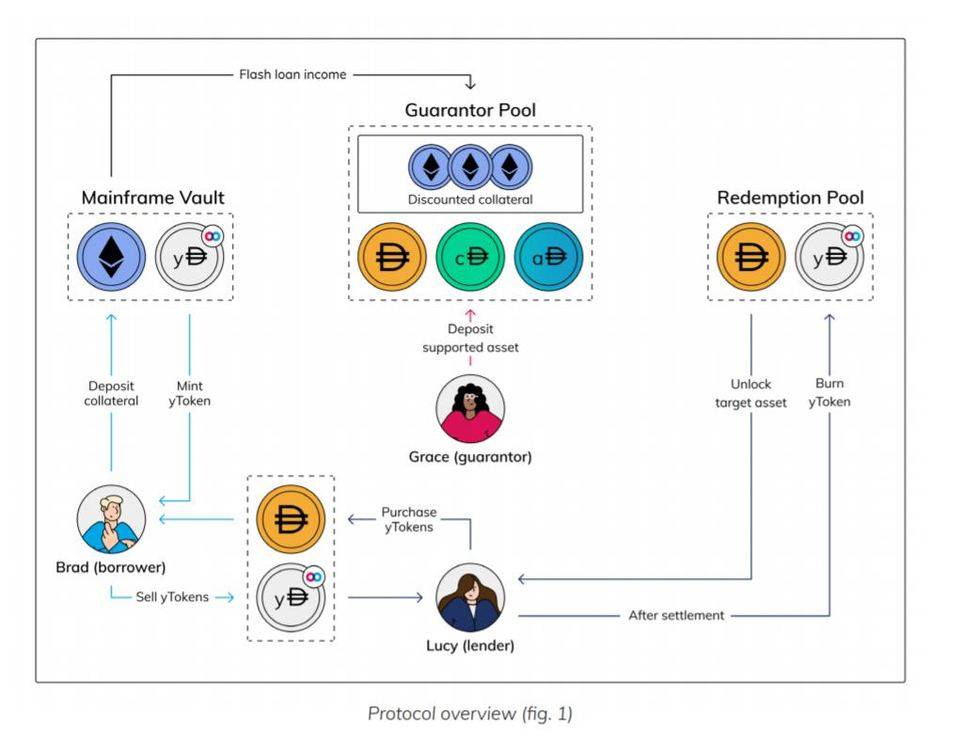

主机结构与yield相似,但差异很大。首先,让我们看一张总图

主机系统由贷款人、借款人、担保池和赎回池四部分组成。从上图可以看出,借款人通过抵押资产将ydai投入,ydai出售给贷款人,贷款人支付的Dai放入赎回池。

在主框架中,有一个担保池。用户可以向担保池注入资金,赚取结算收入。借款人抵押的资产将用于闪贷赚取收益,收益也将注入担保池。

大机与收益知名的区别在于,收益的yfdai由系统通过池自动出售,由Dai替代给用户,在大机中出售给贷方。

直接卖给贷款人的可能问题是,当贷款人的购买需求不足时,交易就无法成交。它可能需要更多的折扣来实现交易,借款人可能支付更高的借款成本。但我们也可以发现,借贷双方在收益率上是分离的。借款人的资金来源是资金池,而不是贷款人。基金池的规模决定其规模。

从图中可以看出,担保池还支持ctoken和atoken注入,这为复合平台和AAVE平台的用户提供了额外的收入渠道。

根据新消息,由于在上一次市场波动中Dai的波动,复合资产被清理出8500万美元的资产,mainframe决定将初始资产从ETH改为wbtc,目标资产从Dai改为USDC。

总结

目前市场上提供固定贷款利率的DeFi产品并不多,最成熟的是AAVE。在目前的AAVE市场中,固定利率产品已经占据了很大的份额,这说明固定利率产品有需求。

AAVE的固定利率产品与主流的浮动利率产品没有本质区别,但借款人支付的是固定利率。

此外,收益率所采用的零息票债券模式是另一种主要模式。借贷者溢价发行债券,借贷者折价购买债券,债券到期时可以换成资产赚取收入。债券可以交易和转让,形式更加灵活。

目前固定利率贷款并不流行,但未来我们会看到更多的固定利率贷款产品出现和采用,这也会为机构进入扫清一些障碍。

参考资料:

https://docs.yield.is/FAQ.html

https://yield.is/YieldSpace.pdf

https://docs.aave.com/faq/following

https://medium.com/aave/aave-bording-rates-upgraded-f6c8b27973a7

https://mainframe.com/static/mainframe-Whitepaper-485f32bbcc4dc9308ec1ee36084757d8.pdf

https://blog.mainframe.com/components-dai-liquidation-event-and-it-s-impact-on-mainframe-84f9b826044f

文章标题:五分钟学习AAVE、收益率和MFT的固定利率贷款模型

文章链接:https://www.btchangqing.cn/183969.html

更新时间:2021年01月23日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。

你现在可以了解一下莱特币和达世币

真可爱区块链

区块链哈哈,看的人少,回一下