compound的总法律顾问Jake chervinsky认为,流行的贷款协议(如compound和AAVE)更像是利率协议,而不是真正的贷款协议。他认为DeFi没有真正的贷款协议。以太坊正在企业债券市场崭露头角。maple finance的联合创始人Sid Powell和Joe Flanagan认为,去中心化信贷是DeFi(乐高)所缺少的一种货币,它将吞噬传统的企业债券市场。

信用支持世界

几个世纪以来,信贷市场一直是经济增长的关键驱动力。早在公元前1780年,美索不达米亚农民就用他们的农场作为抵押,借钱和管理现金流,直到下一次收获。

如今,信贷是维持健康财务状况的一个组成部分。为了实现长期目标和进行长期投资,我们需要信贷。想象一下,像建工厂这样的大规模计划,需要花费大量的时间、劳动力和资金,甚至更长的时间才能盈利。

商业信贷对小企业尤其重要,因为它们通常不能在公开市场发行债券或出售股票。

在耐克联合创始人菲尔·奈特(Phil Knight)关于耐克的回忆录中,菲尔·奈特强调了早期耐克的功劳重要性。如果他们想满足需求,就需要资金来支持供应商不断增长的订单。正如奈特强调的,“我一天的大部分时间都在思考流动性,谈论流动性,希望有更多的流动性。”

如果企业家不能轻易获得和借用资金,创新就会受到阻碍。

不幸的是,在DeFi获得贷款并不容易。

乐高,DeFi失踪的货币

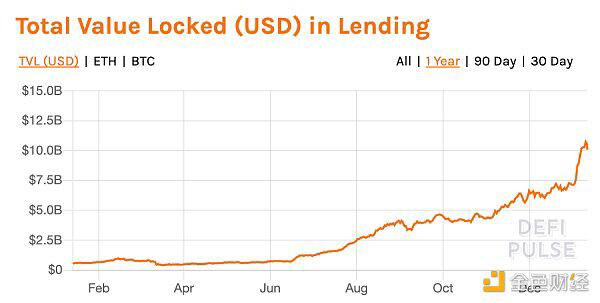

过去几年,贷款一直是DeFi快速增长的领域之一。目前,其市值接近DeFi 250亿美元市值的一半。AAVE和compound等主流借贷协议允许用户在平台上存入加密货币资产、赚取利息或借入其他资产。

但很多人都知道,如今的DeFi贷款协议中存在一个问题,即所有贷款都需要超额抵押,这意味着用户存放资产的价值高于贷款的实际价值(通常超过120%)。在这种模式下,复合资产和AAVE可以保证偿付能力,因为协议会自动清算价值低于**比率的用户资产。

尽管这些协议代表了DeFi的重大进展,但它们并不是有效的信贷市场。

正如composite的jakechervinsky所说,这些协议的设计显然是为了避免依赖未来的承诺。这种模式虽然能使协议有效地维持偿付能力和提供杠杆资金,但也阻碍了信用市场的基本特征如信任和信誉。

这种模式的低效是显而易见的。例如,你必须存150美元才能借100美元。使用场景非常有限(这就是为什么过度抵押贷款在传统金融中相对少见的原因)。

然而,这就是今天的DeFi借贷的现状,因为在一个匿名的虚拟世界中,建立信任仍然是一个挑战。在传统金融中,信用评分记录和借款人评估需要真实的身份,这在DeFi的匿名世界中很难实现。

DeFi信贷市场如何发展到数十亿

去中心化信贷市场的运行机制

下面将讨论加密货币行业所需贷款的两个方面。

加密货币矿工需要信贷来支付挖矿机械成本和电费等运营成本。交易基金和做市商需要信贷来杠杆化他们的投资组合并提供流动性。

仅这两个方面就代表了加密货币中价值数十亿美元的行业,这些行业依赖以太坊的去中心化贷款。通过去中心化信贷,他们可以更有效地运作,扩大业务,并更快地增长。

对于这些行业的参与者来说,他们拥有稳定的资产负债表、较低的杠杆率、经验丰富的管理人员、良好的声誉和正的现金流。简言之,他们是非常有吸引力的借款人。

然而,他们的借款需求没有得到满足。如上所述,如今的DeFi贷款协议对借款人来说效率不高,对真正寻求信贷(而非杠杆)的大公司来说也不是一个可行的选择。

因此,矿工和贸易商选择了中心化的机构进行借贷。第三季度,创维的贷款业务爆发式增长超过50亿美元。Blockfi的贷款业务也在疯狂增长。

显然,加密货币行业存在信贷需求。中心化放贷机构也证明,这个市场价值数十亿美元,这只是一个开始。

放贷市场何时能发展到这种程度?

去中心化信贷吞噬中心化信贷的原因

与中心化信贷相比,连锁贷款更具优势。

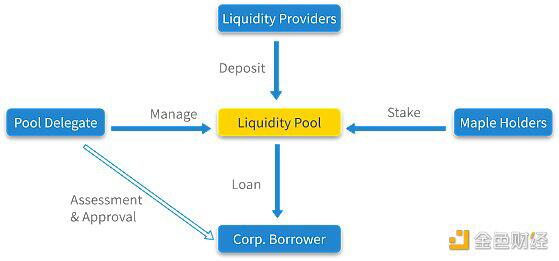

去中心化的信贷市场大大扩大了放贷者的数量,创造了一个更具竞争力的市场。在开放式架构下,任何人都可以在任何地方成为贷款人,只要他们愿意承担风险。任何人都可以成为Uniswap的流动性提供者。同样,在这个市场上,任何人最终都可以通过向认证企业提供贷款来汇集资金和赚取利率。

链上信贷市场的资本利用率较高,因为借款人可以直接通过资本市场获得贷款,无需机构审查。也就是说,通过公开协议,他们直接动用资金池,而不是与中介交易获取资金,降低借款人的利率。**,借款人可以增加询价竞争,并通过询问多个贷款人找到**价格。

信贷市场一直不透明,由机构主导。然而,去中心化的信贷市场可以让更多人参与,使双方完全透明。

在以太坊的连锁信贷市场中,贷款可以被审计,并且有流动性储备,这使得流动性提供者相信他们的资金不会消失,而中心化的贷款人则有这个问题。此外,可以通过程序化的方式,为贷款激励机制的调整留下空间,创造更有效的信贷市场。

例如,maple要求进行信用评估的实体持有MPL代币以支付违约金,并通过调整双方的激励措施来保护贷款人。

随着信贷需求的飙升和潜在贷款人的庞大规模,去中心化的信贷市场很可能轻易超过目前250亿美元的DeFi锁定价值。

提升DeFi的浪潮

枫叶决定建立一个连锁信贷市场,因为DeFi正在改变,信贷将增长。

尽管其爆炸性的增长,DeFi将无法充分发挥其潜力没有一个正常运作的信贷市场。在整个加密货币生态系统的借贷市场效率提高之后,每存入一美元就可以借贷更多的资金。这一新功能将促进整个加密货币生态系统的发展。

通过去中心化信贷,那些遵守信贷规则的人将得到奖励,在DeFi领域建立声誉,这将最终降低借贷成本。**,那些难以通过超额抵押贷款获得贷款的企业将受益于这种信贷模式,在不将全部资金再投入企业的情况下实现发展。

生长发育缺陷

有了为借款人提供专业服务的高效信贷市场,将有助于为流动性提供者创造更可持续的收入来源。

在DeFi世界,有一些“堕落者”在各种流动性挖矿协议中来回转换,追求短期回报。然而,对于长期贷款人来说,从资产中获得相对较高的回报仍然是一个挑战。如果他们选择向基金、做市商和矿工等优质加密货币的原始机构放贷,这将是比流动性挖矿收入更可持续的收入来源。

Defi产品越来越多地面向有耐心的投资者。Defi指数基金可以提供Defi代币的被动敞口。类似地,大多数投资者会选择集合和伪造。对于这样的投资者来说,公司债券池的去中心化确实是一个很大的进步。

到2020年,DeFi领域将逐步成熟,提供快速赚钱的渠道,越来越多的机构将开始使用加密货币原生产品。因此,不难想象去中心化的借贷市场在短期内将如何为本国加密货币公司服务。但去中心化贷款市场的潜在影响和应用远不止于此。

BTC已成为各大公司的资产储备。DeFi的基础产品,如去中心化的贷款市场,最终将进入传统金融领域。这只是时间问题,因为DeFi的市值将增长10亿。

文章标题:Defi将吞噬传统的公司债券市场

文章链接:https://www.btchangqing.cn/183853.html

更新时间:2021年06月12日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。

嘿嘿嘿嘿嘿

韭菜觉得大企业都真傻

未来?和韭菜谈未来