稳定币是连接现实世界和加密世界的桥梁。这座桥知名的特点是稳定性。

稳定币作为法定货币与加密货币之间的转换器,是加密货币市场交易和流通的唯一法宝。数据显示,全球知名的加密货币比特币有86%以上的交易是在USDT的帮助下完成的。

在信仰去中心化的世界里,人们对中央集权稳定币锚定安全资产的信任具有高度的不确定性。

近日,美国知名的银行业监管机构美国财政部货币监理署(OCC)宣布,将允许美国银行使用公共区块链和美元稳定币作为美国金融体系的结算基础设施。

这一有利局面曾被称为“加密货币行业新篇章”的序幕,但并不意味着主流金融机构认可稳定币或加密货币。毕竟,这次的认可度仅限于支持USDC和其他合规稳定币,不包括USDT和其他不合规稳定币。

在这种观点下,流动性**、利用率很高的稳定币USDT略显尴尬。事实上,业界一直对USDT和tETHer持怀疑态度。

tETHer发行的一个USDT将保留1美元的储备。2020年,USDT的供应量将从40亿美元增加到200亿美元,增加160亿美元。所谓以美元1:1抛锚,受到业界质疑。

此外,USDT的价值是基于一家集权公司tETHer的储备。一旦中央集权公司打雷,这将是加密世界的一场灾难。

稳定币的重要性和不确定性之间的矛盾已经成为加密货币交易日益繁荣的一块礁石。人们更渴望使用去中心化的稳定币。

算法稳定币是在原有区块链特征的基础上发展起来的一种新的稳定币。

要摆脱人为控制,用算法调整供给,保持货币稳定。自从稳定币算法诞生以来,它就一直在这里玩游戏,但它还没有赢。

什么是算法稳定性?

算法稳定代币是利用算法调整代币供应量,以控制和稳定代币价格在合理范围内的代币。

早在2014年,米兰理工大学教授费迪南多·阿梅特拉诺(Ferdinando ametrano)就撰写了论文《哈耶克货币:加密货币价格稳定解决方案》

根据规则,灵活的加密货币的供给可以根据需求进行调整。

这应该是早期的理论基础。在这一理论的指导下,2018年出现的算法稳定币并没有受到业界的重视。直到去中心化金融出现,算法稳定币才逐渐引起业界的关注。

前进!算法稳定币

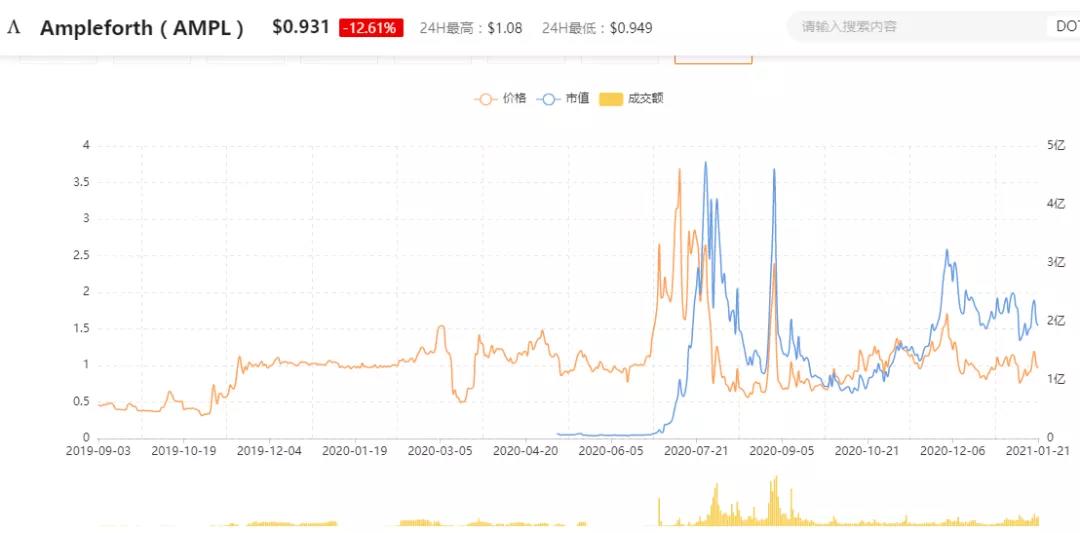

Ampleforth(ampl)算法在2020年**实现了稳定币火,与Ferdinando ametrano教授提出的Hayek货币运行机制基本一致。

Ampl为智能合约设定了外部价格,并根据日时间加权平均价格的确定性规则调整供应量。

也就是说,ampl预先设定了价格和供给的平衡点。当价格波动达到均衡点时,会自动触发合约调整供给。

当ampl的价格低于0.96美元时,供应就会减少。当ampl的价格高于1.06美元时,供应量增加。Ampl使每个钱包中持有的货币量在代币供应量发生变化后按一定比例发生变化。

理论上,该机制将代币的价格控制在不超过0.05美元的范围内,符合稳定币的性质,不受人为因素的控制。

但实践是检验真理的唯一标准。根据qkl123的数据,ampl的价格波动只能用“不稳定”来描述。

更有业内人士表示:之所以看好算法的稳定性,正是因为它的不稳定性。

如何通过灵活的供给来稳定加密货币的价格取决于市场的集体需求心理。它不仅受制于人性的贪婪和恐慌,更受制于金融投机扩大市场规模。

让我们做一个简单的分析和解释:

假设按照目前的市场价格,小明用1美元买了一个ampl。当市场需求增加时,ampl的价格会上升到2美元(超过1.06美元),从而触发再基准。按比例,小明钱包里的钱变成了两块钱,当钱的价格回到1块钱时,小明钱包里的余额增加了1块钱,但在这个过程中,小明的钱包不稳定我什么都没做。

相反,当市场需求下降时,ampl的价格会下降,钱包的持有量也会下降。

当需求高企时,持币者将得到通货膨胀的回报。当需求较低时,持币人的既得利益就会受到影响。对于金融投机者来说,为了刺激市场需求,推高价格,诱导更多的交易者独立宣传和参与ampl,只会造成金融市场更加剧烈的波动。

投机工具如何保证稳定?

市场看到了Ampleforth(ampl)的缺陷,即单一货币系统稳定币不能满足稳定币的要求,于是出现了以基差现金为代表的多货币系统算法稳定币。

基本现金是一种多代币协议,由三种代币组成:稳定币BAC(基本现金)、紧缩买入bab(基本债券)和通货膨胀收入bas(基本股票)。

稳定币BAC本质上与ampl相同,仍然属于具有供给弹性的加密货币,但不同的是,当市场出现通货膨胀和紧缩时,回报和压力会转移到系统中的其他代币上,从而稳定BAC的价格。这似乎是监管传统金融市场的一种方式。例如,央行将通过出售债券来提取资金,以解决市场资金过剩的问题。

基本现金的运行机制如下:

当BAClt;1时,持有人可以使用BAC折价购买BAB,以回收BAC的供应并收回BAC的价格。通货紧缩结束后,BAB持有人可以将BAB换成BAC;

当BACgt;1时,BAC的供应将通过回购BAB释放,而bas将作为通货膨胀收入奖励给货币持有者。

因此,无论是单一货币体系还是多货币体系,本质上都不需要抵押,而是通过算法来调节货币供应量,稳定币价格。

不同之处在于:单一货币体系的ampl将单独承担通胀和收缩带来的供给调节,这将导致投机。多货币体系找到了稳定通货膨胀和货币收缩的压力分担者,从而在一定程度上抑制了投机行为。

但在市场的验证下,美国银行价格的稳定性并不可靠,从2020年12月7日开始一路下跌,目前仍没有上升趋势。

利用市场购买心理自动调整货币价格以保证其稳定是一个自然的悖论。不过,不受人控制、价值稳定的代币仍有市场需求。为了满足这一需求,研究和探索不会停止。

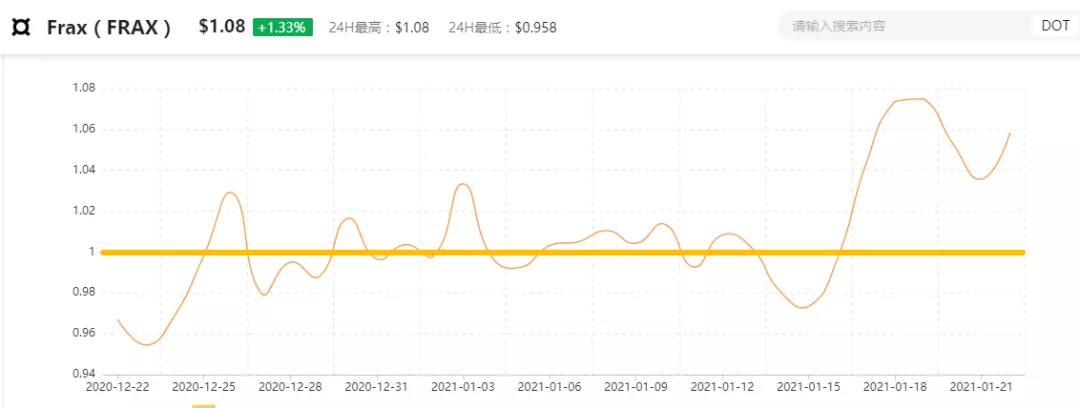

目前,以FraX为代表的半按揭算法稳定币在一定程度上正在逼近人们的需求。

根据qkl123数据,自2020年12月22日以来,远期外汇价格在1美元左右波动,日波动可控。

远期汇率是makerdao稳定币Dai和基础现金的组合。它需要承诺创造价值,还需要“奖励接受者”和“债务承担者”。

据官方介绍,FraX的按揭利率从*开始,每小时调整一次。在第一个小时里,要花1美元才能伪造一个框架。

每一小时后:

当FraXgt;1时,抵押贷款利率将降低0.25%。此时,投出远期利率协议需要0.975美元作为抵押品,0.025美元作为外汇,外汇将被销毁;

当FraXlt;1时,套利者需要存入一定数量的美元抵押品,并获得FXS作为奖励,FraX按揭利率会上升,从而提高FraX价格。

FraX的优势在于,每一个代币都投入了“真实的金钱”和真实的价值,这也是其稳定的根源。不过,在进一步扩大市场规模后,市场不稳定的风险将全部转移给FXS。未来的FraX系统将是一个真实价值与市场风险的博弈。

通过对Ampleforth、basis cash和FraX的比较分析,我们发现去中心化算法稳定币是一个不受人控制与维持稳定之间的螺旋博弈。所有理论上可行的机制都会在市场规模的扩张中慢慢产生相反的力量。这种力量来自人性的贪婪和恐慌。

如果努力保证定价单位水平的稳定,就会缺乏价值储备的稳定性,导致类似庞氏骗局的投机行为。

你不能两全其美,但仅此而已。

时间和实践证明,分权金融的前景是光明的。稳定币作为去中心化金融的支付结算工具,是DeFi生态价值闭环的基本要素。

为了让更多的人相信它具有去中心化和稳定性,加密界需要价值共识。

当前算法稳定币的流行源于不稳定中存在的投机和利益;世界的喧嚣都是为了利益。去中心化算法稳定币是连接现实世界和加密世界的坚实桥梁。

文章标题:为什么加密世界里有一个算法稳定的地方?

文章链接:https://www.btchangqing.cn/183600.html

更新时间:2021年01月22日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。

哈哈哈,别急,等哥先开个空。。。