加权波动率带来的正波动率高于负波动率,可以显著提高风险调整绩效,过度捕捉市场上行收益,并在一定程度上限制下行收益。

原题:链山资本:加密货币指数研究:波动率加权

波动率加权是实现风险去中心化的一种指数构造方法,可以提高加密货币组合的风险调整性能,获得积极收益。

权重法与风险去中心化

市值加权指数一直是监测股市的晴雨表,比如标普500指数和上证指数。

虽然市值加权是最常用的指数构建方法,但近年来也受到质疑。例如,尽管跟踪市值加权指数的etf或共同基金持有数百只股票,但**影响力的股票往往只有少数。换句话说,这些基金并没有实现真正的风险去中心化。

这种怀疑的原因是,市值加权指数往往严重偏向**的股票,低估了较小组成部分的业绩和贡献。这种超大股占主导地位的局面在目前的市场形势下似乎并不成问题,因为近年来,规模**的公司增长速度一直快于普通股。然而,当这些巨企业的力量耗尽,失去市场的青睐时,专注于超大股的市值加权指数可能会受到影响。

为此,业内人士提出了一些不同的方案,探讨如何更好地实现风险去中心化。其中,最简单的替代方法是等权加权法,即将权重均匀分布到所有构件上。例如,将每家公司在标准普尔500指数中的份额设定为0.20%。这种方法似乎更加去中心化,因为它解决了市值加权指数的权重在一些行业和大公司过于中心化的问题。但事实上,整个投资组合的风险增加了,因为这种方法“过度”地将权重分配给了长期波动性较大的小公司。

另一种方法是将指数样本的范围限制在低波动性股票上,这样可以实现低波动性的投资组合,但并不是**的风险去中心化策略。因为波动率低的股票往往中心化在消费必需品、公用事业和其他国防部门,这样的投资组合显然不是一个理想的股票配置方案。

因此,上述两种选择都不能解决风险去中心化的问题。相比之下,波动率加权提供了更合理的解决方案。它的独特之处在于能够更好地平衡各组成部分对整个投资组合的波动性贡献,从而平衡各组成部分的风险贡献,使各组成部分的风险敞口更加合理。股票市场的研究和实践也表明,该方法有助于创建一个在不同市场周期中表现良好的投资组合。

表1:股市常用指数加权方法比较

比特币参考:胜利股份

一般而言,表中加权方法对应的波动率自上而下递减

了解波动率权重

1波动性与风险的关系

对于股票而言,波动性描述了股票价格波动的程度。风险是指导致股票价值损失的因素。

影响股票价格行为的风险有很多种,包括宏观风险、利率风险、公司特有风险、货币风险、地缘政治风险、流动性风险等。这些风险因素对股票价格的变化有着不同的比例和程度的影响。随着时间的推移,这些风险会发生变化并相互影响,因此很难开发出一种全面、前瞻性的风险计算方法来准确衡量这些因素对个股和大盘的影响。

在实践中,价格波动是衡量股票风险的可靠指标。一方面,历史价格波动通常是持续性的:历史波动率低的股票短期内更可能保持低波动,而历史波动率高的股票短期内更可能保持高波动。另一方面,风险敞口较高的股票的历史价格波动往往大于风险敞口较低的股票。因此,可以认为波动率是股票持有相关风险的一种表现,也是股票风险的一种综合度量。标准差是量化风险最常用的指标。

波动性和风险之间的关系同样适用于加密货币。

2波动率加权如何改善投资组合风险去中心化

波动率加权的基本原理是对波动率较高的指数成分赋予较小的权重,对波动率较低的指数成分赋予较大的权重。我们的目标是使每个组成部分对投资组合贡献相同数量的预期风险。这种风险均衡是加强风险去中心化的直观方法。在理想情况下,它可以降低投资组合的整体波动性,且波动水平会低于市值加权法。

表2中的例子比较了三种不同权重方案下的投资组合风险贡献:市值权重、等权重和波动率权重。在这种情况下,按波动率加权的投资组合是风险去中心化程度**、预期风险**的投资组合。

表2:不同加权方法对投资组合风险的影响

通过这个例子,我们可以看到波动率加权创造了一个均衡的风险分配组合。

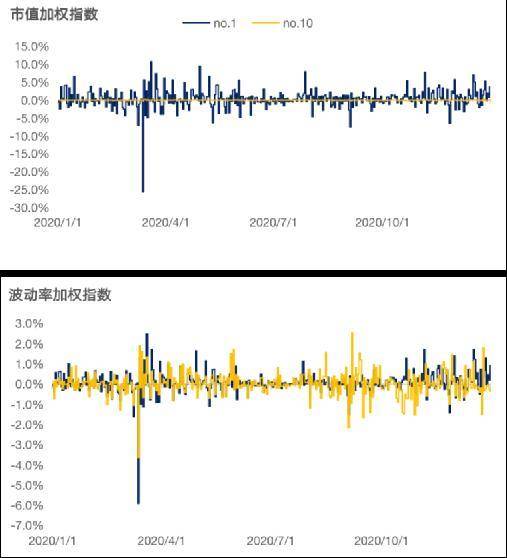

通过日收益率,风险去中心化的效果更加明显。图1显示了在不同加权方案下,由市值排名前十位的加密货币组成的指数中**和最小组成货币对整体投资组合的影响。在市值加权指数中,市值**的货币对投资组合的影响远大于市值最小的货币。相比之下,市场价值较小的货币对整体的影响可以忽略不计。通过波动率加权,不同市值货币的风险贡献差距变小。

图1:单个组成部分对投资组合风险的影响

2020年1月1日至2020年12月31日

波动率加权在加密市场中的应用

基于我们对加密货币波动率指数的研究,我们发现了以下结果。

1波动性加权不能降低投资组合的波动性

在股票市场中,波动率加权指数通常可以降低投资组合的整体波动率。然而,我们的研究发现,通过波动率加权实现的风险均衡并不能降低加密货币投资组合的波动率。相反,波动率加权指数的波动率显著高于市值加权指数。

表3:chain Hill capital波动率加权研究总结

注:本表为基于不同频率(日、周、月)和时段(30、90、180、360天)数据的市值加权指数和11个波动率加权指数;

d、 W和M分别代表日、周、月三个不同频率的数据;30、90、180和360分别代表按30、90、180和360天周期计算的波动率;

回测时间为2014年11月31日至2020年11月31日;

表中的数据是市值排名前10位的加密货币,它们在市值和流动性方面**代表性。

造成这一现象的原因之一在于加密货币市场的独特结构:市场价值两极分化严重。正如我们在《加密货币指数投资研究报告》中指出的,“目前加密货币市场的市值分布存在明显的头部效应。前十名项目占总市值的85%,11-30个项目占6%,31-100个项目占4%。相比之下,前十大美股约占市场的20%。

更重要的是,从长远来看,比特币的市场价值占比超过50%,特别是2017年之前,比特币的市场价值占比超过90%。同时,比特币的波动性明显低于其他货币。因此,在对含有比特币的投资组合的波动性进行加权时,比特币的权重会大大降低,波动性较大的货币的权重会增加,从而导致投资组合的波动性增加。从表4可以看出,比特币的波动率远低于投资组合中其他组成部分的波动率,加权波动率使比特币的比例降低了55%左右。

表4:十大加密货币不同加权方法的比较

注:使用2020年11月的市场数据

注:使用2020年11月的市场数据

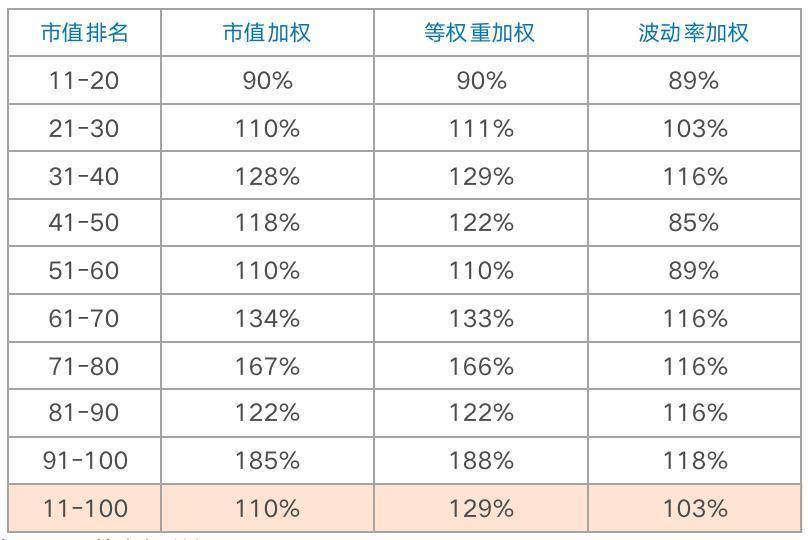

表5显示了市值超过前十名的投资组合。在这部分加密货币中使用波动率加权可以降低投资组合的预期风险。原因可能是,市值排名在11到100之间的加密货币的市值和波动性之间的差别并不是那么严重。

表5:不同加权方法的预期风险比较

注:使用2020年11月的市场数据

注:使用2020年11月的市场数据

表4和表5中的投资组合预期风险只是一个静态的预期值,只有当投资组合中加密货币的波动水平在两个权重调整日期之间保持不变时,它才等于实际波动率。在2014年11月31日至2020年11月31日的回测中,波动率加权的中小市值投资组合(加密货币,市值排名从11到100)未能达到表5中降低投资组合风险的预期,其波动率仍比市值加权高出7%。但相比之下,包括比特币(大市值投资组合和市场投资组合)在内的投资组合的波动性增加更为明显,原因如上所述。

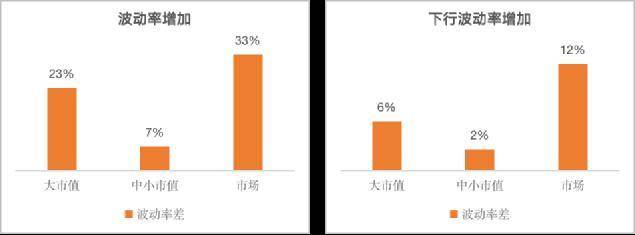

需要注意的是,我们应该区分波动性,因为收益率的波动通常是不对称的,向下的波动比向上的波动具有更大的风险信息。换句话说,向上的波动是有利的,向下的波动会破坏投资组合的价值。波动率加权组合向下波动率的增加远小于整体波动率的增加,说明波动率的增加来源于向上波动。也就是说,波动率加权带来的正波动率高于负波动率。

图2:波动率比较

波动率差异=波动率加权投资组合的波动率-市值加权投资组合的波动率

**##2. 波动率加权可以提高风险调整的绩效

从表3可以看出,频率较高、周期参数较短的波动率加权组合对Sharpe比率、sotino比率等指标的改善最为明显。这可能是由于加密市场的快速变化,因此需要更多的“即时”波动来捕捉信息。根据我们的研究结果,最近90天的日收益率波动率是**的参数设置。

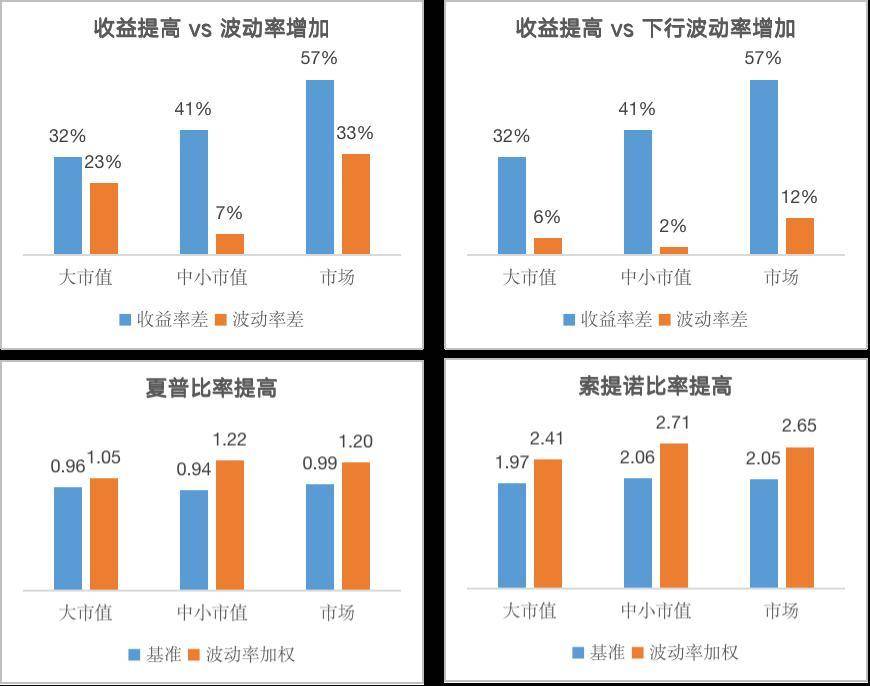

图3显示了三种主要加密货币投资组合的风险和收益。可以看出,收益率的增幅高于波动率的增幅。因此,以夏普比率衡量的风险调整后业绩在所有三个投资组合中都有所改善。sotino比率的增加更为明显,说明波动率加权组合在承担相同的单位下跌风险时可以获得更高的超额收益。

图3:风险调整后的绩效比较

注:大市值投资组合是指市值排名前10位的投资组合;中小市值投资组合是指市值排名11-100位的投资组合;大市值投资组合是指市值排名100位的投资组合

信息比率从主动管理的角度描述了风险调整后的收益,度量了单位主动风险带来的超额收益。信息比率越高,投资组合的业绩继续好于基准。从股票和债券市场的统计数据来看,只有前5%的主动基金经理才能获得0.5以上的信息比例。

基于市值加权,波动率加权指数的信息比大于0.6,说明波动率加权指数的表现在很大程度上优于市值加权指数。从阿尔法收益指数来看,波动加权指数也获得了明显的主动收益。可以预见,由于上述原因,大市值和包括比特币在内的市场波动指数的贝塔系数有所上升,而中小市值波动指数的贝塔系数有所下降。

表6:波动率加权绩效指标

3不同市场周期的表现

**,让我们看看波动率加权指数在上涨和下跌市场的表现。在表7中,我们使用两个指标来衡量波动率加权指数在不同市场条件下的表现,即月收益率的平均捕获率和中标率。从表中得出的结论是,波动加权超额捕获了市场的上行,并在一定程度上限制了其下行。平均而言,波动率加权指数在市场上涨的当月上涨了116%的基准收益率,而在市场下跌的当月仅下跌了84%的基准收益率。此外,从中签率来看,在上行市场中,波动加权跑赢基准的概率略高。平均而言,波动率加权指数在上行市场中有52%的时间优于基准指数,但在下行市场中只有48%的时间优于基准指数。下行市场中大市值和大盘指数的中签率明显偏低,尤其是大市值指数。原因在于比特币在整个市场中占有压倒性的市场份额和**的波动率,这扭曲了波动率加权指数的效果。由此也可以看出,波动率加权指数能够很好地保护下行市场中的中小市值指数,并且在下行市场中跑赢基准指数的概率**。

表7:上下游市场的捕获率和中标率

注:上市和下市由正和负的基准月收益率定义。回测时间为2014年11月30日至2020年11月30日。

上半部分显示了波动率加权指数及其基准指数(市值加权)的月平均回报率。捕获率由波动率加权指数和基准指数的收益率之比计算。

下半部分显示了波动率加权指数或基准指数赢得的总月数。波动加权指数赢得的月数与总月数的比率。

总结

股票市场的研究和实践表明,波动率加权能够提供更合理的风险去中心化方案,使投资组合的风险敞口更加均衡。

本文通过对加密货币波动率加权指数的研究,得出以下结论

1由于加密货币市场的独特结构,波动率加权指数的波动率明显高于市值加权指数。然而,波动性的增加来自于向上的波动。也就是说,波动率加权带来的正波动率高于负波动率。

2波动率加权可以显著提高风险调整后的业绩。以夏普比率和索蒂诺比率衡量的风险调整绩效在主要加密货币指数中有所改善,尤其是索蒂诺比率。这表明波动率加权投资组合在承担相同单位的下行风险时,可以获得较高的超额收益。此外,衡量主动风险收益率的信息比率和α收益率指数表明,波动率加权法获得了显著的主动收益。

3波动性权重可以过度捕捉市场上行收益,同时在一定程度上限制下行收益。但下行市场的风险管理功能目前对中小市值指数最为有效,其在下行市场中跑赢基准指数的概率为71%。然而,波动率加权大市值指数在下行市场的中签率明显落后,因为比特币在整个市场中占有压倒性的市场份额,波动率**,扭曲了波动率加权指数的效果。预计随着加密市场的成熟,波动率加权指数能够更好地发挥风险管理的作用。

此外,需要注意的是,中小市值波动加权指数可能存在一定的流动性限制。这是因为,与市值加权相比,波动性加权会增加小市值货币的权重,而加密货币的小市值货币往往以流动性差著称。因此,中小市值波动加权指数可能不适合现阶段大资金配置。

文章标题:加密货币波动率加权指数的核心分析:优点是什么?如何受益最大?

文章链接:https://www.btchangqing.cn/180353.html

更新时间:2022年11月16日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。