波动率加权带来的正向波动率要高于负向波动率,可以显著提升风险调整绩效,超额捕获市场上行收益,同时在一定程度上限制下行收益。

原文标题:《Chain Hill Capital :加密货币指数研究:波动率加权》

撰文:Chain Hill Capital (仟峰资本)管理合伙人 Carrie

波动率加权是实现风险去中心化的指数构建方法,它可以提升加密货币组合的风险调整绩效,并获得主动回报。

加权方式和风险去中心化

采用市值加权的指数一直都是监测股票市场的晴雨表,比如标普 500 指数、上证指数。

虽然市值加权是最普遍的指数构建方法,但近年来它也受到了一些质疑。比如说,虽然跟踪市值加权指数的 ETF 或共同基金持有数百只股票,但影响知名的往往只有少数几只股票。也就是说,这些基金并没有做到真正的风险去中心化。

造成这种质疑的原因在于,市值加权指数往往向规模知名的股票严重倾斜,低估了较小成份的业绩和贡献。这种特大股占据主导地位的情况在目前的市场状况下似乎不存在问题,因为近年来,那些知名的公司一直都比一般股票增长得更快。但是,当这些巨头企业动力耗尽,失去市场青睐时,以特大股为重心的市值加权指数可能会受到影响。

为此,业内提出了一些不同的方案,来探索如何更好的实现风险去中心化。其中,最简单的一种替代方案是等权重加权法,即,将权重平均分配给所有的成份。例如,将标普 500 指数中每家公司的占比固定在 0.20%。这种方式看起来好像更加去中心化,因为它解决了市值加权指数中权重过度中心化于一些行业和大公司的问题。但实际上,投资组合整体的风险却提高了,因为这种方法将权重“过度”分配给较小的公司,而长期来看,小公司波动性更大。

另一种方法是将指数样本的范围限制在低波动率股票,这固然可以实现低波动率的投资组合,但它并不是**的风险去中心化策略。因为低波动率的股票往往中心化在消费必需品、公用事业等防御部门,这样的投资组合明显不是理想的股票配置方案。

因此,上述两种替代方案并不能很好的解决风险去中心化问题。相比之下,波动率加权提供了更为合理的解决方案。它的独特之处在于更好的平衡每个组成部分对整个投资组合的波动性贡献,从而平衡成份的风险贡献,使得每个组成部分的敞口更加合理。股票市场的研究和实践也表明,这种方法有助于创建一个在不同市场周期内持续表现良好的投资组合。

表 1:股票市场常见指数加权方式对比

参考资料:VictoryShares

参考资料:VictoryShares

一般而言,表格中的加权方式对应的波动率从上到下递减

理解波动率加权 1. 波动率与风险之间的关系

对于股票而言,波动率描述了股价波动的程度。而风险是指会导致股票失去价值的因素。

有很多类的风险会影响股票的价格行为,包括宏观风险、利率风险、公司特有的风险、货币风险、地缘政治风险、流动性风险等。股票的价格变动受到这些风险因素不同比例和程度上的综合影响。由于这些风险随着时间的推移而变化并相互影响,因此很难制定一个全面并且具备前瞻性的风险计算方法来准确地衡量这些因素对个股以及更广泛的市场的影响。

在实践当中,价格波动是衡量股票风险的可靠指标。一方面,历史价格波动通常具备持续性:历史波动较低的股票在短期内更有可能继续保持较低的波动,而历史波动较高的股票在短期内更有可能保持较高波动。另一方面,风险敞口较大的股票的历史价格波动往往比风险敞口较小的股票来的更大。因此,可以认为波动率是持有某个股票的相关风险的一种表达,也是对该股票风险的一种综合衡量。标准差是最常用来量化风险的指标。

上述波动率和风险之间的关系同样适用于加密货币。

2. 波动率加权如何改进组合的风险去中心化

波动率加权的基本原理是,对波动率较高的指数成份赋予较小的权重,对波动率较低的指数成份赋予较高的权重,目标是让每个成份为投资组合贡献同等数量的预期风险。这种风险均等化是加强风险去中心化的一种直观方式,在理想的情况下,它可以降低投资组合的总体波动率,波动率水平会低于市值加权法。

表 2 的示例比较了三种不同加权方案下的投资组合风险贡献:市值加权、等权重和波动率加权。在这个案例中,波动率加权的投资组合是三种加权方法中最风险去中心化、组合预期风险**的。

表 2:不同加权方式对组合风险的影响

通过这个案例可以直观看到,波动率加权创造了一个风险均衡分配的组合。

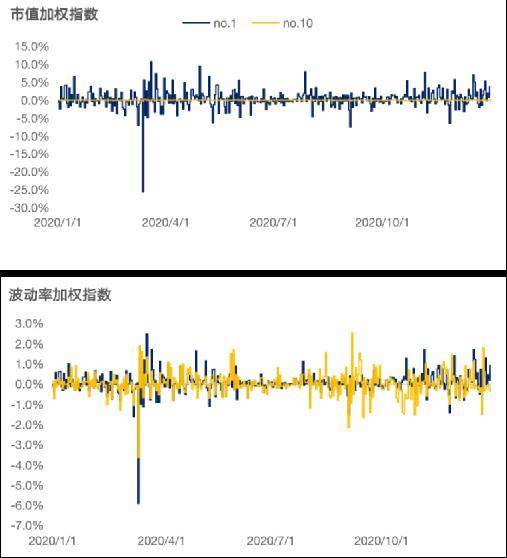

这种风险去中心化效果通过每日收益率体现的更为明显。图 1 展示了由市值排名前十的加密货币组成的指数中市值**和最小的成份币种在不同加权方案下对组合整体的影响。在市值加权指数中,市值知名的币种对组合的影响要远远大于市值最小的币种,相比之下,小市值币种对整体的影响几乎可以忽略不计。通过波动率加权,不同市值币种的风险贡献差距变得很小。

图 1:单个成份对投资组合风险的影响

2020 年 1 月 1 日至 2020 年 12 月 31 日

在加密市场中应用波动率加权

基于我们对加密货币波动率指数的研究发现以下结果。

1. 波动率加权无法降低组合的波动率

股票市场上,波动率加权指数通常可以降低组合整体的波动率。但是,我们的研究发现,通过波动率加权实现的风险均衡并不能降低加密货币组合的波动率。相反,波动率加权指数的波动率相比市值加权指数有明显的提高。

表 3:Chain Hill Capital 波动率加权研究摘要

注:表格展示了市值加权指数和 11 个基于不同频率(日线、周线、月线)和周期(30、90、180、360 日)数据的波动率加权指数;

d,w 和 m 代表三种不同频率的数据,分别为每日、每周、每月;30、90、180、360 分别代表基于 30、90、180、360 日周期计算的波动率;

回测时间从 2014 年 11 月 31 日至 2020 年 11 月 31 日;

表格中数据针对市值排名前 10 的加密货币,这个范围的加密货币从市值占比和流动性上看**代表性。

造成这种现象的原因之一在于加密货币市场自身特有的结构:市值两极分化十分严重。正如我们在《加密货币指数投资研究报告》中指出,“当前加密市场市值分布存在很明显的头部效用。排名前 10 的项目市值占全市场市值的 85%,排名 11-30 的项目市值占比为 6%,排名 31-100 的项目市值占比为 4%”。相比之下,美股市场市值排名前 10 的股票占全市场的比例大约是 20%。

更特殊的是,比特币的市值占比长期超过 50%,尤其是在 2017 年以前,其占比超过 90%。同时,比特币的波动率显著低于其他币种。因此,对包含比特币的组合进行波动率加权时,必然会大幅度降低比特币的权重,并提高波动率大的币种的权重,导致组合的波动率增加。表 4 中可以看到,比特币的波动率远远低于组合中其他成份,而波动率加权将比特币的占比减少了约 55%。

表 4:市值前十加密货币不同加权方式对比

注:采用 2020 年 11 月的市场数据

注:采用 2020 年 11 月的市场数据

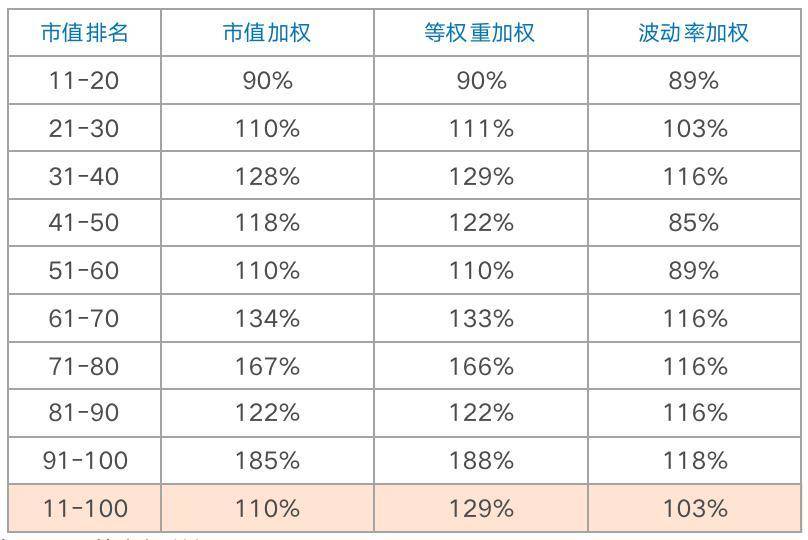

表 5 展示了市值前十以外的组合情况,这部分加密货币使用波动率加权可以降低投资组合的预期风险,原因可能是市值排名 11 至 100 的加密货币市值和波动率的分化没有那么严重。

表 5:不同加权方式的预期风险对比

注:采用 2020 年 11 月的市场数据

注:采用 2020 年 11 月的市场数据

表 4 和表 5 中的组合预期风险只是静态的预期值,只有在组合中的加密货币波动率水平在两个权重调整日期之间保持不变的情况下,这种预期值才会等于实际的波动率。在 2014 年 11 月 31 日至 2020 年 11 月 31 日的回测当中,波动率加权的中小市值组合(市值排名市值排名 11 至 100 的加密货币) 没有实现表 5 中降低组合风险的预期,其波动率依然比市值加权高 7%。但相比之下,包含比特币的组合(大市值组合和市场组合)波动率的增加更为明显,其原因如前所述。

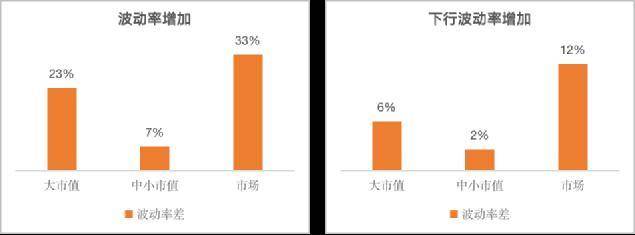

需要注意的是,我们应该对波动率进行区分,因为收益率的上下波动通常是不对称的,向下的波动相比向上的波动具有更大的风险信息。换句话说,向上的波动率是有利的,向下的波动才会对投资组合的价值产生破坏。波动率加权组合的下行波动率增加的幅度远小于整体波动率,这说明其波动率的增加更多的来自于上行波动率。也就是说,波动率加权带来的正向波动率要高于负向波动率。

图 2:波动率对比

波动率差 = 波动率加权组合的波动率-市值加权组合的波动率

**## 2. 波动率加权可以提高风险调整绩效

从表 3 可以发现,采用较高频率和较短周期参数的波动率加权组合在夏普比率和索提诺比率等指标上有最为明显的提升,这可能是由于加密市场变化较快,因此需要更“即时”的波动率来捕捉信息。基于我们的研结果,最近 90 天的日收益波动率是**的参数设置。

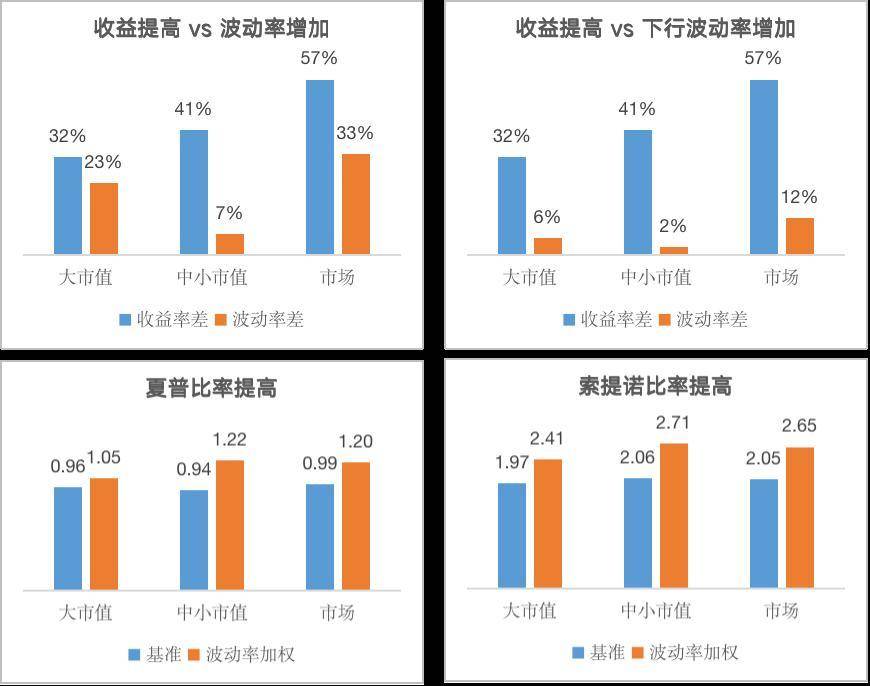

图 3 展示了三个主要加密货币组合的风险和收益情况。可以看到,波动加权对收益的提升幅度要高于波动率的增加。因此,以夏普比率衡量的风险调整绩效在三个组合中都有所改善。而索提诺比率的提高更为明显,这表明,波动率加权的组合在承担相同单位下行风险能获得更高的超额回报率。

图 3:风险调整绩效对比

注:大市值组合指的是市值排名前 10 的组合;中小市值组合指的是市值排名 11 至 100 的组合;市场组合指的是市值排名前 100 的组合

信息比率从主动管理的角度描述风险调整后收益,衡量单位主动风险所带来的超额收益,信息比率越高,说明投资组合表现持续优于基准的程度越高。从股票和债券市场的统计数据来看,只有头部 5% 的主动基金经理能够获取超过 0.5 的信息比率。

以市值加权作为基准,波动率加权指数获得了超过 0.6 的信息比率,说明波动率加权指数的表现在很大程度上优于市值加权指数。从阿尔法收益指标来看,波动率加权指数也获得了明显的主动回报。意料之中,由于前文提及的原因,包含比特币的大市值和市场波动率指数贝塔系数有所提高,而中小市值波动率指数贝塔系数有所降低。

表 6:波动率加权表现指标

3. 在不同市场周期中的表现

**,我们来观察一下波动率加权指数在上行市场和下行市场中的表现。表 7 中,我们通过两个指标来衡量波动率加权指数在不同市场条件下的表现情况,分别是月回报率均值捕获率和胜率。从表格中获得的结论是:波动加权超额捕获了市场上行,同时在一定程度上限制了其下行。平均而言,波动率加权指数在市场上涨的月份中获得了 116% 的基准回报率,在市场下跌的月份中只损失了基准的 84%。此外,从跑赢的胜率来看,波动加权在上行市场中表现优于基准的可能性略高。平均而言,波动率加权在上行市场中有 52% 的时间跑赢基准,但在下行市场中只有 48% 的时间跑赢基准。大市值和市场指数在下行市场的胜率明显较低,尤其是大市值指数,其原因还是在于比特币具备压倒性的市值占比以及全市场**的波动率,从而扭曲了波动率加权指数的效果。由此我们也可以看出,波动率加权指数在下行市场中可以很好的保护中小市值指数,其在下行市场中跑赢基准指数的概率很高。

表 7:上行和下行市场的捕获率和胜率

注:上行市场和下行市场由正负基准月回报定义。回测期间 2014 年 11 月 30 日至 2020 年 11 月 30 日。

表格上半部分展示波动率加权指数及其基准指数(市值加权)的平均月回报率。捕获率计算方法是波动率加权指数与基准指数回报率的比值。

表格下半部分展示波动率加权指数或基准指数跑赢的总月数。胜率计算波动率加权指数跑赢的月数占总月数的比率。

总结

股票市场的研究和实践表明,波动率加权可以提供更为合理的风险去中心化方案,使得组合的风险敞口更加均衡。

我们针对加密货币波动率加权指数的研究得出以下结论:

1. 由于加密货币市场自身特有的结构,波动率加权指数的波动率相比市值加权指数有明显的提高。但是,其波动率的增加更多的来自于上行波动率。即,波动率加权带来的正向波动率要高于负向波动率。

2. 波动率加权可以显著提升风险调整绩效。以夏普比率和索提诺比率衡量的风险调整绩效在主要加密货币指数中都有所改善,尤其是索提诺比率。这表明,波动率加权的组合在承担相同单位下行风险能获得更高的超额回报率。此外,衡量主动风险回报的信息比率和阿尔法收益指标说明波动率加权方法实现了明显的主动回报。

3. 波动率加权可以超额捕获市场上行收益,同时在一定程度上限制下行收益。但是这种下行市场的风险管理作用目前对中小市值指数最有效,其在下行市场中跑赢基准指数的概率是 71%。而波动率加权的大市值指数在下行市场的胜率明显落后,其原因还是在于比特币具有压倒性的市值占比以及全市场**的波动率,从而扭曲了波动率加权指数的效果。预计随着加密市场的成熟,波动率加权指数可以更好发挥风险管理的作用。

另外,需要注意的是,针对中小市值的波动率加权指数可能存在一定的流动性限制。这是因为,相比市值加权,波动率加权会提高小市值币种的权重,而加密货币的小市值币种往往以流动差著称。因此,中小市值波动率加权指数在现阶段可能不适合大体量资金配置。

文章标题:加密货币波动率加权指数硬核解析:有何好处?怎样最受益?

文章链接:https://www.btchangqing.cn/180243.html

更新时间:2021年01月16日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。

姨太牛

如果不对坚定持有okb 并不断入金的忠实用户加大补偿。 以后绝不再用。 想笼络人心不能伤了相信ok的人吧。 那些墙头草以后闻风而动,更不会只押注在okex上。 欺负老实人呗,除了okex,我们忠实用户不会用别的平台呗

哈哈~~关注,这个位置我是不敢买

观看中比特币

好吧。我们来看看未来

晕 不信啊比特币