自一个多月前以太坊2.0信标链上市以来,以太坊2.0按揭地址余额已超过240万以太坊。同时,推出了一大批第三方质押平台,包括中心化交易平台币安和火箭池、Lido等去中心化DeFi项目。这些不同的质押解决方案在很多方面是不同的。

尽管存在分歧,但他们有一个共同点:所有项目都在为因以太坊承诺而产生的不可避免的摩擦提出解决方案。那么这些摩擦是什么呢?

首先,以太坊 2.0的技术复杂性超出了普通用户的能力。随着以太坊价格的快速上涨(撰写本文时为1040美元),32 以太坊的**存款要求对于普通用户来说越来越遥不可及。**,为了以安全可控的方式实现向以太坊2.0的过渡,质押有18-24个月的非流动锁定期。

综上所述,这些限制可以阻止不太成熟的用户进入“利润丰厚”的以太坊 2.0质押市场。

如何解决这个问题?

这就是以太坊 2.0质押池可以使用的地方。他们从多个用户那里获得以太坊,并代表用户认捐以太坊 2.0,这样任何参与者都可以获得认捐奖励,而不管他们的技术水平或存款规模如何。

此外,他们还试图通过发行以太坊主网代币来缓解冗长的流动性要求,这些代币代表用户在以太坊 2.0链上获得的存款和奖励。这些质押代币为持有人提供了释放流动性的机会,允许用户在二级市场(如Uniswap)将以太坊 2.0质押代币交易为以太坊本机代币,以提前退出质押,并能够使用其质押代币参与DeFi(例如,作为AAVE中的抵押品)。

然而,不同池中质押代币的实现模式不同,这无疑会给用户带来一些严重的影响。例如,Lido的第三方质押券不同于国投的第三方质押券,因此在二级市场的定价应该有所不同。同时,rock pool的rETH token的实现也不同于sth,cream的crith2、stkr的aETH等。

简言之,来自不同质押池的代币机制存在许多差异,这可能会导致混淆,并对最终用户造成不利后果。但是,可以对这些差异进行分类和评估,以找出每个质押池的优缺点。此外,通过比较分析,可以看出不同以太坊2.0质押代币的价格效率。

在本文中,我们将揭开以太坊 2.0代币原理之谜,并举例说明不同质押池的代币是如何工作的。

质押券模

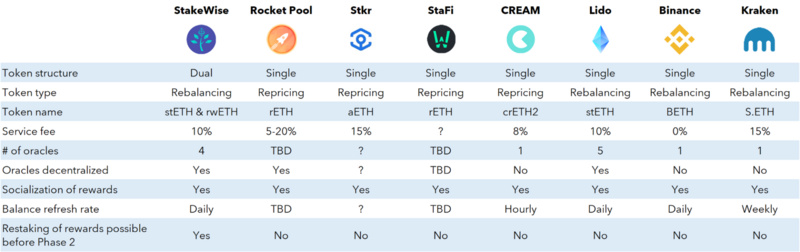

根据代币结构分类,可以区分出两种不同的结构:一种是单代币设计,目的是同时获得代币中的初始存款和收入;另一种是双代币设计,将质押存款和返还作为两种不同的代币。

单代币设计

单一代币结构基于代币再平衡或重新定价的概念。这是***的设计,而且大多数认捐池使用这种策略,可能是因为它的简单性。通过在用户存款时发行单一代币,质押池寻求在同一代币中实现奖惩权责。这可以通过两种方式实现:

1更改数量:以太坊 2.0质押合同中的奖惩通过更改代币余额来体现。在1.5代币流通阶段,每个质押代币在池中按1:1的比例兑换成ETH;

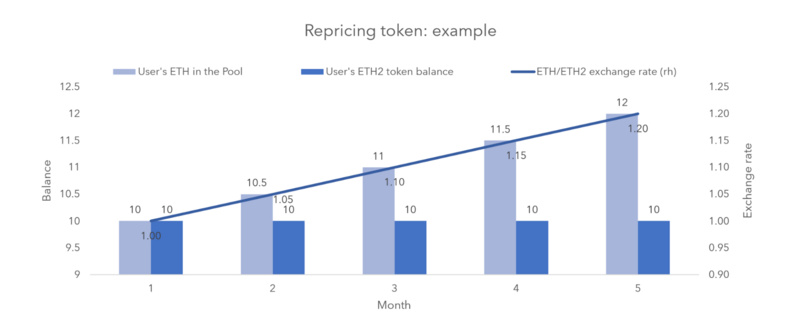

2变更价格:以太坊2.0质押合同中的奖惩体现为代币牌价。在1.5代币流通阶段,每个质押代币的赎回量因质押池的奖励而波动。

使用简单的图表了解:

1改变代币数量的方法:Lido和币安。

2改变价格的表现方式:火箭池,奶油,斯塔菲和stkr。

虽然使用不同的机制来反映收入的积累,但单一代币设计有一个共同点:存款和奖励捆绑在同一个代币中。这意味着,每当您在市场上买卖代币或从储户处获得代币时,您将同时收到/出售存款和过去在池中累积的任何奖励。

双代币设计

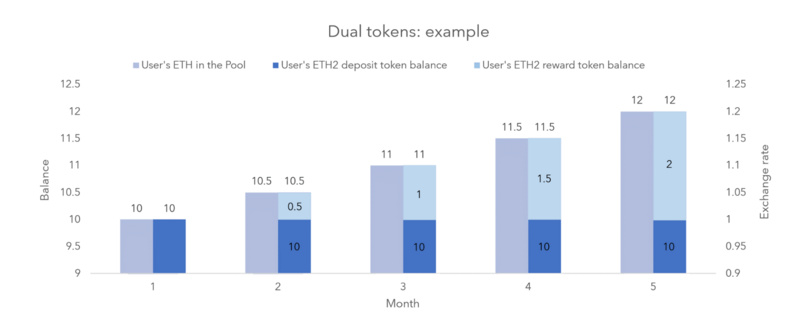

相反,双代币结构是基于两个再平衡代币的概念,分别反映存款和奖励。

相比之下,双代币结构是基于两个再平衡代币的概念,分别反映存款和回报。以守望代币为例,存款代币和归还代币分别为sth和ReETH。

持有双代币设计的质押代币时,代表质押以太坊的第四代币不会增加,而按1:1比例累积奖励的rwETH代币将反映质押池收入份额的增加。简言之,这些代币的总和构成了总体收入状态,可以在以太坊网络之间自由转移,并以与智能合约中单个代币相同的方式使用。

只要持有质押券,就会累积奖励券。随着激励池的增长,代表存款的以太坊代币sth余额保持不变,但持有地址将收到激励代币ReETH。

存款和奖励以太坊代币的总和始终等于池中以太坊的数量;两个代币的汇率保持为1

存款和奖励以太坊代币的总和始终等于池中以太坊的数量;两个代币的汇率保持为1

双代币结构允许创建一个类似于债券的动态混合模,但不同之处在于它将质押分为两个具有不同应计利润和现金流预期(本金和利息)的部分,从而可以更有效、更灵活地管理单个质押。

质押代币明细

当谈到以太坊 2.0质押代币的核心工作时,不同池的设计选择变得更加微妙,但它们仍然可以产生显著的差异。

链外预言机

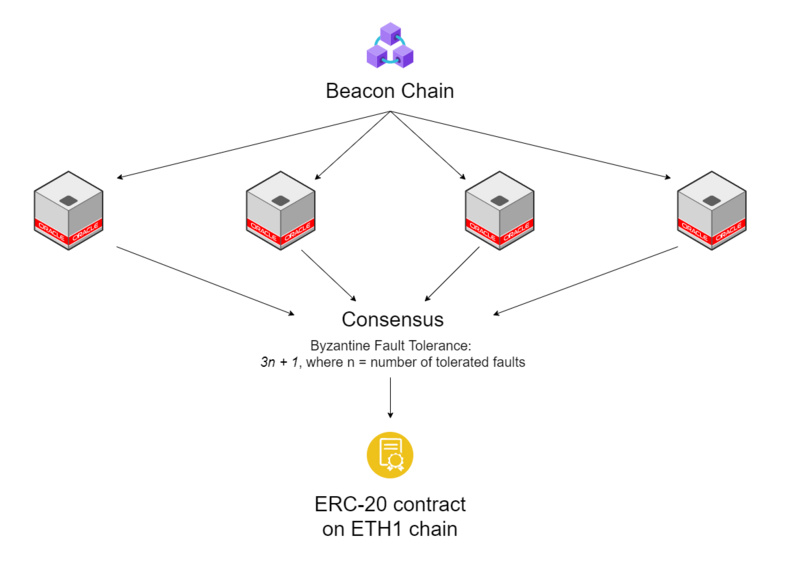

为了有效解决流动性停滞问题,代币必须准确反映质押代币的价值。这要求在质押池中放置正确数量的以太坊,以支持相应的质押代币。为了实现这一点,质押池需要跟踪其信标链中的节点余额,并为其发行代币。

但是,我们需要知道,负责发行代币的合约和验证节点的余额不在同一区块链上(以太坊 1.0与以太坊 2.0)。

不幸的是,负责发行代币的ERC-20合同与节点余额(ETH1对ETH2)不在同一个链上。以太坊 1.0链上的代币契约不能直接同步以验证投标链中节点的平衡。质押池需要通过使用脱机预言机绕过此限制。其工作原理与链节相似。

链下预言机可以通过以下方式获取信标链数据:首先,预言机计算节点必须同时运行以太坊 1.0和以太坊 2.0节点,才能同时与这两条链进行交互。一旦两个节点都启动,预言机将从信标链收集属于特定质押池的验证节点的信息,并将其传输到以太坊 1.0链上的ERC-20智能合约。信标链信息提交给ERC-20合同后,将根据验证程序余额的变化更新代币数量(或更改汇率以发行新的代币)。这种变化可以上升或下降,这取决于余额是增加(即奖励)还是减少(即罚款/)。

不幸的是,离线预言机带来了一个缺点:控制预言机的实体有效地控制了代币更新。为了缓解这一问题,质押池要求多个预言机同时提交相同的信息,从而通过共识机制更新代币信息,并分配预言机实现一定程度的去中心化。

质押券余额刷新率

每次更新ERC-20合同中的代币余额都涉及到GAS FEE用。为了优化汽油费,大多数服务提供商喜欢每天更新代币余额。大多数人认为这就足够了,因为每天的收入很低(从每天0.005%到0.063%),使得更频繁的更新变得无关紧要。

然而,在大规模处罚的情况下,每天更新可能还不够。只要验证节点出错导致没收,就会发生“没收”,这将导致验证节点在几分钟内丢失。如果更新余额的频率低于24小时,将会造成灾难性的后果。

这里的问题是,任何用户都可以通过epochs(通过信标链浏览器)跟踪和监控质押池认证节点中的以太坊号,并在代币更新余额之前“预测”余额的减少。一旦用户意识到潜在的损失,他们将提前执行ERC-20智能合约,在二级市场出售代币以减少损失,使毫无戒心的流动性提供者遭受**损失,并在被没收的质押池中持有大量头寸。

为了避免这种情况,质押池可以将其ERC-20合同刷新频率调整到更高的频率,并增加GAS FEE成本,以防止没收时余额错配的风险。但实际上,质押池不太可能更频繁地更新代币余额(更不用说每个历元)。相反,它们更有可能通过改进安全程序来降低没收的风险,或者只有在确实发生没收时才增加更新的频率。

因此,建议质押池用户和流动性提供者(LPS)对其持有或提供的质押池的验证节点余额进行监控,防止其被及时抢走。

总结

希望通过对以太坊代币质押设计的研究和理解,能够促进对以太坊社区不同质押池优缺点的深入探讨,提高以太坊代币质押市场的效率,保护因使用不当而遭受意外后果伤害的出质人了解产品。

本文讨论的一些概念值得进一步分析和讨论,它们对以太坊2.0质押池的年化收益率(APR)有着深远的影响。

文章标题:详细说明以太坊2.0流动性质押方案的异同

文章链接:https://www.btchangqing.cn/178819.html

更新时间:2021年01月14日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。

请问下测试网大概烧了多少钱呢?

哈哈,,,大家赚钱了吗

不错嘛~又有零花钱了,只是我是个holder,返佣卡对我没啥作用,其他都挺好

多头现在钞票数抽筋了吧~

好事~

app没看到活动啊

再看到十篇这样的文章,大家就可以放心买进了,他们准备拉了

镰刀太多,不知道韭菜够不够?

哈哈 好像没杀人接盘

牛市开始启动

要有未来,先把矿工养好

比特不是个数己确定,如能分割,那就不是只有2700万个,介是上万亿个了,如果我有0.00001个,该和谁共享。难道有专门比特钱包装着。

币圈现在就是百刀乱舞