作者本杰明西蒙,德里比特的研究员

算法稳定币真的能实现长期生存吗?算法的稳定性是否总是受到极限伸缩周期的影响?哪一种算法稳定币的观点更具说服力:简单的回扣模式或多代币系统或其他?

2014年,有两篇关于稳定币的学术论文值得我们认真阅读,一篇是Ferdinando ametrano的《Hayek currency:cryptocurrency price stability SOLution》,另一篇是Robert SAMs的《cryptocurrency stability research:铸币税份额》。阿梅特拉诺认为,由于通货紧缩的特点,比特币不能充分发挥货币所要求的记账单位的功能。相反,他提出了一种基于规则的具有灵活供给的加密货币,可以根据需求完成“再基”(即按比例改变所有代币持有者的货币供给)。

在铸币份额方面,萨姆斯提出了类似的模式,但有一个很大的不同。Sams模没有使用回馈机制,而是由两种代币组成,即灵活的货币供应量和网络投资的“份额”。对于后者,SAMs称之为“铸币税份额”,它是正供给增长带来的通胀回报的唯一接受者,也是货币需求下降和网络萎缩时债务负担的唯一承担者。

敏锐的密码学家认识到,阿梅特拉诺的“哈耶克货币”和萨姆斯的“货币份额”不再是学术抽象。哈耶克货币就像2019年启动的安普勒福斯协议上的两颗豌豆。安普福思于2020年7月爆发,市值超过10亿美元。最近,SAMs的“铸币税份额”模已成为按基差、空置美元(ESD)、基差现金和FraX算法稳定硬币的基础。

现在,算法稳定币非常流行,摆在我们面前的问题与六年前amerrano和SAMs的论文所面临的问题没有什么不同。文章开头列出的问题尚未结束,要达成广泛共识还需要一段时间。然而,本文试图从第一性原理出发,结合近几个月的实证数据,对一些基本问题进行简单的探讨。

1稳定币背景

算法稳定币是一个独立的世界,但在深入研究之前,很有必要先谈谈稳定币。(已经熟悉稳定币的读者可以跳过或跳过本节。)。

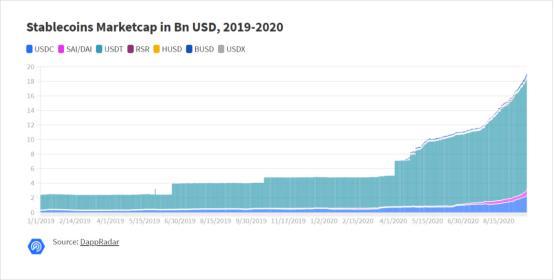

在比特币雪球式应用、DeFi热潮和以太坊网络升级的影响下,稳币一直陶醉于这一过程,总市值超过250亿美元。这种指数级的增长已经引起了加密圈以外组织的注意,甚至许多美国国会议员。

一般来说,稳定币可以分为三类:基于美元的稳定币、基于多资产池的超级抵押稳定币和基于算法的稳定币。我们关注的是本文的**一个类别,但我们也需要注意其他类别稳定币的优缺点,因为理解这些权衡将使我们能够突出算法稳定币的价值主张。

第一种稳定币,包括USDT和USDC,以美元为基础,可以一对一地兑换美元。它还包括基于中心化交换(如busd)的稳定代币。这些稳定币具有资本效率的优势(即没有抵押贷款),但其许可证的中心化性质意味着用户可能被列入黑名单。,

二是多资产抵押贷款的稳定币,包括makerdao的Dai和synthetix的SUSD。这两种稳定币都被加密资产过度抵押,都依赖价格预测机器来维持与美元的联系。与USDT和USDC等中心化式代币不同,这些代币可以在未经许可的情况下铸造。值得注意的是,像USDC这样的中心化资产可以用作抵押品。此外,这些稳定币的过度抵押性质意味着它们是高度资本密集、高度波动性和高度相关的,这使得它们在过去容易受到加密冲击。

三是算法稳定性。算法稳定代币是一种代币,它以确定性的方式(即使用算法)调整代币的供给,使代币的价格向价格目标移动。在最基本的层面上,算法稳定币在高于目标价格时扩大供给,在低于目标价格时收缩。

与其他两种稳定币不同,算法稳定币既不能一对一兑换成美元,也不能由加密的资产抵押物支持。最重要的是,算法稳定币通常具有很强的反射性,也就是说,需求在很大程度上取决于市场情绪,这些需求者的力量被转移到代币供给上,最终可能成为一个反馈循环。

2自反性与算法稳定性的悖论

如果算法要长期稳定,就必须是稳定的。由于算法稳定币的内在反映,使得许多算法稳定币的实现尤为困难。算法供给变化的目的是反周期的,扩大供给必然会降低价格,反之亦然。然而,在实践中,供给变化会自反性地放大方向力,特别是对于那些不遵循铸币税模、将稳定代币从定价和债务融资代币中分离出来的算法模。

对于非算法稳定币,没有博弈论的协调,每一种稳定币(至少在理论上)都可以兑换成相同数额的美元或其他形式的抵押品。相比之下,算法稳定币的价格稳定性根本无法保证,因为它完全是由市场心理决定的。Haseeb Qureshi说得很恰当。稳定币归根结底是谢林的观点。如果有足够多的人相信这个体系会生存下去,这个信念就会形成一个良性循环,确保它的生存。

其实,如果认真考虑如何实现长治久安,就会发现一个明显的悖论。为了实现价格稳定,算法稳定币必须扩大到足够大的市场价值,这样买卖订单就不会引起价格波动。然而,如果一个纯算法稳定币想要发展到足够大的网络规模,唯一的办法就是通过投机和自反性。高度自反性增长的问题是不可持续的,而萎缩也是自反性的。因此,存在一个悖论:稳定币的网络价值越大,其抵御巨大价格冲击的弹性就越大。然而,只有具有高度反射性的算法稳定币(即容易出现极端膨胀/收缩周期的稳定币)才能在初始阶段实现大网络估值。

比特币中也有类似的反射悖论。要被越来越多的人接受,就必须增加流动性、稳定性和可接受性。比特币多年来的增长首先被暗网参与者接受,然后是技术专家,最近又被传统金融机构接受。此时,比特币从深度反射循环中获得了一种韧性,这也是算法需要遵循的路径。

3Ampleforth:一个简单但有缺陷的算法

现在让我们从抽象理论转向算法稳定性的现实世界,从**最简单的Ampleforth协议开始。

如前所述,Ampleforth与amatrano提出的“哈耶克货币”几乎相同。Ampl根据Ampl每日时间加权平均价格(twap)的确定性规则进行扩张和收缩:供应萎缩至目标价格范围以下(即低于0.96美元);供应扩张至目标价格范围以上(即超过1.06美元)。最重要的是,每个钱包都会按比例参与供给的变化。例如,如果张三在调整基准前持有1000安培,供应量增加了10%,那么张三现在持有1100安培;如果李四持有1安培,那么他现在持有1.1安培。

“Rebase”是Ampleforth算法模和其他协议采用的“铸币税”模之间的区别。尽管Ampleforth白皮书没有提供单通道和多通道重新底座设计的理由,但这种设计决策似乎有两个主要原因。

首先是简单。无论实际操作效果如何,Ampleforth的单通模式都比其他算法更加优雅简洁。其次,Ampleforth的单代币设计声称是最公平的算法稳定币模。Ampleforth的设计使所有代币持有者能够在每次重启后保留相同的网络共享。ametrano在2014年的论文中指出了这一点。他阐述了货币政策行为的“不公平”,并将其与“哈耶克货币”的相对公平进行了比较。

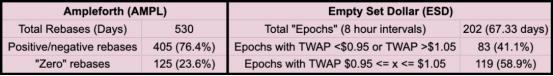

这就是Ampleforth模背后的原因,该模已被其他rebase代币(如base和yam)**。但在我们讨论这个模的缺陷之前,我们不妨先看看我们一年半前从Ampleforth获得的数据。自2019年年中(仅500多天)成立以来,安普福思超过四分之三的回扣为正或负。换言之,自推出以来,ampl每日时间加权平均价格twap超过75%的折扣已超出目标范围。可以肯定的是,这项协议仍处于初级阶段,仅凭这些理由来否认还为时过早。

Ampleforth的捍卫者经常回避缺乏稳定性的问题,他们中的许多人甚至对“算法稳定币”的标签感到不满。他们认为,安普福思只足以成为多元化投资组合的“无关储备资产”。然而,这个想法是值得怀疑的。以加密货币为例。这种货币每天都会根据随机数发生器进行回扣。就像安普福一样,这种代币也会有“明显的波动足迹”。仅仅因为这个原因,它就没有价值了。Ampleforth的价值主张是,它倾向于平衡,这将使ampl成为理论上的定价货币。

试想,如果安普福斯摆脱“粘性”特征,将价格波动完全转化为供给波动,那么每一个安普福斯的价格将基本稳定。这种“成熟”的Ampleforth真的会成为交易基础货币的理想选择吗?

我们遇到了问题的症结所在——安普福设计的核心缺陷。即使ampl的价格达到1美元,个人持有ampl的购买力也会在一路上变为1美元。

稳定物价不仅要稳定计价单位,还要稳定币的价值存量。哈耶克的目标是解决前者,而不是后者。它只是将浮动货币价格交换为固定货币价格和浮动钱包余额。因此,哈耶克钱袋的购买力和比特币的余额一样不稳定。

**,Ampleforth的简单性是一个bug,它的单一代币回退基。Ampl代币是一种投机工具,它在需求高的时候用通货膨胀来回报持有者,在需求低的时候迫使持有者成为债务融资者。因此,我们很难看到ampl如何既能达到投机目的,又能达到稳定币的必要条件。

4多通“币”

罗伯特萨姆斯的“铸币税”愿景从未实现,但最近出现了一种新的算法稳定币项目,它有许多核心组成部分。

Basis cash在2018年筹集了超过1亿美元,但并未上线。与base一样,base cash也是一种多代币协议,它由三种代币组成:BAC(算法稳定代币)、base cash股票(当网络扩张时,其持有者可以要求BAC通胀)和base cash债券(当网络收缩时,可以折价购买,当网络脱离通胀时,可以赎回)与BAC)。基差现金仍处于发展初期,并遇到了一些早期发展障碍。该协议尚未成功改变供应。

然而,另一项铸币税股票协议空置美元(ESD)自9月推出以来,经历了数次扩张和收缩周期。事实上,到目前为止,ESD的200多个供应“周期”(每8小时一个)中有近60%发生在0.95美元lt;Xlt;1.05美元的范围内,这意味着ESD的稳定性是Ampleforth的两倍以上。

扩展阅读:

火星专属|避免“死亡螺旋”,没有过度抵押,什么是稳定币?

乍一看,静电放电机制的设计似乎是一个基础和安倍的混合物。与basis(和basis现金)一样,ESD使用债券为协议债务融资,这些债务必须通过烧掉ESD(从而减少供应)来购买,一旦协议扩展,就可以用ESD进行交换。但与basis不同的是,ESD没有第三个代币,当它在偿还债务后(即在兑换优惠券后)扩张时,ESD可以获得通胀回报。

最重要的是,ESD和Dao的分离需要一段时间(5天),在这段时间内,ESD的所有者既不能进行交易,也不能获得累积通货膨胀的回报。因此,ESD的分割模式类似于基础现金份额的功能。ESD与Dao的绑定以及购买基础现金份额的前提是风险(ESD的流动性风险;BAS的价格风险),这可能会得到通货膨胀的回报。

5单通与多通算法的稳定币模比较

显然,多道设计比Ampleforth的单道模更复杂,但它只为潜在的稳定性付出了很小的代价。

简言之,ESD和basis cash采用的设计包含了系统固有的自反性,而系统的“稳定币”部分(在一定程度上)与市场动态绝缘。具有风险偏好的投机者可以在收缩期指导协议,以换取未来扩张的利益。然而,对于那些只想拥有稳定购买力的用户来说,至少在理论上,他们可以持有BAC或ESD,而不必购买债券、优惠券、股票或将代币绑定到Dao上。这种非再基特性的另一个优点是,它可以与其他DeFi项目相结合。与ampl不同的是,BAC和ESD可以用作抵押品或贷款,而不需要考虑整个网络中持续供应变化的复杂动态。

Ampleforth创始人兼首席执行官Evan Kuo批评基差现金等算法稳定币项目,因为它们依赖债务市场平台来调节供给。建议人们远离这些“僵尸想法”,郭认为,这些算法是有缺陷的,因为与传统市场一样,它们总是依赖**贷款人。

然而,郭文贵的论点有一个问题,即毫无理由地认为依赖债市本身是危险的。事实上,由于道德风险的存在,传统市场的债务融资存在问题,“大到不能倒”的企业实体可以通过社会化的救助成本承担不受惩罚的风险。ESD或基础现金很可能进入债务螺旋。在这种情况下,如果没有人愿意提供资金,债务就会累积,协议就会崩溃。

事实上,安普勒福特还需要债务融资,以避免死亡螺旋。不同的是,这种债务融资隐藏在公众的众目睽睽之下。它只分配给所有网络参与者。与ESD和基础现金不同,如果他们不同时成为协议的投资者,就不可能参与Ampleforth系统。当网络萎缩时,持有ampl类似于承担网络债务(用Maple capital的话说就是充当中央银行),因为ampl持有人每次提供负回扣时都会损失代币。

从第一性原理推理和实证数据的角度,我们可以得出这样的结论:多通路和铸币税份额激励下的模比单通路的再基方案更稳定。事实上,ametrano最近更新了他在2014年开始的哈耶克货币理论。鉴于上述问题,他现在更倾向于多道通,基于“薄荷股”模式。

然而,即使多通算法的稳定币性优于单通算法,也不能保证这些算法的稳定币性能够长期存在。实际上,算法稳定性的底层机制设计不包括这种保证。如上所述,算法稳定币的稳定性归根结底是一种基于博弈论协调的反射现象。即使像ESD和basis cash这样的协议将交易性和稳定购买力代币与价值积累和债务融资代币分开,稳定代币也只有在需求下降时投资者愿意引导网络时才会保持稳定。当没有足够的投机者相信互联网是有弹性的,互联网就不会有弹性。

6部分储备稳定币:算法稳定币的新时代?

纯算法稳定币是必然的。然而,最近出现了一些新的协议,试图通过部分资产抵押来控制算法稳定币的自反性。基本上,你可以说支持“铸币税份额”的抵押品是该体系在未来增长中的份额。那么,为什么不把这种投机性的“抵押品”加在实际抵押品上,让这个体系更加稳健呢?

ESD V2和FraX就是这么做的。ESD V2仍处于研究和讨论阶段,之后将由治理层投票表决。如果实施,升级将对当前的ESD协议进行一些实质性的更改。其中最重要的一条就是出台“存款准备金率”。

在新制度下,ESD协议最初以美元计价,目标存款准备金率为20-30%。这些储备的一部分来自协议本身,当ESD高于某一目标价格时,协议在公开市场出售ESD。然后,USDC储备将通过在收缩期内自动购买ESD来稳定协议,直到达到**储备要求。

尚未推出的FraX是一种更为优雅的尝试,旨在通过零碎的抵押品创造算法稳定币。与基本现金一样,FraX由三种代币组成。外汇储备股票,外汇储备债券。然而,与目前讨论的所有其他算法稳定器不同的是,FraX总是可以以1美元的价格进行施放和赎回。

铸币税/赎回机制是FraX网络的核心,采用动态部分准备金制度。要投出远期利率协议,用户必须将远期利率协议股票(FXS)和价值1美元的其他抵押品(USDC或USDT)的组合存入。FXS与其他抵押品的比率取决于对FraX的动态需求(随着需求的增加,FXS与其他抵押品的比率也会增加)。通过锁定外汇储备投放外汇储备将对外汇储备的供应产生通缩效应。当铸造FraX需要更多的FXS时,FXS的供给会减少,需求自然会增加。相反,正如FraX文件所指出的,在合约收缩期内,协议将对系统进行重新抵押,这样FraX的赎回人可以从系统中获得更多的fx,而获得更少的抵押品,这就增加了抵押品在FraX供应中的比例。随着FraX支持率的提高,市场对FraX的信心增强。

事实上,动态抵押作为一种稳定的逆周期机制,使得FraX协议在必要时能够削弱极端自反性的负面影响。但它允许协议保持开放,以便将来成为完全无担保的协议。从这个意义上说,FraX的动态抵押机制是不可预测的。

FraX和esdv2都没有上线,因此它们能否在实践中取得成功还有待观察。但至少在理论上,这些混合部分准备金协议是有希望的,它结合了自反性和稳定性,仍然保持比过度抵押贷款替代品(如Dai和SUSD)更高的资本效率。

结论

算法货币稳定是一个伟大的货币尝试。虽然这些协议具有博弈论的复杂性,但仅仅从推理上很难完全捕捉到它们。此外,如果有任何迹象表明过去的加密市场周期,我们应该做好准备,让这些动态以相信理性预期的方式发挥作用。

尽管如此,在这个早期阶段否认算法的稳定性是愚蠢的,但是忘记它的风险也是错误的。尽管算法稳定币仍处于起步阶段,但它最终可能成为哈耶克为货币市场蓬勃发展描绘的蓝图。

资料来源:

稳定性、弹性和自反性:对算法稳定性的深入研究

文章链接:https://www.btchangqing.cn/176026.html

更新时间:2021年01月08日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。

比特币真不敢随便开空。。

okt呢

币圈信技术指标,别想赚钱。。

不要留恋,快跑

币安币本位交易大赛#[可爱]