9月28日,为加密投资者带来了巨额收益的DeFi巨头Yearn.Finance知名创始人Andre Cronje在推特上转发了一张图片。

此推文是由一个名为Eminence.Finance的新账户发出,上面写着——“斯巴达”(Spartans)。

当时,一个Yearn Finance代币价格超过28,000美元,Cronje在去中心化金融领域封神,他让加密交易者赚得了丰厚报酬。该推文是Cronje正在推进中的一个游戏项目,这无疑是对交易者知晓下一件大事的一次 “暗示”。

24小时后,价值1500万美元的加密货币涌入了Eminence(ENM)。不过,只有一个问题:它并不存在。

“没有U / I,只是一堆未经测试的智能合约,却在推特上掀起浪潮。”一位DeFi农民ETH Maximalist告诉Decrypt:“我们必须挖矿智能合约,并弄清楚如何获得代币。这说明当时的一切都是多么疯狂。哪怕有一点风声,人们也竞相奔走。”

第二天,事件急转而下。由于代码缺陷,黑客盗走了1500万美元(尽管后来有800万美元退还给了Cronje)。不过,最疯狂的是什么?DeFi Degens几乎置若罔闻。

巨额回报意味着等价的风险。2020年加密货币故事围绕DeFi展开,经历了动荡不安且混乱的一年。三月历经了几乎毁灭性的打击,大多数DeFi Degen都遭到“伏击”;随后的夏天,迎来了“DeFi热潮”,市场值呈指数增长,年均100%的贷款回报率随处可见。DeFi泡沫(如果可以这样称呼)尚未破裂。

ETH Maximalist(像许多同时代人一样,更喜欢使用假名)说道:“DeFi充满了试验性。在某些方面,最聪明的人正尝试在以太坊这样的去中心化区块链上重建金融系统。存在许多疯狂的杠杆押注,但我们也看到了一些真正的金融产品出现。”

Waves Association战略顾问Sten Laureyssens最近对Decrypt表示:“DeFi意味着,我们可以向土耳其、越南、突尼斯、巴西等法币遭遇更高波动的国家提供一些产品。这里的人们通常无法使用银行,更没有高利息。”

YFI创始人Andre Cronje

如此崇高的目标很难不吸引人加入,更何况还可以赚得大把钱财。

例如,Cronje的Yearn.Finance代币于7月推出,到8月底从31.65美元飙升至32345美元,增加了77,000%。尽管Cronje本人称YFI “无价值”,但它现在位于20,000美元以上。

AAVE,Compound,Uniswap等其他Defi项目也取得了类似的成功,他们像一群独角兽,

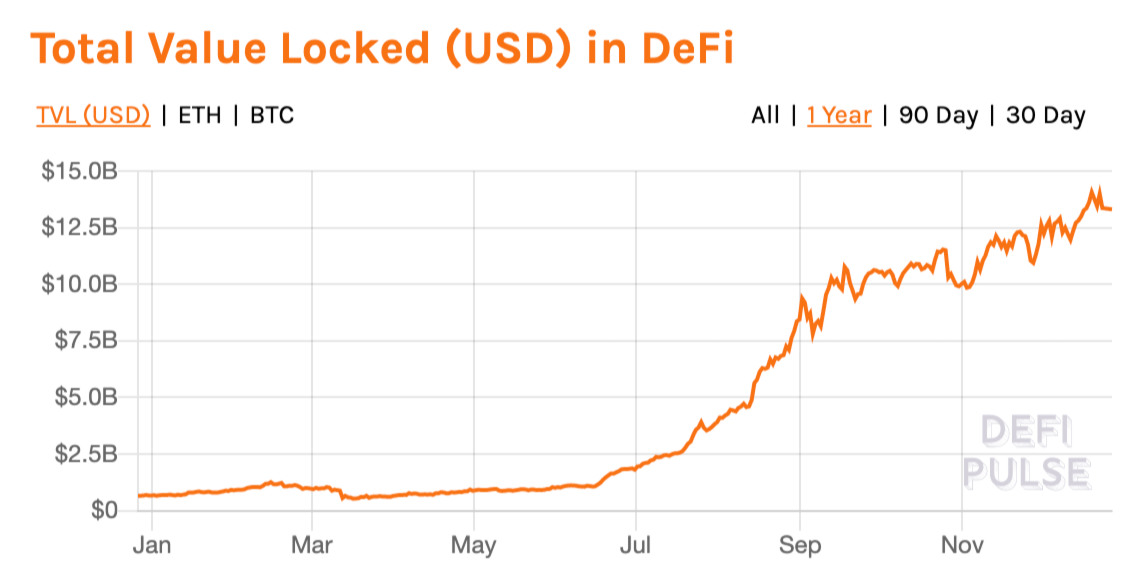

踌躇满志,市值超过5亿美元。比赛似乎才刚刚开始。在撰写本文时,DeFi锁定的总价值为138亿美元,略低于其12月19日创下的纪录高点140亿美元。

Decrypt年度人物

“DeFi degens”一词用来形容有着自我风格化的赌徒式交易者和建构者,他们正助推去中心化金融挑战极限。它是Decrypt评选的**年度人物。我们认为,degens代表了2020年加密货币中最重要的决定性运动。

如果想向加密货币新手解释“degen现象”,首先要解释DeFi(有时也称为“开放金融”)本身。DeFi涵盖构建在区块链之上的一系列金融产品,而区块链提供了一个不变、加密安全的交易账本,人们无需财务中间人就可以直接向对方汇款。

DeFi通过互联网实现资金融通:它取消了中间媒介,释放了新价值,创造了新商机,同时打破了传统格局。

DeFi依靠被称为智能合约的计算机代码,而非银行和西装革履的华尔街精英。这些代码独立执行,不受人为干预。它的DIY(Do It Yourself,自己动手制作)、点对点性质减少了成本开支,不再需要向传统金融机构收缴纳大量费用。此外,DeFi绕过监管机构和政府,挑战价格极限,但也可能给交易者带来巨大的风险。

铸造自己的代币的能力意味着,任何人似乎都可以通过按键创建新价值。与传统金融相比,它有赚取巨额财富的空间。

“传统金融很无聊。”前华尔街交易员DeFiDegen.ETH告诉Decrypt。“我不会回去。”

相较银行,人们通过DeFi更快、更轻松地获得贷款。它不仅可以贷款,还可以超出传统市场利率收取利息;你可以用已有的加密货币换取储蓄利息,或用它来购买其他加密货币,而无需提供社会保险号。

DeFi是金融科技的前沿。它是基于以太坊区块链的核能。如果有一天它发展到足够强大,其崩溃将需要数年时间来化解。但是,在这之间会存在着大量机会。

Degens诞生

并非所有DeFi用户都是degens。去中心化金融世界的用户习惯可分三类:一边是长持用户,他们把钱投入到一个项目中长期持有,也不会强迫性地检查账户;中间是积极赚钱的交易员;另一边则是degens。

“degen”这个词源自“degenerate gambler”(堕落的赌徒),暗指存在金融破产潜在可能的一个群体。不过,许多degens会反而将自己称为“交易者”。他们可以“实验”、“推测”或“冒险” ,但是绝不会因任何潜在损失而失眠。

The Defiant投稿人和DeFi Rate编辑Cooper Turley告诉Decrypt:“Degens是以远超正常风险偏好来交易垃圾币的人,他们愿意将多到荒谬的资金投入耕作、购买或交易刚刚上线的代币,而这些代币往往具有极高风险,但也可能蕴藏更高回报。”

这实际上是一件好事。“Degens通过将DeFi推到极限来帮助测试它的附带用例。这鼓励了开发和试验,有着积极作用。”

Degens类似于北极探险家或医学实验中的志愿者。不过,Turley警告:有一个弊端,巨额奖励会导致缺乏经验的人投资于他们甚少研究的项目。

ETH Maximalist认为这与行业领域有关,“这些人知道这是一个新领域。”

根据分析网站DeFi Market Cap数据,去中心化金融代币占6,250亿美元加密货币总市值的约3%(188亿美元)。然而,正是DeFi通过方式创新来产生、节省、投资或损失资产,从而推动了发展。它有可能给那些没有资格购买证券的人带来投资渠道,将贷款提供给那些努力争取银行账户的人,并为背负沉重债务压力的一代积累储蓄。

疯狂的“金钱积木”游戏

去中心化金融项目具有 “可组合性(composability)”特征,即可以把一大堆不同协议或与其他计算机通信的系统混合、匹配,构成新产品。

在**情况下,它像“金钱积木(money legos)”,资产可以像乐高积木般拼组。在最坏情况下,它就像将多米诺骨牌STARKING在积木块上般危险。在线保证金交易平台Fulcrum的故事很好地诠释了这种金融新业务模式的**和最差局面。

去年2月中旬的一个星期五晚上,Tom Bean接到电话时正走进丹佛市中心的一个投资者会议。作为总部位于亚特兰大的Fulcrum的创始人,该公司正经历着由低到高的增长,他感觉还不错。

Fulcrum创始人和首席执行官Tom Bean

该公司是DeFi生态系统的活跃部分。根据Bean说法,Fulcrum构建的bZx协议已与Kyber和Uniswap之类的去中心化交易所(DEX)以及DEX协议0x集成,因此人们甚至可以利用套利来实时下注和交易一系列数字资产。截至2月14日,用户已在该协议中锁定了价值1,660万美元的加密货币,创历史新高。

他对Decrypt表示:“当时是距离融资结束的前几天,我们对Fulcrum受到的关注以及风投前景非常激动,直到黑客发起攻击。

Bean与团队通话,回到了在丹佛的酒店房间,部署控制以防止可能摧毁他们苦心建造的去中心化金融初创公司。

在接下来的几个小时里,他们发现bZx协议已丢失掉价值35万美元的以太坊,几天后又消失了645,000美元的以太坊。

两次攻击都源于一系列极为复杂的套利交易,让人怀疑是不是平台创建者的智力不敌交易者。但不得不承认,正是DeFi(首先构建了Fulcrum / bZx)使之得以实现。

用户资金是安全的:

1 / *所有用户的损失为零*。正如媒体广泛报道的那样,昨晚我们遭受了攻击。从协议的角度来看,有人简单地借了一笔钱。从贷方的角度来看,这笔贷款与其他任何贷款一样。

— bZx-Fulcrum&Torque(@bZxHQ)2020年2月15日

bZx攻击者不仅使用一种协议,而且还使用了与之交互的其他多种协议(Compound,Kyber,Uniswap和dYdX),借钱购买其中一项以抵押另一种,并做空并互换价格,导致价格下跌,以便获利。

无人知晓,此时一场完美风暴正在酝酿,世界将在几周后陷入崩溃。当时,人们以为新冠状病毒只存在于中国,而实际上它早已在全球传播。意大利于3月9日在全国建立隔离区。3月17日,加利福尼亚州成为美国第一个被封锁的州,三天后美国金融首都纽约也被迫封闭。

尽管DeFi远离传统金融和技术,但也无法幸免。大多数去中心化金融工具构建于以太坊区块链上,以太坊价格从2月13日(bZx遭到攻击的前一天)的283美元暴跌至3月11日的111美元。

结果,使用DeFi协议的代币总价值减少了一半,而持有者濒临财务破产边缘。

像许多交易员一样,Fulcrum勉强维持了下去。Bean说,最初的融资失败了,但是在完善安全措施后,又达成了协议。今天,有超过1800万美元的资金被锁定在bZx协议中,略高于2月水平,并且用户没有损失任何资金。

不只是bZx,它代表了DeFi市场的一小部分。所有用户都受到致命打击。DeFiDegen.ETH对Decrypt表示:“许多人在3月的一波急速暴跌中损失惨重。”

在DeFi中,如果想借一种货币,则可以将资金投入另一种加密货币中,这样它就可以成为一个不受监管或自成体系(至少法定上)的生态系统。为了确保价格下跌时的系统性“安全”,许多协议要求DeFi交易者“超额度抵押”,或投入比贷款价值更多的钱。

假设你想借入一笔1,000美元的新数字资产且确保资产安全,以283美元/个价格购买了2,500美元的以太坊作为抵押。

随着COVID-19危机出现,以太坊价格在不到一个月的时间内下跌了60%。3月11日,所持有的以太坊价值只剩980美元,比用户欠款低20美元,用户的以太坊将被清算以偿还贷款。

DeFiDegen.ETH说:“也许用户认为自己还算安全,但事实并非如此。”

高风险才有高收益

为什么有人会持有高额抵押品?因为那里聚集着“degens”。

DeFiDegen表示同意:“我来自传统金融业,加密行业和 Defi的风险非常高。不过,其伴随而来的收益也是引人注目的。”

事实证明,degens蜂拥聚集流动性挖矿,收益像一口源源不断流淌着的“油井”扑面而来。

流动性挖矿是指借出加密货币以换取利息。人们在不同代币池追逐加密货币奖励,将资金锁定在一个池中,直到新亮点出现。

Waves Association战略顾问Sten Laureyssens告诉Decrypt:“过去两周,年收益率(APY)一直在10%至11%之间波动。”这就是人们通过持有Waves的Neutrino稳定币获得的利率。“如果继续增加收益率,那么我认为,在不久的将来,就纯收益而言,市场上基本没有其他竞争者。”

Waves Association战略顾问Sten Laureyssens

相较而言,银行利率很低。传统的储蓄帐户可以获得很高0.5%的年收益率,只有这种加密货币的二十分之一。

Waves在DeFi行业比较知名,但10%收益率并不高。

根据bZx Bean的说法,“新进者愿意提供4000 +%回报率。简直太疯狂了。”

漫长而火爆的“DeFi之夏”

DeFiDegen.ETH解释了疯狂是如何蔓延整个市场:“三月时,人们受困于低迷的行情。突然, ‘DeFi之夏’(DeFi Summer)降临。一些去中心化金融资产经历了非常强劲的价格上涨,市场过度扩张,‘degen文化’出现。”

那么,“DeFi之夏”是如何发生的呢?

它始于流动性挖矿的兴起,存币生息的Compound协议起到了极大的推动作用。6月,Compound发布了治理代币(governance tokens),使用平台或协议的任何人都会收到代表投票特权的数字资产。这与持有上市公司股票没有太大区别。股份越多,权力越大。

DeFi协议中锁定的总价值。来源:DeFi Pulse

然而,二者逻辑原理并不同。Compound创始人Robert Leshner告诉Decrypt:“COMP代币为协议去中心化创建了一个剧本(playbook),行业中大多数团队都在使用和改进此协议。”

自COMP发布到 2月以来,DeFi没有发生太大变化。6月1日,DeFi市场总价值(通过协议中的用户投资而非DeFi代币市值衡量)仍约为10亿美元。6月,它翻了一番,然后7月又翻了一番,八月再次翻番。换句话说,短短三个月,DeFi成长为一个价值80亿美元的产业。现在,它已经接近140亿美元。

Framework Ventures风险投资公司(Compound投资机构)联合创始人Michael Anderson表示:“回顾这一光辉时刻,它掀起了流动性挖矿狂潮。2020年向我们证明了,如果有适当的收益激励,那么引导用户参与就不会难题。”

Framework Ventures联合创始人Michael Anderson

DeFiDegen.ETH说:“每天都有新的DeFi代币推出。” 它们提供了“非常有利可图的流动性挖矿机会,年化回报100-1000%,大多数完全不可持续,有时甚至是骗局。”

大萧条过后,淘金热来袭。

DeFi协议Aave创始人兼首席执行官Stani Kulechov表示,其协议使用户能够用自己的资金赚取利息。他认为,人们居家隔离刺激了流动性挖矿,引发相关代币价格高企。“人们被迫居家,想要寻找新事物。不过,更重要的是,今年夏天各国政府推出了一系列量化宽松政策,这些政策注定会导致通货膨胀。”

Aave创始人兼首席执行官Stani Kulechov

硬币背面

目前,DeFi处于鱼龙混杂的“Wild West”时期,有合法项目和风险资本支持的团队,如Compound;有未经审核的项目,如Cronje尚未发布的Eminence;也有钓“愚”的不可信代币。交易者要明白分类。有的用“疯狂收益”支撑项目实现,而有的则背离极端常识。

对于DeFi研究员Chris Blec而言,bZx只是冰山一角。当时,人们以为攻击事件只限于bZx。但他认为,套利和价格操纵发生频率高得令人恐慌,达到每周数百万美元,以至于人们认为这是整个行业正常预期。

“在某种程度上,DeFi已经退化成为赌博。明知风险和潜在损失,但人们仍愿投入。它不再是存币生息了。”

他说,相反,人们在想“本月如何获利10倍?面对可能的损失,如何调整风险?如何将风险去中心化到10个项目中?如果其中两个失败,仍然可以在另外8个项目上赚钱?”很多人认为,这些人是漏洞的受害者,但事实并非如此。他们是自愿参与超高风险博弈,他们清楚自己的所作所为,他们只是在‘DeFi赌场’玩一把。”

DeFi研究人员Chris BlecBlec

Blec是拉响DeFi警报的人之一,但其他加密货币风险预言者多是实际交易者。

“我遭遇了无数次rug pull。”WARONRUGS成员说道。WARONRUGS是一群由开发者、审计师和交易者组成,自称致力于揭露DeFi骗局并挽救“业余”degens免于财务破产。

“rug pull”是指一些项目通过包装自己来骗取用户质押和投资,随后立刻卷款逃跑。它与市场操纵并列为DeFi行业的“害群之马”。骗局之所以有效,是因为人们常常不认识打交道的对象。

当WARONRUGS公开曝光了一个骗局时,他们说:“大多数情况下,人们并不高兴,因为他们是该代币的持有人。到目前为止,大多数骗局都是匿名进行的。”

“明智的DeFi用户同时尊重,并且拒绝信任任何匿名开发者。”

——Chris Blec 2020年12月26日

SushiSwap算是最**的rug pull事件。一位名叫Chef Nomi的匿名开发人员创建了SushiSwap,它完全**了Uniswap,但增加了一个代币SUSHI。任何向该项目投入资金的人都将获得SUSHI代币奖励。表面上看,SUSHI代币对于对协议变更进行投票非常有用,但这本身就是投机性资产。SUSHI代币总价值从8月27日的600万美元飙升至仅五天后的2.85亿美元。

几天后,Chef Nomi从项目中套现了1400万美元代币。

然后,他通过推特将代码管理密钥交给了科技界年轻新星Sam Bankman-Fried。

Bankman-Fried告诉Decrypt:“我当时只是在闲逛,突然办公室里有些骚动。可以说,我完全没有想到。”

中心化交易所FTX首席执行官Sam Bankman-Fried

SUSHI在Bankman-Fried手中重新成为第二受欢迎的去中心化交易所,仅次于Uniswap。然而,一人掌控意味着,它仍然没有完全去中心化和信任认最小化,这两点也是许多人质疑DeFi之处。

Blec指出:“在加密领域,如果第一次接触的是比特币,他们会认为一切都像比特币,存在信任最小化原则。但对于DeFi,情况根本不是这样。”

DeFi交易员Limzero对Decrypt表示:“有时,显而易见的骗局和rug pull让人感觉,使用DeFi像走在雷区一样。不过,我不会说这些会毁了DeFi。你只需要谨慎行事即可。”

挑战无序发展 回归行业自律

如果2020年是DeFi亮相派对,那么2021年可能是DeFi degen的**机会。骗局和肥皂剧戏码所在之处洒满金钱,催生行业从150亿美元狂奔至1500亿美元。

Framework Ventures联合创始人Vance Spencer认为,法规将有助于将DeFi技术推向大众。他说,可能还会有需要赌徒和暗网使用者的平台。“但是,当DeFi成长到一定规模时,将受到监管。”

Blec表示赞同:“无趣的东西可能会演变成一个新系统。”他们并不仅仅关注不可持续的收益,因为Aave等正规军在机构投资的帮助下仍会存在。

Framework Ventures联合创始人Vance Spencer

Blec指出,这会引发更多监管,如遵守“了解您的客户”政策,而这些政策会破坏加密用户的匿名性,加大与银行的协同并相悖于比特币自由主义精神的商业模式。

Spencer认为:“谁会在乎这些?我们致力于将这个行业打造成为一个实体,让行业变得更好,而不是迎合某些比特币**化主义者。”

DeFiDegen.ETH则更理想主义:“我们正在建立一个优越、开放、包容、透明、公平和自主的财务系统,它无需征得任何人的同意。”

无论degens的存在是对是错,他们终究是DeFi行业的推动者。

Decrypt授权本文发布

文章标题:Decrypt 2020年度人物:DeFi Degens

文章链接:https://www.btchangqing.cn/174148.html

更新时间:2021年06月12日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。

什么消息都没用

#我想对okex说# 相信相信的力量

暴涨我空仓,暴跌我满仓,没法玩了

大概率一直低走

研究研究~

那是很远的事咯~

比特币离数字黄金还早的很,价格一点不稳定

不管外面怎么样,我大饼就是稳。如死水

我的乖乖,我来了

比特币关注高人

自己知道了区块链