今年,我们看到了企业配置比特币的新趋势。MicroStrategy incorporated(mstr)将比特币作为其主要资产储备,并在2020年8月至9月期间以4.25亿美元购买了38250枚比特币。

square,Inc.(SQ)也采取了类似举措,该公司支持通过cash app买卖比特币,该公司于2020年10月购买了价值5000万美元的比特币(约4709个比特币)。此外,stone ridge、mode Global Holdings PLC和Tudor Investment Corporation等公司和机构投资者也宣布了比特币今年的配售。

企业财务的主要职责之一是管理企业的现金和营运资金。根据资产负债表的规模和业务性质,企业资产可以持有一系列资产来管理风险和提高回报。为了在风险和收益之间找到平衡点,他们必须考虑短期和长期流动性需求、汇率变化、利率变化、宏观环境以及其他可能影响其业务的因素。传统上,企业的现金管理是保守的,大部分资金被分配到低风险资产(如银行存款、货币市场基金、国库券、商业票据和回购协议),但不断变化的经济环境可能促使财务人员重新考虑这些策略的可行性。

在本文中,我们研究了新的冠状病毒流行病和历史性的财政和货币政策扩张对公司资产的风险,以及他们考虑将比特币分配到其资产负债表中的原因。

经济环境及其对企业资本的影响

控制疫情的封锁和经济停产造成的失业,导致各行业企业现金流减少。与此同时,各国央行和政府已将利率降至零,并向全球经济注入了数万亿美元。这些发展导致公司利润减少,超额现金回报率低,现金及现金等价物可能贬值。因此,企业常用的资金管理功能如现金和流动性管理、操作风险管理和资本优化面临着一些挑战。

现金流和盈利能力

结果,企业的资产负债表、现金流和盈利能力遭到破坏,企业财务状况岌岌可危。2020年第二季度,标普500指数11个行业的净利润率均低于预期,9个行业的净利润率低于5年平均水平。这**行病导致了现金流的下降,这使得手头有过剩的资本和流动性显得尤为重要。同时,也要有能够抵御衰退的“不相关”投资,这样才能更好地抵御危机。

利率

世界上几个知名的国家正在降息,试图在2020年通过廉价信贷来提振经济。在美国,联邦公开市场委员会(FOMC)将联邦基金利率下调150个基点至0-25个基点。在英国,英格兰银行在第二次降息后两次将主要贷款利率从75个基点下调至10个基点。欧洲央行设定了三个关键利率——主要再融资操作利率、边际贷款利率和存款安排利率——分别为0、25和-50个基点。

低利率对企业财务部门来说可能是一把双刃剑。一方面,企业可以借新债或以较低利率再融资。另一方面,现金过剩的公司将受到影响,因为它们无法通过传统的创收投资获得有吸引力的收益。此外,拥有大量超额现金和低收益金融工具的公司可能面临股东持有非生产性资金的压力。在利率处于历史低位、印钞量创历史新高的环境下,长期持有大量现金可能会损害资本的实际价值,从而损害股东的价值,这与为危机预留资金的必要性相冲突。

即使是没有将利率降到零以下的国家也可能面临实际负利率。例如,目前所有美国国债的日实际收益率曲线均为负值。截至2020年11月中旬,该指数的实际收益率仅为0.2%。

印钞与潜在通胀

针对新爆发的货币和财政政策反应的规模和协调是前所未有的。根据麦肯锡的研究计划,2009-2009年期间,政府对全球经济的刺激计划占54万亿美元。仅在美国,美联储(fed)就承诺购买无**的政府担保债券(又称量化宽松或QE),并**承诺购买数十亿美元的公司债券,包括风险很高的投资级债券。

此外,在全球金融危机期间,美联储等央行向银行印钞,银行用这些钱扩大储备,而不是创造新的贷款,这意味着资金没有进入广义货币供应量,也没有在实体经济中流通。这一次,银行资本充足,政府正从央行直接向个人和企业发放新资金。例如,在美国,国会通过了2万亿美元的cares法案,直接提供了财政刺激,并促进了广义货币供应量(M2)的增长,从2020年2月的15万亿美元增长到11月的19万亿美元。相比之下,从2008年1月到2010年1月的两年里,M2的增长不到1万亿美元。美联储将M2定义为M1(公众持有的货币和存款机构存款的总和)加上储蓄存款、小面额(100000美元)定期存款和零售货币市场共同基金份额。

量化宽松本身不会引发通胀,而且大部分将留在银行储备中。然而,量化宽松政策与巨额财政赤字的叠加,将导致通胀,使资金流入广义货币供应量,流入商业银行的公众存款。

n Alden,投资公司n Alden investment strategy的创始人

虽然通货紧缩的力量在起作用(失业、关闭、供应链中断,但以M2计量的广义货币供应量迅速扩张,加上相应的宽松货币和财政政策,可能导致过多的美元追逐太少的资产和/或商品和服务,换句话说,通货膨胀和货币购买力的快速下降。那么,企业将面临通货膨胀的风险,相对于商品、服务和投资的价格,现金的购买力将开始下降。

林恩·奥尔登描述了三种类的通胀——货币通胀、资产通胀和消费价格通胀(CPI)。货币通胀(以M2衡量的广义货币供应量增加)的出现并不一定保证资产通胀(可投资资产的价格和估值不断上涨)和消费价格通胀(非金融商品和服务价格水平的上升),但它通常是后两种情况的前兆。

根据不同的业务类,企业可能不同程度地受到资产价格上涨和居民消费价格上涨的影响。例如,资产价格上涨可能导致公司想投资或收购的资产价值增加,而消费价格上涨可能导致相对于现金购买力的库存成本增加。

企业金融为什么会考虑比特币

任何拥有大量现金头寸的人——到2020年的散户投资者、机构投资者和上市公司——都在评估如何应对独特的健康和经济状况,以及历史性的货币和财政政策应对措施。其中一些利益相关者得出的结论是,前所未有的经济形势需要前所未有的回应,这就是比特币。

企业资产配置比特币

比特币应对当前经济环境挑战的独特潜力,导致包括square、MicroStrategy和stone ridge holdings group在内的公司在资产负债表上部署比特币。

正方形

square和twitter的首席执行官杰克•多西(Jack Dorsey)表示,比特币有可能成为互联网的原始货币:“世界最终将拥有单一货币,互联网也将拥有单一货币。我个人认为这将是比特币。”

Square将比特币定位为一种未来可能变得更加普遍的货币,这使得该公司能够在其资产负债表上投资5000万美元比特币(占2020年第二季度总资产的1%)。Square表示,它补充了公司的cash app、Square crypto和alliance work,即加密货币开放专利联盟。square之所以成立,是因为它在财政上符合其促进经济赋权和更具包容性的金融体系的使命。

微观状态

MicroStrategy(mstr)是第一家在资产负债表上配置大量比特币的上市公司。公司从2020年8月的2.5亿美元起步,到2020年9月的1.75亿美元,最近在2020年12月增加了5.5%,这是由于其新的资本配置和针对资本超过营运资本要求的财务管理战略。这一决定是由于该公司寻求新的金融储备资产,以防止资产通胀。

根据首席执行官迈克尔的说法,500万美元的现金正在融化。这促使赛勒和更广泛的公司和董事会考虑并最终为比特币分配大量资金。

赛勒和MicroStrategy列举了许多部署比特币的因素,但在很大程度上,他们的决定是基于这样一种信念:比特币优于黄金等贵金属(例如,它更稀缺、更不灵活),可以提供潜在的不对称向上空间,就像十年前的大科技公司那样。

MicroStrategy还于2020年8月向股东发出要约,在12个月内通过改进的荷兰拍卖回购至多2.5亿美元的股票。一些股东利用了这一选择,导致MicroStrategy以约6000万美元回购了约43万股股票。报价到期后,MicroStrategy花费剩余的1.75亿美元购买比特币。

石岭控股集团

Stone Ridge Holdings Group(srhg)是100亿美元资产管理公司Stone Ridge asset management和nydig的母公司。Srhg宣布,将持有逾1万枚比特币作为其金融储备战略的主要组成部分,理由是比特币相对于现金的优势、全球印钞“不受控制”和“不受支持”,以及实际收益率越来越负。

比特币如何应对当前的经济形势

现金流和盈利能力

正如我们在报告中所讨论的比特币作为一种另类投资的作用,比特币通常与健康和经济危机造成的需求冲击无关。因此,当核心业务和其他潜在投资受到经济状况的不利影响时,公司也可能受益于比特币的多元化优势、潜在的优异表现和流动性状况。比特币提供了长期投资的上行潜力,并提供了短期投资的流动性概况。因此,与专用货币的配置相比,企业的购买力可以在一段时间内保持和提高,在利润和现金流较低的时期提供缓冲,同时保持足够的流动性偿还短期债务。

利率

比特币和黄金等资产有时会受到批评,因为它们不能独立创收。然而,当回报率为零或低于零时,比特币配置的机会成本显著降低,持有风险回报不对称的非收入资产(相对于持有名义或实际回报为负的资产)的吸引力显著增强。就在机构投资者重新评估其在固定收益债券中的配置时,我们看到一些企业资产也在这样做。

印钞与潜在通胀

比特币是一种可核实的稀缺资产,货币政策透明,与合法货币供应的无限扩张形成鲜明对比。比特币货币政策的不灵活性和可预测性,以及这些特征的日益重要,有助于推动比特币中“价值存储”的概念。换言之,一些机构投资者和企业已开始将比特币视为一种新兴的价值储存工具,在法国货币的购买力因潜在的消费价格通胀而下降时,比特币可以受益于固定数量资产的资产扩张和/或提供财富保值工具。

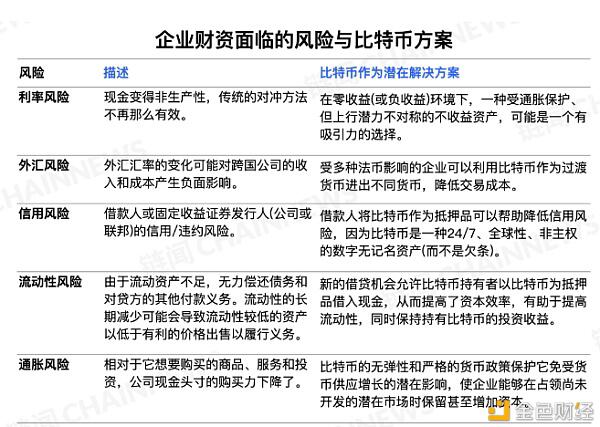

比特币风险管理概述

如上所述,财政部官员在管理现金方面面临着许多风险,其中许多风险因当前的健康和经济状况而加剧。随着公司寻找优化资产负债表的新方法,许多公司开始转向比特币来抵消潜在的损失。在这张表格中,我们总结了在经济增长和衰退时期,企业融资面临的诸多风险,以及比特币如何提供一个潜在的解决方案。

结论

当前****的经济危机正促使具有前瞻性的企业融资部门考虑将比特币纳入其资产负债表。square、MicroStrategy、stone ridge holdings group等公司代表了一种可能继续增长的趋势,因为公司权衡了历史上低利率、新皇冠流行病导致的流动性减少以及货币和财政刺激政策可能导致的现金购买力损失。

选择部署比特币的公司得益于近期的出色表现,从8月至12月,比特币的价值从不足1.2万美元升至1.9万美元以上。例如,square拥有约4709枚比特币(于2020年10月购买),价值约9000万美元;MicroStrategy拥有约40824枚比特币(于2020年8月、9月和12月购买),截至2020年12月7日,价值约为7.8亿美元。另一方面,相对于消费者购买的商品和其他法定货币,今年现金的价值有所下降。今年以来,根据该公司的美元即期指数,它已经下跌了5%。

我们预计,随着不同类投资者寻求回报不对称、与传统市场相关性低的投资,比特币参与者的多元化将继续下去。

文章标题:忠诚:企业为什么要考虑比特币

文章链接:https://www.btchangqing.cn/164545.html

更新时间:2020年12月15日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。

呵呵,支持一下哈区块链

好事~

btc不香吗 搞这些玩意

难道我进的是假币圈?

ETF对市场已经没有多大影响了,因为预期和事实一样,都是通不过。

爆死空狗,,

梭哈~不好怂。。

我就想问问那些因比特币暴富的人暴富的钱从哪来的?它既不是股票又不是金银,还不是后入者的钱?变相传销而已!