摘要

最近出现的去中心化金融(DeFi)进一步促进了加密货币的前景,利用其去中心化网络将传统金融产品转变为可信和透明的协议,而这些协议不需要中介机构。然而,这些协议通常需要关键的外部信息,如货币汇率或商品价格,因此它们依赖于特殊的预言机节点。本文首先提出了profi-预言机在实际应用中的部署研究。首先,研究了基于预言机的主流DeFi平台的设计。我们发现作为一个低责任的接受者,我们没有责任感。然后,我们在部署中展示了大量的预言机度量。我们发现并报告预言机的报价经常偏离现行汇率,预言机无法摆脱经营问题,其报价将出现异常。**,我们对预言机的设计进行了比较,并提出了改进的建议。

关键词

区块链;DeFi平台;价格预测机;去中心化

1介绍

这是开放加密货币的一个承诺,即人们可以在没有可信方的情况下普遍获得货币和支付手段。去中心化金融(DeFi)旨在通过提出基于区块链智能合约平台的创新和传统金融工具来扩展这一承诺。与传统金融相比,DeFi具有许多优势。首先,它继承了区块链的属性,例如去中心化、开放性、可访问性和抗审查性。第二,DeFi具有高度的灵活性,可以通过组合、叠加或连接不同的金融工具来快速创新和试验。**,DeFi提供可互操作的服务。通常,一个新的DeFi项目可以通过组合其他DeFi平台来构建或形成。

DeFi生态系统中一个日益增长的趋势是混合协议,它试图提供DeFi的所有优点并消除加密资产的高波动性[1](这阻碍了DeFi的广泛使用)。他们通过将加密资产与传统金融工具相连接来实现这一点。一个突出的例子是去中心化借贷协议,它比任何其他类的profi协议都受到越来越多的关注。Makerdao[2]是一种由抵押品支持的稳定币,其价值相对于美元保持稳定。它允许任何人通过动态抵押债务系统使用抵押资产来生成新的代币。一旦产生新的资产,它们就可以像任何加密货币一样使用。在偿还债务和稳定成本后,用户可以提取抵押品并结清贷款。在makerdao的成功之后,其他DeFi贷款平台,如compound[4]也已经发布。通过减轻传统信用检查的负担和通过自动化降低成本,复合市场实际上可以通过算法根据特定资产的供求情况生成资产利率池。这些资产的出借人和借贷者可以直接与协议互动,分别赚取和支付浮动利率,而无需协商任何条款,如到期日或利率。截至2020年3月,DeFi-pulse报告称,四个公共贷款协议(支点[5]、dydx[6]、makerdao和compound)的未偿贷款超过2亿美元[7]。

另一个致力于价格稳定的项目是Ampleforth[8],这是第一个灵活供应的DeFi协议。为了应对需求的变化,平台始终以市场和CPI指数为基础,通过扩大或收缩对持有者的供给来寻求价格供给均衡,从而在经济冲击和失控的通胀中保持稳定。Synthetix[9]是最近的另一个DeFi项目,它允许创建“合成资产”——synth,其价格可以跟踪货币、加密货币和大宗商品。持有者首先锁定他们的synthyx本地代币SNx,作为伪造各种synth的抵押品,synth是跟踪目标资产(如美元或黄金)价格的代币。

所有这些系统都需要有关用于抵押和赎回的资产的市场价格的实时信息。由于加密资产抵押品(法国货币)的价格不稳定,实时价格信息对于系统的安全是必要的。为了实现这一功能,profi协议引入了一个预言机,它是第三方报告来自真实世界(链外)资源的资产价格。作为预言机的智能数据源。尽管预言机在DeFi生态系统中扮演着重要的角色,但其潜在的机制仍然是模糊的,尚未得到充分的探索。首先,他们的部署实践(包括价格更新的频率、如何从多个节点汇总价格值等)不透明且不负责任,这给各种不当行为留下了空间。第二,预言机机器的信任程度还不清楚,生态系统中的许多参与者可能对此一无所知。**,还没有研究一个潜在的恶意预言机或一组预测因子对DeFi生态系统的影响。

在这项工作中,我们澄清了这些问题,并提出了对DeFi-预言机的**研究(据我们所知)。首先,我们将解释在实践中部署的各种预言机设计。其次,我们系统地研究了部署在makerdao、compound、Ampleforth和synthetix四个流行开放的DeFi平台上的预言机机器,它们依赖外部预言机提供价格。我们详细测量了价格偏差,这是由于外部预言机提供的信息与真实世界价格之间的差异造成的。此外,我们还通过事务图对预言机的健壮性和部署实践进行了分析和度量。**,我们将比较已部署的平台,并提供关于潜在改进的见解。

2背景

许多DeFi协议的目的是通过使用加密抵押品来降低其加密资产的波动性[a]。与现实世界不同,将资产价格传递给DeFi协议并不容易,DeFi协议作为区块链上的智能合约来实现,而不需要访问任何外部资源(例如当前的资产价格)。因此,在本设计中,价格预言机是连接加密资产与其相关预期价值外部信息的基本组成部分。在这一部分,我们将介绍**的DeFi协议及其预言机设计。所有这些平台和大多数DeFi平台都基于以太坊[10]。

2.1Maker

Makerdao是****的去中心化贷款协议,其中本地代币Sai与美元挂钩,并以加密资产的形式进行担保。由于加密货币的波动性是一个问题,makerdao提供了加密货币的可编程性,而不像比特币或以太坊这样的传统加密货币,后者因其波动性而产生不利影响。通过将加密资产作为抵押品存入债务抵押头寸(CDP)合同,用户可以生成多担保Sai代币,这些代币可以与任何其他加密货币一样进行交易。同时,CDP将根据债务抵押率(即比率C)确定被称为超额抵押贷款的债务,并将其锁定为无法使用,直到未偿债务被清偿。目前的资本充足率设定为150%,这有助于平台通过过度抵押标的资产来管理借款人的风险。当用户想要取回抵押品时,他们必须偿还CDP中的债务,加上一段时间内持续的稳定费用,这些费用只能用makerdao的原生代币(MKR)支付。除了支付稳定费用外,MKR代币还允许用户对平台的开发进行投票,并根据每个所有者拥有的MKR数量在makerdao的治理中发挥重要作用。Sai作为一种稳定币,MKR作为一种治理代币的结合,可以保证系统的稳定性。很高审计机关的持有人直接受益于很高审计机关的使用,很高审计机关的职能由能够保护该制度的人维护。

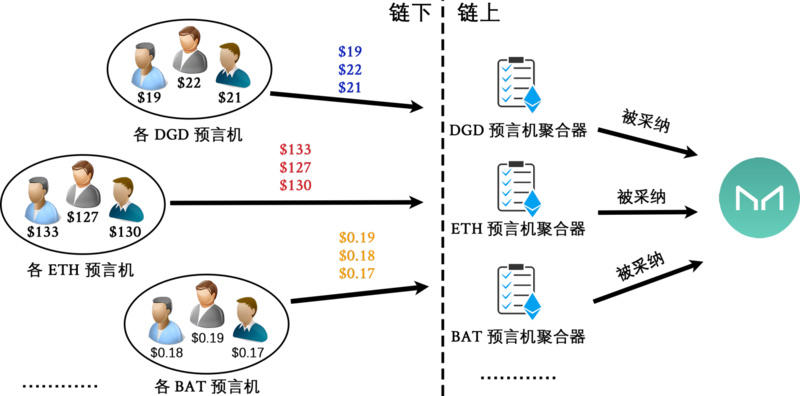

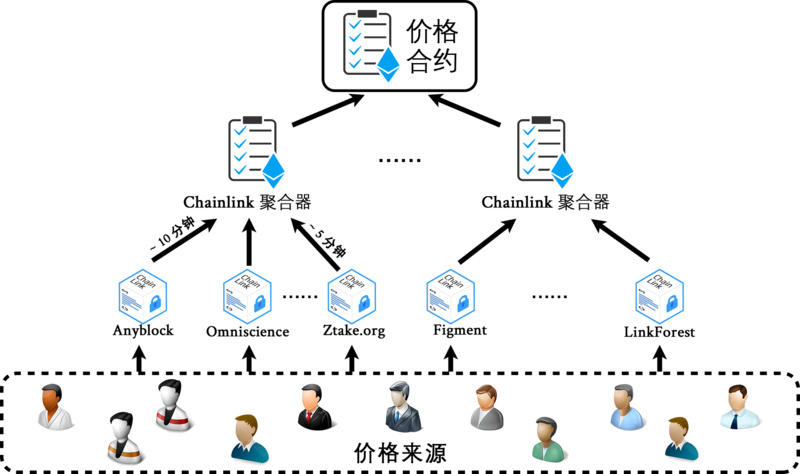

Makerdao引入了一个预言机模块来获取资产的实时价格。这些信息的准确性至关重要,因为它决定了CDP是否锁定了足够多的抵押资产,以及何时触发清算。预言机模块由许多白名单上的预言机地址和一个聚合器契约组成。预言机定期向聚合器发送价格更新,汇总后以中间价为参考价,用参考价更新平台。每种资产类都有一个单独的聚合器合同,用于从授权的预言机计算机收集信息。我们在图1中对这个结构有一个高层次的概述。聚合器契约实现访问控制逻辑,并允许添加和删除price 预言机地址。这是由管理员决定的,即MKR代币持有者,他投票并更新对预言机地址的更改。此外,该逻辑允许调控器设置控制聚合器行为的其他参数,例如,接受新中值所需的预言机计算机的最小数量。因此,在这种去中心化的治理机制中,MKR持有者可以操纵预言机。类似于51%的攻击,联盟成员可以操纵治理系统来“窃取”系统的抵押资产利润[11]。

2.2Compound

Compound是一个基于区块链的借贷平台,参与者可以从中借用加密资产并从中获取利息。参与者将加密资产作为抵押品存放在复合智能合约中,并将其用作抵押品。合同自动匹配借款人和贷款人,并根据供求关系动态调整利率。与makerdao一样,compound使用预言机机器来管理价格,价格由管理员(即compound的comp token的持有者)管理和控制。公司股东可以通过管理职能部门管理和升级Compound,提出、表决和实施任何变更。建议可以包括调整利率模或质押利率、管理聚合器合同和选择预言机来源等变更。

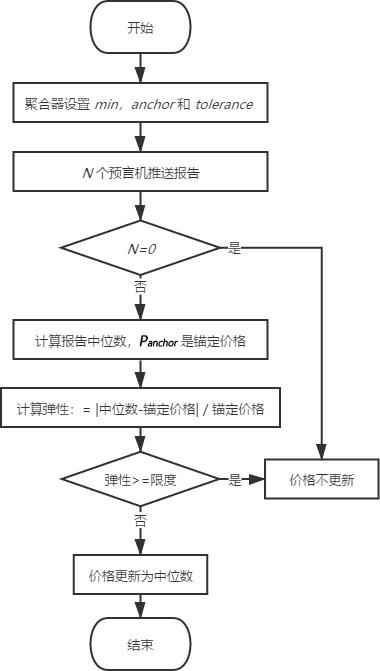

复合价格更新的逻辑如图2所示。首先,管理员部署一个锚定契约,然后使用min、anchor和tolerance数据集创建聚合器契约,其中min是生成新中间价所需的最小报告数,默认值为1。锚定代表锚定合同的地址,公差设置为10%。compound中的预言机系统允许多个授权来源(称为报告者)向聚合器合同报告价格数据。报告者可以是交易所、其他DeFi项目、应用程序、OTC平台等。聚合器从报告者那里接收参考价格,对其进行验证,计算中间值,并将其存储起来供复合市场访问。更新资产参考价格的机制基于锚定价格(由锚定地址报告)和聚合器计算的中间价的上下限。如果新的中间价与锚定价之间的比率超出范围,则资产的官方参考价格将不会更新。

2.3安培表

黄金等传统大宗商品,甚至比特币(按固定供应计划产出)等加密货币,都无法有效应对需求变化,这使得它们容易受到不稳定的经济冲击和恶性通货紧缩的影响。为了解决这个问题,Ampleforth创建了ampl代币,使资产价格信息自动影响供应。它有一个自动的价格供应平衡机制。根据ampl对美元的汇率,它通常按比例扩大或收缩每个持有人的代币数量,这是反周期和非稀释的。Ampl最初与美元挂钩,但并非**固定不变,因为该平台考虑了消费者物价指数,以平衡未来美元通胀。因此,Ampleforth的目标是通过根据ampl代币的需求改变供应量来增加购买力的稳定性。更具体地说,只要需求大于供给,平台就会自动增加ampl总量,防止商品相对价格上涨。类似地,当总需求小于供给时,它会相应地减少代币的总量。

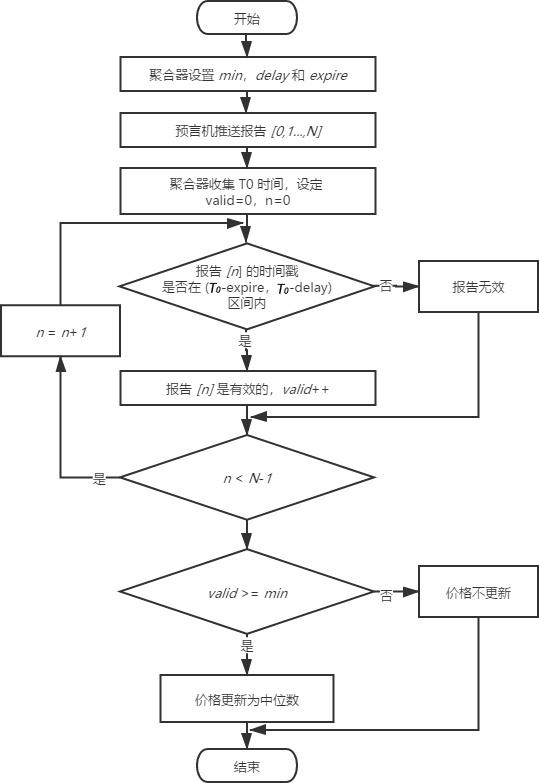

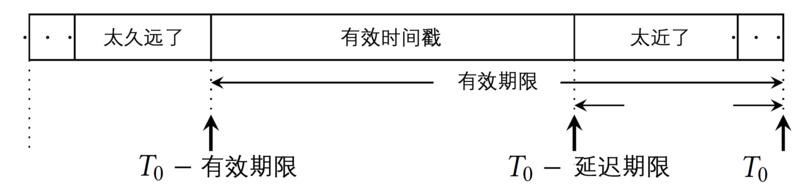

对于这种以价格供给均衡为目标的协议,拥有一个准确可靠的市场价格信息源是非常重要的。Ampleforth的这个核心功能如图3所示。初始化时,平台管理员设置聚合器契约的min、delay和expiration参数,其中min(默认值为1)表示聚合报表有效的最小数据源数,delay是从报告开始到生效必须经过的秒数(默认设置为1小时),以及过期报告过期的秒数。在Ampleforth中,此值默认为2小时。有效报告必须在供应链上公开至少1小时,然后才能由供应策略使用。如果12小时前未提供新报告,则该报告将在链上过期。这意味着只有在有效时间戳内提交的报告才被视为有效报告。假设我们检索T4逻辑图中的信息。正确的ampl/USD价格汇率是聚合器根据可信预言机根据以下公式提交的报告计算的中间值:

像以太坊这样的链式智能合约平台缺乏将智能合约与离线资源(如互联网)连接的能力。Chainlink[12]旨在通过去中心化的预言机网络解决此问题,该网络将链上智能合约与链下环境连接起来。(在第5节中,我们讨论了chainlink的竞争对手设计)它为智能合约提供了API来实现这一目标。这些api可以请求离线资源,例如市场数据、银行支付、零售支付、后端系统、事件数据或web内容。Chainlink由一个去中心化的、独立的预言机机器和聚合器组成的网络,这些机器收集和处理链外数据,并根据请求将其(在处理后)交付给智能合约。Ampleforth是与chainlink集成的平台的一个例子。

像以太坊这样的链式智能合约平台缺乏将智能合约与离线资源(如互联网)连接的能力。Chainlink[12]旨在通过去中心化的预言机网络解决此问题,该网络将链上智能合约与链下环境连接起来。(在第5节中,我们讨论了chainlink的竞争对手设计)它为智能合约提供了API来实现这一目标。这些api可以请求离线资源,例如市场数据、银行支付、零售支付、后端系统、事件数据或web内容。Chainlink由一个去中心化的、独立的预言机机器和聚合器组成的网络,这些机器收集和处理链外数据,并根据请求将其(在处理后)交付给智能合约。Ampleforth是与chainlink集成的平台的一个例子。

2.4 Synthetix公司

Synthetix[13]是一个允许用户创建和交易黄金、白银、加密货币和传统货币等资产组合版本的平台。synthetix的目的是创建“复合资产”,在这里价格可以跟踪货币、加密货币和大宗商品。Synthetix涉及两种不同类的代币。用户首先购买synthetix的原生代币SNx,并将其锁定在synthetix合同中,后者将用作支持其他synth代币的抵押品[b]。这些synth是通过synthetix平台创建的合成资产。请注意,synthetix平台总是将其中一个组合资产的价值定为1美元。Synth的价格由预言机机器决定,它向聚合器报告外部真实世界的资产价格,然后计算中间值。如图5所示,当前的预言机和aggregator由chainlink提供。每种资产类都提供了一个单独的链接聚合器,该聚合器维护许多预言机源。为了保证准确的数据输入,预测机会在短时间内(如5或10分钟)更新链上的价格。

3测量

在这一部分,我们介绍了调查研究的细节和结果。针对Ampleforth、synthetix、makerdao和compound平台,我们进行了以下评估和报告:1。平台资产市场价格波动(第3.1节)。预言机机器的市场价格与报告价格之间的偏差(第3.2节);3。可能表明预言机的失败或异常行为的异常(第3.3节);以及4预言机的交易图显示了它们与生态系统的相互作用(第3.4节)。

3.1价格波动

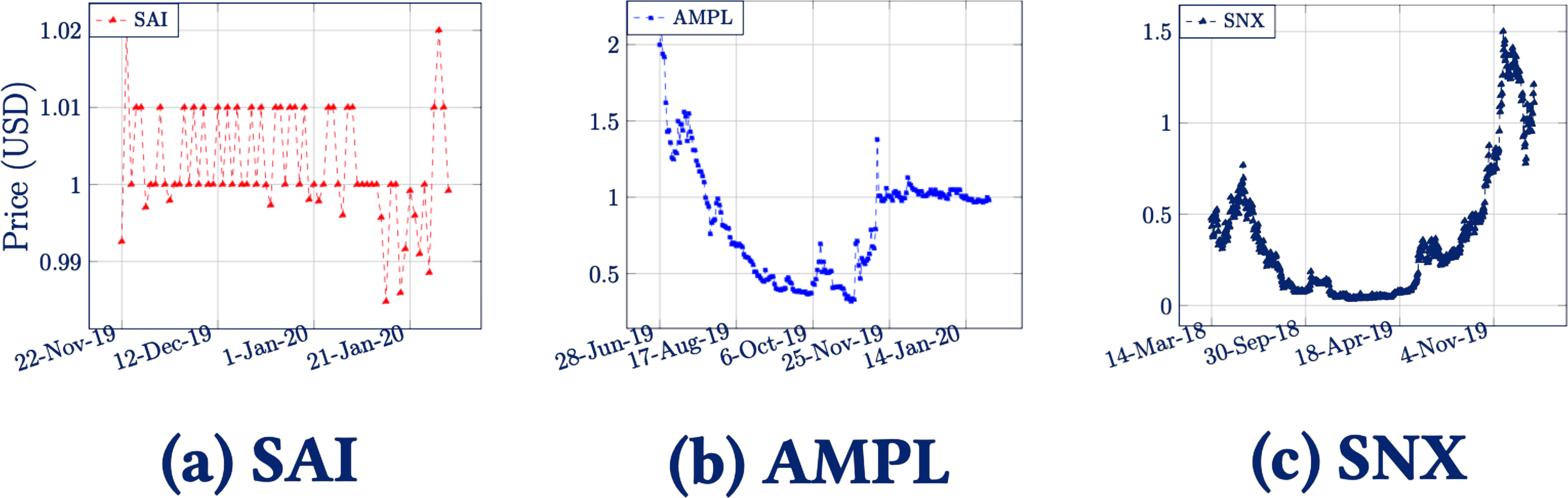

在本节中,我们将演示设计用于消除波动性的DeFi资产的价格波动性。我们在表1中总结了上述每个平台的市场价格(以美元计,按;https://coinmarketcap.com表中的测量次数是指平台运行的天数)。可以看出,虽然目标是保持稳定,但所有平台的价格在一天之内都会有1%或5%的变化。此外,ampl的市场价格在30%的观察日内每天变化超过10%。价格随时间的波动如图6所示。价格的快速变化主要是由交易量的变化、外部事件(如国家禁止加密货币)或投机行为引起的。所有结果表明,这些DeFi协议和依赖其资产的协议需要实时、准确的参考价格数据来对冲高波动性的风险。

3.2价格偏差

在本节中,我们将测量四大DeFi平台的实时市场价格与预言机报价之间的偏差。本文还探讨了异常值产生的可能原因:预言机报价的偏差高于其他报价方法。在本研究中,我们从maker Dao、compound和synthetix中选择了最常被报道的ETH/USD汇率主动预测因子。对于Ampleforth,我们研究其官方市场预测指标,即每12小时报告一次ampl/USD汇率。我们使用以太坊[14]的bigquery数据库来获取有关预言机和DeFi平台之间交互的数据。对于每个预言机,我们提取交易数据和元数据,将其解析为可读的价格格式,并将其与预言机分析其所有交易时应遵循的真实价格来源(预言机可能使用不同的价格来源)进行比较。在我们的实验中,我们将预言机声明的数据源作为给定资产价格的基准。另外,由于预言机的报价方式没有严格规定,我们还将显示每个基准源在1、5、10和60分钟内的实时“原价”和中间价。

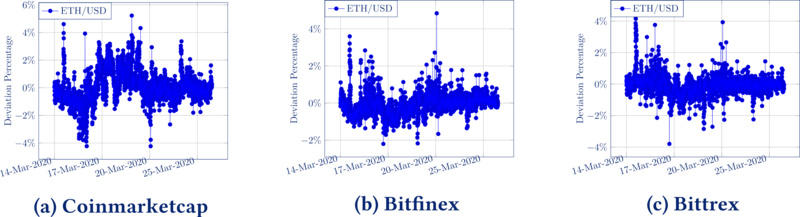

结果:我们首先研究了synthetix-预言机[C],比较了其3308条引文,并与来自不同交易所的数据进行了比较。由于synthetix和chainlink的集成,我们发现预言机声称的ETH价格来源是coinmarketcap、bitfinex[16]和bitrex[17]。因此,在图7中,我们显示了预言机报告与其价格来源之间的以太坊/美元价格偏差。可以看出,有大量的报价存在偏差,大部分偏差在±2%以内。

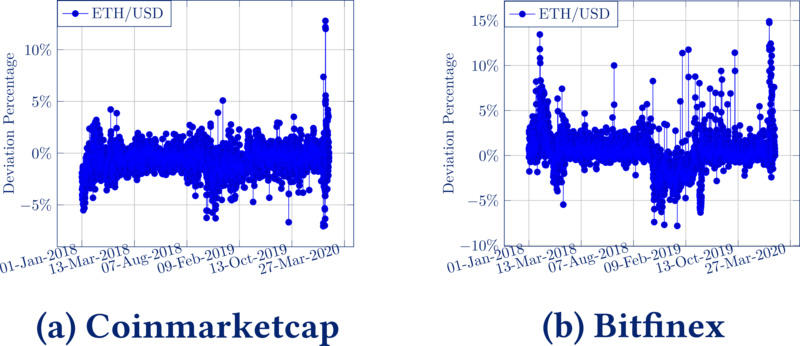

同样,在图8中,我们显示了makerdao ETH/USD 预言机[D]的偏差。由于预言机没有指定来源,我们使用与synthetix相同的基准,只是bittrex自2018年6月以来仅提供了以太坊/美元汇率信息[18](我们计算了预言机自2018年1月以来的动态)。可以看出,大量的引文都有偏差,大部分都在5%的范围内,说明makerdao 预言机的性能不如synthetix。此外,还有一些异常报价,偏差超过10%(我们在表3中进一步调查)。

在Ampleforth,声明的预言机源代码是anylock *ytics[19][20],但它不向个人开放api来检索实时价格。因此,我们使用了与synthetix相同的基线,但bitrex不跟踪ampl/USD汇率。我们分析了980宗安普勒福思预言机的交易,并对照coinmarket cap和bitfinex对结果进行了检验。如图9所示,大多数偏差在5%的范围内,与synthetix 预言机类似。有趣的是,一个异常值有非常大的偏差(273.7%),我们将在本节进一步讨论。

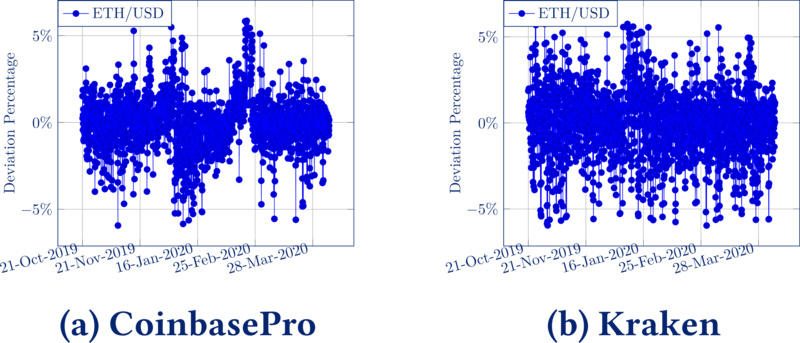

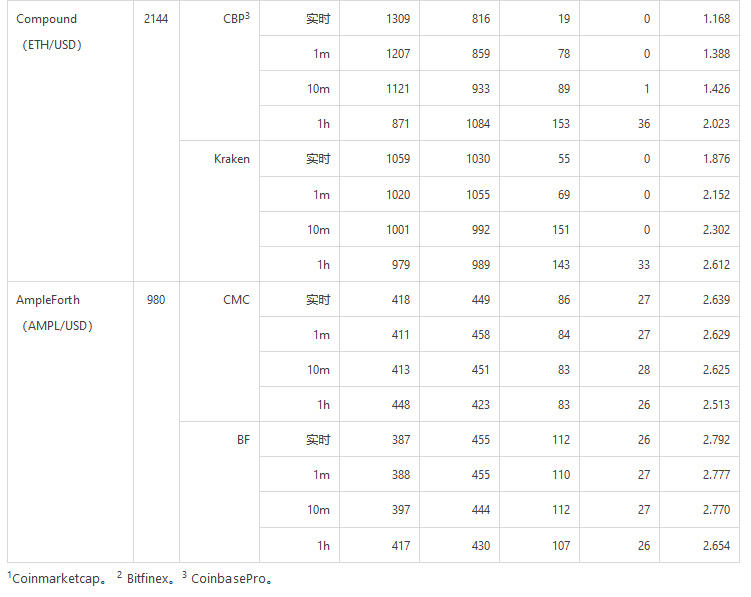

Compound的预言机使用Kraken[21]和CoinBase Pro[22]作为其以太坊/美元价格来源[23]。我们评估了compound的预言机[F],并分析了总共2144个交易,结果如图10所示。可以看出,大多数偏差在4%的范围内,只有少数偏差大于5%。

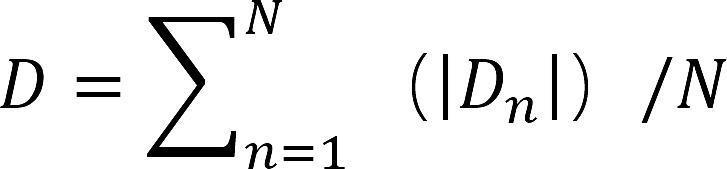

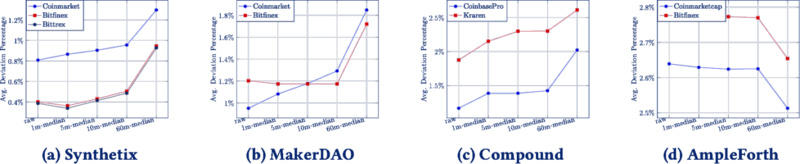

偏差比较:在图11中,我们显示了所有平台上每个源的平均偏差。注意,平均偏差计算如下:

偏差比较:在图11中,我们显示了所有平台上每个源的平均偏差。注意,平均偏差计算如下:

其中是每个数据点(即事务)的百分比,N是数据点(事务)的总和。在大多数情况下,由于加密资产的波动性,平均偏差小于2%,可以认为是比较准确的报价信息。从图11a到图11C,我们可以看到从原始数据到60分钟中值数据的平均偏差增加。在synthetix中,bitrex是比coinmarket cap和bitfinex更精确的数据源。在makerdao,bitfinex的实时价格(中间值为1分钟和5分钟)更准确,而coinmarket cap的10分钟和60分钟的中值更好。对于Compound,可以观察到CoinBasepro比Kraken更精确。此外,Ampleforth预言机的结果在其他三个平台中显示出相反的趋势,这很可能是因为预言机平台在向聚合器报告之前处理了很长一段时间的平均价格。

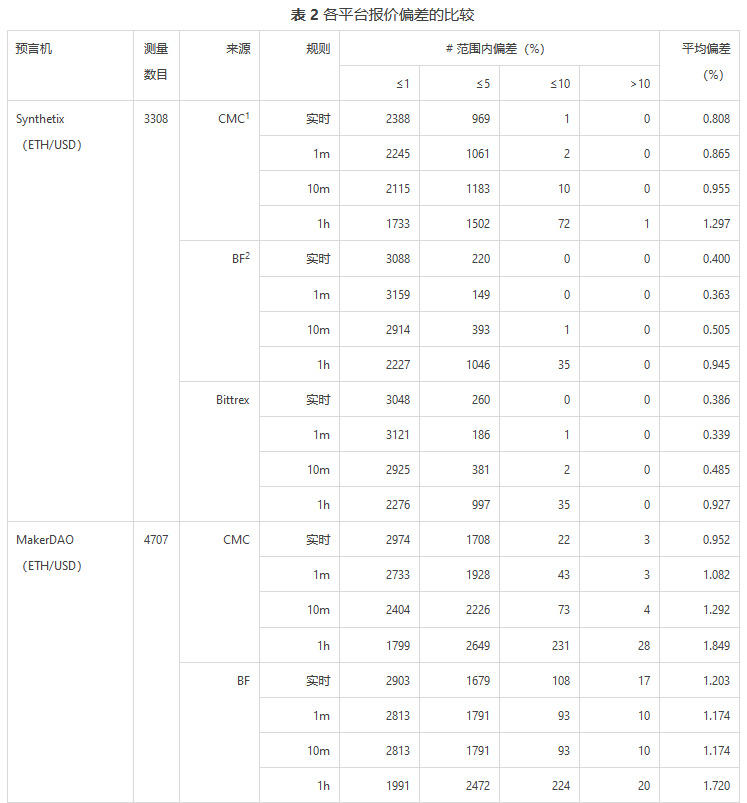

为了更好地说明预言机机器之间的区别,我们还在表2中给出了具体的数字。可以看出,除了安普勒沃斯的预言机引入了相当高的偏差外,大多数报价的偏差分别为≤1%和≤5%。可能的原因可能是,我们用于观察的基线与我们使用的基线不同(如前所述,Ampleforth的搜索引擎没有披露其价格来源)。然而,我们的测量平均偏差约为2.5%,与其他平台相比似乎是可以接受的。

为了更好地说明预言机机器之间的区别,我们还在表2中给出了具体的数字。可以看出,除了安普勒沃斯的预言机引入了相当高的偏差外,大多数报价的偏差分别为≤1%和≤5%。可能的原因可能是,我们用于观察的基线与我们使用的基线不同(如前所述,Ampleforth的搜索引擎没有披露其价格来源)。然而,我们的测量平均偏差约为2.5%,与其他平台相比似乎是可以接受的。

离群值:由于实时价格的突然变化或预言机自身的错误,每个预言机都可能面临一些不可避免的离群值,在表3中,我们列出了第3.1节中观察到的偏差较大的具体报价。在Ampleforth,市场预言机公司在2020年3月5日提交的十六进制价格0x5667f2bb31e073c7时出现明显报价错误,与当前交易价格相比上涨了273.7%。我们没有找到任何原因来解释这个例外。我们怀疑输入错误[H]。另一个有趣的异常被报告为50.2%。[1] 这种不一致的投入很可能是由于汇率突然下跌,汇率已达到过去四个月来的***格。makerdao的预言机机器提交的两份报价也出现了类似情况,由于加密资产汇率在过去三个月内突然下跌,两份报价的偏差分别为12.8%和12.2%;。在synthetix和compound中,前两个平台中异常报告的百分比要小得多,只有5%。synthetix知名的异常值还来自实际价格[k]的突然下跌,而第二大异常值可能是由于最近美国股市的波动。

3.3故障

在本节中,我们将研究预言机的失败。对于makerdao、compound和Ampleforth,我们检查他们的预言机提交的但未能通过以太坊网络处理的所有事务(被网络拒绝或由预言机自己备份)。对于synthetix,由于它与chainlink的集成,我们检查所有受支持资产的预言机节点,找出它们从中收集的真实资源,并评估这些预言机机器。

Makerdao:Makerdao中ETH/USD的参考价格由聚合器更新,聚合器从许多外部来源收集价格数据。如表4所示,由于ETH-预言机[l]异常错误导致的7042笔交易中,有54笔交易因气体耗尽而失败,失败率为0.77%。其他三个预测因子[n]也存在同样的问题,失败率分别为2.17%、1.39%和0.53%。

Ampleforth:接下来,让我们看看Ampleforth的预言机发起的所有事务。我们的发现如表4所示。截至2020年4月,Ampleforth的两个市场预测值中分别发生了30[O]和34[P]回溯交易。

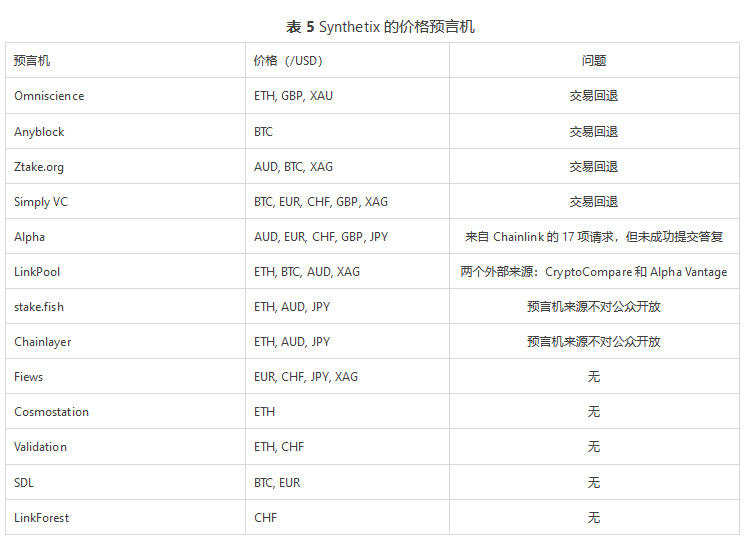

Synthetix:Synthetix完全集成了chainlink的报价服务。synthetix支持的每种资产类都有一组对应的chainlink节点来执行类似于预言机的任务。我们进一步调查所有交易对的节点——ETH/USD、BTC/USD、aud/USD、EUR/USD、CHF/USD、GBP/USD、JPY/USD、XAG/USD和xug/USD,以找出潜在的故障。

在表5中,我们提供了有关预言机、其相应的数据源以及遇到的问题的详细信息。我们找到了无所不知,Ztake.org网站,anyblock和simp VC已经提交了由以太坊网络支持的事务。到2020年2月14日,alpha-vantage收到了来自chainlink的17个请求,但是忽略了这些请求,并且没有提交响应。Linkpool使用两个外部来源(cryptocompare和alpha Vantage)获取ETH、BTC、AUD和XAG汇率。然而,alpha vantage的不可靠性也使得Linkpool不可靠。Fiews、coostration、validation等都是稳定节点,没有发现异常桩。鱼而且chainlayer的资料来源还没有向公众开放,因此不能被审查。

3.4交易活动分析

预言机地址可能与大量以太坊地址交互,这些地址可能是ERC-20代币合同、链上服务、实体或其他协议的外部帐户地址。在本节中,我们将重点介绍DeFi平台的预言机的活动分析。我们使用bigquery来搜索预言机的整个事务历史,然后构造事务图,找到与预言机交互的最常见地址、与之通信的实体或外部帐户,以及涉及到的有趣的活动。

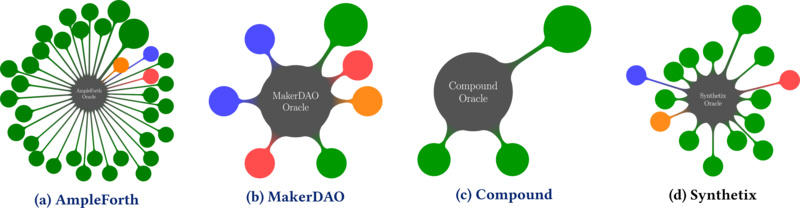

Ampleforth:我们从Ampleforth的市场预言机收集了132119个交易,发现47个地址与预言机交互。如图12a所示,整个事务的很大一部分是与绿色的chainlink聚合器的交互。红色节点表示预言机市场上有161笔交易,使用Ampleforth的升级**合约来设置或更新一些参数。蓝色和橙色是外部账户地址,分别涉及48笔和1笔交易。2020年3月13日,预言机向blue节点发送了48个没有输入数据的事务。

Makerdao:同样,我们使用Makerdao的ETH/USD 预言机作为我们的度量对象,提取了4914个事务并对其进行了分析。结果如图12b所示。在图中,预言机与来自七个不同地址的四种类的实体进行交互。大多数交易都与价格发布行为有关。但是,由于气体耗尽错误,两个交易失败。它完成了四个**活动(红色节点),只有三个代币传输成功(蓝色节点)。此外,当平台决定将Sai转换为Dai时,会进行迁移活动。

复合:我们选择了一个ETH/USD预言机,并分析了所有11458笔交易。所有交易都涉及与链上三个聚合器交互的报价操作。与其他平台上的预言机计算机不同,事务历史记录不包括与其他参与者或服务的交互。

Synthetix:图12D显示了Synthetix 预言机的142422个事务的图形。与其他平台类似,ETH/USD预言机主要与绿色标记的活动聚合器合同进行交互。聚合器中的礼物之一是橙色节点[R],它在无法解释的情况下自毁。此外,预言机还参与了2056笔与synthetix网络相关的交易,其中大部分交易都是从平台获取参数值。一个有趣的活动(以红色显示)是总共667个事务发送到它们自己,而没有输入数据(很可能是为了测试目的)。

4讨论

4.1去中心化

在背景部分,我们讨论了DeFi中预言机的不同设计。他们中的一些依赖于中心化的聚合器来获取参考价格,而另一些则与链联的报价提供商合作。在这一部分中,我们将研究预言机系统在实践中的实现,以及它如何影响平台去中心化的目标。

表6描述了影响预言机去中心化的一些属性。Makerdao和compound具有相似的体系结构,它们使用单个聚合器定期从外部预言机白名单节点检索价格信息。即使这些系统的其他组件部署在去中心化智能合约平台上,这种设计也存在着中心化的固有缺陷。Ampleforth使用chainlink提供预言机功能,这降低了单个聚合器的中心化风险。然而,它仍然依赖于一个聚合器合同来从四台预言机机器上收集数据。在不久的将来,Ampleforth计划与chainlink完全集成以捕获数据,到目前为止,我们将其归为半中心设计。Synthetix宣布Synthetix和chainlink集成现在在以太坊上运行[24],提供完全去中心化的价格信息。数据源将被转移到chainlink的去中心化预言机网络中,参考价格通过经济激励在链上由多个独立节点传递,而不依赖任何中心化的组织支持。因此,目前它的设计是最接近于去中心化的。

4.2建议

我们的初步研究表明预言机生态系统还不成熟。因此,在本节中,我们将尝试从观察中学习,并对未来预言机平台的潜在改进提供见解。

透明度:如3.2节所述,预言机机器的价格处理方法未作规定。即使是预言机的数据源也是模糊的,平台用户也不知道。这导致预言机平台缺乏透明度,可能无法检测到预言机的不当行为,因为没有实体来证明预言机报价的准确性。我们对未来预言机设计的第一个建议是预言机应该显式地声明它的信息列表。这样的列表将包含预言机元数据(如预言机联系人信息)、已部署的数据源、预期的更新频率以及价格的精确推导。由于其特点,底层区块链平台被认为是发布此类列表的自然场所。

责任:我们认为预言机公司正在成为一个重要的接受者,应该对其行为负责。在区块链生态系统中,我们可以想象实现问责制的可行方法是加密激励机制。因此,为了鼓励预言机按照承诺的频率报告准确的价格,我们可以想象,平台将实施一种机制来惩罚违反预言机列表或平台政策的行为,如延迟或遗漏,或可核实的不当行为,如价格高偏差。这种机制可以部分地通过智能合约实现,但它要求预言机存储大量加密资产。

健壮性:令人惊讶的是,尽管预言机的交互相对简单,但它们仍然存在基本的操作问题(例如气体耗尽错误)。由于预言机报告在DeFi生态系统中起着至关重要的作用,我们鼓励运营商通过提高天然气使用量和价格来实现供应过剩。前者必须保证在整个交易执行过程中有足够的天然气,而后者可以减少报价的延迟,这在以太坊网络拥塞的情况下尤为重要。更高的天然气价格将使预言机的报告更快地上线,因为区块链网络更喜欢打包支付更高费用的交易。

相关工作

我们不知道有任何关于测量或分析DeFi-预言机的工作,但我们将讨论与以下主题最相关的工作。

预言机 design:town crier(缩写:TC,city hawker)[26]是一个经过验证的智能合约数据馈送系统。TC实体充当智能合约和非区块链应用程序广泛信任的现有网站之间的桥梁。它将区块链前端和可信硬件(即Intel SGX technology[27])后端结合起来,以获得支持HTTPS的网站,并向依赖这些数据的智能合约提供源认证数据。由于集成了SGX技术,TC可以远程证明已执行了正确的代码。TC建立到网站的安全TLS连接并解析其内容,然后将其用作智能合约的输入。然而,TC的一个潜在限制是它将Intel定位为执行远程证明所需的受信任方。

Tls-n[28]是一个通用的Tls扩展,为Tls协议提供了不可否认的安全性。Tls-n修改Tls堆栈以验证服务器(成批)发送的Tls记录。因此,tls-n客户端可以将接收到的tls-n记录呈现给可验证的第三方,并且只需要信任服务器(不需要任何其他可信的第三方)。一般来说,tls-n生成tls会话内容的非交互式可验证证明,可由第三方和基于区块链的智能合约进行有效验证。这样,tls-n增强了web内容的可解释性,为web内容提供了一个实用的、去中心化的区块链预言机。然而,其主要缺点是其可部署性,这需要对TLS协议进行重大更改,并且采用过程非常缓慢。

实用数据馈送服务(PDFs)[29]是针对内容提供商的扩展系统,它提供了增强数据透明度和一致性验证的新功能。,允许内容提供商将web实体链接到其区块链实体。在PDF中,数据通过区块链进行认证,但不会破坏TLS信任链或修改TLS堆栈。此外,内容提供商可以自由指定他们想要使用的数据格式,因此他们可以轻松地解析和定制数据以生成智能合约。PDFs使内容提供商能够审核和减轻其恶意活动(例如,数据修改或审查),并允许他们创建新的业务模。缺点是智能合约中实现的验证逻辑不够轻巧和高效。PDF的潜在改进可能是提供简短证明的设计。

Defi research:Sok:Demystifying 稳定币s[30]11提供了一个对主流Defi协议易于理解的调查,主要中心化在稳定硬币的设计上。StableCoon设计的分类框架[31]12和加密货币设计方法中的货币稳定[32]系统地讨论了现有DeFi平台的总体设计。设计分为锚定资产、担保金额、价格信息和治理机制。这种调查旨在探索DeFi平台的优缺点,并确定未来的发展方向。

攻击DeFi:利用快速贷款攻击DeFi生态系统以获取乐趣和利润。分析了两次投资回报率超过50万%的攻击,并将闪电攻击的参数定义为优化问题。它还显示了如何“增强”前两次攻击,这将分别产生82.95万美元和110万美元的利润,分别增长2.37倍和1.73倍。Lewis等人[34]探讨了设计缺陷如何导致缺陷危机。他们的论文讨论了makerdao的过度抵押贷款和治理攻击,并提出了一种新的经济危机传播方式。

对于增加加密货币交割的问题,通过对加密货币泵和倾倒方案的分析[35]研究了412项促进出货的活动,建立了预测各种加密货币资产出货前拉货可能性的模,并找到了加密市场中提速出货的模式。Josh等人[36]回顾了经典经济学文献中关于促进装运的现有信息文献,将其与加密货币进行了综合,并提出了定义加密货币“拉高装运”的标准。这些模式可以在异常行为中找到异常交易活动的可疑点,从而标记出潜在的高风险航运活动。

Philip等人[37]提出了一种在去中心化交易所中实施的套利策略,即机器人支付高额交易成本,并优化其网络延迟,使其在普通用户之前进行交易。通过对机器人盈利行为和区块链特定策略的实证研究,flash boys 2.0:在去中心化交易所前置运行,矿工可提取价值,以获得矿工在天然气拍卖中提供的优先权,为了在天然气拍卖中获得矿工提供的优先权,机器人相互竞争。研究表明,在很多情况下,机器人的纯套利所产生的收益远远超过以太坊区块的报酬和交易成本。

6总结

本文研究了第一台预测机。我们消除了主流DeFio平台预言机的设计迷雾。通过对maker Dao、compound、Ampleforth和synthetix四大开放DeFi平台部署的预言机的大规模测试,研究了实时价格与预言机节点报价之间的差异所导致的价格偏差的细节。比较了部署平台的价格偏差,并对预言机的稳定性、责任性和部署模式进行了详细的评估。我们发现,偏离声称的数据源和操作故障是非常常见的。**,我们讨论了这些平台可能存在的安全漏洞,并提出了改进一些已知弱点的建议。

笔记

[A] 我们注意到还有其他设计不需要锚定或辅助,但这些系统超出了本文的范围,我们建议读者参考最近的调查

[B] Synthetix目前有800%的债务抵押贷款。

[C] 地址:0xac1ed4fabbd5204e02950d68b6fc8c446ac95362

[D] 地址:0xFBAF3A7EB4EC2962BD1847687E56AAE855F5D00

[E] 地址:0x8844dfd05ac492d1924ad27ddd5e690b8e72d694

[F] 地址:0x3c680919201b978d821190ba03fa19a3523bd96

[G] 交易信息:https://bit./2KHiTFE

[H] 当您更改事务负载的第一个数字时,偏差将减少到2.9%,这是此预言机的标准范围。

[1] 交易信息:https://bit./2K5kSDF

[J] 交易信息:https://bit./3ep74BO;https://bit./2K3NcGb

[K] 交易信息:https://bit./34Av0xo

[50]地址:0x000df128eb60a88913f6135a2b83143c452c494e

[M] 当完成一个事务所需的计算资源超过发送方提供的计算资源时,就会发生此错误。

[N] 地址:0x005b903dadfd96229cba5eb0e5aa75c578e8f968,0x0032AD8FAE0866F87FF54699954650354B51E050,0xA8EB82456ED9BAE55845229888CDE9152468635A

[O] 地址:0xd0352aad6763f12d0a529d9590ea2f30421667a6

[P] 地址:0xcaefaf2130f0751520d5a62f3b9c9eaa4739f4

[Q] 地址:0x43eb83a6b54a98b2d051c933b8e4a900d6bacbee

[R] 地址:0x5c545ca7f9d34857664fdce6adc22edcf1d5061f

参考

[1] 2020年。最易失性密码;https://yhoo.it/2YhINbg。

[2] 2019年。马克道。https://makerdao.com。

[3] 2019年。赛。https://sai.makerdao.com。

[4] 2019年。Compound。https://compound.finance。

[5] 2020年。支点。https://fulcrum.trade。

[6] 2019年。戴迪。https://dydx.exchange。

[7] 2020年。DeFi Pulse报告的开放式贷款协议中的活跃未偿贷款;https://DeFipulse.com/DeFi-lending。

[8] 2019年。安普利福斯。https://www.ampleforth.org。

[9] 2019年。Synthetix公司。https://www.synthetix.io。

[10] 2020年。以太坊DeFi生态系统;https://DeFiprime.com/ETHereum。

[11] 2019年。如何在15秒内将2000万美元变成3.4亿美元;https://bit./2VNilEM。

[12] 2019年。链接;https://chain.link/。

[13] 2019年。Synthetix白皮书;https://www.synthetix.io/uploads/synthetix信纸.pdf.

[14] 2020年。BigQuery中的以太坊:智能合约分析的公共数据集;https://bit./3aNU8lU。

[15] 2019年。Chainlink ETH/USD的来源;https://feeds.chain.link/ETHusd。

[16] 2019年。比特芬克斯。https://www.bitfinex.com。

[17] 2019年。比特特雷克斯。https://global.bitrex.com。

[18] 2020年。比特币/美元汇率;https://bit./2VQHTRv。

[19] 2020年。Anylock*ytics公司。https://www.anyblock*ytics.com。

[20] 2020年。AmpleForth预言机的声称来源;https://bit./3aMaqfc。

[21]2019年。克雷肯。https://www.kraken.com。

[22]2019年。Coinbasepro公司。https://pro.CoinBase.com。

[2019年23日]。声称的Compound预言机来源;https://bit./3bNiuh5。

[24]2020年。Synthetix与Chainlink集成;https://bit./3bJfLFc。

[25]2020年。以太坊天然气价格飙升;https://bit./2y15AgR。

[26]Fan Zhang、ETHan Cecchetti、Kyle Croman、Ari Juels和Elaine Shi。2016Town crier:智能合约的认证数据源。在第23届ACMSIGSAC计算机和通信安全会议上。

[27]维克多·科斯坦和斯里尼瓦斯·德瓦达斯。2016英特尔SGX解释道。IACR加密ePrint档案(2016年)。

[28]Hubert Ritzdorf、Karl Wüst、Arthur Gervais、Guillaume Felley和Srdjan Capkun。2017TLS-N:TLS上的不可抵赖性,支持普遍存在的内容签名以实现非中介化。IACR加密ePrint档案(2017年)。

[29]Juan Guarnizo和Pawel Szalachowski。2019PDFS:智能合约的实用数据馈送服务。第24届欧洲计算机安全研究研讨会。

[30]杰里米·克拉克、迪迪姆·德米拉格和赛义德马赫萨·穆萨维。2019索克:揭开马厩的神秘面纱。可从SSRN 3466371(2019年)获得。

[31]Amani Moin、Emin Gün Sirer和Kevin Sekniqi。2019StableCoon设计的分类框架。第24届金融密码学和数据安全。

[32]冈纳·安东·佩尼斯、塞巴斯蒂安·亨宁森、罗曼·普罗斯卡洛维奇、马丁·弗洛里安、赫尔曼·埃伦德纳和比约恩·舍尔曼。2019加密货币中的货币稳定设计方法和开放问题。在第二届IEEE Crypto Valley区块链技术会议上。

[33]秦开华、周立毅、本杰明·利夫希茨和亚瑟·热尔维。2020利用快速贷款攻击DeFi生态系统以获取乐趣和利润。arXiv预印本:2003.03810。

[34]Lewis Gudgeon、Daniel Perez、Dominik Harz、Arthur Gervais和Benjamin Livshits。2020去中心化金融危机:攻击DeFi。arXiv预印本:2002.08099。

[35]徐嘉华和本杰明·利夫希茨。2019密码货币泵和转储方案的分析。在第28届USENIX安全研讨会上。

[36]Josh Kamps和Bennett Kleinberg。2018到月球:定义和检测加密货币泵和转储。犯罪科学(2018)。

[37]Philip Daian、Steven Goldfeder、Tyler Kell、Yunqi Li、Xueyuan Zhao、Iddo Bentov、Lorenz Breidenbach和Ari Juels。2020flashboys 2.0:Frontrunning in Decentralized Exchanges,Miner extracted Value,and consensition stability.flashboys 2.0:去中心化交易所中的前沿运行,Miner可提取价值,共识不稳定性。在第41届IEEE安全与隐私研讨会上。

文章标题:defi-Oracle的初步解决方案

文章链接:https://www.btchangqing.cn/164191.html

更新时间:2021年06月12日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。