这些基金产品可能是我们采用DeFi的驱动力之一,即我们跨越鸿沟的方式。贝莱德目前管理的资产超过7万亿,市值达1000亿美元,其中大部分资产在过去10年中一直在增长。

几年前,建立一个基于区块链的金融系统可能是一个加密朋克的梦想,但今天基于以太坊的金融产品非常稳固,因为它们每天交易数十亿美元。流行的DeFi应用包括makerdao的Dai,一种跟踪美元的稳定币,以及Uniswap,一个去中心化的交易平台,任何人都可以轻松地交换任何以太坊的代币。

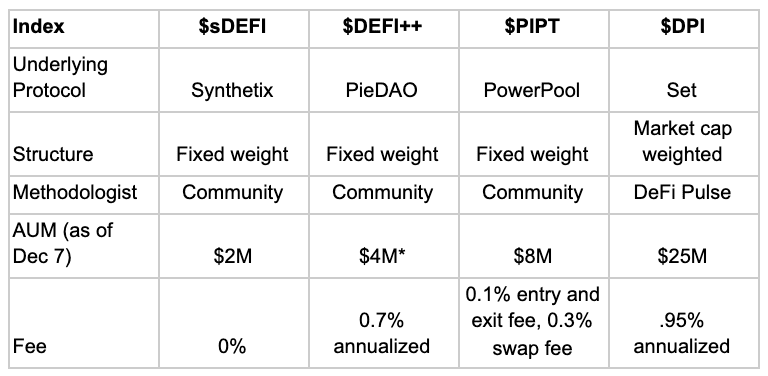

由于吸引了大量的人力资本,DeFi已经成为加密系统中投资最多的资产类别。随着推出引人注目的DeFi代币的高质量团队数量的增加,它也变得非常难以跟上。在这种背景下,一些去中心化的指数基金应运而生,使得投资者可以被动、去中心化地投资于DFI市场。为了理解构建去中心化索引的不同方法,让我们看看四个最重要的索引:sDeFi、DeFi++、pipt和DPI。

合成固定重量:sDeFi

2019年11月,synthetix推出了一款ERC20代币,跟踪一篮子DeFi代币。SiDeFi是一种复合资产,不持有任何基础代币,但使用预言机 feed跟踪其价值。该指数由9个具有预定义权重的标记组成(基于twitter民意调查和社区反馈)。社区每季度通过synthetix的治理系统对权重重新平衡和指数构成进行投票。

SDeFi建立在synthetix协议之上,该协议允许用户创建和交易合成资产(称为synth)。这些衍生品本质上是跟踪特定资产价格的衍生品。用户通过存放抵押品(以SNx的形式)创建合成器,然后基于抵押品构建合成器。Synthetix使用预言机提要价格来确定synth的价值。

利益

到目前为止,sDeFi已经证明了它的韧性。这是最古老的DeFi指数,它经受住了诸如2020年3月密码价格暴跌等大规模下跌的考验。

SDeFi建立在坚实的基础设施之上。Synthetix是DeFi行业最受尊敬的团队之一,他们的协议已经处理了超过15亿美元的交易。

此外,再平衡成本为零,因为指数不交易资产,而只是改变预测值的价格。

缺点

截至本文撰写之时,资产管理规模不足200万美元。

在基于synthetix的系统及其预测工具(提供价格信息)中存在大量交易对手风险。

流动性有限,大部分合成资产在合成器自身的交易系统之外无法获得大量交易量。

因为它是合成的,不可能赎回标的资产。

固定比重指数:DeFi++pipt

Piedao于2020年3月推出,专注于基础设施建设,以促进创建标记化指数。

他们的旗舰索引DeFi++、DeFi+L和DeFi+s跟踪各种DeFi代币篮(这里统称DeFi++)。Piedao的指数实际上持有标的代币——类似于实体的ETF——并且具有恒定的权重,因为每个标的资产的权重是预先确定的,基金会随着价格的变化而不断地重新平衡。piedao社区投票决定更新索引(在其治理论坛中讨论)。

恒重基金并不常见,因为它们需要持续交易来维持权重,而且执行成本很高。然而,自动做市商的引入使得持续的再平衡具有成本效益。Piedao的索引产品基于均衡器,并引入了一些新的治理和安全特性。

PowerPool本月发布了他们的powerindex(pipt),它与DeFi+有很多相似之处。Powerindex还构建在balancer之上,以在DeFi治理代币中累积投票权。一个显著的区别是powerindex包含了PowerPool自己的代币CVP,其权重与较大的dif代币相同。虽然有人对此持怀疑态度,但也有人认为,包括CVP在内,PowerPool将与指数的基础代币保持一致。

利益

这两个指数都通过交易费用产生收入,因为交易员可以与相关的平衡器池进行交易。

由于市值加权基金趋于中心化,固定权重基金可能会更均匀地去中心化风险。

标的资产的可赎回性。

缺点

基础余额系统中的交易对手风险(以前使用过)。

免费损失的风险。

固定权重有点武断,因为您依赖于方法来选择正确的权重。

索引合作社的DPI

Set和DeFi pulse在9月中旬推出了DeFi脉冲指数(DPI)。该指数是按市值加权的,这意味着每项资产的权重跟踪其市值。该索引保存底层资产,并使用set协议作为其基础设施。10月初,set推出了index coop,这是一个去中心化的社区组织,将创建和管理加密索引。

就管理资产而言,DPI已迅速超越其他指数,目前几乎是其他指数的4倍。部分原因几乎可以肯定是由于流动性挖矿活动,这意味着指数协作鼓励人们购买DPI。然而,由于DeFi-pulse的参与增加了其可信度,DPI也可能获得更多的关注。

Index coop引入了“指数方**”的概念,提出了一个指标,并负责每月的再平衡。尽管社区有发言权,但这种结构要求每个指数都有一个特定的负责人(或实体)(他们也从指数中获得一部分成本)。这显然有助于吸引DFI pulse和其他可靠的公司,如coinshares,加入index coop。

利益

市值加权消除了判断,几乎肯定比依靠社区投票来分配资产权重更有效。

标的资产的可赎回性。

卫理公会可以增加索引的可信度。

缺点

由于set团队参与人数较多,去中心化程度低于其他指标。

市场价值加权指数对中心化度风险有促进作用。

值得强调的缺点

其中许多优势都是由于这些指数目前面临的监管负担较低。根据证交会的指导意见,对第三方的依赖是判断某物是否为证券的关键因素。由于去中心化指数是自动的,不依赖中央政府,所以它们可能不是证券。然而,这是高度不确定的,政府当然有可能将这些代币视为投资产品。

也有可能是,当前围绕去中心化的上升只是昙花一现。金融机构是否愿意购买由社会管理的不受监管的资产尚不确定。如果机构买家不感兴趣,市场去中心化指数的上限就相当低。

**,目前尚不清楚dii代币是否仍然是高度相关的ーーーー指数能够显著去中心化风险。

总结

去中心化索引是DeFi的教科书用例。他们可以提供更好的金融工具和未经许可的金融工具,以提供更好的流动性和使用经验。

我相信它们可能是第一批跨越鸿沟、吸引主流观众的产品之一。鉴于ETF的市场规模确实是天文数字,我预计未来这里的创新将继续快速增长。

笔者注意到,在股票市场,ETF是去中心化风险的工具,而在加密货币市场,同质化现象非常严重,各种代币的价格相关性非常高。用户在选择去中心化ETF指数时,需要详细了解其基本原理,以避免由于先动优势和其他用户信息差而造成不必要的损失。

文章标题:分散型牛市基金

文章链接:https://www.btchangqing.cn/163387.html

更新时间:2020年12月13日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。

后续市场不好说啊,有资金可以拉到你升天

目前持仓10多万 没事扔着吧 等风来

干就完了~

顶一个先

真的不错啊,特别喜欢了,超级棒了

这个也是未来的趋势

不奢求数万亿,先来1%让我感受一下未来

镰刀太多,不知道韭菜够不够?

其实我很想开空一下,就想一下

#我想对okex说# 相信相信的力量