原题:“深度数据|灰色规模资产管理规模每年增长20倍。持续买多买对市场影响有多大?》卡罗尔

奥黛丽也对本文有贡献

近日,比特币一举突破19800美元,再创历史新高。据coinmarketcap统计,截至12月6日,比特币的年增长率已达168.68%,仅10月份以来的增幅就达到了82.17%。对于本轮牛市背后的动机,市场普遍认为,机构持续的黄金流入推动了货币价格的持续上涨。其中,最受关注的大机制是灰度。

格力是全球知名的数字货币资产管理公司之一,由数字货币集团(DCG)支持,成立于2013年。通过在美国股市二级市场发行GBTC、ETHe、lecn等“纸黄金”,成功实现了数字货币市场与传统金融市场的对接,为机构和合格投资者提供了符合规定的数字货币资产投资平台。此外,格力设置的不可赎回机制以及长达6个月的锁定期,使其逐渐成为市场上一股强大的牛市力量。

根据灰色标度的新报告,投资额从20.72亿美元增加到65.07亿美元。其中,灰标产品的资产配置有哪些变化?持续购买比特币是本轮货币价格上涨的最终推动力吗?双套现模式下灰色基金的套利空间有多大?Padata将通过gray scale每天公布的投资数据,解释近半年来格力产品资产管理规模的变化及其与市场的相关性。

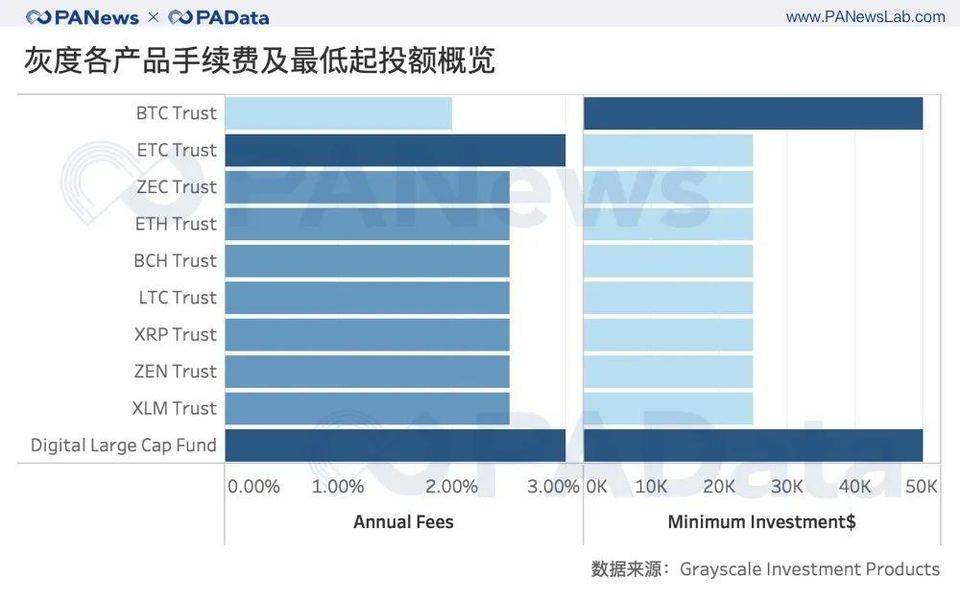

这10只信托基金产品大多在2018年推出,近两年没有新产品

目前,格力已推出10种投资产品,包括9种单资产信托基金和1种多资产基金。BTC trust是2013年9月25日推出的**灰色产品。自那以后,直到2017年,才将gray scale推出etc信托、Zec信托和ETH信托。2018年,随着全球数字货币市场进入第一个发展高峰,格力不仅推出了首只多资产基金数字大盘股基金,还推出了BCH、LTC、XRP等5只单资产基金。但近两年来,格力一直没有推出新的投资产品。

从投资门槛来看,除BTC信托、数字大盘股基金外,其余8款投资产品的**投资金额为2.5万美元。

灰色等级通过收取货币管理费获得收入。目前,BTC信托的年管理费为2%,etc信托和数字大盘股基金的年管理费为3%,其他产品的管理费为2.5%。这些管理费将直接从投资者的数字货币份额中扣除。

从产品模来看,灰度是一种不可赎回的永续信托模式。投资者以法国货币或数字货币进入基金后,将获得相应的信托份额。例如,比特币对应的信托份额为GBTC,投资者只能在美股二级市场交易6个月锁定期后的信托份额。

总资产超过125亿美元,近年来发生了重大变化

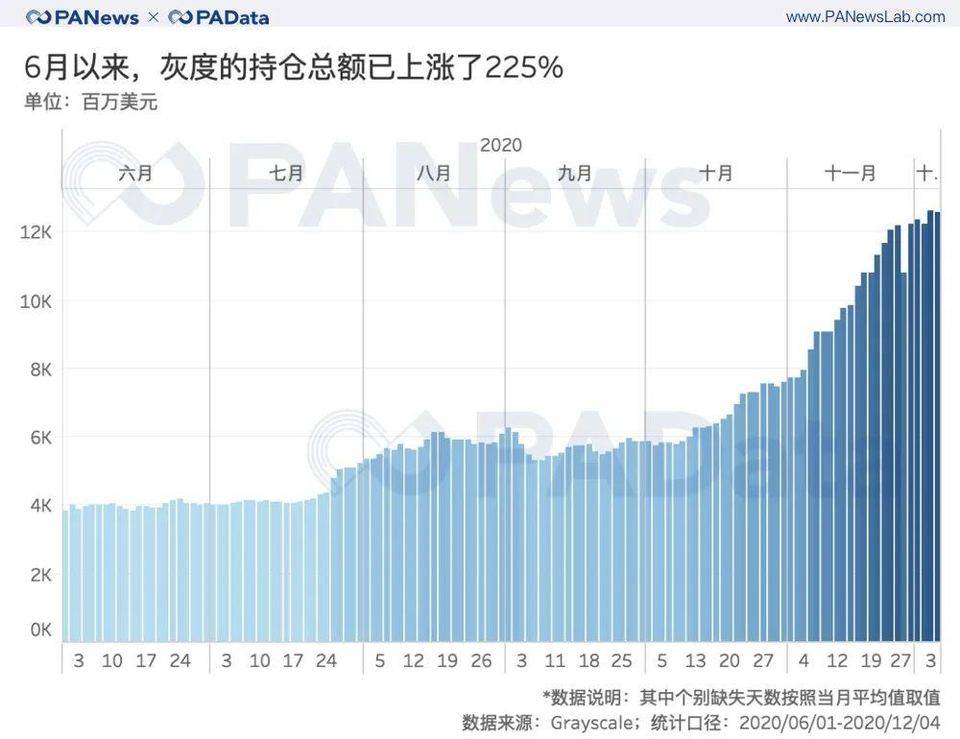

帕达塔对今年6月以来格力发布的投资数据进行了统计。数据显示,近半年来,灰色资产管理规模从6月1日的38.67亿美元扩大到12月4日的125.72亿美元,增长了225%。其中,随着10月后比特币价格的飙升,格力资产管理规模也在快速增长。10月1日至12月4日,格力总仓位上升114.25%,11月后资产管理规模基本稳定在100亿美元以上。

从资产管理规模的变化来看,6月份以来,资产管理的灰色规模每天增长约0.95%,相当于每天增加约6489.48万元。

尤其是10月份以后,单日灰阶增减幅度较大,超过5%的有7天。值得注意的是,11月30日,比特币价格再创新高后,当天资产管理的灰色规模扩大了13.34%,相当于约14.39亿美元。然而,在比特币处于短期低点的11月26日,按照当月平均资产管理规模计算,当日资产管理的灰色规模可能下降了17.66%,相当于减持了约21.51亿美元。

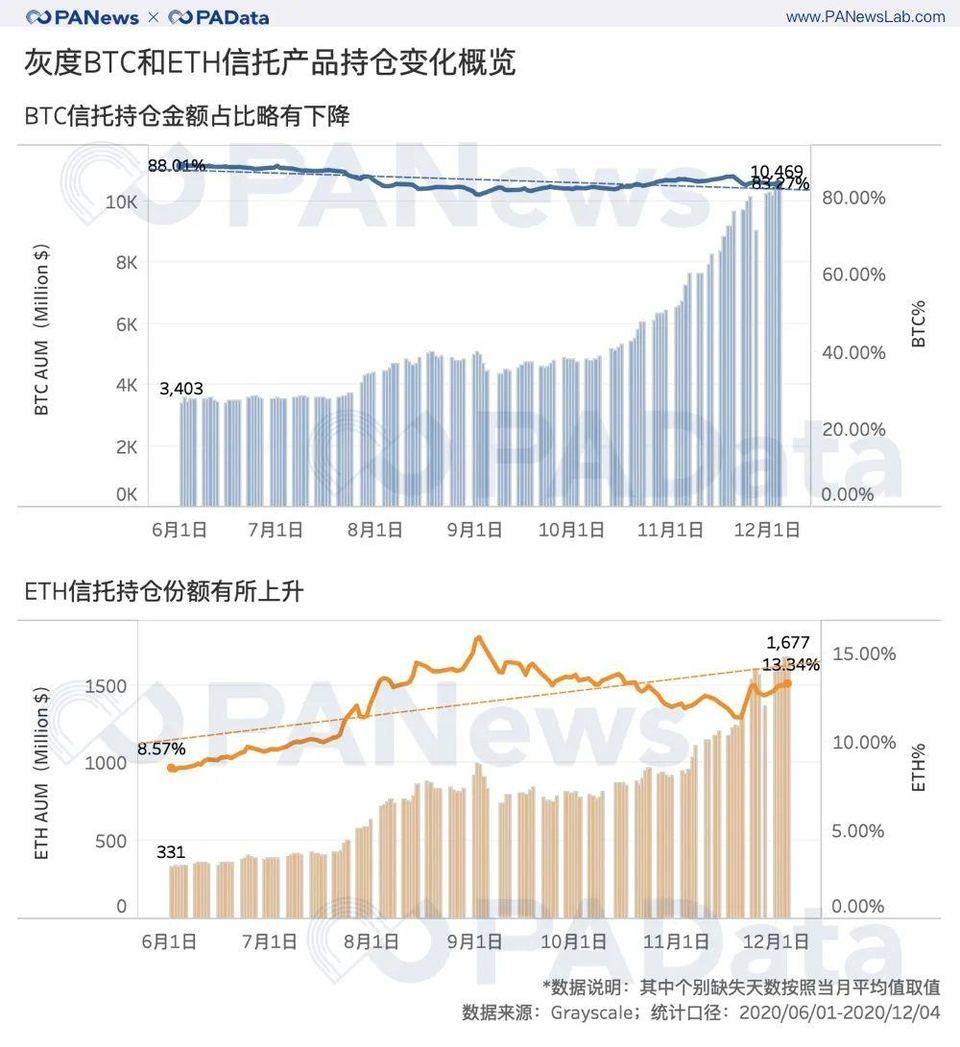

BTC信托份额占比超过80%,ETH信托份额大幅增长

BTC信任是最早的灰色在线产品,一直以来都是最重要的灰色产品。6月以来,格力BTC信托资产管理规模由6月1日的34.03亿美元扩大到12月4日的104.69亿美元,增长207.66%。不过,BTC信托持有的总仓位占总灰色仓位的比例略有下降,由6月1日的88.01%降至12月4日的83.27%,下降近5个百分点。

ETH是今年另一个值得关注的资产。格力ETH信托的资产管理规模由6月1日的约3.31亿美元扩大到12月4日的约16.77亿美元,增长406.16%,相当于增长了5倍。此外,ETH信托在总灰色仓位中的仓位也呈上升趋势,由6月1日的8.57%上升至12月4日的13.34%,增幅接近5%。

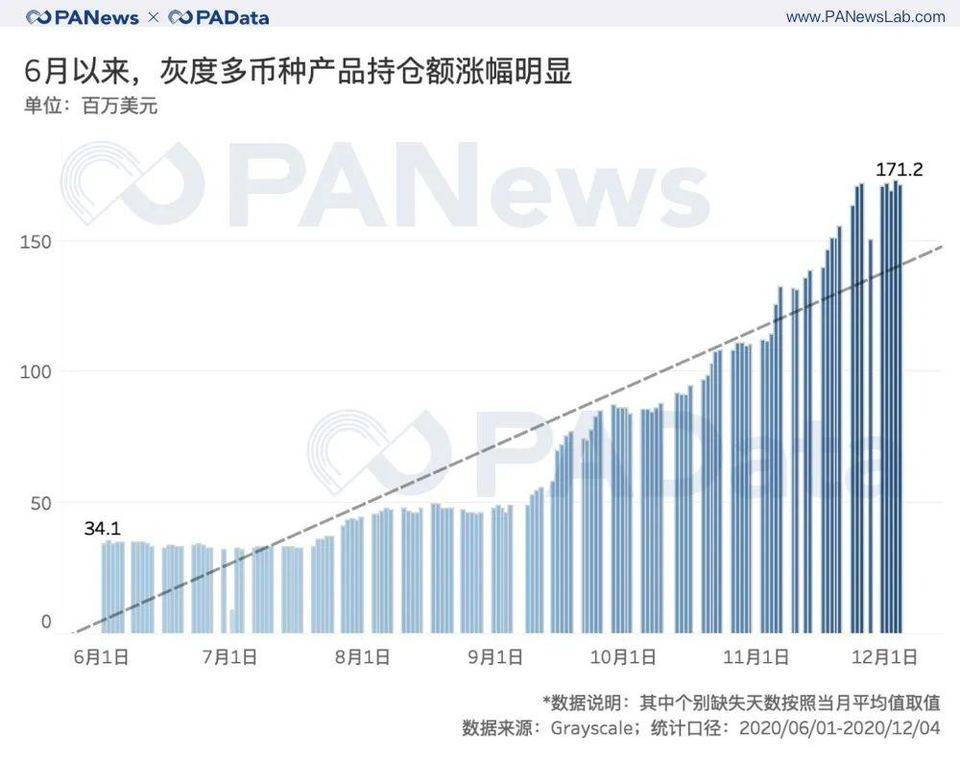

在各种灰色投资产品中,数字大盘股基金也值得关注。根据灰色产品的介绍,该基金的目标是寻求占整个数字资产市场70%的大数字资产。目前的目标包括BTC、ETH、XRP、BCH和LTC,每个目标包括0.00047320 BTC、0.00273567 ETH、0.00047615 BCH、1.09619609 XRP和0.00154624 LTC。

6月以来,数字大盘股基金的资产管理规模从3410万美元扩大到1.71亿美元,增长约402.05%,与ETH信托相当。基金总仓位也由0.88%上升至1.36%,成为仅次于BTC信托和ETH信托、高于其他单一货币信托的投资产品。

信托基金规模变化与现行货币价格之间存在弱相关性

在本轮牛市中,不少观点认为,上涨的动力来自格力等大机构持续的黄金流入。从数据来看,灰度的增减对二级市场有什么影响?

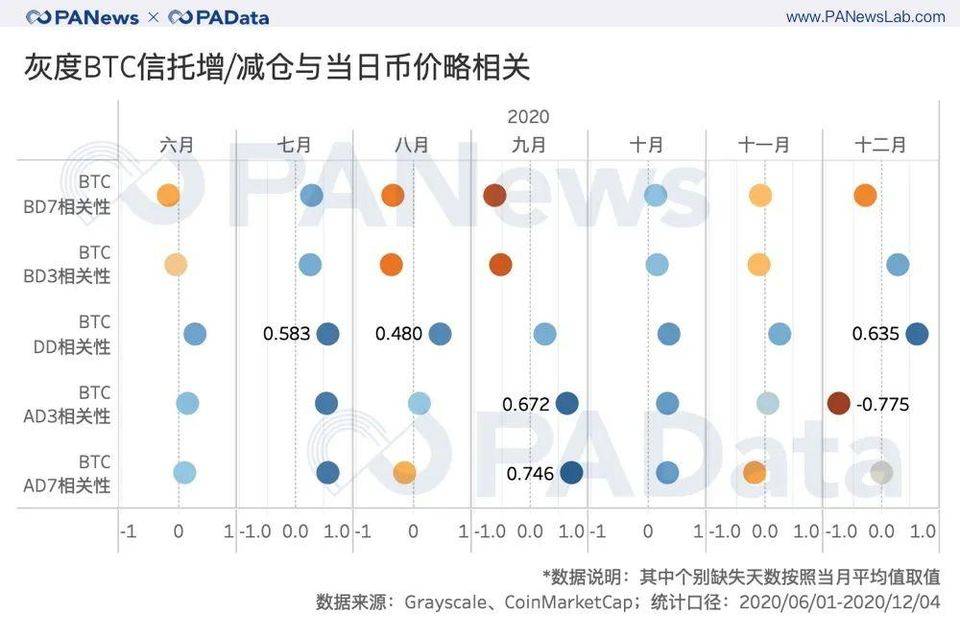

Padata分析了格力BTC信托的日增减规模与当日货币价格、7天平均货币价格(不含当日)、三天平均货币价格(不含当日)之间的皮尔逊系数,观察二者之间的相关性。

据统计,今年6月以来,格力BTC信托的增减变动与货币价格无关。但个别月份表现出弱相关性,特别是BTC信托的增减对当前货币价格的影响较弱。例如,今年7、8、12月份,BTC信托增减变动与当前货币价格的相关系数达到0.5左右,12月份达到0.63,这意味着BTC信托增加的当日BTC货币价格有上涨的可能,反之亦然,而BTC信托减持当日的BTC货币价格有可能下跌。

不过,这并不意味着二者之间存在因果关系,只是外表上有关联。

除了目前的货币价格,BTC信托的涨跌也与下周的货币价格略有关联。如9月、12月,BTC信托增减变动与最近三天货币平均价格和未来七天平均货币价格的相关系数也达到了0.6左右,而12月份与未来三天货币平均价格的相关系数达到-0.77,这意味着BTC信托增持后,未来三天BTC货币价格可能会下跌。相反,BTC在未来三天内减持BTC信托后的货币价格有可能上涨。9月份,BTC信托的涨跌与最近三个尺度的平均货币价格和未来7天的平均货币价格有略强的正相关关系,这意味着BTC信托的增加很可能与货币价格的上涨同时发生。

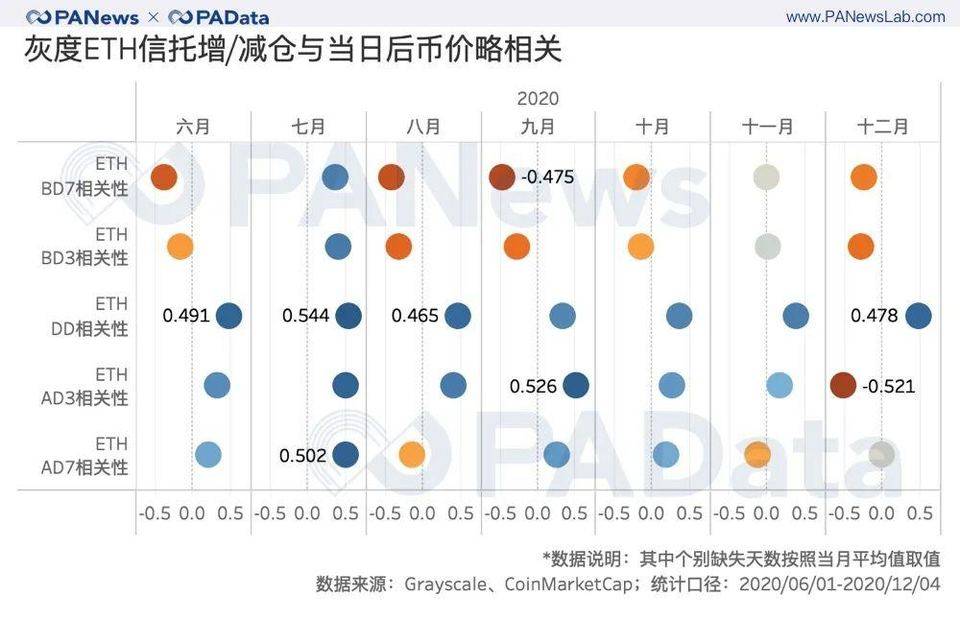

ETH信托的增减与货币价格的相关性相似。整体来看,格力ETH信托的增减与货币价格没有相关性,但个别月份相关性较弱,信托资产管理规模的增减也与当前及未来货币价格略有相关。

例如,6、7、8、12月份,ETH信托的涨跌与当前货币价格的相关系数达到0.5左右,即ETH信托增加的当日ETH货币价格可能上涨,反之亦然。另外,7、9、12月份,ETH信托的涨跌与未来3天的平均货币价格和未来7天的平均货币价格之间存在弱相关性。其中,12月份存在负弱相关关系,即增持可能与货币价格下跌同时发生。

虽然资产管理规模的变化与市场变化的相关性很弱,但以灰色标度为代表的大机构资金的持续分布,对提振市场信心具有隐性作用。

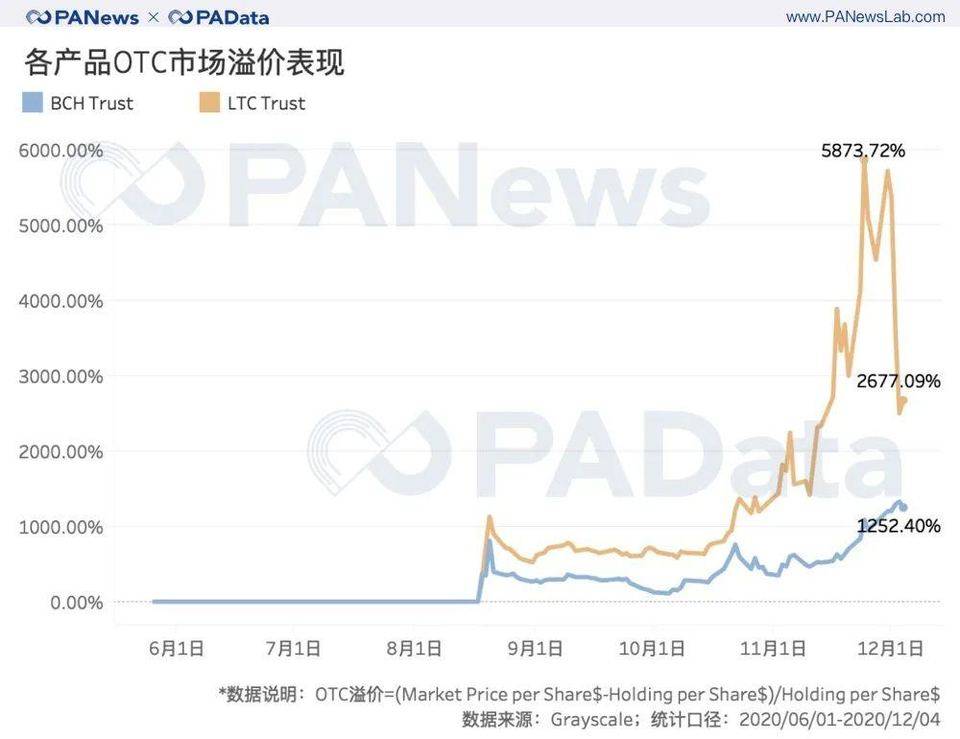

LTC和BCH高场外溢价

由于灰色标度设定的不可赎回信托模式,投资者只能通过在美国股票市场二级市场交易股票来获利。目前,可在二级市场交易的灰色产品有6种,分别是GBTC(BTC信托)、bchg(BCH信托)、ETH(ETH信托)、ETCG(etc信托)、lecn(LTC信托)、gdlc(数字大盘股基金)。

Padata计算每股股价与场外交易价格之间的溢价率。据统计,除etc信托的股票溢价暂时低于0外,其他投资产品的溢价空间较大。

其中,BTC信托的股票溢价是目前所有产品中**的,约为27.61%,近半年平均溢价约为17.17%。今年ETH信托的溢价相对较高。目前保费约124.20%,年中达到949.06%,全年平均保费率高达208.81%。多资产基金数字大盘股基金今年的溢价表现也不错,约为61.22%。8月至10月,保险费率超过200%,年平均保险费率也达到110.64%。

更值得关注的是,LTC信托和BCH信托今年的优异表现值得关注。根据灰色标度披露的数据,LTC信托股票年平均溢价率高达948.11%,目前溢价率约为2677.09%,近半年很高溢价率约为5873.72%。据统计,BCH信托年平均溢价率约为468.16%,当期溢价约为1252.40%,年很高溢价约为1331.99%。

进一步观察otcqx的交易情况可以发现,在高的OTC交易价格中,只有少量的交易量导致了极高的溢价率,这意味着这种极高的回报率存在一定的偶然性。而且,LTC信托和BCH信托的股票8月18日刚刚上市,上市初期可能波动较大,但后期或逐渐回归市场共识,LTC信托的溢价近期已明显调整。

文章标题:管理的资产在半年内翻了一番。灰度对市场有什么影响?

文章链接:https://www.btchangqing.cn/162278.html

更新时间:2020年12月10日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。

手握比特币,心里不慌

风物长宜放眼量区块链

我来看看区块链!谢谢