作者:Soona Amhaz,Volt Capital 合伙人、Token Dai 创始人

翻译:卢江飞

新冠疫情这样的流行病大爆发,通常被视为会带来通货紧缩造冲击。为什么会有这样的想法呢?事情是这样的:在新冠病毒疫情期间,每个人都要待在家里,所以用于消费的钱就少了,对商品的需求也开始下降。一旦商品需求下降,商品价格也会随之下降,加上购买商品的人数减少,公司不得不解雇许多员工,员工被解雇没有收入,支出又将进一步减少——循环往复。

在过去几周里,围绕通货紧缩的话题已经成为主流媒体头条新闻,然而对于加密货币行业来说,人们也很自然地想到另一个问题:通货紧缩冲击会对比特币产生什么影响?

答案很简单:没影响。

至少,目前没有影响。

与黄金类似,比特币的设计初衷就是要抵御通货膨胀冲击,而不是抵御通货紧缩冲击。与其通过交易图表解释,不如让我们从直观上来分析,毕竟交易图表就像是基于罗夏墨迹测验(Rorschach tests)进行的一种粉饰,把交易者动态投射到图表上,就像患者会产生对墨迹的反射一样。

链闻注:罗夏墨迹测验由瑞士精神科医生、精神病学家罗夏 (Hermann Rorschach) 创立,因利用墨渍图版而又被称为墨渍图测验,是非常**的人格测验,也是最**的投射法人格测验,现在已经被世界各国广泛使用在临床心理学中使用得非常广泛。通过向被试者呈现标准化的由墨渍偶然形成的模样刺激图版,让被试自由地看并说出由此所联想到的东西,然后将这些反应用符号进行分类记录,加以分析,进而对被试人格的各种特征进行诊断。

在通缩的环境下,美元价值不会立即受到威胁,因为此时通常是「现金为王」,因为随着一般商品价格普跌,美元购买力将会上升。西方世界习惯使用美元支付商品和服务,所以当美元价值「突然」增加,作为可靠价值存储的比特币就会突然变得不那么诱人了。

然而,真正危害美元价值的是美国政府应对通缩的反应。当然,我们并不打算在本文中讨论增发货币究竟是好是坏,但稍微有点经济常识的人就应该知道,货币政策和财政政策应该是两个完全不同类的东西,货币刺激方案可能在短期内解决一些问题,但却会影响货币的长期价值。

现阶段,我们应对通货紧缩的主要方式是拉动杠杆刺激需求——通常情况下,这种手段(比如货币量化宽松)看起来像是通货膨胀。

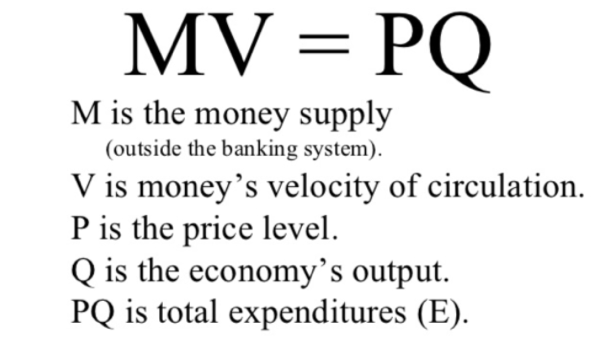

在 2008 年金融危机之后,美国政府推出****的金融救济政策,当时的理论依据就是货币公式 MV=PQ,但到**他们发现,现实经济根本无法用公式来解释。

链闻注:在 MV=PQ 公式中,M 为货币供应量,P 为价格水平,Q 为一定时期由货币媒介的商品交易量,V 为同期货币的流通速度,PQ 是总支出。

上图来源:

当然,量化宽松为我们赢得了时间,但这种手段并不能证明可以帮助我们彻底摆脱困境,最多只能算是一种缓兵之计而已。因为从长远来看,美国政府增加货币供应量肯定会侵蚀美元的价值——1970 年的 100 美元在 2020 年只相当于 15 美元。今天,美国正面临许多棘手问题,比如:生产力下行阻力,全球供应链大规模中断,23 万亿美元的的债务,这还不包括表外负债、以及美国人口老龄化等问题。

另一方面,随着美元不断增发,大规模通货膨胀的威胁正变得越来越明显。对于那些笃信现代货币理论(MMT)的学院派学生来说,他们认为只要增发的美元仍是储备货币,通胀的结果就能让非西方国家和新兴市场「买单」。

全世界都在增发货币

使用公式来解决经济问题并不完美,因为相同的解决方案可能会在不同市场中产生不同结果,有时甚至会失控。不过,如果在一个市场尝试几种不同的解决方案,有时反而会「起作用」。

为什么会这样呢?这是因为大多数市场因素(以及不同因素之间的关系)无法被计算、或是解释清楚——在很大程度上是这样的。

在西方世界里,许多人(刻意)「不愿」讨论通缩危机影响,这因为他们知道那些以美元(或是非本国货币)计划的非西方国家会出现通货膨胀危机,主要原因有两个:

1、随着经济增长放缓,发展中国家政府出于多种原因会增发更多发币,比如刺激市场需求、维持当前供应链等。

2、随着美元兑当地货币疲软,导致美元走强,继而引发当地政府印制更多货币,人们此时会选择「逃往」美元,在极端情况下甚至可能导致恶性通货膨胀。

当然,一些美元掉期额度可以缓解这些情况,并在某些领域提供流动性,但正如 Global Macro Inestor 创始人兼首席执行官 Raoul Pal 所说,美元掉期额度、量化宽松、其他各种大刀阔斧的刺激政策其实都无济于事,没用。事实上,美元掉期额度无法为最弱的**借款人(国)提供任何帮助,因为他们根本就没有储备金。美国政府甩出的 13 万亿**资金大多数由企业持有,这让许多人无法享受到救济福祉……印钞无法解决这些问题,因为这根本就是一个结构性问题。

每次经济动荡时期,西方国家最喜欢干的就是把印钞机打开,因为**的**,一切都会由发展中国家「买单」。但随着时间的推移,那些最弱的**借款人(国)也许会寻找其他具有价值存储功能的东西。

从这个角度来看,比特币能为这些国家提供退出、或者至少是重置的选择。

在此,我打算提出一个问题作为本文的结尾:货币政策每次都是自上而下的,但如果这次是自下而上的,会发生什么结果呢?

文章标题:通货紧缩冲击波看上去利好美元,但是别忘了还有比特币

文章链接:https://www.btchangqing.cn/15623.html

更新时间:2020年05月03日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。