嘉 宾|Aaron Gong 币安合约VP

主持人|Vicky共识实验室VP

共识论·观点提炼

1币安的低taker手续费率结构有利于市场**发现价格,引领市场指标。

2合约持仓量可作为判断市场情绪和价格趋势强度的指标。

3现在币安合约的交易量是现货市场的3倍,未来甚至会有10倍或更高的突破。

4在行情剧烈波动的时候,币安合约也不会出现穿仓均摊,保险基金会接管客户平仓头寸,穿仓的风险由保险基金承担。

5期权产品的诞生是必然,就像现货用户会逐渐往合约转移,合约用户也会开始往期权转移。

共识论·分享背景

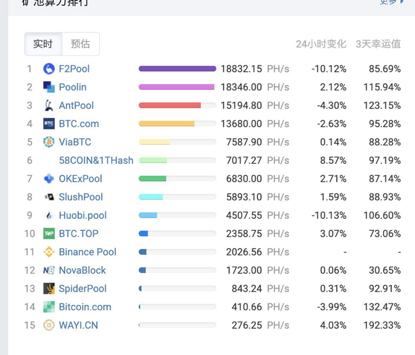

币安在过去的一年里动作不断,在各领域的迅速出击。可以从币安目前的产品生态中看到“闪电扩张”的历史:DEX、Binance Saings币安宝、币安杠杆交易、理财服务、币安云、稳定币BUSD、币安合约产品和期权;以及法币入口,已经覆盖170个国家,与其他国家本地交易所产品的竞争中占据了各国的长尾;还有最近刚上线的矿池:

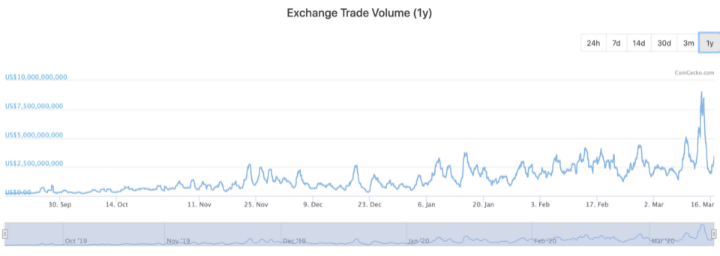

其中,币安合约(Binance Futures)于2019年9月正式上线,如今已经成长为全球合约交易量知名的平台之一,目前永续合约的日交易很高量90亿美金。

(数据来源:coingecko.com)

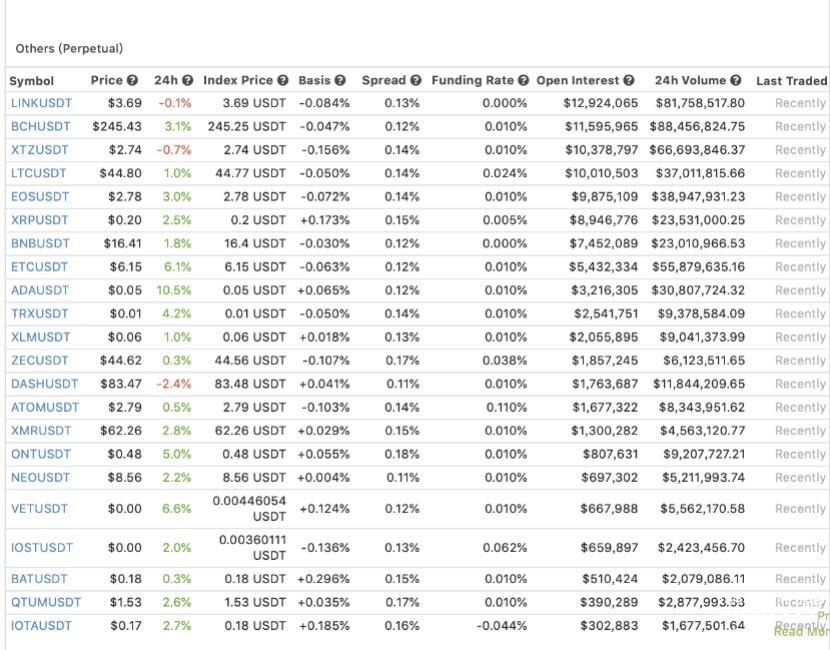

币安合约平台上提供24种流动性**的数字资产的永续合约,也是币安现货交易对的补充产品。该交易平台为BTC合约提供很高125倍杠杆,是主流交易平台中的很高杠杆倍数。

共识论·对话全文

01在合约市场竞争严重的背景下,币安合约在这半年的时间里成长为全球合约交易量知名的平台之一,经历了怎样的发展过程?币安合约可以在这么短的时间在市场突围而出的原因是什么?

Aaron Gong:币安目前无论是整体交易量还是BTC永续合约交易量,都已经已全面超过Bitmex,成为全市场知名的永续合约交易所,能取得这个成绩,总结主要有三个原因:

1币安的低taker费率结构:很多交易所在手续费率上都是在模仿前期成立的交易所,全部侧重推出负maker手续费,并没有展示出应有的优势。我们在成立之初就推行全市场**的taker手续费率结构,并且成功早期吸引了很多吃单交易量,这帮助了maker能更好的被成交,从而帮币安BTC合约价格成为市场**发现价格。

2币安一向注重产品的创新:币安是行业第一家推出125倍杠杆,智能平仓系统等功能的主流交易所,并且受到用户广泛使用以及好评。此外,我们还上线了混合保证金功能,支持用BUSD和BTC作为保证金玩合约,币安也是**支持多种数字资产作为担保的主流加密货币交易平台。

3币安的多合约交易对:2月初开始的两周左右,币安合约平台几乎每天都上线新的交易对,截止目前为止,我们上了24个交易对,是主流交易所中上最多合约交易对的交易所。今年不但BTC并且其他小交易对都行情波动比较大,目前市场上排名前10最活跃的小交易对合约,有一半在币安平台上。

02现在是合约交易竞争的高地, 对比其他的合约交易平台,币安合约有什么特色?

Aaron Gong:币安合约主要特色有以下几点:1BTC价格的发现平台,引领市场指标。2纳斯达克级别撮合引擎,每秒处理10万单,剧烈行情不宕机。3正向永续,很高合约125x杠杆。424个交易对,小币种也有高流动性。

03我们之前提到币安给BTC提供了125倍的杠杆,用户一方面可以撬动巨大的资金量,使获利更大化,另一方面也面临着更大的平仓和爆仓的风险。所以对于风险分摊机制,请问币安做了哪些努力?

Aaron Gong:在最初推出合约业务的时候,币安只有20倍的杠杆。但我们积极聆听了用户的建议,也做了大量的市场调研,发现高倍杠杆更加受用户的青睐。因此我们尝试上线了很高125倍杠杆,给用户提供多种选择。

事实证明,我们的125倍杠杆受到了很多用户的喜爱,使用频率非常高。所以归根结底,并不是我们想要追求高杆杠,而是需求撬动了产品。

首先,125 倍这个数字也是经过我们测算的,包括市场上使用杠杆的用户、偏好、很高风险的阈值等,不是说一拍脑门的结果。

其次,对于 125 倍杠杆的使用也会有限制,头寸名义价值在 5 万美金以下才可以开 125 倍。我们建议客户根据自己的风险承受能力,去选择适合自己的杠杆。

在行情剧烈波动的时候,币安合约也是不会出现穿仓均摊的,我们在产品开发过程中有设计很多保护用户的机制。首先我们的保险基金会把客户平仓头寸给接过来,穿仓的风险由保险基金承担。然后,只有当保险基金接管不了这么多头寸的时候,才会启动对手盘的自动减仓。

Vicky:重点:穿仓的风险由保险基金承担。

04币安推出的合约大数据里包括合约溢价、持仓量、多空比等,币安提供的这些指标对于市场行情或者合约用户有什么指导意义?

Aaron Gong:用户可以通过币安合约大数据看到大户合约持仓量、多空比等数据,用户可以参考这些数据的变化来推测接下来的市场走势,从而调整自己的交易策略。在传统期货市场,交易者密切关注持仓量,分析师和交易者通常将持仓量作为判断市场情绪和价格趋势强度的指标。

持仓量预示着进入和退出市场的资本量,进入合约的资本增加,持仓量将上升。反之,退出合约的资本增加,持仓量将下降。因此,持仓量上升是牛市表现,而持仓量下降预示着熊市的到来。

05在衍生品领域,可以看到币安除合约外也开发了杠杆、期权等产品,品种都较为完善。

对于数字货币期权交易,还是属于专业性比较强的交易品种,请您为众多小白用户介绍一下期权产品的交易方式和盈利逻辑。相比与传统的期权,币安期权有什么不一样的特色?

Aaron Gong:币安期权的优势有以下几点:

1高流动性,任何时期都有报价。

2更简单容易理解,是适合新手体验期权的**平台。

3行权从10分钟到1天,满足不同用户的需求。选择多样。

4美式期权,可以选择在未到期之前随时行权。更加具有灵活性,不会说看到盈利干着急。

5风险可控,盈利无限。

期权可以看作是期货的补充,丰富了交易种类。期权产品的诞生是一种必然,就像现货用户会逐渐往合约转移,部分合约用户也会开始往期权转移。

06目前为数众多的交易所都陆续开发了合约交易,群雄并起且竞争激烈,请您对当前合约交易市场的行业现状进行梳理。您觉得整个交易所行业生态在未来会有怎样的发展趋势?

Aaron Gong:在传统投资行业,衍生品的交易量是全球GDP的10倍。而和现货市场的交易量相比,取决于交易品种,更是有高出50-100倍的交易量。合约只是众多衍生品中的一个产品类别。

总体来看,现在数字货币衍生品市场的交易量才刚刚比现货市场高出一些,差不多是现货市场1.5倍的交易量。后期,我们整个行业的交易量还有很大的发展空间。

币安近6个月的发展可以说是整个数字资产衍生品行业的缩影,现在币安合约的交易量达到了币安现货市场的3倍,未来甚至会有10倍或者更高的突破。纵观交易品种,目前行业已有永续合约、交割合约以及期权产品。

主要交易量还是中心化在永续和交割合约,期权整体交易量不会像合约这么高,但还是远远没有到达爆发期。整个衍生品行业还有很大发展空间。

07即将到来的比特币减半是最近行业关注的焦点,也是不得不谈的话题,您觉得减半是否会使市场产生大的波动?减半到来后,对整个行业的影响将体现在哪些方面?

Aaron Gong:我们这个市场是传统金融市场的影子,也是后辈。年轻的生命总是学习成长的比较快,传统金融给我们提供了成熟的经验,我们取其精华,才有了今天的快速发展。业务也永远是需求推动的,当行情下跌时,现货的需求减弱,而对合约需求大增,因为可以允许用户做空。

随着市场的发展,市场参与者的复杂度明显提升,这一点我们在币安合约的市场演进上也深有体会,所以这一次减半可能和以前不同,会是一个更复杂的博弈过程。

在合约需求大增的情况下,其他衍生品例如期权才迎来了新的发展机会,因为很多衍生品的标的是合约。但整体来说,和传统行业相比,现在数字货币行业的衍生品产品还不算多。

082020年在币安众多生态中,主战场在哪几块?

Aaron Gong:我们的生态是相互赋能的,无论是最初的现货、杠杆、合约、稳定币BUSD,以及最近推出的矿池等。2020我们会持续致力发展我们生态里的各个领域。

社群提问

Q1:目前市场头部衍生品交易所切走近80%的份额。而目前新的衍生品交易所单一合约成交量很高,市场占有率也在不断提升。像币安这样的头部交易所如何继续拓展市场份额?

Aaron Gong:这个问题我是这么看的,如果币安市场份额增加,但整个行业萎缩,这对所有市场参与者都是不利的。

所以我们希望能帮助整个行业增长,有更多的新用户进入区块链行业,包括一些传统机构。我们一直都往这个方向在努力。

Q2:在当前数字资产领域,期权市场目前发展仍处于早期阶段,而推出期权产品的交易所的数量也不多,期权交易量与期货相比也有几十倍的差距。您怎样看待这个差距?

Aaron Gong:在传统行业期权的交易量也是比期货小很多的。目前来看数字货币领域的比例也是比较正常,需要更多时间的培育,期权整体市场才会有进一步提高。

Q3:合约现在很多时候已经有了市场先行指标的属性,稳健的现货投资者如何根据期货成交量进行仓位管理呢?

Aaron Gong:建议先熟悉期货产品,可以在币安的测试网试着操作一下,然后再开始交易。现货用户可以用期货进行套期保值,而不是投机。

文章标题:共识论·第八期 | 从合约到期权,币安合约走上巅峰的思考

文章链接:https://www.btchangqing.cn/14356.html

更新时间:2020年04月30日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。