作者:parsec research,帕塞克金融王佩瑞

AMM是一个相对较新的概念,由Uniswap大力推广。关于AMM和AMM之间的取舍,通常有两种形式的讨论:第一种是来自经验丰富的交易员,他们不能容忍AMM资本池交易的低效;第二种是来自币圈人的讨论,他们吹嘘智能合约金融应用程序将来将取代人与机构之间的交易,并主张懒惰的流动性自然会占领世界。

作为一个前算法交易员,我当然赞同第一个争论不休的论点。但答案自然应该在两者之间,这将是对核心战略可伸缩性的权衡。

AMM曲线与订单交易

做市商想要什么?

假设你有一些交易专业知识,并决定推出一个做市机器人。做市商的目标很简单。低买高卖。价格差是中间的。听起来很简单。当您以**采购价格下订单,以很高销售价格下订单时,您的采购订单首先关闭,价格会波动。如果有人接受你的订单,你将获得差价。

理想是充实的,但现实是悲惨的。

首先要考虑的是市场的成本。当交易量极低时,你肯定会有做市的机会。此外,由于各种原因,你买卖的许多资产可能仍在你手中。现在资产的价值下降了10%,使得你从价差中获得的利润消失了。

资产盘点是一个关键点,任何做市的核心都是资产库存管理:你能把资产记在账上多久?要做到这一点,不仅需要强大的建模,还需要**的技术管理。造市机器人不仅需要开放,它们可以让自己在没有监控的情况下流动。你的资金一直处于危险之中,任何漏洞都可能导致高昂的成本。

做市商的严格要求体现在做市商规模和规模差异较大,权力影响力严重不均衡。在密码中心化交易和传统金融领域,**的做市商相对较少,但在市场份额中占据主导地位。

成功的做市商有两个显著特点。一是他们的夏普率非常高。在加密领域,诸如sharp ratio或Sortino ratio等指标通常不被重视。主要原因是,长期持有加密货币,无论有多少货币以10倍以上的涨幅,都彻底抹去了大幅的汇率。但基本的模假设是正确的,而且高利率策略仍然是**的,因为它们可以利用并触及几乎任何风险阈值。在传统金融中,我们在一篇文章中描述的这种风险基础设施为高质量的做市商提供了大量的信贷和杠杆,旨在预测他们所运行的策略的收益。

第二个关键特征是它们的尺寸有限。这些做市商大多管理自己的基金,因为募集资金实际上并没有带来任何好处,事实上,这只会稀释他们的投资回报。很多人认为,数量金融的一个基本规律是,投资策略的利差与规模密切相关,只有少数几条曲线能够坚定地移动。值得注意的是,numerai是打破这一规则的激进尝试,但到目前为止,它在资本市场上是相当正确的。简言之,Uniswap成功的机会在于**对冲基金**citadel的高利率。

这样,AMM的取舍就成了策略可伸缩性的问题。AMM的扩张欲望停滞不前,永远赶不上造市机器人的动能和数据优势。但可伸缩性的好处是不言而喻的。AMM通过将流动性提供者(LP)锁定在相同的交易策略中,为LP提供了一个更加平等的竞争环境。

回到我们前面讨论过的临时造市机器人,它们干涸的原因是,其他机器人使我们的造市机器人暴露在一种不成比例的“有毒”交易流中。做市商面临的**风险就是所谓的逆向选择。例如,当买家知道你不知道的信息时,无论是来自CoinBase的大订单还是入侵某些加密协议,一个好的AMM可以与所有LP逆向选择的有效稀释成正比。Uniswap在这方面做得很好,但LP有几种避免毒性的方法。毕竟,高度算法化的Uniswap LP积极模拟价格波动,同时也是套利参与者。

假设有限合伙人拥有基础设施,他们可以预测和发现可能导致价格大幅变化(意味着价格不会很快“恢复”)的交易流,这将给有限合伙人带来一些损失。在这种情况下,高度算法化的LP可以简单地移除它提供的流动性,执行套利交易,然后重新添加流动性(全部是自动的!)。抄送dapp.org网站已发表的审计报告简要讨论了这种可能性,但这并不意味着Uniswap在这方面特别薄弱——事实上恰恰相反。关键是有限合伙人需要受到约束,因为如果某些有限合伙人比其他有限合伙人具有实质性的优势,那么大多数人的回报就会受到抑制,策略的可扩展性也会受到限制。

Uniswap不应该给做市商提供选择性,使AMM越来越像订单交易。相反,它应该依靠自身实力,严格限制做市商。另一种限制做市商的方法是莫奈供应ETH根据Tarun Chitra的建议,LP取款将受到时间惩罚,过滤出资金流入和流出量较大的LP,并向block deposit为0的LP收取*的取款服务费,彻底消除LP夹心攻击。因此,该策略在识别方面是同质的。

考虑一个新的AMM,它允许套利曲线相互映射,甚至可以在混合交易流中分开限价指令。在这种环境下,所有的做市商都在不同的条件下运作,因此不可能标记出他们独特的策略。然而,对做市商的标签和约束几乎是重复出现的。LP在资本外逃游戏中扮演的AMM将被视为不安全。

早期关于LP标记的研究令人印象深刻(参见placeholder的Alex Evans的研究),并可能通过大量的结构化产品服务使高盛成为DeFi真正独特的本土元素。在实践中,其收益难以确定,且总是与基准(波动性亏损)而不是现金进行比较,造成了不良形象。

理想的LP收益曲线是高换手率/流动性比率和高尖利比率。在这种情况下,资产管理公司无法对资产管理规模进行上限化和杠杆化,因此必须接受新的有限合伙人,将收益水平调整到合理的水平,实现流入和流出的匹配水平,从而实现高流动性。

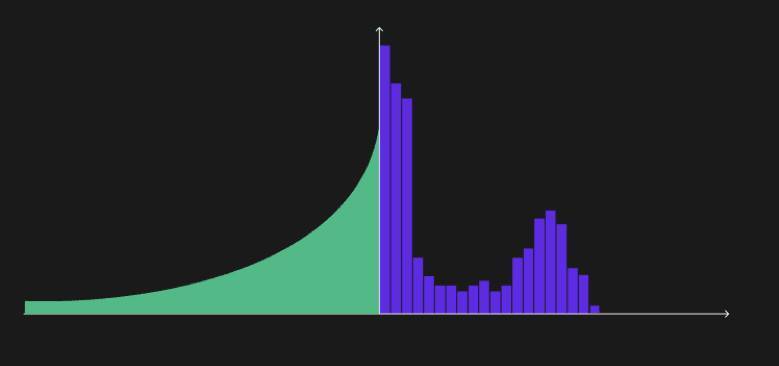

以ETH形式返回yfi/ETH LP(来源:parsec)

这种权衡通常在行业讨论中得到保证,但实际上结果将是概率性和路径依赖性的。

毫无疑问,以太坊中对天然气成本和延迟的定义使Uniswap相对于订单交换具有健康的优势,这可能是使AMM工作更清晰的机制。新的、高度可扩展的订单交易解决方案,如serum,具有传统的市场架构,可能会将交易流从Uniswap转移出去。毫无疑问,AMM可以使LP普遍获得交易手续费收入,这是非常特殊的,只有原则到位,在严格的政策约束下才能实现。

Parsec research是帕塞克金融感谢Sherwin Dowlat对本文的反馈。

文章标题:Uniswap成功的机会在于模仿对冲基金之王citadel的高比率

文章链接:https://www.btchangqing.cn/139194.html

更新时间:2020年11月10日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。