让我们看看过去一年通过复合、池和代币集等协议持有以太坊和比特币的不同投资回报。

同时,请注意DeFi协议的优点:它们允许具有不同风险回报偏好的投资者寻找更有前景的投资机会。

作者:zerion创始人兼首席执行官叶夫根尼·尤塔夫

关键点

·在过去的一年里,DeFi应用程序为投资者提供的风险回报有了很大提高;

·Tokensets的ETH-20天移动平均交叉(MACO)在回报率方面优于买入持有策略,**跌幅(从峰值下降到谷底)也大大降低;

·复合和Uniswap为持有稳定币的投资者提供了诱人的回报机会。

在过去的一年里,DeFi生态系统已经成为以太坊上最活跃的应用之一。复合、Uniswap和tokenset现在是****的投资选择。以太坊区块链上的本地代币ETH是这些金融应用中最重要的抵押资产。

通过本文,笔者希望通过本文比较复合CDAI、Uniswap的dai-ETH池和tokensets的ETH-MACO策略在过去11个月的表现与ETH的表现和基本趋势进行比较。

我将分析期定为2018年12月3日至2019年10月31日,比较Dai on compound的贷款回报率、Uniswap的Dai ETH池的供应流动性,以及代币集的20天和50天MACO(移动平均线交叉)策略。我们还将展示在同一时期内ETH和比特币的买入和持有策略的回报率。但是,我们的分析没有考虑交易成本、滑动点和稳定币的价格波动。

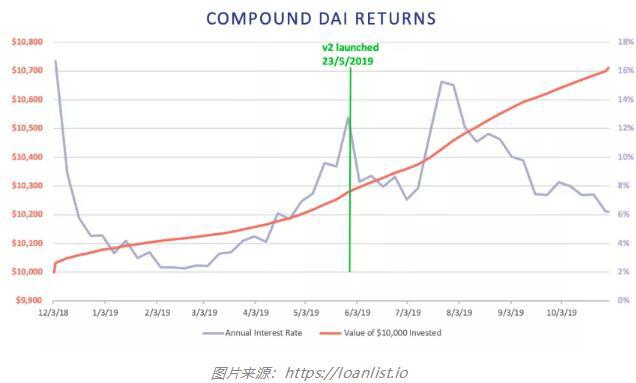

Compound的归还

复合资产是一种货币市场协议,允许用户中心化一组资产,在提供抵押品后,其他人可以借用这些资产。它的贷款利率是可变的,取决于市场供求关系。

对于复合,我们展示了价值10000 Dai的投资组合的表现及其每周的年化利率。除了复合,DFI项目,如dydx V2、Dharma、BZX和Nuo也可以为Dai提供类似的回报,但由于这些项目是在2019年启动的,因此将其排除在分析之外。

2018年12月至2019年10月底,投资实现复合平台7.1%的回报率。

从2019年3月开始,RDAO的复合利率也开始稳定增长。其他债务抵押协议的利率太低,用户可以将头寸转移到复合利率,以获得更具吸引力的利率。我们没有考虑到Dai的价格变化,但在此期间Dai/美元的价格一直在0.95-1.02之间,波动不大。2018年12月,复合协议有几个小时没有完全运行,团队修补了一个漏洞。此操作对任何用户都没有负面影响。

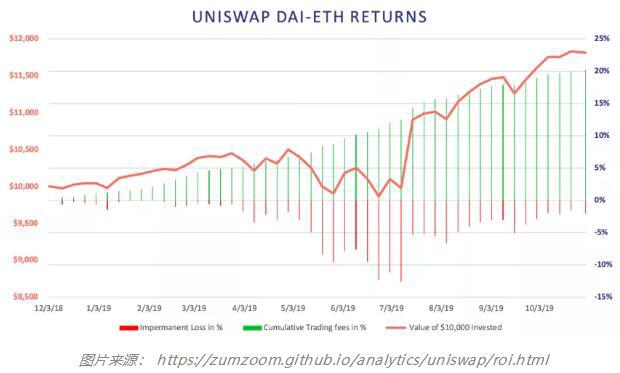

返回Uniswap池

Uniswap是一个链上交换,用户可以在这里交易代币。一些流动性提供者将提供各种资产储备来匹配交易,这些流动性提供者可以赚取交易费用。

我们将展示为Uniswap提供10000美元的dai-ETH池将如何获得奖励。事实上,这意味着投资者已经为该池提供了价值5000美元的以太坊和价值5000美元的Dai。这些数字意味着,投资者在2018年12月4日至2019年10月31日将这些资产投入池中。

在此期间,Uniswap的dai-ETH池获得了18.15%的回报。由于ETH/Dai的价格波动,在不同时间点提供流动性的投资者将获得不同的收益。

Uniswap的回报取决于三个因素:

提供和收回资产时的价格;

流动性池的规模;

营业额。

加密货币价格的高波动性意味着Uniswap回报率的高度可变性,因此Uniswap的未来回报率可能与此处所示的数字大不相同。

在下表中,绿色条表示每周累计交易费用,红色条表示每周因价格波动造成的临时损失。有趣的是,在以太坊价格大幅波动的日子里,增加交易行为收取的费用大大减少了投资组合总价值的暂时损失。

这一结果的另一个原因是,与交易量相比,流动性池的规模相对较小,这使得流动性提供者能够收取很大比例的交易费用。如果流动性池规模较大,且交易量较低,或两者兼而有之,那么当以太坊价格波动较大时,由于交易手续费收入所占比例较小,投资者将遭受较大(净)损失。从下图可以看出,这一投资策略在5周内仅略低于其原始价值。

代币集:20天和50天移动平均线交叉策略(MACO)

代币集是一种代币交易策略,不需要任何用户操作即可自动执行。

我们将展示两种趋势交易策略的表现:20天移动平均线交叉策略(MACO)和50天移动平均线交叉策略。两者都是简单的趋势策略,目标是在持续趋势中获得回报,并在趋势逆转时重新平衡现金。

Tokensets在2019年7月才发布趋势交易策略。我们使用每日价格数据来估计从2018年10月到现在我们可以获得多少回报。需要指出的是,我们的分析没有考虑成本和滑动点,最近tokenset的再平衡事件导致了0.5%或更多的滑点。因此,如果考虑重新平衡的频率,这些因素可能会影响代币集策略的实际性能。

当ETH的价格高于移动平均值时,策略将买入并持有ETH。当ETH的价格低于移动平均值时,策略将卖出ETH并持有稳定币。再平衡通常发生在价格线交叉的那一天。执行条件是,自上次再平衡已经过去四天。

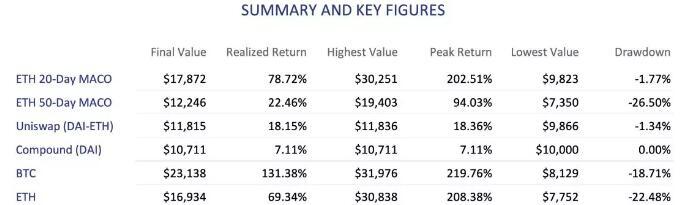

20天的MACO策略产生了78.7%的投资回报率,优于买入并持有ETH策略。

我们发现,当2019年7月以太坊价格大幅下跌时,这两种策略(20天和50天MACO)通过及时重新平衡到稳定币来避免重大减值。但9月份以太坊的价格下跌过快,这两种策略都太晚了,要重新平衡以稳定币。结果表明,20天MACO策略的投资回报率为78.7%,优于买入并持有ETH的投资策略,而50天MACO策略的投资回报率仅为22.5%。(下图中的蓝色条表示每日收益);

持有ETH和比特币的回报

以太坊和比特币的价格一直高度相关,其表现在很大程度上可以与比特币媲美。不过,2019年7月,以太坊继续下跌,而比特币价格回升。然而,到了2019年9月,比特币价格也将暴跌。在我们的估值期间,这两种资产的峰值价格都比各自的起始价格上涨了200%。与很高价格相比,以太坊目前下跌了约50%,而比特币下跌了约34%。评估期结束时,以太坊买入持有策略实现了69.3%的回报率,比特币买入持有策略实现了131.4%的回报率。

在下面的图表中,橙色曲线显示的是价值10000美元的投资的表现,蓝色的条形图显示的是日回报率。计算基于每日价格数据。

总结

从**值来看,20天以太坊策略优于其他DeFi策略和ETH买入持有投资策略。这一结果是由于该策略避开了以太坊的大部分下跌期,同时也在以太坊价格上涨期间产生了收益。同样,50天策略抓住了3月份以太坊价格的上涨,并在7月份重新平衡为稳定币,结果在9月份遭遇大幅下跌,大大降低了策略的最终回报。如果两种策略的再平衡时点稍有加快(如交叉价格),50天策略的收益率将超过50%,20天策略的收益率可以超过130%。

我们还注意到收益的波动性和**跌幅之间存在差异。最明显的是,从起始值来看,20天策略的**跌幅为-1.77%,而50天策略的**跌幅为-26.5%,ETH买入持有的**跌幅为-22.48%,BTC的**跌幅为-18.71%。然而,与以复合方式借贷稳定币相比,持有ETH、BTC或tokenset将因价格波动而带来更高的风险。同样,Uniswap的dai-ETH资金池的流动性提供者可以通过将一半的投资放在稳定币上来降低其投资组合的波动性。

DeFi的另一个有趣的发展是标记投资头寸的能力。例如,compound的ctoken表示存款及其应计利息,但它也作为代币独立存在。这意味着投资者可以转移复合存款并将其存入其他智能合约,如Uniswap(cdai ETH pool中的Uniswap)。因此,cdai ETH流动性提供者可以从cdai ETH池中获得Dai复合利息和交易费用。类似地,代币集可以重新平衡成ctoken稳定币,如CDAI或cUSDC,这样投资者就可以从他们的现金头寸中获得利益。

正如我们的分析所显示的,DeFi允许具有不同风险回报偏好的投资者寻找更有前景的投资机会。由于DeFi的开放性和去中心化性,可能会在这一领域推出更多令人兴奋和创新的金融产品。代币头寸的出现,使我们发现这一领域值得探索和进一步发展。

您也可以使用我们的产品zerion来跟踪和管理您的DeFi投资。

风险声明

Defi还处于开发的早期阶段,所有的智能合约系统都应该被视为实验性和风险性的,甚至可能导致投资者损失所有的钱。。

总而言之,投资者**将他们的DeFi和其他投资活动去中心化到更智能的合约中,而不仅仅是优化目前的很高利率。

文章标题:谁通过持有现金或使用defi赚更多的钱?

文章链接:https://www.btchangqing.cn/138423.html

更新时间:2021年06月12日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。