在牛市中,大多数创始人面临的**问题之一是:我做错什么了吗?似乎只要有一个“。“金融”域名,钱会从天而降,而许多基于稳健经济的创始人往往会在傲慢中迷失。

在区块链融资报告方面,也存在数据问题。由于ICO的存在,报告的资金总额中有很大一部分被高估了,还有一些交易涉及使用区块链作为其技术堆栈一小部分的大企业。考虑到这一点,我花了大量时间清理未被认可的风险投资轮和与区块链没有明确联系的大公司的数据。

在本文中,我们将只关注从种子到e轮的风险投资,不包括ICO数据。原因很简单。股票市场可以为公众代币市场提供一些线索。以Uniswap为例。在成为业界**之前,这个团队从投资者那里筹集资金。在多家成功的网络初创企业中也可以看到类似的动态。因此,即使在今天这样一个充满活力的公共融资市场,风险投资仍然是衡量投资者利益的一个很好的相对指标。

下一个是数字世界:

2020年投资将减少60%

(区块链股权投资金额)

2018年,近38亿美元的风险资本参与了区块链相关交易。到2020年,这一数字估计约为14亿美元。2018年受益于2017年的牛市,但即使按照2020年第一季度的标准,也出现了相当大的下滑。其中一个原因可能是,随着与该流行病有关的报告的增加,在后期完成的轮数比原计划的多。例如,在巴克特完成3亿美元的B轮融资后,市场或多或少倾向于进行大交易的并购。

在第二和第三季度,募资规模知名的是比特币瑞士和blockfi,这两家公司都只成功募集到约5000万美元。正如我之前预测的那样,我们看到更多的资本中心化在更少的交易上。随着行业的发展,这种对质量的追求不一定是坏事,我们会看到越来越少的创始人获得更多的资本。我们可能会看到更多由社区推动的筹款活动,比如回顾性空投和公平问题。

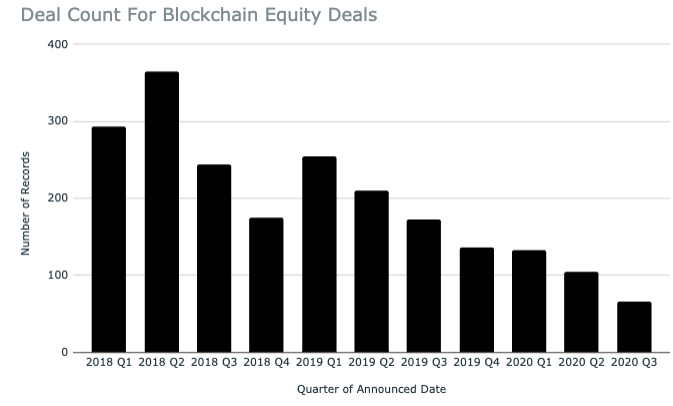

(区块链股权投资数量)

风险融资频率的下降并不一定与疫情有关。每个季度完成的交易数量已从2018年第二季度的350宗高位下降到本季度的不足100宗。到2020年,我们应该只看到约400宗交易完成,而2018年则是1077宗。考虑到2018年,投资者越来越多地涌向基于saft/safe的交易,希望在项目上线时获得回报,这种比较可能不公平。然而,在2020年,虽然我们今天看到了DeFi的崛起,但我们并没有看到此类交易的显著增长。种子投资的利息下降,部分原因是早期风险资本在流动性和风险方面的时间。一个投资者在风险投资中赚了三到四倍,可能得不到比流动性提供者更好的回报。

考虑到项目标记化风险(监管风险、技术风险,尤其是人力风险),区块链基金在许多情况下不一定会得到回报,因为它们将资本锁定在非流动性机会中。这就是为什么我们看到越来越多的“**”风**司拥有“早期交易管道”他们将能够像y combinator那样,在公司内部提供从设计到法律援助的解决方案,并在流动性市场估值丰厚的市场上为自己讨论更好的交易。

这在短期内并不一定是好事,因为创始人将被迫寻求其他形式的融资——即使这不符合公司的**利益。早期融资的缺口是Daos数字合作社接手的一个机会。

a轮和B轮融资占总融资额的65%

(区块链股权交易资金分配)

(2018年以来各种区块链交易的数量)

当我们观察风险投资在行业中的分布时,可以发现前期资金不足的现象比较明显。种子期前的交易吸引了不到总投资的1%,但占了近五分之一。种子轮交易也出现了类似的情况。尽管它们占所有交易的55%以上,但它们只带来了总投资的五分之一。在今天的代币资产生态系统中,早期筹集大量资金比人们想象的要困难得多。此外,2020年第二季度吸引的交易量约为种子轮交易量的一半,约为2019年同期a轮交易量的五分之一。我们可以从三年内从种子公司到C轮创业公司的比率中看到这一点。

我用C轮作为基准,因为这是初创企业通常价值超过10亿美元的时候。自2018年以来,我们看到的1204宗种子轮交易中,只有约三宗完成了E轮交易。这些电子轮交易发生在2018年之前,因此有足够的时间成长为今天的自己。换言之,他们成长为十亿美元公司的可能性要高出百分之一。这还不包括95%的公司在这一领域几乎没有筹集到任何资金。(这是基于对我过去几年所看到的交易数量的乐观估计)。

根据百分比,您在此基础上建立C轮企业的概率约为0.000125%。胜算仍然高于中同样数额的彩票,作为创始人,你确实对结果有很大影响。这就是冒险游戏存在的原因。但创始人必须意识到他们所面临的各种可能性。

金融应用程序支配着我周围的每一笔交易

所有这些让我开始思考在融资方面哪些领域是“最热门”的。下表中包括了ICO和股权融资,但不包括一些大银行并购交易。

(2018年以来知名的投资)

如您所见,前十大投资中有八项是金融应用程序,它们从银行或类似实体获得后期融资。即使排除了所有这些因素,核心数字资产业务之外知名的融资还是**和锚定,这两个都是与身份相关的解决方案,因此都与金融有关。除了财务,知名的投资通常发生在协议级别(例如,Polkadot、AVA和neo),通常以ICO的形式进行。今天的情况与2017年的繁荣时期不同。现阶段,在coinlist等平台上,只有少数合格投资者可以通过ICO进行投资。这表明涉及数字资产的cefi应用已经成熟。金融机构仍然是局外人的想法已经站不住脚了。在知名的交易平台上,他们有时会从市场上获得代币(如MicroStrategy),最终将代币直接整合到自己的产品中(比如square)。这就是为什么我们在DEFI看到了寒武纪的爆炸。更多实验性的、早期的、风险更大的业务正在被构建,而不是更传统的web2.0。

在早期投资方面,对于价值投资者来说,找到价值被低估的B2C非金融应用的可能性远高于基于数字资产的金融应用,以规避风险和低估价值。

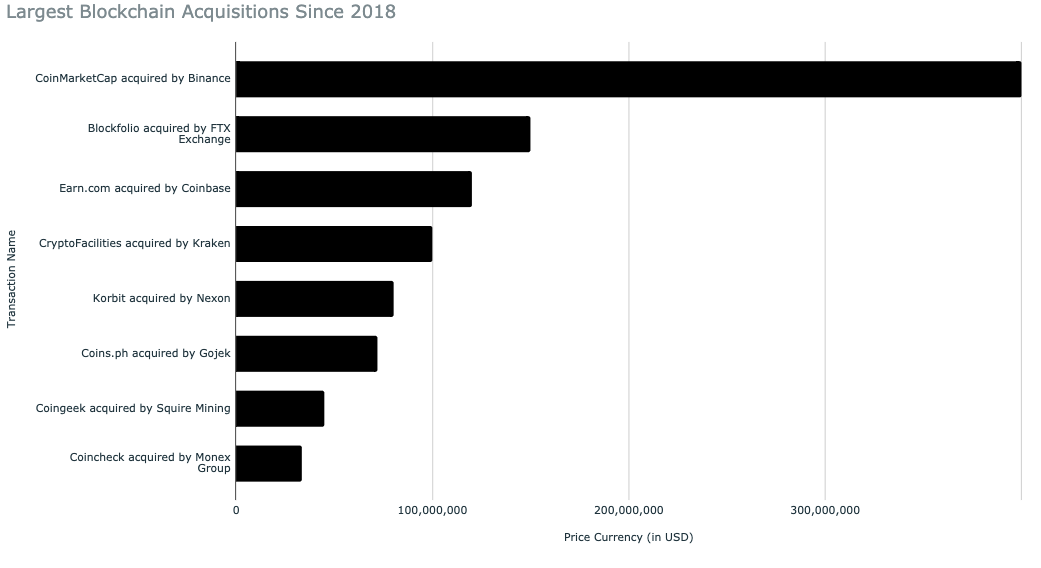

对金融应用和相关行业的关注在并购中表现相同。首先,Kraken、CoinBase和币安是区块链生态系统中最活跃的收购者(不包括银行)。由于coinmarketcap和blockfolio是很好的流量来源,因此为它们支付溢价是合理的,因为它们通过交易所有动机来获得非常有粘性的数据源,从而降低了获取客户的成本。同样,Kraken购买了加密设备,以加快提供衍生品的速度;一家韩国游戏集团收购了korbit。很难以非常快的速度扩展到现有产品之外,因此金融参与者倾向于购买相关产品。

(2018年以来知名的区块链收购)

接下来会发生什么?区块链生态系统中的私人市场融资直接关系到流动资产的表现,大多数人都能得出这个结论。。鉴于比特币已经形成了一些有意义的支撑,达到1万美元,并被多家公司作为资产配置,因此可以肯定的是,我们将在明年达到历史很高水平。如果这种情况发生,生态融资将再次繁荣,因为投资者的风险投资回报率将增加。一般来说,排除这种情况的可能性,我认为有三种可能:

1Spac(特殊目的并购)和IPO(**公开募股)-鉴于CoinBase和greyscale等大区块链相关企业的规模和成熟度,它们很可能在未来两年内上市。这将为早期投资者提供急需的流动性,作为交换,这些流动性将转化为资本,并从中流向初创企业。通过上市创造的新的百万富翁也将是那些在来年从事天使投资和种子轮风险投资的人。最近推出的代币就是一个例子,它的繁荣使得创始人能够积极投资于新的业务(比如compound的Robert Leshner)。他们可以带来大量的专业知识、资金和网络,这是他们成功的首要条件。

2合规技术之火——尽管自我认同等概念在理论上是很好的概念,但从市场份额的角度来看,它们在现实生活中的应用还没有被证明有足够的意义。小规模的使用不一定会转化为吸引力。然而,随着该行业制度化,美国证券交易委员会(SEC)、商品期货交易委员会(CFTC)和金融行动特别工作组(FATF)加强对这一领域的审查,支持合规相关业务的需求将增加。Shyft.network公司Notabee提供了exchange法规遵从性技术的概述。将于2021年实施的金融行动特别工作组的旅行规则将成为一个催化剂。Bitmex是未来的早期迹象。这也让我感到,在未来几个月,我们将从这一领域的交易所进行收购。

3DeFi、cefi和金融技术的结合非常流行和令人兴奋。这是毫无疑问的。但到了某个时候(也许我们已经到了这一点),收益率将变得不那么令人兴奋,真正的增长点将是进入壁垒和市场扩张。有两种可能。一个是机构方法,主要中心化在这一领域的对冲基金。应该有一些产品可以帮助机构参与流动性挖矿,并有助于扩大DeFi项目的总锁定价值。图像Alkemi.network公司像这样的公司已经开始这样做了,这使得机构更容易将资金投入到经过审查的创收项目中。也有人试图以一种有意义和好的方式将传统交易所与DeFi联系起来。血清和hashflow就是其中的两个例子。另一方面,DeFi走金融科技路线,扩大零售用户覆盖面。这在跨境汇款和贷款等应用中最为明显。稳定币的使用比传统银行要好得多。在适当的监管环境下,venmo和Paypal的未来将以加密为基础。我们今天的一个例子是镀金的。最近,他们帮助企业筹集了100多万美元。

**,创业者应该知道,即使资金似乎来自天上,风险资本家和投资者也有流动性偏好。这反过来又扭曲了当今行业的运作方式。对于一家拥有分销渠道的传统风险投资公司来说,这是培育下一代独角兽公司的巨大机遇。事实上,ycombinator和a16z已经将他们的经验移植到web3.0世界中,但对于早期投资来说,差距仍然很大。创始人应该能够观察到资金的流动、频率和规模。另一方面,与其他B2C游戏相比,投资者似乎也更喜欢金融应用,而且交易速度往往较低。我相信,到2021年,风险投资知名的回报将是那些不局限于金融技术应用的投资,因为那里的竞争和交易数量似乎更低。另一个原因是,如果L2实验真的有效,我们将越来越站在消费级区块链应用的前沿。

文章标题:2020年第三季度区块链融资报告:投资将缩水60%,接下来会发生什么?

文章链接:https://www.btchangqing.cn/135097.html

更新时间:2020年11月03日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。