在流动性挖矿的繁荣时期,有一个挖矿项目,保险单保险,这是许多DeFi用户所熟悉的。外管局启动nexus mutual保单挖矿后,直接推动了nexus mutual的快速发展。用户购买的保险金额接近2.5亿美元。

通过国家外汇管理局的挖矿政策,矿工可以获得安全代币。最初的安全代币后来被移到safe2代币。这和保险有什么关系?掩护的前身是安全代币。

什么保险合同?

以前,我们可以通过nexus mutual的策略挖矿来获得安全代币,这是它的治理代币,但它没有实质性的产品支持和特定的价值捕获。因此,这让外管局陷入了所有流动性挖矿代币的两难境地:如何支撑其可持续价值?

这就是保险合同的起源,保险项目是从保险单中挖矿出来的。那么,它和nexus mutual有什么区别?

从投保协议披露的信息来看,这是一个点对点的保险市场。它的保险对象不仅限于DeFi保险和加密货币,而且可以为一切事物提供保险市场。只要人们有需求,承保协议鼓励做市商满足用户的各种保险需求。它有几个特点

*它不是基金池质押的模式,而是点对点的模式,具有不同的扩展性

*保险费用由市场决定

*策略是ERC-20代币,可以随时在balancer和Uniswap上进行交易

*基于以太坊,开放透明

*没有KNC

从cover协议的阐述来看,它不同于nexus mutual。当然,至于保额能走多远,不仅取决于上述理论宣言和目标,还取决于其未来产品能否落实,如何激励保险公司提供承保资金,如何给用户购买保险的动力?如何形成一个充分的保险市场?这涉及到很多保险细节,涉及到产品与市场的契合,不是几个字就能解决的。当然,从它的视野来看,可以关注它的发展。

代币经济掩护机制

cover协议的代币是cover。有什么用?作为治理的象征,它可以对社区提交的提案进行投票,这意味着它在指导cover协议的未来发展方面起着重要的作用。此外,封面代币也将在理赔管理中发挥重要作用。至于具体细节,封面协议尚未明确说明。

代币的发行机制是什么?代币的发放将持续多年。这种代币分配机制也借鉴了DeFi mining项目以往的经验和教训。以前很多DeFi项目都采用了过于粗糙的分配机制,导致后续激励失效,不利于生态的可持续发展。

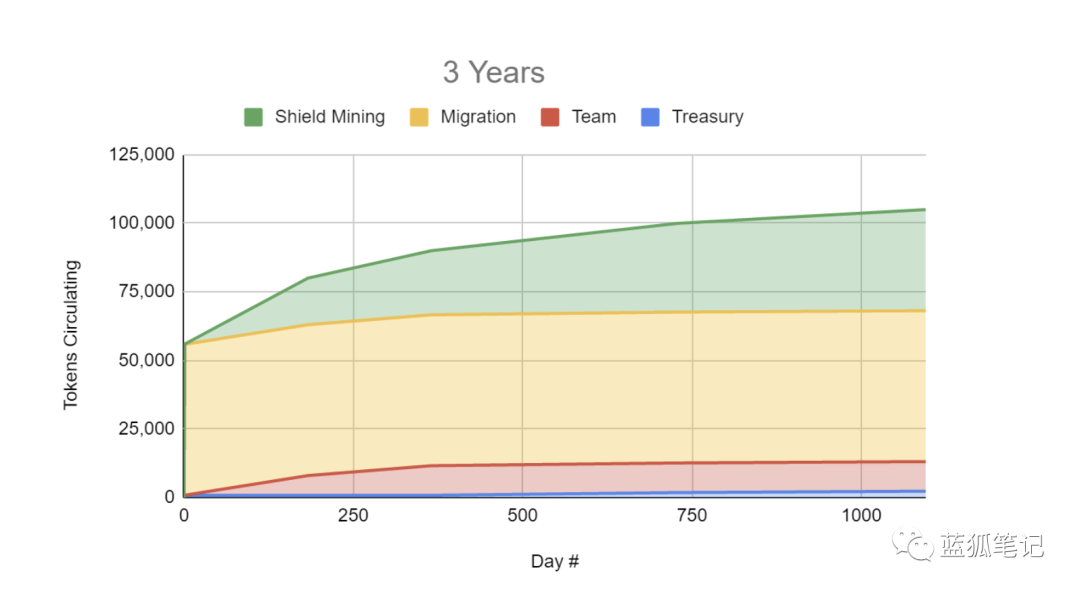

Cover计划在第一年发行90000枚代币:

*大约87%,即78400个代币,将分配给社区成员。其中,26%将在第一年的12个月内通过盾构挖矿进行分配;61%将在协议启动后直接分配给safe2代币持有人(原safe项目代币将由safe转移至safe2);

*大约12%(10800)代币将分配给团队;

*大约1%(800)的代币将用作备用金。

第一年的代币发行时间表如下:

(来源:封面协议)

在第一年分配后,第二年将有10000个额外的覆盖问题,然后每年的增长将减半。在新增拨款中,90%拨给了盾牌矿业,10%拨给了储备基金。

(来源:封面协议)

目前,safe2代币总数为52689枚,将于2020年11月20日转换为代币。交换没有**期限。与yam最初的一个月解锁期不同,cover token交换将以一次性解锁的方式进行。一个保险箱可以换成一个保险箱。

此外,之前未将safe代币转换为safe2的用户也将有机会兑换保险金。有效交换代币为2020年10月1日12点前安全代币快照,转换率为1safe:0.9cover。

—-

文章标题:本文讨论了cover协议的令牌机制

文章链接:https://www.btchangqing.cn/133378.html

更新时间:2020年10月30日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。