Defi的“夏天”可能已经结束,但另一个迫在眉睫的事件将再次激励工程师们推出他们的“乐高”创新模式,以创造更去中心化的金融产品,这就是以太坊2.0的升级。

由于数千个以太坊2.0验证器预计将存储超过500000以太坊,并锁定数年,因此需要一个创造性的解决方案来释放这些资金的价值,而不影响升级。而DeFi的创新者也很乐意帮忙。

正如华尔街的“工程师”在传统市场受到规则约束时对新金融工具作出反应一样,这实际上是一个供需过程。不管这些规则是由政府监管机构实施,还是在以太坊2.0中,是通过协议实施的。此外,制约因素为金融创新创造了动力。

而且,就像华尔街的许多作品一样,它也会产生有趣的副作用。随着市场上新兴工具的出现,它们的价格信号也表明了人们对这一大规模以太坊协议变化的看法。

;

;

锁起来

正如上周三在一个关于以太坊经济体的coindesk投资会议上讨论的,以太坊向权利证明网络过渡的“0阶段”将涉及16384个验证者,每个验证者承诺在即将到来的存款合同中存入32以太坊。这些以太坊将“承诺”以保护和管理以太坊并行链,称为“信标链”它将被用作一个实时环境来测试以太坊最终将移动到的所有“权利证明”系统。

关键是所有锁定的ETH都不能发送回原来的以太坊区块链。此外,在两个系统合并之前,这些ETH无法获得,并且原始链上遗留的ETH的所有副本都被销毁。

目前锁定时间为18个月,但考虑到以太坊2.0第一阶段启动时间尚不明确,锁定时间可能更长。这种转变非常困难,不仅在技术上,而且在经济上也是如此,知名的挑战是如何管理激励机制,使每个人都能将他们的ETH资产从原来的工作证明(POW)网络转移到新的网络。

然而,这些决定可能会受到一系列未知变量的影响,正如radius首席执行官皮尔斯•里德亚德(piersridyard)在周三的一次讨论中所说,“以太坊2.0的巨大复杂性”

因此,对于参与信标链的验证者来说是非常危险的。虽然目前ETH价格下的锁定总价值只有1.98亿美元,不到总市值1011.042亿美元的0.5%,但这些专项基金仍然非常重要。

按照定义,这些基金是高能量基金。持有这些资金的人是以太坊任务的真正信徒。与其他普通ETH投资者不同,他们对以太坊的开发非常感兴趣。此外,他们对能够释放自身价值的创新解决方案持开放态度。

正如DeFi创新者使用预言机机器和智能合约来创建新的资产,比如token BTC,我们也可以使用一个链中创造的价值作为另一个链的抵押品。新的代币合约可以可靠地用于为所有其他ETH锁定的网络带来流动性。它们可以作为代币或代币在DeFi贷款市场上买卖。

A602A603

ETH2.0债券

锁定以太坊是一种承诺未来现金流的合同。在某种程度上,它的资产类似于某些类的债券。事实上,这就是DeFi项目将要创建的东西,这是一种代币ETH2.0债券。

通过将完全质押智能合约创建的代币传输给债权人,验证者可以接收原始的未锁定ETH资金。此外,该智能合约还保证区块链合并锁定期结束后,债权人将自动收回原质押物的32 ETH和质押返还。

根据系统货币供应量内置的质押收益预测,这些“债券”将获得20%的年化收益率,然后,随着质押总额的增加,其收益率将下降。

目前尚不清楚这些基金何时解锁,以及以太坊的美元价值在适当时候会是多少。这在一定程度上取决于A60的发展和社会对A601制度的接受程度。

我们可以看到,ETH债券的价格实际上是锁定的市场价格。究竟是形成了一个积极的反馈循环,给开发者一个实时的情感信号,帮助他们判断市场是否达到了目标,还是给开发者造成了错误的激励,让他们匆忙进行尚未准备好的升级,这还有待观察。

对于我们其他人来说,“以太坊2.0期货”的实时行情将是一个很好的话题和衡量标准。

它与CME集团的“联邦基金期货”等产品没有区别,后者(直到利率稳定在接近零的水平)是衡量市场对美联储货币政策决策预期的指标。

另一个类似的产品是tips的盈亏平衡通胀率。两周前我们讨论了它与比特币的相关性。该指数以美国普通国债和通胀保值债券(TIPS)收益率之差作为衡量人们通胀预期的市场指标。tips的收益率与消费者物价指数挂钩。

上述两款产品背后的金融设计理念,原本是为了保护投资者应对与政策约束有关的事件,但其产品本身却发展成为一项有价值的经济指标。

以太坊2.0的开发过程将是如此的令人满意。

押注于不确定性

我们谈论了很多关于比特币作为一个无关的对冲工具,以应对未来全球经济体系的政治崩溃。人们担心下个月美国总统大选将充满紧张气氛,这进一步证实了这一点。由于邮政投票的影响,预计投票结果将长期推迟,而特朗普总统一直暗示他可能会质疑结果,因此很多人质疑今年的投票是否会民主。

不过,至少目前来看,比特币指数不太可能与选举结果直接挂钩,除非目前的制度真的被打破,但它可以用来跟踪选举驱动的股票表现,这与近几个月的股市有关。

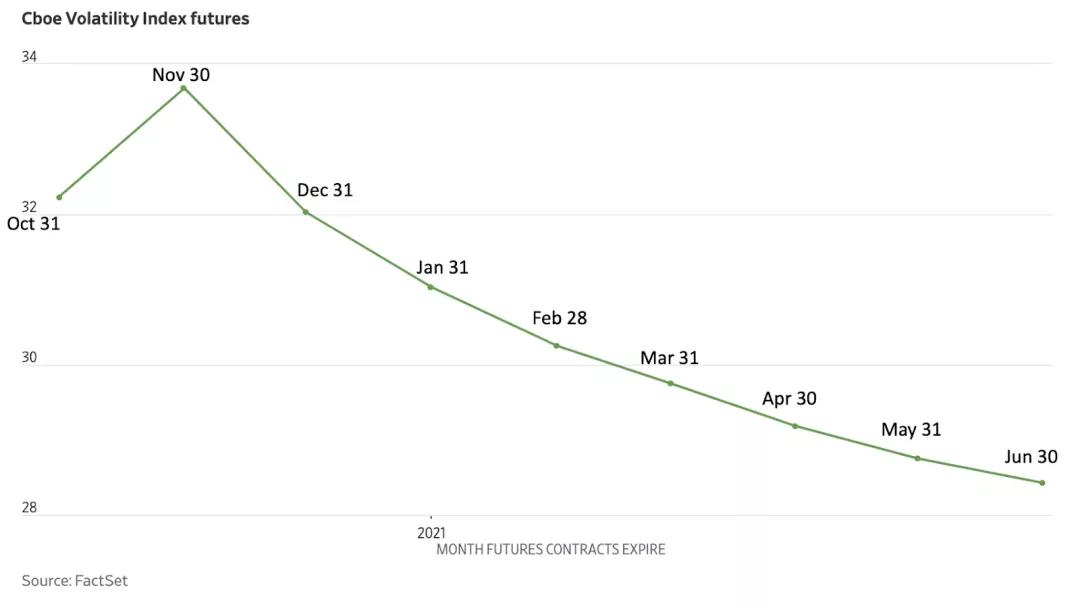

如果你想知道投资者如何押注于动荡的市场前景,看看期权市场。当市场波动性较大时,衍生品可以在市场上获得回报。正如《华尔街日报》上周五报道的那样,“投资者在大选前的对冲比华尔街通常要多。”

其中一张图表还显示了CBOE波动性指数中的期货合约在合约到期的月份是如何定价的。值得注意的是,11月VIX合约价格不仅可以暴涨,而且后期合约下跌时间也会出现。艰难时刻就在眼前。

全球市政厅

紧张的德国人

在选举预期方面,YouGov最近的欧洲民意调查值得我们反思。世界对美国的信心将对美元作为全球储备货币的可持续性产生影响。它产生了一些惊人的、相当可怕的结果。

在一项涵盖德国、法国、英国、瑞典、丹麦、意大利和西班牙的调查中,认为美国大选将“完全自由公正”的受访者比例在2%至11%之间,而认为美国大选将“基本自由公正”的受访者比例在27%至37%之间。似乎没有哪个国家有超过50%的受访者认为选举将尊重民主准则。在德国这个历来高度警惕权力滥用的国家,不到25%的人认为美国的选举将完全或基本上是自由和公正的。

众所周知,欧洲人对特朗普总统的看法往往特别消极,因此上述数据可能偏离了对美国民主运作更客观的理解。尽管如此,这些数字还是给我们敲响了警钟,特别是对我们这些对未来的金钱感兴趣的人。

美国的货币霸权是基于其领导全球资本主义制度的国际信念,而全球资本主义制度是建立在市场民主原则之上的。在此基础上,有一个基本的认识,即美国的政治制度将继续实现和平、可信的权力移交,就像美国在美元成为世界储备货币76年来基本实现的那样。

每当我认为美元的主导地位结束时,不可避免地会有一些反对者认为,没有可能的继任者,并争辩说,无论世界其他国家是否信任美国,目前的体系将继续弥补这一缺陷。这也许是真的,但它假设唯一的出路是用另一个单一体系取代目前的单一体系,就像美元取代英镑成为世界储备货币一样。

但事实并非如此。多货币世界的存在很可能存在,特别是考虑到区块链和数字资产技术的新替代品不断扩大,例如央行(中国的数字人民币)、公司(Libra)和其他去中心化社区(比特币)发行的数字资产。这些替代方案越成熟,国际社会对美国信任的崩溃就越有可能成为变革的催化剂。

焦虑的加拿大

加拿大央行(bankofcanada)周四发布的一份活动报告显示,该行希望加快采用数字货币的步伐。新的冠状病毒肺炎疫情将加速央行数字货币的发行,央行副行长蒂莫西·莱恩。根据CBC的说法,莱恩表示,“消费习惯的转变”引发了这一趋势,“加上科技发展的速度,降低了央行发行数字货币的门槛。”

这是央行数字货币(CBDC)最近取得的重大进展,许多央行行长和政府官员正在讨论这一点。欧洲央行(europeancentralbank)倡导这一举措,上周,美国财政部似乎对这一想法产生了兴趣。美国财政部副部长贾斯汀•穆齐尼奇(justinmuzinic)上周在大西洋理事会(atlanticcouncil)的一次活动中表示,CBDC就是我们正在研究的quot;。这也许不是一个重要的声明,但它是一个重要的信号,从一个部门一直不愿意在这个问题上采取立场。

covid-19真的是催化剂吗?中国真的以出乎意料的速度前进吗?没有什么比竞争和地缘政治挑战更能激励政府采取行动了。这些话只会在西方越来越响亮,然后各国就会采取行动。

文章链接:https://www.btchangqing.cn/127735.html

更新时间:2021年06月12日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。