1、 DeFi行业概况

1.1行业概况

A602A603

1.2发展历程

图1-1 DeFi Q3发展历程

来源:qkl123,FTX

上图所示为FTX的DeFi指数,由KNC、lend、MKR、kava、Zrx、LRC、Ren、Rep、BNT、SNx、comp等一篮子流行的DeFi代币组成,可以用来反映DeFi市场的整体发展情况。如图所示,7月1日第三季度Devi指数**值为1525点,9月1日达到3403.7点的峰值。虽然从那时起就大幅下降,但仍高于7月初的水平。Q3的整体发展可分为三个阶段:

(1) 第一阶段(7月1日至9月1日)为生长旺盛期。自6月底复地主导流动性挖矿以来,包括DEX leader curve and balancer、algorithmic stable currency ampl和保险圈领头羊nexus mutual在内的一大批DeFi项目均于7月初入市。流动性挖矿热潮随即开始。直到9月1日,寿司掉期流动性挖矿推动市场达到**。

(2) 第二阶段(9月1日至9月23日)为快速回归期。9月初以来,一度占据DEX市场份额前三位的寿司掉期事件对市场人气影响很大。sushiswap的匿名创始人Chef NOMI出售了devpool的所有寿司,导致寿司大幅下跌,并带动市场下跌。此外,DeFi项目智能合约漏洞频发,sushiswap拷贝盘泡菜。金融(泡菜)智能合约有漏洞。智能合约的拥有者可以利用这个漏洞发行无限数量的对应于该项目的代币,这将导致通货膨胀并最终崩溃,代币价格在一天内下跌72%;EOS DeFi liquidity Mine1 emeraldmine1的EMD合同已达成大量质押资金的转移9月23日的低谷。

(3) 第三阶段(9月23日-10月15日)是价值追求期。在经历了大盘暴涨暴跌之后,流动性挖矿并没有被高年率所吸引,热度逐渐消退。资金逐渐回流市场,将比特币推回到11000点。DeFi指数在1800点至2200点之间小幅徘徊,进入价值寻求期。

1.3市场概况

1.3.1锁定

图1-2 DeFi锁的数量

来源:qkl123

上图显示了自7月以来DeFi锁定量的发展情况。自今年DeFi快速发展以来,TVL(锁定)被公认为是对DeFi项目发展的客观评价,也是衡量整个行业发展规模的重要指标之一。如图所示,自7月初以来,锁定金额仅不到10亿美元,用了3个多月的时间才增长到近120亿美元。Q3的锁定量增加了10倍以上,发展速度很快。但不能忽视的是目前市场规模的20.07%的加密锁。虽然对市场有一定影响,但影响非常有限。从另一个角度看,其发展空间仍然巨大。

1.3.2活动

图1-3活跃用户和搜索趋势

来源:qkl123,谷歌趋势

上图显示了7月份以来活跃用户和谷歌搜索的趋势。活跃用户直接反映了DeFi的活动水平。从趋势上看,它与DFI的搜索趋势略有不同。二者在7月初开始呈现上升趋势,并在9月1日达到峰值(Google指数达到**值),之后,Google的搜索趋势出现了明显的下降趋势。尽管活跃用户跟随下跌趋势持续了约一周,但他们很快反弹,并达到40989的新高。此后,它们一直在高位波动,并维持在3.3万左右。一方面,搜索趋势反映了信息水平的热度,而活跃用户主要反映了场记忆用户的活跃度。9月17日,Uniswap在9月1日之前空投了新货币uni(空投价值一度高达1800美元),因此uni 9在1月1日之前就在一定程度上调动了所有库存用户的活动。另一方面,9月中旬以后,9月1日前进入市场的老用户可能活跃起来,新用户数量将下降。

2、 DeFi的生态学分析

2.1德克斯

2.1.1 DEX资产市场表现

图2-1德克斯资产市场表现

来源:qkl123

上图为第三季度DEX项目代币市场走势,包括uni、sushi、BNT、BAL、CRV、mov六个原始资产sup项目。如图所示,dex资产类别中MOV的原始资产sup表现**,增长55.79%;sushi和CRV表现最差,分别下降80.73%和91.44%;BNT、uni和BAL表现中等,分别增长5.96%、-11.29%和-33.40%。

2.1.2德克斯营业额概况

图2-2德克斯营业额

来源:qkl123

上图为第三季度DEX成交量概况,在一定程度上反映了市场情绪。整体来看,Q3德克斯成交量波动较大,其中9月份市场最为活跃,两大峰值出现在9月份。第一个高峰是由寿司流动性挖矿推动的,并在短期内达到了接近13亿美元的峰值;第二个高峰是由寿司流动性迁移和统一空投共同推动的。市场情绪短期内大幅反弹,但随后一路下滑。

2.1.3 DEX和CEX

图2-3 Uniswap与CoinBase交易量比较

来源:qkl123

上图显示了第三季度Uniswap和CoinBase的交易量对比。从趋势上看,CoinBase的成交量呈水平趋势,Uniswap的成交量则呈上升趋势。这也印证了DEX是区块链交易所行业发展的必然趋势,如前文所述,上市项目存在无需审计的风险,但其自然特性适合长尾区块链项目的发展,这有助于丰富区块链产业的生态。从具体交易量对比来看,8月31日,Uniswap的交易量**超过CoinBase,这在DEX历史上具有里程碑意义。此后,随着DeFi普及度的下降,Uniswap和CoinBase的换手趋势趋于一致,相关性显著提高。这也表明,当DeFi项目没有现象水平时,DEX和CEX的成交量变化主要受市场走势的影响。

2.2贷款

2.2.1贷款资产市场表现

图2-4贷款资产市场表现

来源:qkl123

上图显示了第三季度贷款项目代币的市场趋势,包括MKR、comp、lend、kava和cream。如图所示,在贷款资产类别中,AAVE的治理代币表现**,增长263.79%。需要注意的是,AAVE的协议代币已由“出借”转为“AAVE”,其次是“Kava”,增长61.33%;comp和cream表现最差,分别下降52.26%和59.09%;MKR表现平平,增长18.97%。

2.2.2贷款市场概况

图2-5贷款市场概况

来源:qkl123

上图为第三季度贷款市场概况,涵盖7个项目(创客、复地、AAVE、dydx、Nuo、DdeX和BZX),两个维度(资本供应和贷款金额)。从趋势上看,资金供给和贷款金额均呈上升趋势,但增幅有所不同。资金供应量由7月初的16.53亿美元增至55.06亿美元(很高值58.81亿美元),增长233.09%;贷款额由一季度初的5.62亿美元增至23.01亿美元,增长309.43%。横向比较来看,超额抵押贷款利率由三季度初的294.13%下降至239.29%,资金利用效率明显提高。

去中心化放贷与传统金融借贷

作为加密货币市场的金融体系,DeFi在一定程度上是传统金融业务模式的延伸。虽然市场前景广阔,发展空间巨大,但其发展受到基础公链互动困难、抵押资产单一、产品操作繁琐等制约。就贷款市场而言,大多属于数字资产过度抵押获取贷款的商业模式。虽然不需要经过中心化商业机构的审批手续,但与传统金融相比,超额房贷利率仍处于较高位置。具有代表性的贷款项目综合体的超额抵押率约为184%,7贷款市场的总超额抵押率约为239.29%。据贷款银行不完全统计,贷款加权平均利率约为188%。与传统金融中120%的抵押贷款利率相比,中心化贷款市场的资产利用效率并不高,这一方面可能是由于数字资产抵押物的波动,另一方面是基于流动性挖矿的套利投机行为的存在。另一方面,去中心化的贷款市场离成熟还有很长的路要走。

2.3衍生品和保险

2.3.1衍生品市场表现

图2-6衍生资产市场表现

来源:qkl123

上图显示了第三季度衍生品市场走势,包括nxm、Ren、SNx、gno和Rep,如图所示,衍生资产整体表现良好,其中保险项目nexus mutual的治理代币nxm表现**,增长210.32%;Ren紧随其后的是衍生项目SNx,表现为增长121.41%;衍生项目SNx和预测市场项目gno分别增长99.26%和61.27%;预测项目奥古斯表现最差,降幅高达一个原因,可能是奥古斯是一个老项目,没有资金和投机。

2.3.2去中心化保险、综合资产和预测市场

① 去中心化保险

为了应对DFI合约蓝海中可能发生的各种事故,如黑客风险、流动性风险、私钥丢失等风险,市场上涌现出许多去中心化保险项目。目前,提供保险服务的DeFi项目包括nexus mutual、opyn、ETHeric和CDX,其业务模式和覆盖场景各不相同。其中,nexus mutual是基于以太坊的互助保险平台。它有一个风险分担池,由社区成员共同管理,以及是否通过投票解决索赔问题。目前,该项目已产生25起索赔案件,其中3起是通过索赔,很高索赔金额为3.04万元。与nexus mutual不同,opyn主要通过看跌期权为用户提供保险服务:一种是ETH的保护性看跌期权,另一种是复合存储基金(USDC和Dai)的保险。

② 综合资产

合成资源是原始资源的模拟表达式,而不是资源本身。它相当于现有资产的“平行世界”同时,通过对实物资产的模拟,也是实物资产链的一种替代方式。对合成资产的需求主要来自交易。通过模拟资产,可以获得资产的风险敞口,从而获得赚取收益的机会。在DeFi中,用户可以通过抵押合成资产(如sssd或SBTC)进行流动性挖矿来获得激励性收入。目前,合成资产领域的领头羊是基于以太坊合成资产发行协议的Systeix。它支持发行的合成资产包括法国货币、加密货币和大宗商品。其中,法国货币主要是美元(ssusd);加密货币包括比特币(TC)和以太坊(SETH)等;此外,还有反向加密资产,如ibtc。当BTC价格下跌时,ibtc价格上涨,从而获利;在大宗商品方面,主要使用黄金(SXAU)和白银(sxag)。

③ 预测市场

预测性市场协议是二元期权的一种形式。它是一种简化的金融工具,只与标的物的“涨”和“跌”有关,与标的物的“涨”和“跌”的幅度无关。因此,区块链账簿的透明性和智能合约的自动执行与结算为其提供了天然的优势,而占卜是预测市场**代表性的项目。它支持多种市场,其中最重要的是二元市场和纯量市场。

2.4固定资产

2.4.1美元锚定资产

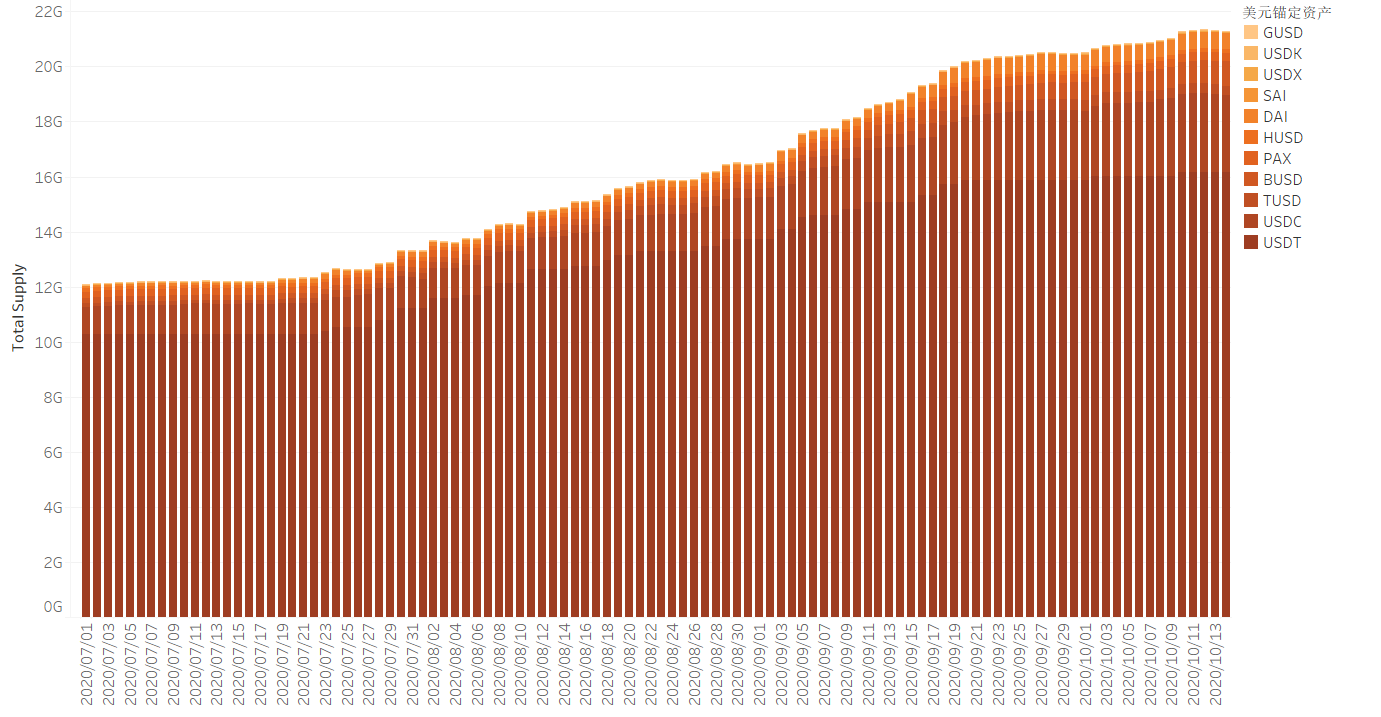

图2-7稳定的美元供应

来源:qkl123

上图显示了第三季度加密货币市场美元锚定资产的供应情况,包括九种美元稳定币,即GUSD、usdk、USDX、Sai、Dai、husd、Pax、busd、tusd、USDC和USDT。自7月初以来,美元稳定币供应量仅为120亿美元,到10月中旬,美元锚定资产增加到210亿美元左右。第三季度供应量增长约75%,一方面反映了DeFi,另一方面,二级市场也是稳定币需求的重要来源之一。市场的高波动性反映了这一时期换手率较高,前期入市的投资者有现金需求。此外,随着市场情绪的上升,期货头寸继续扩大,远期合约对美元兑美元保证金的需求也在增加。

① 法国货币抵押稳定币

法定货币抵押的稳定币是法定货币抵押发行的稳定币与相应法定货币按1:1的比例挂钩。对于每一种稳定的流通货币,它需要同样数量的法国货币来支持它。支持法定货币抵押的稳定币通常存入银行账户,如美元兑美元、美元兑美元,可按1:1兑换。

② 加密资产抵押稳定币

加密资产抵押稳定币通常基于主流加密货币比特币和以太坊的超额抵押生成。例如,makerdao的Dai,其价值由ETH抵押品(抵押贷款利率超过150%)支持,是以美元为基础的,但不是硬锚定的。抵押的以太坊以智能合约的形式持有。

③ 算法稳定币

图2-8振幅价格和供应

来源:qkl123,amp仪表板

算法稳定币也可以说是一种完全加密的本地去中心化稳定币。Ampl是这种类的代表性项目。上图显示了过去90天ampl的价格和供应情况。Ampl有一个目标价格,如图所示。如果其名义汇率高于某个阈值,协议将逐年增加所有用户的代币数量;如果ampl价格低于目标价格的某个阈值,协议将减少用户持有的代币数量。Ampl是加密货币创新的延续,融合了比特币,但由于其特殊的供求调节机制,价格波动和供给变化将非常大,将成为投机者的套利目标之一,短期内不太可能成为稳定币。其愿景是在短期内努力成为与其他加密货币相关性较低的资产,中期目标是使DeFi成为抵押品的基本组成部分之一。

2.4.2 BTC锚定资产

图2-9 BTC锚货币供应

来源:qkl123

上图显示了第三季度BTC锚币供应量的变化。可以看出,带有ERC-20代币的e6019正以越来越快的速度增长。以imbtc、TC、renbtc和wbtc为例,以太坊生态系统总锁定值达到156亿美元,比7月初增长1200%。从比特币网络到以太坊生态系统的大量BTC流是一个重要的里程碑,表明BTC持有者有兴趣参与以太坊生态系统,并有可能参与在过去几个月创造了巨大价值的DeFi项目。Wbtc和renbtc是两个具有代表性的大批量项目。前者是BTC的第一个ERC-20版本(由kyber network和bio联合发布),完全由1:1储备支持,旨在让BTC流动性进入以太坊生态系统;后者是另一个ERC-20版本BTC,通过renvm,是一个免授权托管,管理的数字资产在不同的区块链之间转移。两者各有优缺点:有些用户将BTC交给类似wbtc机制的托管人,在交易中可能会感到方便,但如果违反服务条款,则需要承担拒绝赎回的风险。此外,一些用户可能更喜欢基于代币的BTC的去中心化版本,例如renbtc和imbtc。在这种情况下,用户不需要信任受托人,只需要信任智能合约。

2.5聚合器

2.5.1总资产市场表现

图2-10总资产市场表现

来源:qkl123

上图显示了第三季度聚合器项目代币的市场趋势,包括yfi、yfii和bel。如图所示,yfi及其分支项目yfi表现良好,分别增长418.53%和56.37%;资产管理聚合器project bel表现不佳,下降79.99%。目前,market aggregator项目的代币数量低于其他行业。

2.5.2聚合器和DeFi

互联网时代的聚合器占据了绝大多数的价值。百度、谷歌等搜索引擎聚合了各类网站的内容,微博和微信聚合了社交关系和内容,**网和亚马逊聚合了各种商品交易,映射到了DeFi行业,DeFi聚合器可以捕捉到不同应用场景下**项目的价值,包括金融协议聚合器(如yfi、yfii等),可以帮助用户找到**钱的流动性挖矿项目,在一定程度上可以说是理财协议的优化器;1寸和Matcha都是Dex聚合器的代表,可以通过聚合提高流动性和深度多方交易协议;贝拉是资产管理聚合器的代表,也可以说是一键式的DeFio聚合器,可以实现贷款、储蓄和智能投资顾问的聚合,帮助用户实现低利率借款和高收益理财。一般来说,dic聚合器有两个明显的优势:一是可以大大降低普通用户的操作门槛;二是聚合器还可以降低用户的成本,提高用户的潜在收益。

2.6预言机

2.6.1预测机器资产的市场表现

图2-11预测机器资产市场表现

来源:qkl123

上图显示了第三季度预言机机器项目代币的市场趋势,包括link、band、UMA、nest和TRB。如图所示,预言机资产整体表现良好。除第三季度TRB下降(下降51.83%)外,其他预测项目的增长率均在*以上,其中波段**,达到448.05%。

2.6.2 预言机和DeFi

预言机在国防领域一直扮演着重要的角色。它是基础设施的开发,其功能是将外部信息转化为区块链,完成区块链与现实世界之间的数据交换;加密后的世界数据除了引入加密世界之外,还可以进入真实世界,例如将数据从链上输出到离线链,并以支付消息的形式路由到支付网络。简而言之,预言机是连接区块链和现实世界的数据中介。目前,加密市场上的预言机主要有三种:一种是中心化式预言机(如可证),另一种是去中心化预言机(如链式预言机),第三种是联盟预言机(如makerdao)。

2.7钱包工具

钱包工具是DeFi生态中不可或缺的一环,经常被用作DeFi流动性挖矿的入口。从理论上讲,虽然在钱包的安全性方面已经做了很多努力,但在钱包的安全性方面,很多人都做了很多努力,钱包将安全性高、用户访问量大的界面放入DAPP浏览器推荐页面,为用户提供钱包内置的社区DAPP中各种DIC项目的操作教程;math wallet主要优化用户访问DeFi-DAPP的界面,提高用户的访问速度;bycoin是profi用户提供的底层架构,包括三个主链和一个侧链。可实现跨链交易的超导链(i)和跨链交易,同时可实现跨链交易,为DeFi用户参与流动性挖矿等项目提供了极大的便利。

2.8数据服务

随着DeFi市场的兴起,市场上出现了许多以DeFi为核心的数据服务机构(数据维度主要是锁定头寸数量、贷款金额、贷款利率和DEX交易量等),包括以锁定头寸数据为核心的Defa pulse、基于DEX定价数据的沙丘分析等,而以DeFi贷款市场贷款数据为重点的数据,虽然一些数据机构专门从事单个数据维度的采集和可视化分析,但难以将更多维度的数据中心化在同一平台上。在此背景下,qkl123推出了DeFi的两个数据模块,即DeFi排名表和DeFi数据中心。前者主要比较同一时间段不同项目之间的多维数据,即水平数据;后者侧重于多维数值数据在一定时间段内的变化,即纵向数据。

2.8.1水平数据

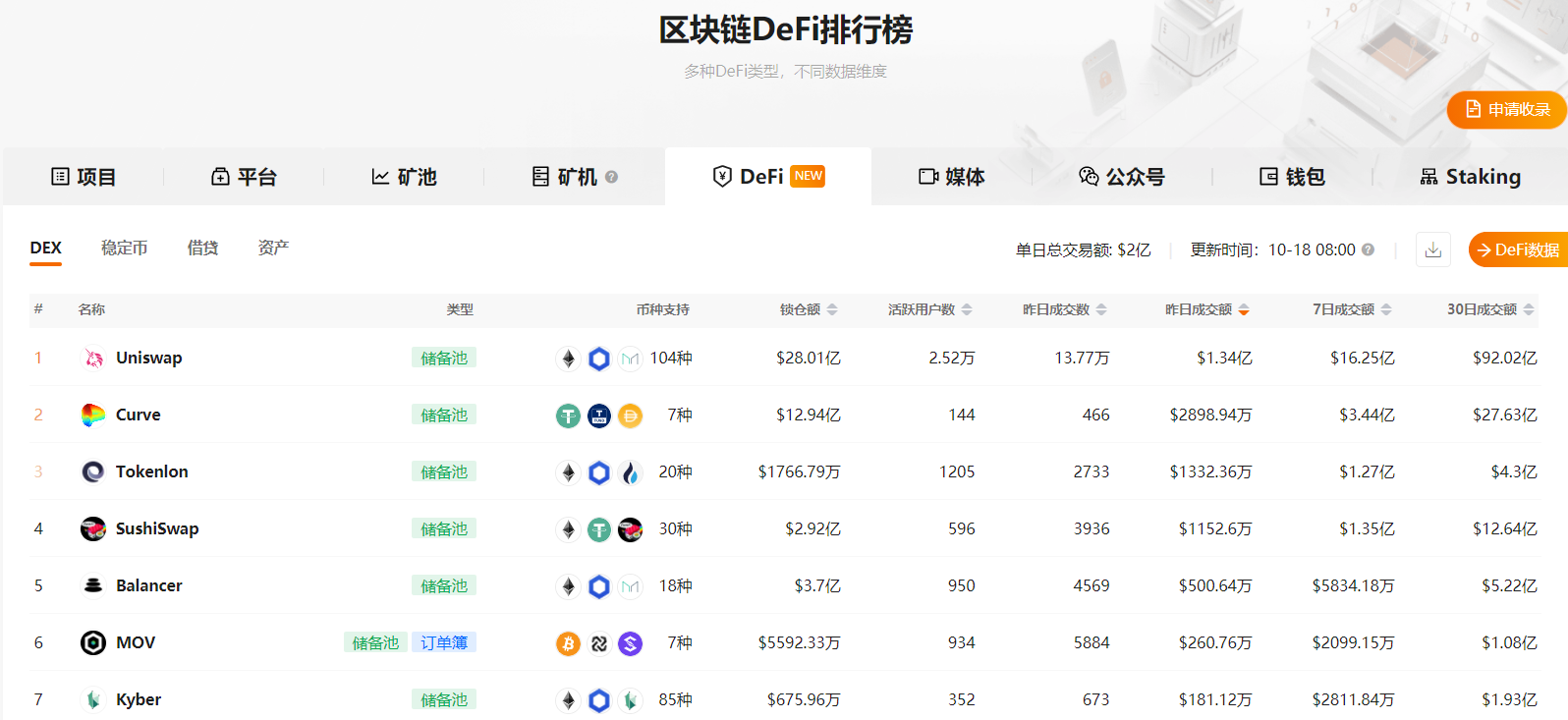

图2-12 DeFi排名

来源:qkl123

上图显示了DeFi的排名。数据模块在某种程度上是水平数据。它主要比较同一时间段内不同项目之间的多维数据,涵盖“DEX”、“稳定币”、“贷款”和“资产”四个部门。其中,DEX目前包含19个项目,涵盖“项目类”、“支持货币”、“锁定头寸”、“活跃用户数”、“交易数量”和“交易量”六个维度,用户可以参与流动性挖矿或二级市场交易(包括ERC20代币,Bytom token或NFT),通过查看项目类和支持货币,项目价值仅由锁定金额判断,项目热度由活跃用户和交易数量评估。

2.8.2纵向数据

图2-13 DeFi数据中心

来源:qkl123

上图显示了DIC数据中心。数据模块在一定程度上可以说是垂直数据。它主要表现多维价值数据在一定时期内的变化。包括“Defa概述”、“DEX”、“loan”、“BTC anchor”、“stable currency”和“DeFi token”六个模块。其中“流动性”和“流动性”两个维度包括“流动性、流动性、流动性、流动性、流动性、流动性、流动性、流动性、流动性、流动性、流动性、流动性、流动性、流动性、流动性、流动性、流动性、流动性、流动性、流动性、流动性、流动性、流动性、流动性、流动性、流动性、流动性、流动性、流动性、流动性、流动性、流动性、,可以用来观察整个DeFi市场的短期变化和一个月内的市场走势。

2.9安全审计

安全是确保DeFi产业乃至整个区块链产业顺利运行的基石。据不完全统计,目前参与区块链行业安全审计的龙头企业有智创宇、满屋科技、成都联安、certik、派盾等5家,其中智创宇(仅针对德福项目的s.finance项目)代码安全审计公司是一家传统的互联网信息技术安全公司,其他四家公司专注于区块链技术安全。代码安全审计项目虽然有一定的安全保障,但也存在着一些风险

首先,安全审计不包括前端代码的审计。由于项目方可以迭代前端代码,因此无法通过审计解决前端代码的风险;

二是部分DeFi项目的流动性池审核通过后,对该项目新推出的池(如sushiswap)有效;但也有部分DeFi项目,之前的流动性矿场池审计对新启动的池无效;

第三,合同漏洞的风险一直存在,没有一个项目能够通过代码审核达到一劳永逸的效果。因此,即使参与到DeFi项目的审计中,也要拿出能够承担损失的资金。同时,项目方的背景也是判断一个项目是否安全的一个维度。在某种程度上,项目的信用背书非常重要。

3、 DEFI的未来

所有制经济的兴起

第三季度,DeFi行业经历了爆炸式增长,市值增长了约10倍。暴涨的背后是流动性挖矿带来的高收益机会。尽管这股热潮在本季度末有所降温,但它使该行业处理代币发行的方式发生了根本性转变,将所有权交给了用户。所有制经济的发展也将是未来一个重要的关注点。

3.2 DeFi和NFT预计将一起推进

与DeFi市场相比,NFT更具利基性,仍处于行业发展的早期阶段。非同质代币被称为非同质代币,是一种独特的、不可替代的数字资产,具有更多的个性化特征,如“私人定制”产品,导致流动性差。DeFi的移动挖矿模式为弥补NFT进一步发展的不足提供了天然的优势。从这个角度来看,DeFi作为NFT的基础设施,共同努力可能是未来发展的方向。

3.3生态可持续发展

DeFi生态系统90%的热点项目中心化在以太坊生态中,这一趋势在未来可能会持续。以太坊生态的强项在于掌握头部资产的代币标准和资产的多样性。在这两个因素的基础上,再加上足够**的开发者社区,保持持续自主创新的动力,给整个生态带来持续的活力。这也是DeFi在以太坊生态中可持续发展的根本。

文章标题:Part-Defi2021区块链研究报告

文章链接:https://www.btchangqing.cn/127727.html

更新时间:2021年06月12日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。