近年来,去中心化交易系统(DEX)处理的加密货币交易量已经超过了主流的中心化加密货币交易所。

根据dune *ytics的数据,Uniswap 9月份的交易额达到153.71亿美元,而同期CoinBase的交易额为136亿美元。Uniswap交易量的显著增加主要归因于两个因素:

1去中心化金融(DeFi)行业出现了爆炸性增长,大量用户使用DeFi治理代币进行收入耕作;

2Uniswap推出了治理代币uni,大大增加了平台的交易量。

上图显示了13家去中心化交易所的月度换手趋势(来源:dune *ytics)。

事实上,DeFi治理代币的热潮始于6月份。当时,compound首先提出了发行治理代币comp的想法,这让整个加密界感到惊讶。然而,回过头来看,整个过程其实比较简单。总之,用户可以通过使用各种加密货币(如ETH)来“培养”DeFi协议治理代币,随着时间的推移,DeFi协议将其治理代币以去中心化的方式分发给相关用户。

一般来说,DeFi用户在“收益农业”之后最常见的方式是持有获得的治理代币,直到它们在中心化交易所在线交易。然而,问题是,许多因素,如市场流动性,业绩记录,开发者的活动,往往是评估网上代币人头为中心的交换。DeFi治理代币几乎不可能满足这些需求。结果很明显,去中心化的Uniswap最终成为DeFi代币交易的**平台,交易量迅速飙升。

DEX成交量是昙花一现吗?还是长期趋势?

8月30日,Uniswap的日成交量**超过CoinBase Pro,当时Uniswap创始人海登·亚当斯(Hayden Adams)兴奋地在推特上写道:

“哇,有史以来第一次,Uniswap的24小时交易量超过了CoinBase:Uniswap:4.26亿,CoinBase:3.48亿,很难说这有多疯狂。”

从那时起,Uniswap一直在与美国以人头为中心的加密货币交易所展开竞争。虽然收入耕作和治理代币的热潮略有平息,但Uniswap的交易量仍然很高,这表明加密货币去中心化交易的上升趋势是可持续的。

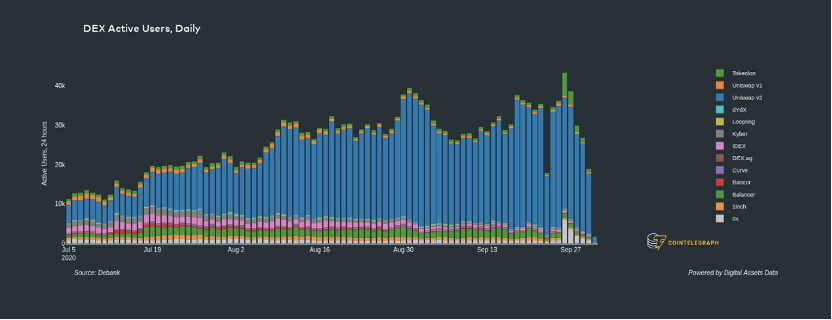

上图显示了去中心化交易所活跃用户的趋势(来源:数字资产数据)。

尽管许多DeFi代币的价格在过去几周开始下跌,收入农业用户活动也在减弱,但沙丘分析公司的研究人员并不认为这是一个看跌信号,他们说:

“尽管收益耕作热潮有些降温,但去中心化交易所交易额在九月已打破记录,相比于八月份增长了*,而且九月内每周的交易额都高于八月高峰周的交易额。”

ETHhub创始人Anthony sassano认为,当前市场反映了绝大多数投资者对以太坊的积极情绪

“有人说去中心化交易所的市场表现越来越差——这种看法**是错的,仅在九月,去中心化交易所的交易额就达到235亿美元!”

与去中心化交易密切相关的三个政策领域

事实上,分权交易有三个方面密切相关

1金融监管(也称为反洗钱)

2证券监管

3美国宪法(包括第一和第四修正案)

前两种属于监管层面,可能适用也可能不适用于探索去中心化交易的开发、实施和托管的人(实体),而第三种可能在某些情况下提供保护。让我们逐一分析

1金融监管与Dex

自20世纪70年代以来,美国联邦法律《银行保密法》(BSA)一直在规范美国的金融机构,要求它们收集有关客户身份和交易的某些信息,并向美国财政部和金融中心报告。起初,只有从事传统金融服务的公司,如保险公司和银行,报告了相关数据,但后来他们的监管范围扩大到典当行、赌场和加密货币保管和交易所。

你必须明白——银行保密法是一项法律,要求交易所进行KYC检查,并在可疑活动报告中向监管机构和执法部门报告所有可疑交易。值得注意的是,所有这些数据的收集、保留和报告(可以说是对敏感客户数据的搜索和查封)完全是在没有担保或其他特定情况下进行的,因此人们不禁要问:这些金融监管法律能否适用于去中心化交易所?

根据投币中心反复论证的结果,银行保密法中能够触发加密货币监管义务的唯一对象是对他人(或其客户)的加密货币拥有实际控制权并代表其行事的个人或企业。这与传统的金融服务业监管非常相似,你可以看到,受监管的银行对个人美元账户拥有实际控制权。

加密货币行业也应如此:只有托管钱包和中心化交易服务提供商(如Kraken和CoinBase)才需要遵守《银行保密法》,而那些“非第三方保管人”不应受制于BCPA,包括个人加密货币持有人、软件开发者,矿工、完整节点和多重签名提供者(假设他或她没有足够的密钥来执行事务)。

加密行业应该与统一法律委员会合作,开发一种模式语言来定义托管行为,这样就不会混淆法律约束的范围,因为只有那些“有能力代表客户单方面执行或无限期阻止加密货币交易”的人才应该受到监管。此外,尽管该模语言的目的是保护消费者,但它可以应用于与加密货币托管和控制相关的任何情况。

目前,金融监管与去中心化交易所的关系已取得一定成效。2019年5月,金融犯罪执法网发布指南,明确指出,“对客户资金没有独立控制权”的实体将不受《银行保密法》登记和监管要求的约束

“根据金融犯罪执法网络的规定,如果某人仅提供支付汇款的交付、通讯或网络访问服务,那么他/她将不会被认定是Money Tranitter。与此豁免相一致的是,如果可转换虚拟货币交易平台仅提供一个论坛,让可转换虚拟货币的买卖双方在这个论坛上发布价格和要约(不管该平台有没有自动匹配交易对手),而交易双方自己则通过外部场所进行交易结算(不管是通过独立钱包,还是通过由交易平台托管的其他钱包),交易平台不会被金融犯罪执法网络的法规认定为Money Tranitter。”

因此,至少在金融监管层面,如果你设计了一款促进去中心化交易、绝不让第三方托管加密货币、只匹配P2P交易用户的软件,那么该软件的开发者就不会受到《银行保密法》的约束。此外,金融犯罪执法网在2013年的监管指引中提到,如果软件用户只以自己的名义交易,这些用户将不受《银行保密法》的约束。

2证券监管与Dex

虽然《银行保密法》似乎无法规范去中心化交易所,但并不意味着“去中心化交易”无法监管。证券条例可适用于那些在某些活动中使用去中心化交易所的人。

证券监管与金融监管的目标是不同的

1证券监管的目的是保护投资者免受虚假陈述和欺诈;

2银行保密法和其他金融监管法律和规则旨在防止金融机构从事洗钱等非法活动。

因此,《证券法》只适用于你交易的资产被认定为“证券”且“证券”的定义复杂而灵活。自2015年以来,监管机构和行业智库一直在研究是否(以及何时)将数字货币视为证券。

目前的情况是,没有发行人的代币,持有人为了将来的利润而依赖的代币,不会被视为证券;否则,它将被视为证券。从这个角度来看,比特币和类似的加密货币不是证券,因为没有“中央发行人”来管理网络,发行人也不推销和出售初始代币。但是,去中心化网络中存在一个灰色地带,即某个网络最初出售的代币可能属于证券产品,但随着网络的逐步去中心化,最终在网络上运行的代币可能不属于证券。EOS是一个典的例子。EOS发行人已与美国证券交易委员会(SEC)达成和解。他们认识到预售代币是一种安全性,但目前在网络上运行的代币并没有被视为一种需要监管的安全性。

如果代币被视为一种证券,它就不能在证券交易所或不受美国证券交易委员会监管的另类交易系统上合法交易。与《银行保密法》相比,美国《证券法》对交易所的定义更为宽泛和灵活。它不仅不依赖第三方托管的概念,而且还扩展了没有托管权但匹配买卖双方或促进交易结算的人——这意味着,如果你开发了一种去中心化交易的工具,只要有人使用工具的代币进行交易,如果它被认定为证券,它就可以可能受证券监管法律法规的约束。

例如,2018年,美国证券交易委员会(U.S.Securities and Exchange Commission)指控ETHerdelta开发者扎卡里·科伯恩(Zachary Coburn)经营一家未注册的证券交易所,最终达成庭外和解。ETHerdelta是基于以太坊的DEX平台,但美国证券交易委员会(sec)发现,在该平台上交易的几款代币属于证券产品。因此,即使ETHerdelta不涉及任何第三方托管业务,也不受《银行保密法》和其他金融监管法规的约束,根据美国证券法,它仍将被视为非法证券交易。

理论上,只有支持非证券代币(如比特币)的去中心化交易平台才能免于美国《银行保密法》和《证券法》。实际上,似乎很少有交易平台能做到这一点。如果开发人员构建的工具旨在用于非证券代币交易,但最终被其他人用于证券交易,他们会为此承担责任吗?这似乎是一个未经检验的问题。

3美国宪法与德克斯

让我们继续上面的问题:如果有人开发或部署了一种支持去中心化交易的工具,但最终被其他人用来交易证券,并被指控违反了《证券法》或其他金融监管法律,那么可能需要美国宪法的第一和第四修正案来为其辩护。

如果开发者正在开发并向公众发布去中心化的交易软件,而开发者不主张非法使用软件,而只向用户收取费用(而不是交易费用),那么软件发行应受到美国宪法第一和第四修正案的保护。

为什么没有所谓的“去中心化交换”?

事实上,coin center已经发布了《2019年去中心化交易所分析报告》,对去中心化交易市场的政策变化趋势进行了预测:

“监管机构预计,从一种加密货币到另一种加密货币的任何交换,如有必要,将通过可信的第三方进行,因为受信任的法律实体需要维持银行关系来处理**货币,**货币与加密货币的交换方式不太可能改变,但加密货币和任何其他区块链资产之间可能不会发生同样的情况。”

货币交易和法国货币交易之间的差异很大程度上可以归因于以太坊基础上的AFI热潮,而这种转变的发生速度比我们想象的要快得多。

但问题是,如果一个去中心化的交易所真的“去中心化”,从语法上讲,“去中心化”应该是一种行动,而不是一件事。它是动词而不是名词。所以–

你应该说:

我做了一笔去中心化交易。

而不是说:

我在使用一家去中心化交易所。

当我们使用免费软件和开放式区块链网络与另一个交易员直接互动,并将一种代币兑换成另一种代币时,我们已经参与了去中心化交易,就像人们进行转账或支付一样。但如果我们把一种“去中心化交换”作为一种事件而不是一种行为,很容易导致一些错误的习惯,因为我们会陷入中心化服务的固定思维框架中。例如,你可以把CoinBase看作一个“东西”,一个企业和一个公司。这一点也不成问题,因为CoinBase是一个中心化的交换平台。然而,如果交易是点对点进行的,那么你使用的“去中心化交易所”实际上就是软件和互联网连接——在这种情况下,根本就不存在“去中心化交易”这回事。只有交易软件、开放区块链和互联网。您只需使用这些工具进行去中心化的事务处理。这就是全部。

把交易软件、开放区块链、互联网称为“去中心化的交易所”,把它们当作现实世界中的一种东西(而不是一种交易行为),实际上不利于加密行业的发展,因为我们错误地把软件工具描绘成具有**和法律义务的个人或企业。以法人或自然人为代表的公司和个人实体有**和义务,而软件工具没有,公司和个人必须对自己的行为负责,而软件工具则没有。

当然,我们并不是说,以某种方式使用(或不使用)这些工具的人根本就没有任何义务和责任,但同时,我们也不能仅仅因为有人利用这些工具从事非法活动而对其进行打击。如果我们不能把一辆车或一辆非法驾驶的汽车视为违法驾驶,我们应该将其视为一辆非法驾驶的汽车或肇事者。

如果一个“去中心化的交易所”不使用自由软件和开放的区块链,甚至有一些关键的“中间人”角色,那它根本就不是一个去中心化的交易所。长话短说,我们不应该用“去中心化交易”来形容任何服务或事物,因为“去中心化交易”是一种行为,把它当作一个实体名称是错误的。

文章标题:确定“分散式交易所”:自由软件、开放区块链和“中间人”角色

文章链接:https://www.btchangqing.cn/122906.html

更新时间:2020年10月16日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。