9月,随着苏轼拉开直接抢占流动性的序幕,德银的竞争日趋激烈。如果一个项目不发行货币,那么流动性可能会被高回报的矿业项目直接移除。德克斯的问题是,在**,他被强迫了。由于统一代币的发行机制和近几个月来DeFi的筹备,统一代币终于达到了全民参与的效果。当日,以太坊的汽油费高达900元,导致持续拥堵。我们将从宏观交易数据来看9月份的DEX交易情况,然后详细介绍每个项目的进展情况。

DEX事务数据概述

注:截至2020年9月26日,寿司、斯威等交易所数据未统计

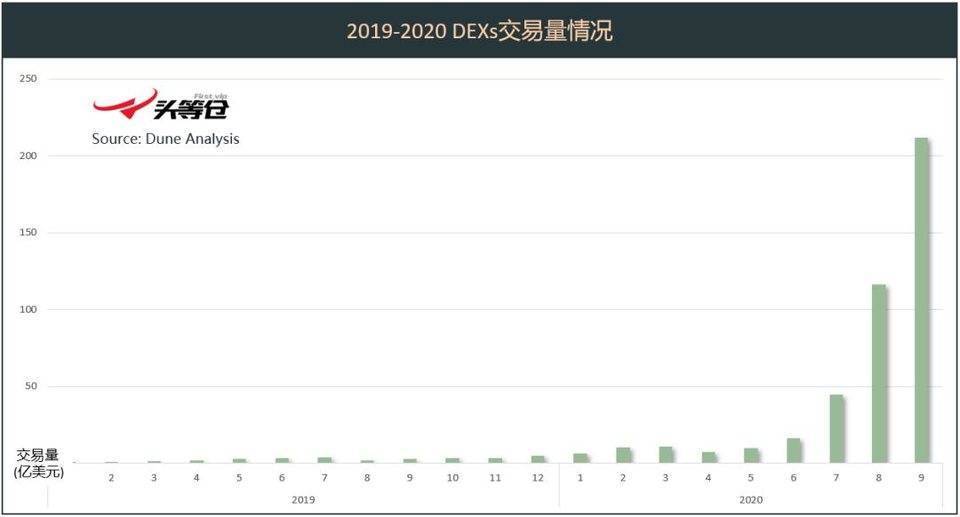

上图显示,9月份DEX整体交易额已超过200亿美元,7月、8月和9月的环比增长率分别为175%、160%和83%。尽管增长速度正在放缓,但DEX在数量上显示出强大的潜力。

自2020年以来,DEX交易量的爆炸式增长有几个重要原因

1) Uniswap、balancer等AMM无需审计就可以创建资金池和增加流动性:这种模式是新项目发行代币绕过中心化交易的关键,也是当前流动性争夺战的技术基石。

2) 流动性挖矿:从复合、存贷获得comp-coin发行模式,点燃了DeFi的挖矿热情。现在基本上是“不挖矿,不破坏”

3) 流动性抢劫:寿司开启了流动挖矿和抢劫的时代,而不发行代币的Uniswap成为劫匪眼中的肥肉。甚至曲线,已经发放了代币,也被称为社区问题,没有预开挖的项目直接分叉。这些新项目的代币对交易量贡献很大。

由于流动性挖矿,代币从中心化兑换转向了DEX,直到流动性大战和新币的频繁出现,导致了上图中交易量的爆炸性增长。

注:截至2020年9月26日,寿司、斯威等交易所数据尚未统计,平衡器统计可能存在误差

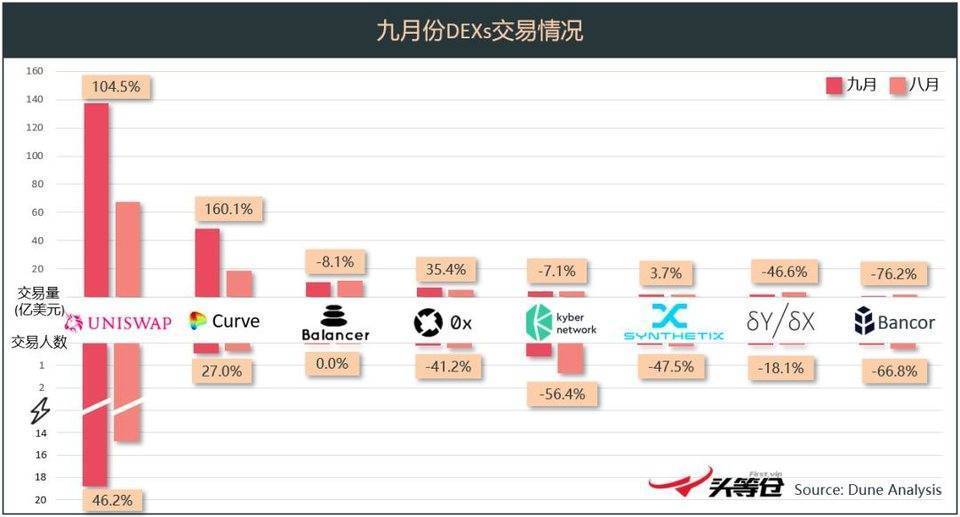

上图为9月份Dex的交易情况。有一些现象值得注意:

1) 就交易量和交易数量而言,Uniswap已成为世界**的公司。9月交易额和交易额达到138亿美元,较8月的67亿美元增长104.5%。其9月份的交易量远高于curve的48.5亿美元。Uniswap的交易地址高达19万个,增长32.8%,远高于凯伯的5000个。

2) 排名前三位的交易所是AMM,每一个交易所都有自己的突出特点:Uniswap是最简洁的,曲线稳定币具有**的滑动点,平衡器的流动性池可以任意比例设置。未经允许,Unis是所有流动性平衡器的**功能。

3) 排在榜单底部的DEX都显示出交易员数量(唯一地址数)的下降,这与头部的增长形成鲜明对比。主要原因是模仿盘中心化在Uniswap和curve,这对成交量和交易者数量都有贡献,并稀释了其他项目的参与度。

项目排名以coinmarketcap网站2020年9月28日的数据为基础。

Uniswap(UNI),39

9月进展

Uniswap在9月份做的一件事就是发行uni代币。

发行方案:统一代币总金额10亿,其中40%给予团队、风投、顾问,解锁期4年,60%给予社区。四年后,总数每年增加2%。

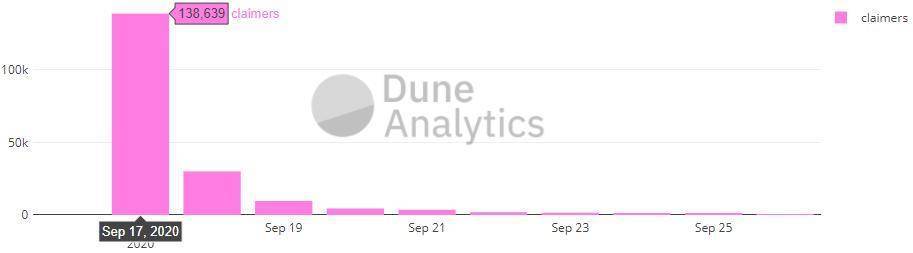

·空投:社区内1.5亿uni直接空投给所有历史用户、流动性贡献者和Uniswap袜子商品购买者,其中4900万是对所有流动性提供者的,从V1上线之日算起;1亿是对所有互动用户,每个地址400 uni,共25万个地址;22万个所有买过袜子的用户。

挖矿:目前,开放了四个移动挖矿池:USDT/ETH、Dai/ETH、USDC/ETH和wbtc/ETH。在接下来的两个月里,每个游泳池将获得500万uni。

治理:从10月17日开始,社区治理,统一控股用户可以投票决定如何分配43%的社区资金,包括是否增加流动性挖矿池和分配数量。

看法

Uniswap的代币发行是一个里程碑事件。如果还存在争议:好的项目是否需要发行代币来割韭菜,那么uni的“紧急”问题至少表明,即使是**的项目也需要发行自己的代币。代币在项目中是否真的“有用”不再是首要问题。更重要的是,它可以被管理、挖矿,并且可以增加用户对项目的粘性。

根据Uniswap最近24小时的交易数据,交易量排名前20位的代币中,有8只是最近两个月发行的DIF项目代币,这足以说明DeFi的普及程度和免授权的重要性。

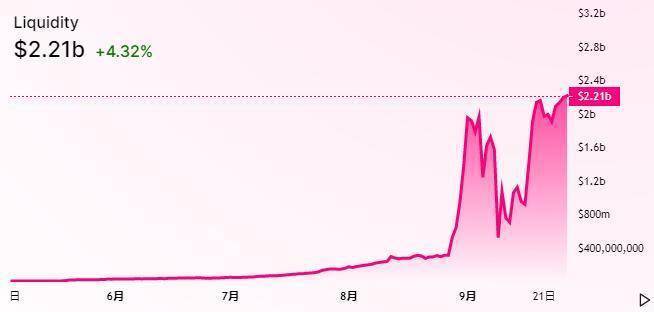

上图显示了Uniswap的锁定音量。目前,22.1亿美元的锁定金额占据了所有DeFi项目的首位,高于排名第二的19.7亿美元。图中显示,九月份前后,环球通的锁定量迅速增加,有所回落,又有所增加。相应的事件有寿司发行、寿司流动性迁移和统一发行。那么,寿司真的是抢劫吗?事实上,事实并非如此。在寿司流动性转移后,Uniswap锁定的仓库数量仍比寿司项目启动前增加。寿司实际上加快了Uniswap的进程,迎接当前的DeFi流动性挖矿热潮。

另一个有趣的现象是,Uniswap的空投几乎在三天前完成,有近18万个地址。可以预测,在25万个空投地址中,有将近7万个地址,其中大部分(也许80%)由于各种原因可能找不到。按每单位5美元计算,损失近1.12亿美元。

十月计划

几个月前,Uniswap团队开始招募V3开发人员。最近,主创Hayden宣布了Uniswap在以太坊2层方向上的一些特性:1)可以与现有的以太坊基础设施兼容;2)可以大规模扩展;3)与其他2层DAPP兼容。

寿司交换(寿司),67

9月进展

从8月25日寿司交换项目成立到现在才一个月。然而,工程引发的巨浪可谓波澜壮阔。我们可以把整个事件从时间表中梳理出来

发行代币:起初,寿司代币的总量没有上限。前两周,每个街区生产了1000个寿司。两周后,产量下降了10倍,也就是说,每块100块寿司。寿司产量的10%将直接流向开发者chefnomi。未来,寿司掉期0.3%的手续费对流动性供应商为0.25%,对寿司持有人为0.05%,即承诺寿司持有xushi。

创始人出售:寿司的匿名创始人于9月5日将其256万枚寿司代币全部出售,换取1.8万以太坊(约600万美元),引起社会强烈不满。9月6日,切夫诺米将控制权移交给了FTX的创始人萨姆·班克曼·弗里德(Sam bankman friend)。

**:9月10日,有近10亿美元的资金完成了与寿司交换(sushiswap)的迁移。F将权力移交给了社区投票选出的9位多位签署者。9月11日,F向支持**的流动性供应商空投了200万份寿司。

创始人返还代币:9月11日,切夫诺米向该项目返还了38000以太坊,价值1400万美元。9月15日,该基金经社区投票,回购寿司/以太坊池中的寿司代币。

社区治理:9月9日,社区投票决定减少寿司产量,并将新投放的2/3寿司锁定一年。9月18日,社会各界建议增加一个奖励池,轮流更换,以增加基金池的流动性,吸引新用户。激励池由社区选择。一批共有10个基金池,下一批将在运行7天后更换。

看法

寿司交换是一个极具争议和戏剧性的项目。

实质上,只有流动性迁移的代码是由sushi创始人chefnomi编写的,其交易成本分配方案与Uniswap相同,只是它将Uniswap未来留给其团队的0.05%分配给寿司持有者,而sushiswap的创始人则拿走了寿司的10%。这种分配看似公平,但也是切夫诺米抛售的根本原因。

从一开始,它就是为了攫取流动性。在发行之前,Uniswap是所有DEX中最美味的肉。在寿司交换项目启动前和迁移完成后,Uniswap的流动资金分别为3亿美元和5亿美元。因此,寿司交换实际上增加了Uniswap的流动性。

上图显示了寿司的流动性状况。可以看出,寿司掉期在9月9日搬迁10亿美元后出现了短期增长,很高点达到14.6亿美元。寿司减少流动性挖矿后,流动性迅速下降,仅稳定在4.3亿元左右。对比Uniswap的流动性图表,可以发现sushi的流动性部分在迁移后已经回到Uniswap。主要有两个原因:1)流动性提供者逐利,当sushi不能提供足够的收入时,流动性提供者会迁移;2)项目粘性,大多数新的DeFi mining项目发行自己代币的**平台是Uniswap。从成交额前20名的新币数量也可以看出这一点。在最近两个月发行的代币中,sushiswap只有两个,而Uniswap有八个。

A602A606号

上图显示了寿司掉期的交易量,自迁移以来一直在下降。初步估计,寿司掉期9月交易额近20.7亿美元,在所有DEX中排名第3但关键的一点是,鉴于交易量的这种下降趋势,寿司掉期显然无法与10月份的Uniswap竞争。

十月计划

寿司的新提议,bentobox,是利用一个交易对作为贷款池,并投资两个硬币,一个多,另一个空。它的特点是直接一步循环贷款,充分杠杆,每个交易对都是独立的,避免了系统性风险。该项目的成功需要社区支付总计10万寿司用于代码开发。

平衡器(BAL),#95

9月进展

费系数、比值系数:同上。

Wrapfactor:软锚定从0.7降低到0.2,而硬锚定仍为0.1。

Balfactor:取消了原来1.5倍BAL的公式。相反,每周分配的145000 BAL中的31%,即45000 BAL,分配给BAL/wETH、BAL/Dai、BAL/USDC和BAL/wbtc。

在原有的上限清单中,原有的1000万元和3000万元的白色代币将在原有的上限清单中分为1000万元和30万元,也就是说,1000万元和3000万元的白色代币将纳入原上限名单。对代币上限水平的所有调整都要经过社区投票。目前,已表决的方案包括:将MKR从cap3提高到cap4,将dzar从白名单中删除,RPL从cap3降低到CAP2,uni和perp从cap1提高到CAP2。

白名单:均衡器只保证代币与协议基础智能合约的兼容性,项目风险由流动性提供商决定。

多路径订单路由:平衡器跨多个池更新订单匹配功能,即即使没有直接交易对,两个代币的交易也可以一次完成。

看法

Balancer还提高了其他战区的BAL比例,这说明Balancer感受到了来自市场的压力,专注于提高人们持有BAL的积极性。另一方面,各种因素的微调将是伴随着BAL分配的日常事件,说明团队仍然关注其BAL分配的公平性,因为毕竟公平是项目长期生存的基础。

跨池事务功能应该是AMM的一个标准,并且balancer最终得到了更新。

十月计划

该团队赞助了即将推出的etonline hack pine,并为均衡器的未来发展提出了一些想法:动态成本池;曲线、自启动流动性池的UI;BPT和基础资产的交换;忠诚度池:早期的LP可以获得更多的BPT,而退出后的LP可以获得更多的BPT。

曲线(CRV),#126

9月进展

Curve的重点是运营和治理。

运营情况:美国交易所的Gemini和Kraken已经推出CRV;bitmax即将推出CRV;已经与曲线分叉项目s.finance达成合作关系。

治理:通过治理,曲线新增两个交易池,第一个池为hbtc/wbtc交易池,流动性16778491美元,挖矿收益率21.90%,第二个池为ool,dai/USDC/USDT交易对,流动性296831084美元,挖矿收益率49.35%。

现在每个交易池开始收取管理费,即交易手续费的50%作为管理费。然后与回购管理层达成共识,将回购代币的费用分配给CRV持有人。具体的分配方式和份额需要由Dao二次表决决定。

曲线应急刀由9个成员组成。社区可以通过曲线Dao增加/更改/减少CED成员。

转向分叉事件:9月上旬出现曲线模拟盘,代币总额3.3亿,流动性挖矿释放。前两周有900万人获释,第二年有900万人获释,第二至第六周每年有300万人获释。因此,在储备流动性挖矿的头两周,curve的部分流动性被吸引到了储备中,在**点时,储备减少了约3亿美元。两周后,转弯挖矿产量下降,曲线流动性逐渐增加。发球流动性抢劫失败。

看法

今年8月curve发布增发计划后,CRV承诺发行量迅速上升,已承诺发行量占当前发行量的16%。目前的创业管理费和社区讨论为德银其他CRV流动性持有人提供奖励,旨在鼓励用户持有CRV,并承诺减少CRV的流通量,从而缓解CRV的高释放。团队在激励用户持有CRV方面做得很好。

参与九月份公布的11项提案的选民人数不足20人。一方面,参与治理的成本过高;另一方面,一些vecv持有人只关心挖矿收入,不关心项目进度。值得注意的是,渴望金融受控地址占vecrv的10%左右,curve的创建者约占vecrv的6%。这两次演讲在九月份的Dao投票中起到了决定性的作用。可见,目前的网上治理只是大企业控制项目的一种手段,无法实现真正的去中心化治理。

十月计划

治理仍然是curve的主要任务。目前社会讨论的治理方案包括:在Uniswap上奖励ETH/CRV交易提供商;在ool中增加GUSD、husd和usdk等流动性较差的稳定币;改变交易池参数,增加交易池。

注:X、kyber network和Bancor没有取得重大进展。

总结

“一天一个比特币,地球上一年”,这句话最恰当地描述了这段时期的德克斯。从寿司分行的Uniswap到分公司生产的各种掉期业务,我们可以看到,流动性挖矿可以吸引用户,但要留住用户还远远不够。市场在产品微观创新中不断发展,不变的模仿最终会被市场淘汰。

文章标题:九月份的进展概况和十月份规划的受欢迎的分散式交易所,如联合国信息系统和均衡器

文章链接:https://www.btchangqing.cn/114666.html

更新时间:2020年10月05日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。