翻译:杰先生

在去中心化金融领域,去中心化交易是最重要、最核心的环节。其中**代表性的是Uniswap,它以简洁优美的数学公式为核心,构建了一个完全自动化的交易市场。均衡器可以看作是广义的Uniswap,赋予Uniswap更大的灵活性,让任何人都可以在以太坊上创建自己专属的资产配置组合,还具有自动再平衡的功能!相比之下,平衡器的数学模更为复杂,但其本质与Uniswap的数学模差别不大。

本文从Uniswap出发,介绍了如何利用图表和四种操作来实现交易,并将其简化为平衡器的做市机制。

Uniswap常量产品做市商模介绍

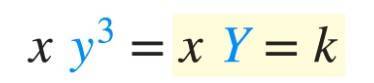

让我们从这个简单的公式开始:(以ALT/USD对为例)

池中美元总额

10池中总ALT,K常数

在没有人增加或移除流动性的前提下,池两边代币总量的乘积是一个常数

然而,上述说法实际上是错误的。每次有人支付交易贡献费时,K值都会发生变化,但变化幅度很小。因此,为了简化讨论,以下计算暂不考虑手续费的影响。

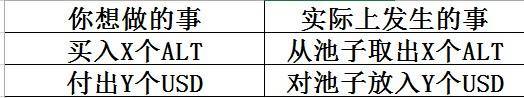

交易是如何发生的?

没有上述等式,任何交易都不可能发生。如果我们希望购买Δx alts,需要多少美元?

买卖可以改变池中代币的数量

购买ALT将减少池中ALT的数量;支付美元将增加池中的美元数量。在任何情况下,如果x或Y发生变化,池中代币的数量必须满足上面的等式,其结果如下所示。蓝线是双曲线。

给定Δx,Δy自动确定,反之亦然。

所以只要有交易,点就在蓝线上移动。

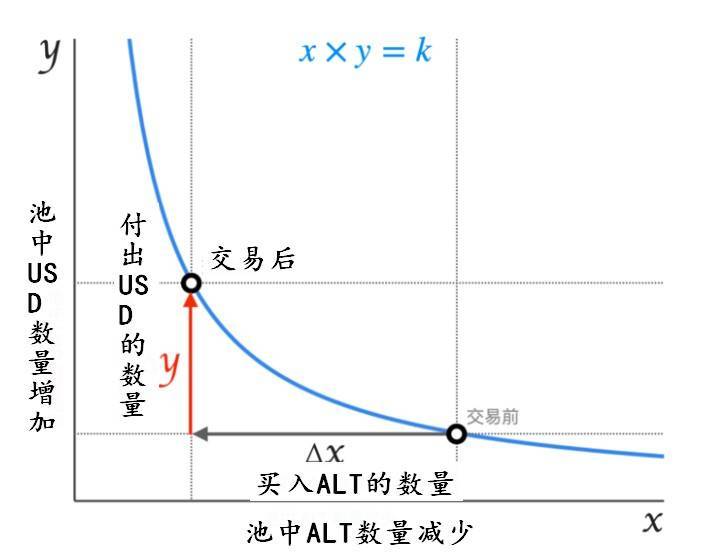

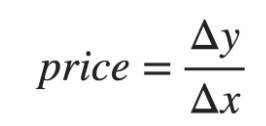

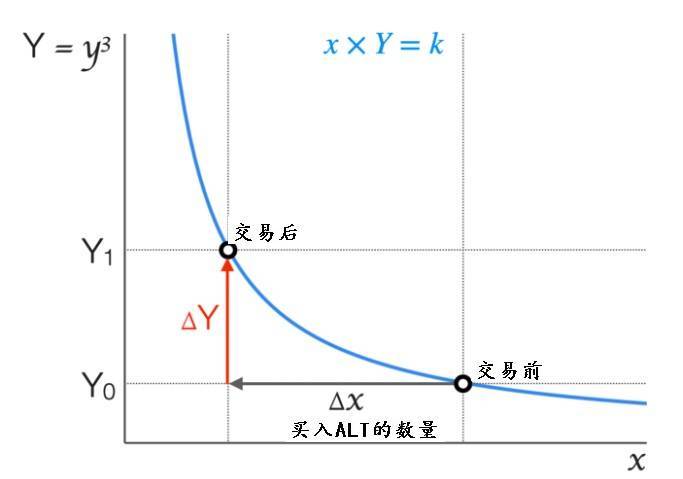

如何确定交易价格?

利用ΔX和Δy可以计算出本次交易的成交价格

单位:美元/美元

例如,购买50 ALT(Δx)需要100美元(Δy),交易价格为100/50=2美元/ALT

从图中可以看出,交易价格是连接两点的直线的斜率(**值)。

不同购买量对交易价格的影响

不同的采购量Δx对应不同的Δy,产生不同的价格。一次买的越多,成交价就越高(对角线越倾斜),这就是价格下滑的原因。Blackholeswap和curve采用魔术数学或DeFi-Lego叠加,巧妙地减少了稳定币互换的价格滑动问题。

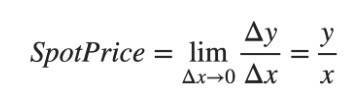

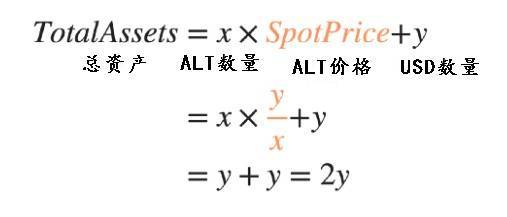

现货价格和总资产价值

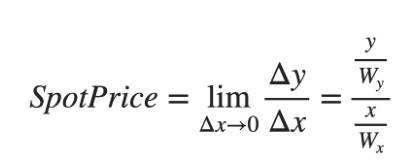

所谓的成交深度已经足够好了,价格也不容易滑落。在dex中,它代表着良好的流动性。正常人在一次交易中不会改变太多的价格,数学上可以用Δx x和Δy y来表示,所以在Uniswap中,当前的价格是Δx每小时的交易价格。

这看起来像是胡说八道,但证据使用的是微分

因此,只要我们知道池中美元和ALT的数量,我们就可以计算出当前的价格。用目前的价格,我们可以计算出池中的总资产

简单证明了在Uniswap的流量池中,这两种资产始终保持1:1,分别占50%。从上面可以看出,在这种自动做市商模中,价格是在交易中产生的,这与链表交易有很大不同。以该股为例,如果市场预期非常好,开盘价上涨(+10%),那么唯一可以交易的价格就是跌停价。卖方可一次性获得10%的利润,无需任何中间价。然而,在Uniswap中,考虑到买方和卖方的流动性提供者将受到等式的限制,必须一路卖出。但恰恰相反,如果市场大跌,他们也会一路向下买入,而不会直接面对-10%的销售订单。

平衡器简介

Uniswap可以看作是一个复杂的数学模。只需了解几个步骤就可以简化它的运行机制。

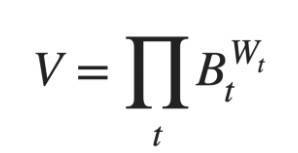

做市模

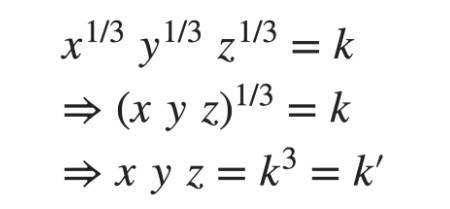

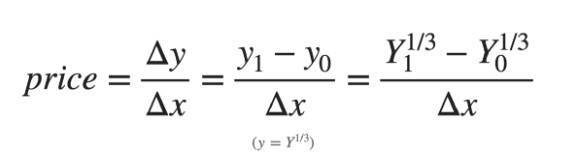

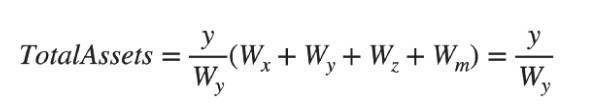

对于balancer白皮书的定义:t是代币类的数目;V是常数;W是权重,总和是1

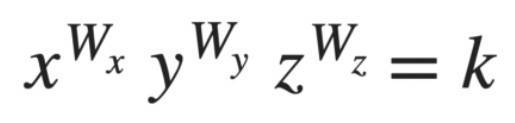

首先,它被改写为更加友好的人。这里,我们假设这个池中只有三种资产(即t=3)

x、 Y,Z是池中三种资产的数目,K是常数

权的权重W是池中资产的比例,其和为1(*)。如果将它们设置为1/3、1/3和1/3,则可以简化方程

你发现它越来越像Uniswap了吗!由于K和K’是常数,所以所有常数都用K表示。

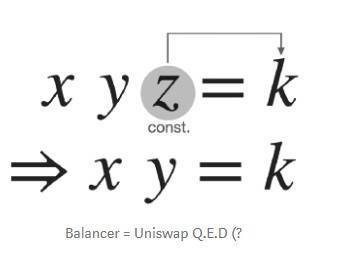

共有三种资产。它们如何交易?

把其中的一个留下来掩护。

所谓的交易就是把一种货币兑换成乙种货币。

假设x、y和Z分别是alt、USD和shit。如果我们今天打算用美元购买ALT,整个过程与点击量无关。因此,我们可以把Z作为一个常数合并成k,这样方程将与Uniswap完全相同!

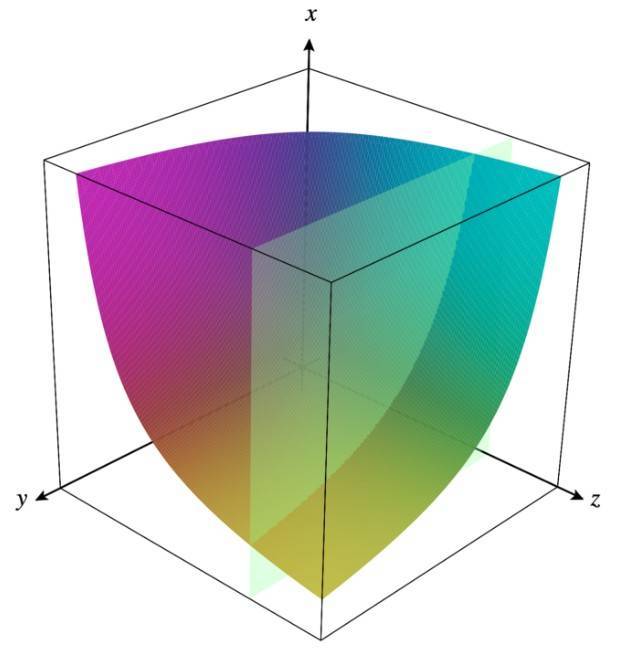

让我们用图片再次说明这一点:

三维曲面是由函数xyz=k绘制的图形,绿色曲面是z=const的平面。两者的交点是双曲线(双曲线的一个分支)。当Z为常数后,剩下的由X和Y两个自由度组成的二维曲线与上述Uniswap数学模完全相同。

可以说平衡器中隐藏着Uniswap!

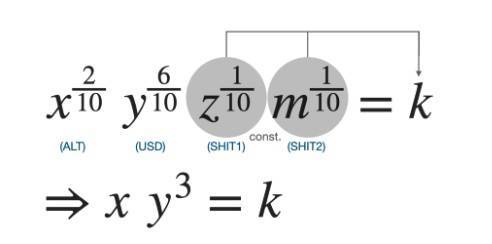

更复杂的是:增加更多货币,随意调整权重

实际上,平衡器的操作可能更复杂。例如,Hakaa finance的流动性挖矿池2采用2%客家+4%Dai+4%美元+90%BHSc$的配置。但是,从前面的解释可以看出,无论池中有多少种货币,在价格计算中只使用两种货币,其他货币可视为常数。

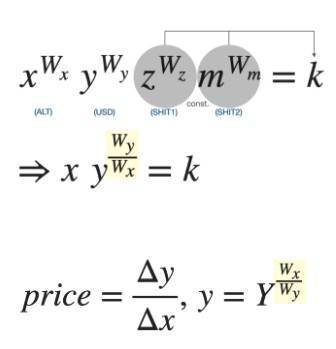

这里,ALT/USD/shit1/shit2池的20/60/10/10比率用于进一步解释:

如果每种货币的分配比例不相等,则该方程不能简化为Uniswap形式,而且还会有一个幂项。此时,我们可以再进行一次转换,重新定义变量并再次简化方程

重新定义变量

在将y的第三次幂重新定义为y之后,最熟悉的Uniswap又出现了!此时,您可以回到原来的Uniswap图表:

经过坐标变换后,平衡器的数学公式与Uniswap相同

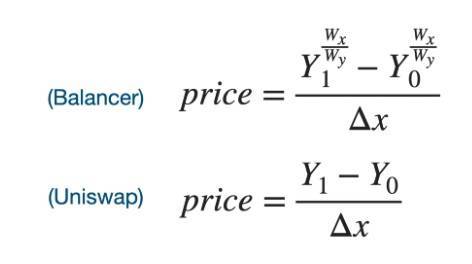

然后根据上述定义计算交易价格:

注:价格是根据实际支付的代币数量计算的,因此分子是Δy而不是Δy

资产配置比率如何影响价格?

在有了上述概念之后,权重的数量被符号代替并重新排列

两种货币的权重比率决定了价格变化的程度

比较平衡器和Uniswap的交易价格公式(以Uniswap的y=y进行比较)

从上面的比较可以看出,Uniswap和balancer在交易价格的计算上形式基本相同,唯一的区别是在功率项上,价值是由权重决定的。

现货价格和总资产价值

如上所述,在知道交易价格的计算方法后,只要允许Δx(即Δx➝0),就可以得到当前价格

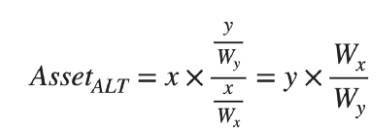

根据当前价格,可以计算池中每种货币的价值:

池中备用金资产价值(单位:美元)

上述计算可以证明单项资产=总资产×权重的基本事实。

表示每种货币的值将保持在初始设置的比率,而不管池中的资产数量如何。

在balancer中创建您自己的独占资产分配

如前所述,平衡器中的每个资产都是按初始设置的比例固定的。我想这就是为什么它被称为“平衡器”因此,我们可以使用此属性在balancer中创建我们自己的独占和完全自动的投资组合!

例如,假设我希望我的加密货币资产配置固定为10%Dai+45%perp+45%客家话。

情况1:简单地拿着这个位置,把它放进钱包里。当一种货币的价格发生变化时,总的比例就会失衡。你需要在三种货币之间进行买卖来调整比例。这个动作叫做再平衡。要想保持这个比例,就要经常执行,而且要计算出每种货币的买卖数量,不仅麻烦而且费时,还要额外收取手续费。

条件2:使用平衡器构建自己的流池。如果您想自动化上述过程,可以直接在平衡器上添加自己的流池。资金池建成后,当任何一种货币的价格发生变化时,都会有人来套利平衡价格,相当于有人替我做再平衡操作。这样一来,不仅不需要花费手续费,而且还有服务费(掉期费)的收入。

注意:均衡器的路由器会自动选择现有池中**惠价格的交易,因此套利者不需要按池检查**价格。值得注意的是,上述指示只有在资金量足够大的情况下才能得到妥善执行。如果流水池太浅,价格很容易下滑。如果滑动价格代表价差,路由器将优先考虑其他深度和良好的池进行交易。在资金池比例不均的情况下,这种情况尤其严重。

有两种方法可以解决这个问题

1准备更多的资金来深化流动资金池。2让其他人加入你的共享池,或者找到一个现成的池来增加流动性(这当然会遵循彼此配置的比例)。

建立自己的ETF

固定资产比率+再平衡是目前市场上大多数ETF的运作模式。因此,事实上,任何人都可以很容易地使用balancer发行自己的带有自定义指数组件的ETF。LP代币是ETF的代币。这笔资金不仅不会有扣除管理费用,还会有额外的服务费收入!因为没有必要积极地进行再平衡,套利者会寄钱来帮助你。

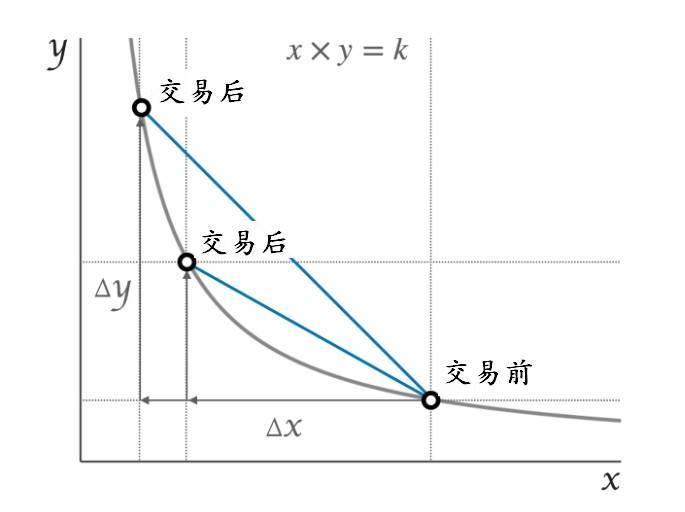

滑移分析

当有人建立了一个流动池,任何人都可以互换,而对于交易者来说,最重要的是价格。本节将简要探讨池的权重如何影响事务的深度。

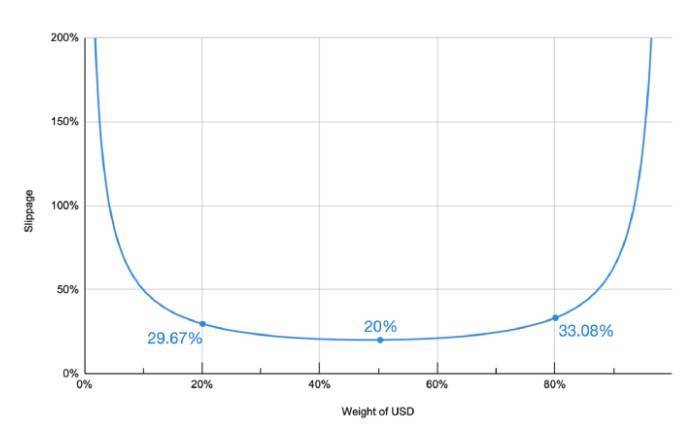

让我们从一个小测验开始:假设有三种平衡池,流动性都是1亿美元(美元+客家话)。重量为:(1)20/80(2)50/50(3)80/20

让我问一下:如果我有1000万美元来买客家菜,哪一比例的游泳池滑动价格是**的?

回答:(2)50/50-溢价20%,另外两个是:(1)20/80-溢价29.67%(3)80/20-溢价33.08%

在这种类UNIX的DEX中,只要双方资产的数量发生很大变化,价格就会受到严重影响。

用1000万美元购买客家人相当于20/80池中总美元的50%,80/20池中客家人的37.57%。因此,50/50将是对两侧影响最小的比率*,因此滑动点最小。

这是入市购买客家人时1000万美元的滑点图。横坐标是美元的重量

从图表中可以看出,比率越极端,滑动点越高。这是傣族98:2水池开挖后,yfi急剧上升的主要原因之一。当时很多人没有深入研究就直接单方面增加了流动性,或者直接从平衡器上购买了yfi。从上图可以看出,这种购买方式会疯狂地抬高货币价格,让yfi疯狂翻番。

注*事实上,理论上,**滑动价格的比例并不完全是50/50,而是略低于50%(美元)。

提醒:在实际交易中,滑动点的大小在balancer中用“price Slipage”表示,在Uniswap中用“price impact”表示。但是,如果我们使用不同的单位(美元/客家或客家/美元)来计算滑动价格,我们会得到不同的值。因此,建议我们不要看Uniswap或balancer上的滑动数据,而是直接查看估计的交易价格。

损益及或有损失分析

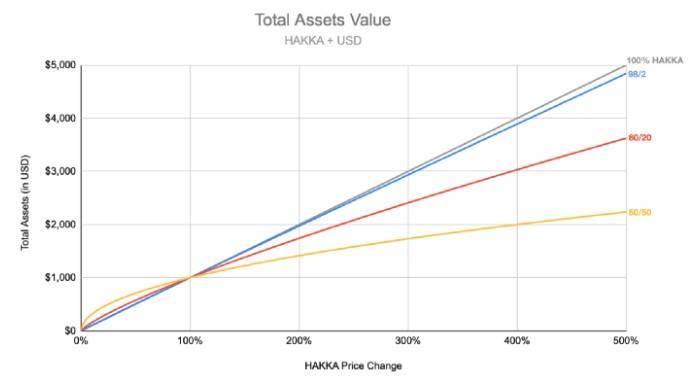

波动性损失不等于货币价格下跌后总资产的损失。假设一个情况:我对客家人未来的上涨持乐观态度,所以我想买入并持有,我有1000美元的资本可以投资。每个人都会根据自己的实践承担不同的风险。

可能的情况如下:

1.*购买,承担所有波动风险。2.98%接近索哈的收购,只保留了2%的现金。3.80%偏买,略微降低波动风险。50%买一半,留一半现金,保守投资。

在这个时候,会有一些客家人和一些美元现身。此时,除了简单地持有现货外,还可以选择将所有资产放入流动池。池内总资产变动情况如下图所示:

号

号

在平衡器中,总资产在不同比例的流动池中的变化。

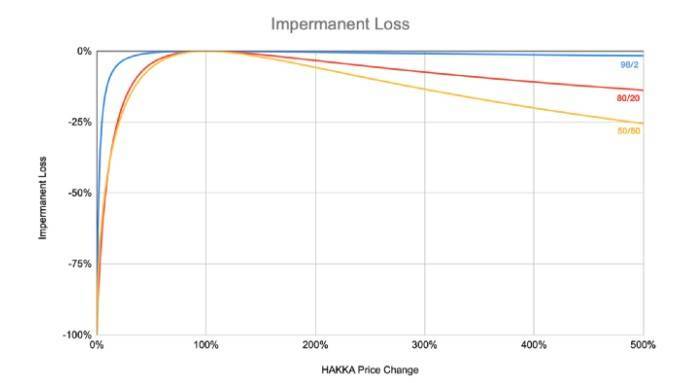

显然,你一次买的客家人越多,资产的变化就越多。如果有储备现金,虽然上涨时收益会减少,但下跌时损失也会减少。一旦投入流通池,任何人都可以来交易。好处是他们可以得到手续费,但缺点是会有波动性的损失。与不入池相比,可能会有额外的损失。

与持仓相比,入池后价格变化造成的额外损失

一个50/50的池将有知名的波动性损失。价格变动越多,额外损失就越大。但对于流动性提供者来说,只要交易费用的收入大于波动性损失,它的回报率就会高于池外的霍德勒。

我们应该用多大比例

让我们整理一下以上信息,以两个极端为例:

50/50:基本上是最不滑的价格比率,可以提供最稳定的交易。这就是Uniswap非常受欢迎的原因。它拥有知名的交易量和知名的手续费收入,但其波动性损失**。

98/2:几乎没有波动性的损失,但是这个交易的价格很容易下滑,价格非常不稳定,不能吸引人们交易。因此,交易量必然较小,手续费也较少。

这是天秤座的两端,你需要在两者之间做一个权衡:无常损失越大,滑动价格越小;无常损失越小,滑动价格越大。

流动性的增加对项目的发展非常重要。一个好的交易深度可以使更多的人参与二级市场,因此有各种激励机制吸引人们积极增加流动性。

80/20是一种折衷方案,波动性损失较小,价格稳定。这就是为什么**协议选择比例作为奖励池。另一方面,也可以降低投资者的风险。如果没有SOLha perp,你可以在手中保留一些现金,并降低整体资产的波动性,这样你就可以两全其美。

结论

Milepost认为,Uniswap和Balancer等amm的出现是集权世界的一个里程碑。它可以用一个简单的等式建立一个完全自动化的完整的交易系统。配置激励(如UNI或BAL)可以吸引更多的人投资于正周期,使整个生态系统更加完善(这里不列出产量养殖的两天泡沫)。如果你有兴趣参与这个市场,除了专注于商业模式之外,还可以避免陷入知道如何归零的陷阱。

自动做市商(AMMS)机制:从Uniswap了解均衡器

文章链接:https://www.btchangqing.cn/113258.html

更新时间:2020年10月01日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。