流动性差、交易成本高、门槛高,制约了去中心化衍生品交易的发展。

推荐阅读:寻找下一个DFI热点:6个DEX平台去中心化永续合约产品多维比较

下一个公平的标题是:“去中心化的衍生工具?》丁杰弗里的《A 6032》

近两天,随着Uniswap治理代币uni上线,暴涨反弹,去中心化交易的概念被推向了**,并得到了市场的广泛认可。就连央视CCTV2也报道了DeFi的相关内容。从传统交易所的增长路径来看,衍生品交易的增长将在现货交易之后出现;如果去中心化交易所沿着这条路径发展,那么我们应该能够预期到中心化衍生品的爆发。

数据源:Defipluse.com网站截至9月26日中国数据

数据源:Defipluse.com网站截至9月26日中国数据

本文将分别介绍合约、杠杆(保证金)和期权交易的相关DeFi项目及其特点,并试图找出去中心化衍生品交易爆发的机会所在。

合约交易:基于mcdex双重交易模式的去中心化合约交易所

产品和技术

Mcdex通过智能合约技术建立了一个分布式金融平台,使得永续合约的使用更加高效和安全。第一种产品是反向(以货币为基础,以太坊为抵押品)永续合约,很高杠杆率为10倍。从那时起,其他的永续合约和交付合同相继推出,包括link、comp、lead、SNx和有趣的“trump 2020”

在mcdex技术中,采用了maiv2协议,采用了链下订单和链上AMM的混合交易模。一是采用AMM(自动做市商)作为交易模式,为用户和其他DeFi产品提供链上流动性接入;二是利用链下订单簿作为交易机制,增强交易流动性,力求与中心化交易所的交易体验相匹配。同时,mcdex还接受了openzeppelin、consensysdiligence和chain security的审计。

在费率方面,去中心化交易所的连锁交易部分会有较多的煤气费,服务费将略高于中心化交易。但资产掌握在用户手中,这对于不稳定的数字货币生态更为重要;而且,链上的交易可以与其他合约相互呼应,构建数字货币生态。

绘图:汉语协整词

绘图:汉语协整词

发展现状

截至9月26日,DeFipluse数据显示,mcdex的TVL已达到210万美元,峰值接近1900万美元。现在TVL在所有以太坊DeFi项目中排名第31位。由于AMM交易机制需要流动性挖矿,我们可以看到,除了ETH拥有2400个抵押品外,link和comp等永续合约交易的抵押品总量仍处于较低水平,分别为2700多个links和65个comp。

数据源:Defipluse.com网站

数据源:Defipluse.com网站

保证金交易:dydx-去中心化杠杆交易平台

产品服务

dydx成立于2017年,基于以太坊和去中心化交易所,为产品提供现货、杠杆交易和借贷服务,允许用户借贷或保证金交易任何受支持的资产。还有BTC、ETH和link永续合约产品。Dydx采用链上订货单的方式,每种操作都需要写入智能合约,但可以自由取消订单,覆盖用户的燃气成本。

与普通保证金(杠杆)交易类似,dydx有“全仓”和“逐仓”产品。在全头寸模式下,所有交易都有统一的保证金,最初以其价值的125%作为抵押品。如果比率小于115%,则清除。另一只手以5倍于最短位置的方式提供了一个最短位置的5倍杠杆。贷款和保证金交易最长为28天,之后将自动结清,并收取1%的到期费。

借款和交易费用

在杠杆交易方面,我们必须提高借贷成本。借款利率随资产而变化,并根据供求关系进行调整。人们对杠杆的兴趣正在累积。除了向贷款人付款外,还需要从dydx保险基金中预留一部分费用作为账户,以填写“水下账户”(风险敞口后的余额为负数)。

数据源:dYdX.com网站,绘图:协整图,中文

数据源:dYdX.com网站,绘图:协整图,中文

可以看出,dydx在借款利率方面比中心化兑换有很大的优势,而且借款利率相对较低。

然而,在交易费用方面,dydx坚持订单书交易链上的问题。购买者收取0.15%-0.5%的费用,Maker收取费用。然而,如果一笔小交易需要支付汽油费,那么如果是市场订单,服务费将达到惊人的5%。

发展现状

截至9月26日,DeFipluse数据显示,dydx锁定(TVL)金额已达3200万美元,峰值超过4500万美元。现在TVL在所有以太坊DeFi项目中排名第18位。它在所有去中心化交易所的交易量中排名约10位。

数据源:Defipluse.com网站

数据源:Defipluse.com网站

根据dydx 9月26日的官方数据,24小时总交易量超过270万美元,其中现货200万美元,合约67万美元。我们可以看到,与中心化交换相比,这一单笔交易量仍然太少。但由于贷款利率较低,贷款供应量达到4800万美元,贷款总额达到1700万美元。这可能是无意的,放贷成了主业。

期权交易:ACO-非托管期权协议

产品和技术

ACO运行在以太坊链上。用户可以在不同的市场上以不同的执行价格自由地行使看涨期权和看跌期权,并且可以在不依赖任何第三方的情况下进行期权交易。代币厂不再发行ERC20或721(智能合约指固定数据接口),而是发行一种可编程代币,包括“资产名称、行权价格、行权资产和期权类”,并可将代币自由部署到其DeFi。用户可以写期权合同来赚取保费和其他相关奖励。

新的合同代码审计报告由开放式齐柏林公司提供,并经过严格的内部测试。

与杠杆交易和合约交易相比,期权交易更为复杂,市场交易量较小。它是专业交易员对冲资本风险的金融工具。例如,如果用户不确定以太坊的价格在未来几周内是否会下跌,他们可以通过购买ETH看跌期权来保护资产价值;如果他们持有空头头寸,他们也可以购买看涨期权,以保护自己的头寸免受潜在损失。

发展现状

截至9月26日,DeFiplus的数据显示,ACO锁定金额(TVL)已达75万美元。目前,TVL在以太坊DeFi项目中排名第36位,9月份达到135万美元的峰值。

数据源:Defipluse.com网站

数据源:Defipluse.com网站

ACO成交量小的主要原因是,期权合约的书写门槛较高,而期权市场本身规模不大,不适合当前投机导向的迪福生态。但随着未来期权交易和可编程代币的发展,ACO仍有较高的发展空间。

未来发展

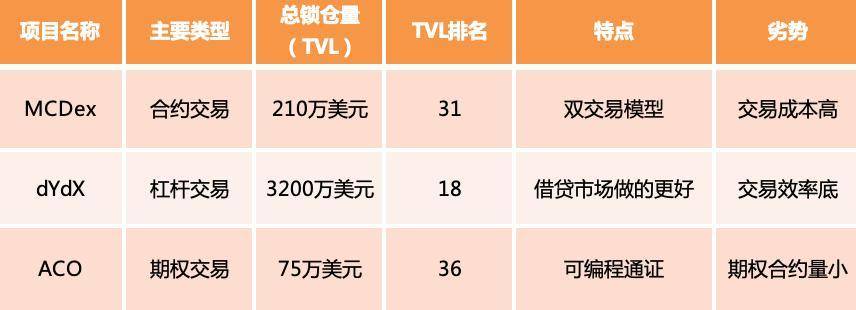

通过对mcdex、dydx和ACO的对比研究,我们发现用户数量、锁定和交易量还没有呈现爆发式的趋势,流动性差、交易成本高、门槛高的问题制约了去中心化衍生品交易的发展。

但我们也可以看到,这种项目不需要KYC,具有高度的自由度;资产存放在用户钱包中,确保资产安全;其交易模式和交易机制不断创新,成为乐高去中心化金融的一部分。因此,我们认为,投机泡沫过后,DeFi生态系统功能和结构的改善将逐渐积累,并由量变引起质变。

文章标题:三种期权交易的现状及发展趋势分析

文章链接:https://www.btchangqing.cn/111831.html

更新时间:2020年09月28日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。