原文:罗纳德·斯莱特

编译:福克斯

加密是市场上新的概念炒作。它的出现使区块链从通过密码锁定进行挖矿升级到治理代币,以赚取利息并能够交易这些衍生品。截至2020年1月1日,DeFi的总价值约为6.75亿美元。在戒酒狂潮达到顶峰时,它现在的价值是96亿美元,在9个月内增长了1322%。

因此,本文将向您展示DeFi,它的宣传,以及它是如何开始的-也许还可以推断DeFi2.0将如何启动。

怀旧

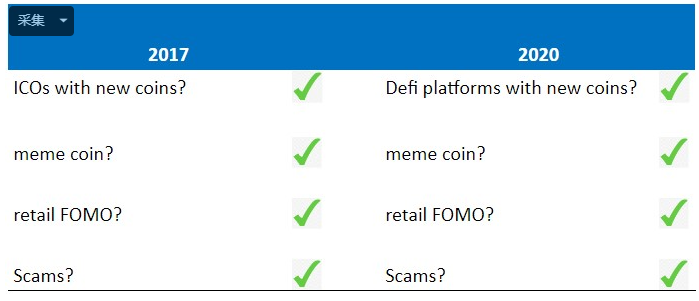

即使回想起来,这似乎是一个奇迹。作为一个吃笛福葫芦的人,这波DFI市场与2017年牛市有多相似。

大多数经历过2017年牛市的人都知道,这种“快速致富”是显而易见的。

在电报集团和黑暗网络的角落里,计划着各种项目的兴衰,比特联通和许多假币也是如此。一方面,每一天,一个拥有新白皮书和新梦想的ICO将变得引人注目,其价格将飙升。

另一方面,比特币的价格越高,其投机性就越强,这两者都将虚拟货币市场推向历史新高。当世界看到比特币的成就时,人们又在谈论加密技术被黑暗网络和作弊者使用的话题。

此后,政府和有关部门介入,开始保护投资者的资金和利益。但是,由于这是一项新技术,其工作原理非常复杂,很难从外部对生态系统进行有效的监督。

DEFI的故事很相似,也有相同的想法。它促进了比特币和大多数加密生态系统(包括大量治理代币)的反弹。

Defi及其对DeFi2.0的演进

尽管人们对DeFi寄予厚望,但它似乎遥不可及。在很大程度上,DeFi面临着许多问题,比如代码缺陷、未经审计的智能合约和匿名开发者。

但DeFi仍然是加密货币最热门的领域。自从DeFi诞生以来,发生了许多变化。

2020年5月1日,排名前五位的dii平台是maker、synthetix、compound、Uniswap和AAVE。除了synthetix,所有平台都是借贷平台。crypto twitter上爆发了一场讨论,即贷款平台将接管以太坊(以太坊)的预期投资。

维塔利克巴特林的回答很简单,但也很有信心——不,贷款平台不会持久。

无论如何,今年6月,一家值得信赖的加密资产借贷平台compound推出了governance token,这开始提高DeFi的知名度。

进入DEFI农业时代

6月16日,compound发布了“comp”——一个治理代币,它将取代复合协议团队;持有该代币的人可以参与复合治理。

Leshner的创始人说,

“使用复合协议的个人、应用程序和机构有能力共同管理未来,并有动机提供良好的治理。”

comp代币的发行很简单,它给平台带来了奇迹。它在上市的第一天就成了最值钱的代币。上市首日,康普股价从不到90美元涨到100美元,上市5天后涨到372美元。

该公司每股98.6美元,市值10亿美元,以完全摊薄市值计算,成为知名的DeFi代币。事实上,comp不仅仅是治理先驱的长期象征性创造者。

不用说,comptoken已经飙升。

为了使公司收益**化,复合物使用者将以美元作为抵押物,以美元作为回报,然后在曲线上将其转换为美元,从曲线上借入的美元将返回到复合物中。重复这些步骤将是非常有意义的。但也有风险。

随着这个工具的开发时间增加了4倍,工具开发中的错误数量将增加一倍。

之后不久,BAL代币,一种DEX,由BAL实验室推出,可用于治理,并作为对提供流动性的用户的奖励。在平衡器实验室旁边是Ampleforth等人。

因此,移动挖矿时代已经开始

Balancer、curve、1inch等平台不仅参与了革命,还发布了治理代币。这是历史的重演,但略有不同——与交易所推出交易所代币时非常相似。

妻子?无线局域网?YFI?

当收入农业成为一种热潮时,人们开始注意到并投入资金。大多数DeFi平台都有收益农业——你可以把它命名为compound、balancer、curve、BZX、AAVE mstable。有些平台是成功的,另一些则是由于错误代码或智能合约而被利用的。

一些平台甚至提前利用这些代币,获得不错的利润。所有这些都中心化在7月份,当时DeFi生态系统的总锁定价值达到30亿美元。

安德烈·克朗杰(andrecronje)在所有收入农业繁荣时期默默工作,发起了一种渴望,将用户的存款转移到利率很高的借贷市场。

安德烈·克朗杰在博客中提到,

年是一个有趣的DeFi项目。我们可以把它看作是一个基于以太坊的智能银行。由于市场缺乏资金效率,不同基金池的利率波动较大,手工操作非常复杂。年简化了这个过程。在智能合约的互动下,用户只需投入资金,智能合约会检查不同贷款平台的年化收益率,然后自动配置资金,带来比任何借贷平台都高的回报。

年是一个伞式产品框架。我制造的所有产品都可以归类为“年”V1年只是一个贷款汇总器。

很简单,有很多平台,比如AAVE,dydx,compound,Nuo,fulcrum等等。我花了很长时间来规范每个平台的利率,理解链条上的定价机制,以及这些数字的最终含义,因为每个平台都有自己的细微差别,我这么做是因为我想把钱放在利率很高的地方。

我发现,由于市场上基金效率低下,不同基金池的利率波动很大,所以我花了很多时间移动基金,并开始寻找自动化。

所以,我想出了一个办法——把钱放进去很容易。只要与智能合约互动,它就会查看不同贷款平台的年化收益率,然后转移资金。它将汇集资本,产生比任何其他借贷平台都高的回报。因为这是一个基金池解决方案,这意味着与智能合约有很多互动。在不同的利率之间切换也会增加粒度,这也会降低汽油费。现在不再是20个人操作来支付煤气费了。

CT感受到了yfi的推出,不仅因为它是另一个象征,更因为它的发射性质。CT在同一篇文章中提到,

我一开始就宣布,yfi代币不用于交易,而是系统内集体决策的工具。我打算让治理代币yfi成为“一个完全没有价值的代币”换言之,代币的初始价格为0,后续代币价格由社区决定。

CT认为这是一个公平的开始。虽然一开始它是无价之宝,但后来yfi每枚代币的价格高达4万美元,甚至超过了领先的加密货币比特币。

是的,随着cronje公平推出ear和yfi,DeFi的生态系统受到了新鲜度的影响,但是很多人愿意制作代币来代替yfi。

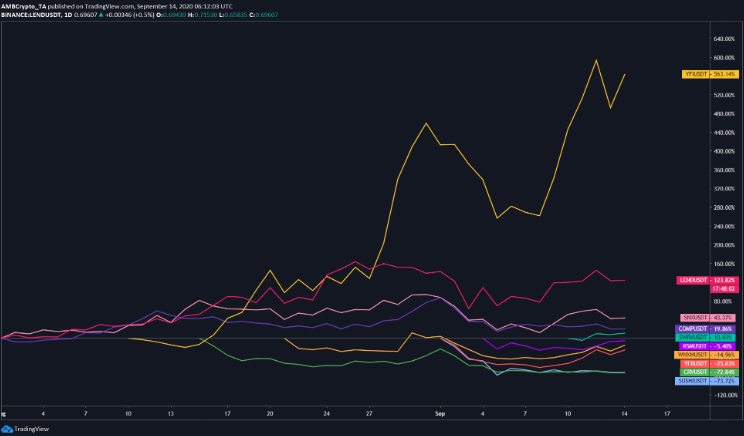

这是一个图表显示了流行的dic代币及其性价比。

在DeFi生态系统中还有其他东西在酝酿-新玩家和新代币将与yfi竞争成为DeFi的**。

输入:ChadFood coins

YAM

此时,收入农业发生了一些变化,即伴随着YAM出现的食物代币。这是一个将Ampleforth和memes与收入农业相结合的协议,所有这些都打包在一个平台和新硬币中。

8月的第二周,也就是yam发布的第二天,用户开始向一个名为yam finance的未经审计的平台注资。Yam finance推出24小时后,其流动性价值约为4亿美元。与yfi类似,YAM代币诞生时价值为零,价格接近160美元,市值为5700万美元。

突然间,YAM成为了DeFi的**,据DeFipulse数据,来自balancer、curve甚至sire的资产分别下跌了16%、24%和38%。

然而,悲剧来自天空。

DeFi的弱点和瓶颈可以归结为一个方面:DeFi智能合约的健康性/产量农业协议。虽然DeFi的总锁定价值达到80亿美元,但仍处于青春期前阶段。

据报道,未经审核的YAM代码有误,YAM总量已失去预定控制。比如说,原来的印钞机本来定印1亿美元,但开放后,却无法停止印刷100亿元人民币。从喜马拉雅山到马里亚纳海沟,YAM的价格已经下降。联合创始人布洛克·埃尔莫尔于世界标准时间8:00宣布该项目终止。

YAM兴衰后,曲线推出了自己的代币CRV,但有人提前释放了CRV合同,预挖了25万辆CRV。合同规定了与官员相同的数据和权限。

随着CRV热飙升,Curve官员不得不接受这份合同。因为合同不是正式合同,预挖违背了CRV本身的公平性。

CRV一上市,价格就直冲云霄。开盘价各为50美元,总市值达到1500亿美元,几乎超过比特币。然而,由于存在漏洞,CRV的价格从很高的188元坐上了过山车,到**的9.2元。

虽然CRV代币仍在运营,但它的推出是人们永远不会忘记的。

寿司

由于任志刚的弱点,有一个新的玩家寿司出现在了DeFi上。寿司团队将自己定位为“Uniswap的寿司升级版”

与YAM的界面非常相似,寿司登录后有一个去中心化的交换和挖矿页面。

尽管寿司表现出色,但其创始人chef NOMI决定以1400万美元的以太坊退出该项目。面对社区的强烈反对和FTX首席执行官萨姆•班克曼•弗里德(sambankmanfried)在twitter上的大量帖子,这位厨师将项目的控制权交给了F。然而,在twitter上又发了几篇文章后,这位创始人决定归还这笔钱,以帮助该平台的发展。

到目前为止,寿司代币还不到2美元,但众所周知,当官方寿司账户或任何来自F的寿司相关开发线索公布时,资金就会流出。

Meme币

**,但并非最不重要的是Meme币,这是一个笑话,但代币已经引起了人们的注意。

consensys的DeFi产品负责人乔丹·莱尔开玩笑说,“经销商”是个玩笑,因为大量的DEI硬币涌现出来了——寿司、YAM、卷饼、泡菜、汉堡等。

在安德烈·克朗杰(Andre cronje)在推特上发布代币消息后,不到5个小时,代币从98美元涨到248美元。

结束?

好吧,让我们回到最初的观点——在DeFi生态系统中有很多尚未开发的炒作。然而,不可否认的是,今天的加密生态系统与2017年类似。

虽然这有助于许多人迅速致富,但将其加入fomo对所有零售企业来说都是相当复杂的。但这种情况在不久的将来可能会改变。

结论是,加密货币的牛市不可避免,但欺诈者也在等待从韭菜中偷钱。因此,建议在项目投产前进行深入研究。

作为一个概念,DeFi拥有强大的力量。一些项目可以像比特币一样迅速吸引大量用户甚至机构。但无论如何,DeFi仍处于起步阶段,有很大的发展空间。

文章链接:https://www.btchangqing.cn/110609.html

更新时间:2020年09月26日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。