2013年9月,中本银行提出的增加比特币交易量的提议遭到了BM的拒绝,他坐在家里,试图向父亲解释去中心化交易所的概念。当时,他称DEX为去中心化自动化公司(DAC)。

“比特币实际上可以看作是股票。矿工是雇员或合同工,转让费就是利润。我们去中心化的银行和交易所应该如何运作?毕竟,银行不过是一家公司,以抵押品为基础借贷,当抵押品价值不足时再补仓。目前的银行用你的房子作抵押,而我们的去中心化交易所则用银行的股票作抵押。”他解释道。

这种亲子对话让他得出了一个结论:比特币可以看作是一家发行数字股票的公司,股东们将这些股票作为交易媒介在市场上买卖。

2014年,BM凭借其独创的dpos共识机制技术和开源分布式交易系统bit股票出现在人们面前,并以惊人的“二次交易速度”声名鹊起。

Bitstocks将成为比特币的挑战者,它修复了自己不断出现的bug,并解决了开发团队内部的差异。最终,比特股暴跌是由于BM坚持搜索引擎优化而导致的信任崩溃。2015年底,BM在一篇文章中离开了bitstocks团队,他反思道:“我们做了什么?我们做了什么?我们要去哪里。。。短期项目可以让我们尽快走出路线图,粉饰我们的计划。”

BM并不担心这个突然的变化,因为他转向了下一个项目,EOS。但他没想到7年后,DeFi(去中心化金融或开放式金融)将起飞,他和他的EOS将错过风向。

起飞

2020年前夕,刚刚突破10亿锁定的DEFI突然遭遇“黑天鹅”危机。3月12日,加密市场出现两次大跌。当时,DEFI贷款协议中锁仓量知名的项目makerdao几乎倒闭,DEFI的锁仓总额几乎被切断。

在沉寂了近三个月后,DeFi的贷款产品compound以“流动性挖矿”引爆了市场。根据奥科云链的BlockLink数据,在20天内,复地的贷款量增长了10倍,锁定位置的市值一度超过****的创客道,成为放贷领域****的项目。

复合贷款的流行导致了对curve和AAVE等去中心化贷款平台的模仿,并推出了自己的治理代币。”流动性挖矿”为项目提供了短期冷启动开关。在高利率和治理象征的吸引下,羊毛党通过“借矿”获得收益,从而迅速扩大资金池规模。

自6月份以来,DeFi的总锁定量一直以井喷的形式出现,连续4个月创下历史新高,9月初突破100亿美元。8月份,DeFi去中心化交易总量较7月份增长160%,连续三个月创历史新高。其中,去中心化交换平台Uniswap同比增长283%。8月30日,其交易量**超过了中央交易所的CoinBase。

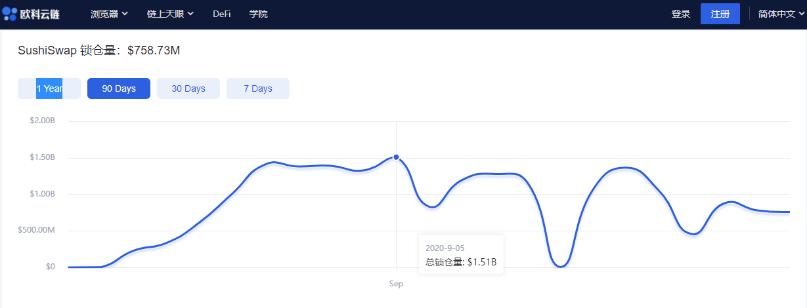

就在Uniswap牢牢占据DeFi unicorn的位置之前,sushiswap(sushi)趁势,寄生于Uniswap之上,跟随compound发起的“流动性挖矿”,在短短一周内吸收了Uniswap 75%的流动性。

寿司的“吸血鬼挖矿”引发了新一轮的竞争和博弈。一时间,“DEX+移动挖矿”就像为网游开了一套新衣服,开了一个池子,吸引“农民”(韭菜参与挖矿)抢占第一个矿。冷却后,将打开一个新的水池来引导水流。

然而,9月5日,意想不到的滚动服务带来的强劲增长势头戛然而止。寿司创始人套现,治理代币的市值蒸发了1.3亿美元。投资者怒吼,证券公司频频呼吁,德孚治理审计迫在眉睫。

宿命论

“寿司”酱、“三文鱼”可乐,进入9月,“流动性挖矿”开始显现疲软。

“一个新的世界已经打开。下一个出口在哪里?”

9月16日,Uniswap宣布发行治理代币Uni。根据BlockLink数据,截至9月18日11:00,至少143808个以太坊地址获得了Uniwap的uni token奖励,共申请了8687.4万个uni,占空投总量1.5亿次的57.91%。同时,目前约有2465个地址已申请理赔,但仍在等待交易确认。空投共有25.17万个地址有资格获得统一代币奖,也就是说,还有大约10.7万个地址尚未收到统一代币。

所有人都得到了统一空投,这使得已经冷却的以太坊汽油费再次飙升。

根据BlockLink数据,截至9月16日13:00,以太坊实时加气费在3小时内一度超过700GWEI。同期,Uniwap governance token uni的转让在近3个小时内贡献了276.01以太坊(约合10.48万美元)的服务费,占以太坊全网近3小时服务费的6.30%。

有人指出,“如果统一不发,吸人血的uniwap将在竞争中越来越处于劣势。”

然而,值得注意的是,DeFi的短期流行依赖于“流动性挖矿”所引发的投机浪潮,而不是用户对DeFi本身价值的真正发现。维持DeFi繁荣的“流动性挖矿”得益于二级市场治理代币的价格支撑。治理代币一旦在二级市场下跌,就会产生多米诺骨牌效应,即收益种植者的“挖、摘、卖”体系崩溃,随之而来的是大量“农民”离场,项目流动性枯竭。

“DeFi不是最近的下跌,而是之前的泡沫太高了。当泡沫破灭时,整个DeFi行业的发展将回归自身价值。”奥克林相关负责人表示。

事实上,DeFi的流行也扩展了底层公链的性能问题。例如以太坊的交易拥堵、高天然气率和矿工的高交易成本收入,进一步威胁到以太坊的安全。

然而,**跑出来与DeFi的人气擦肩而过的EOS,由于用户准入门槛高,试水失败,项目失败,最终没有上车,而是翻车。

未来

随着移动互联网时代的到来,新技术、新商业模式对传统金融业产生了巨大冲击。金融科技作为金融业的麻烦制造者,刷新了公众对理财、支付乃至个人金融服务的认识。整个行业需要注入新技术进行改革。

DeFi的初衷是降低公众的准入门槛和交易成本,避免在银行开户和支付服务费的复杂过程。例如,它采用超额抵押贷款模式取代传统金融服务中的信用审查,这意味着那些尚不能使用传统金融服务的群体可以有资格参与金融活动。

更重要的是,DeFi用机器和代码重建了信任系统,而不是我们现在依赖的“中心化”机构,这大大降低了信任成本。

现在,我们去银行开户,这是基于政府的信用背书。我们相信第三方支付机构(支付宝)是基于其强大的企业实力和声誉保护。这种基于权威背书的信任需要大量的人力物力支持。

Defi在协议上建立“信任”,利用区块链的不可伪造性、透明性等特点,帮助人们节省时间和成本,简化文件审核流程,在保证资产安全的前提下提高借贷效率。比如,我们可以清楚地看到资金在链条上的流动情况。从理论上讲,我们可以避免担心中央集权制的弊端。

开放性、无限性、一体化正成为银行业改革的关键词。对于DeFi来说,回归技术的本质是它的未来。

文章链接:https://www.btchangqing.cn/105997.html

更新时间:2020年09月19日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。