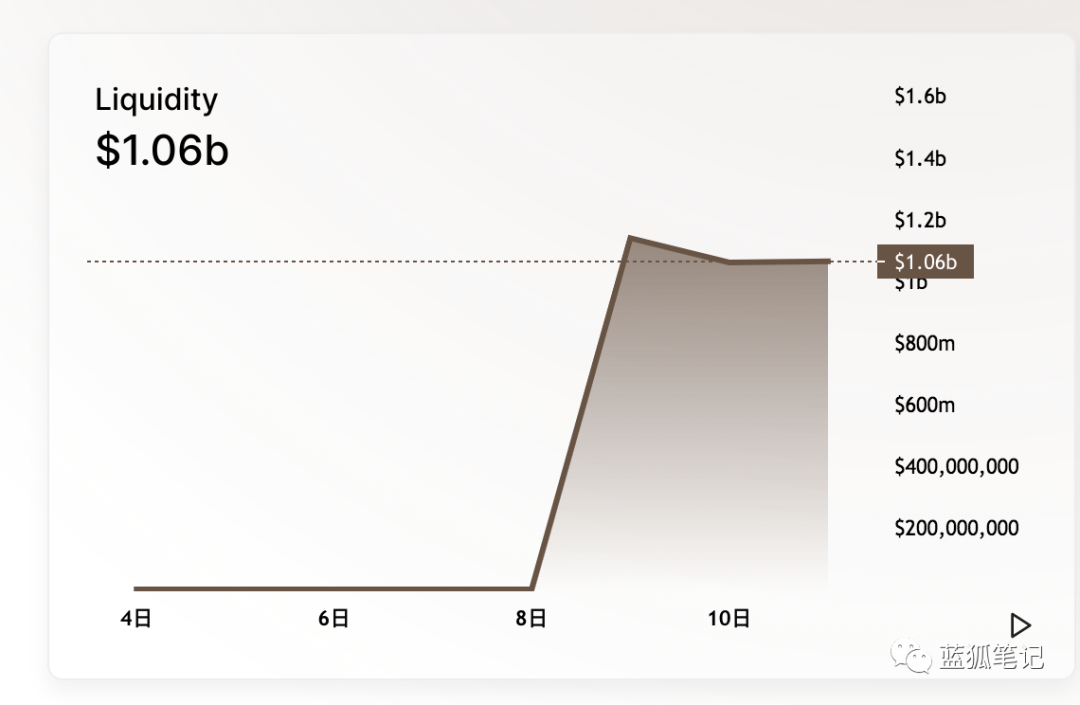

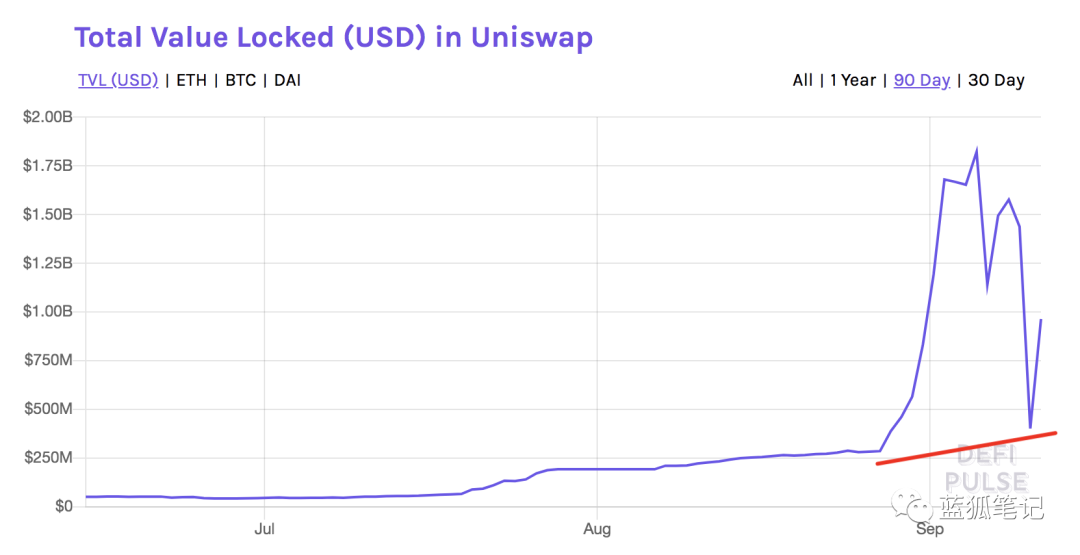

9月11日,Uniswap的流动性下降了70%以上,恢复到sushiswap诞生前的规模,不足5亿美元,而sushiswap“撬动”了超过10亿美元的流动性。换句话说,在流动性转移之后,sushiswap的流动性是Uniswap的两倍多。

(Uniswap的流动性昨天下降了70%)

(寿司掉期昨天的流动性是Uniswap的两倍多)

寿司交换的天才分歧

不管人们怎么看寿司交换,这是加密史上的一场经典战役。实质上,sushiswap并没有在Uniswap上撬动太多的流动性,因为sushiswap诞生前后的流动性几乎相同,sushiswap带走了自己的流动性。

(从sushiswap诞生前后的流动性来看,它只是收回了自己的流动性。)

不过,sushiswap基于Uniswap的玩法非常创新,因为它不仅是一个简单的分叉,而且是代币分配机制(部分指yfi),最重要的是基于Uniswap流动性池股票代币的寿司代币的发行,解决了后续的流动性问题。也就是说,从一开始寿司交换不必担心下蛋或下蛋的问题,因为有一只Uniswap的老母鸡,寿司交换不必担心没有蛋的问题,只是问题有多少。

这种打法似乎没有太多的技术性和技巧性。然而,它结合了这些机制和玩法引爆了加密社区,这充分击中了社区的兴奋点。

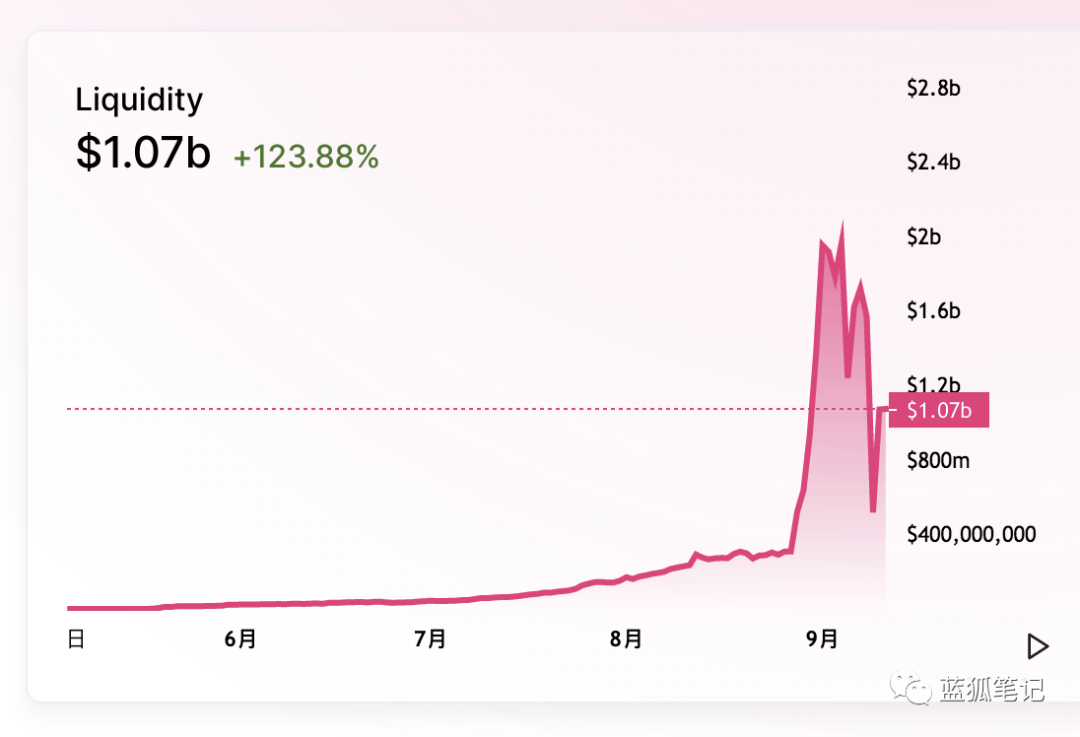

Uniswap的流动性再次上升。资本有可能回流吗?

(Uniswap的流动性再次攀升超过10亿美元)

在昨天联合国信息和通信组织的流动性下降到不足5亿美元之后,今天,联合国信息和通信组织的流动性再次上升到10亿美元以上。情况如何?寿司掉期的流动性又回来了吗?不

蓝狐注意到,寿司掉期的流动性仍维持在以前的水平(略有下降)。那么,5亿美元左右的新增流动性从何而来?这是生鱼片交换。

生鱼片不仅带来了新的流动性挖矿,也给其他公链条和项目带来了新的启示。如果其他公链或项目使用得当,它们很可能会加入战争。然而,参战的效果必然会逐渐减弱。

什么是生鱼片交换?

生鱼片交换和寿司交换本质上是一样的。它也是AMM模式的DEX和Uniswap的分支,但它不是sushiswap的分支,二者不会共享流动性。

在机制上,生鱼片交换**了寿司交换。用户可以通过在Uniswap上抵押11个流动性池的LP代币来挖矿刺身代币。同时,其激励机制也是一样的。在最初的100000个区块中(区块高度10833000到10933000),它将奖励承诺11个Uniswap流动性池LP代币的用户,每个区块有1000个生鱼片代币。在最初的10万块之后,每一块的奖励将骤降到100块生鱼片。代币激励机制与寿司掉期一样,采取“高高在上、高绩效”的模式,试图在短期内通过高回报刺激快速增加整体流动性。

除了寿司交换机制,生鱼片交换的不同之处在于它没有开发者团队10%的代币分配份额。在sushiswap中,创始人10%的份额直接从寿司代币分销中用于开发、审计等。sasimiswap的开发者份额并非直接来自新代币分配,而是来自0.05%的交易成本0.3%,剩下的0.25%的费用奖励提供流动性的用户。0.05%的费用将寄给生鱼刀合同。

鱼片交换的灵感

现在很多项目都想焕然一新,找到一个需求触发点非常重要。今天的需求诱因之一是流动性挖矿的高收益率。(当然,这是短期刺激,长期发展需要长期和长期相结合。)

生鱼片交换由aelf发起,并将在其自身的区块链上与aeswap集成。从这个角度来看,aelf应该发布它的aeswap,但是生鱼片可以一举两得。

*为aeswap的发展铺平道路

Aeswap最初是一个由aelf自己推动的DeFi生态项目。如果寿司交换的玩法不被**,那么吸引人们的注意力需要更多的时间、精力和成本。现在,它只是照搬sushiswap的模式,将开发者代币股从流动性挖矿配置中剔除,此举立即引发市场反应。

*提升aelf公链代币需求

从昨天到现在,aelf的公链价格上涨了一倍多,其核心驱动力是刺身掉期中流动性挖矿的影响。在Uniswap上,有11个代币池用于挖矿,其中有两个代币池,一个是sashimi/ELF代币池,另一个是ETH/ELF代币池。为了进入这两个高收益的代币池进行流动性挖矿,用户需要购买与ETH价值相同的elf,在Uniswap上提供流动性,导致elf需求增加。当然,这也是Uniswap流动性再次上升的主要推动力。

从这个角度来看,它给其他的公链和项目带来了启示。就是借用寿司互换模式,最终服务于自身生态或项目的发展,特别是在短期内实现流动性的刺激,完成初步的冷启动。目前来看,短期内是可行的。

当然,也不是没有副作用。如果太多的公共公链或项目方经常使用这种玩法,就会干涸而捕鱼。过度流动性挖矿本身不会产生长期价值。市场上的交易者是**一个为这个游戏买单的人。受益方是早期启动的项目方、**参与流动性挖矿的鲸鱼以及公链中的矿工,如以太坊。随着参与人数的增多,手续费越来越贵(以太坊的服务费远远高于比特币,日流量总值超过比特币,主要原因是流动性挖矿。在短期内,它本质上是一个零和博弈。如果交易者和流动性提供者最终不能沉淀下来,那将是一场没有长期价值的博弈,最终可能会有很多鸡毛。对于普通用户来说,不一定适合参与,需要控制风险。

同时,这种博弈也会产生递减效应,因为随着提供流动性的人发现,并不是所有人都能在市场上赚钱,人们的积极性会降低,最终回归到相对合理的平均回报率。

文章标题:生鱼片、DEX与新启蒙运动

文章链接:https://www.btchangqing.cn/103007.html

更新时间:2020年09月14日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。