作者:唐纳格

对于一个上线仅两周的分叉项目,其资金存量已远远超过已运营两年的原项目。商业世界中无法想象的事情自然会发生在困难的世界中。

寿司交换是加密货币领域最热门的话题之一,尤其是在DeFi社区,其故事的起伏可以称为肥皂剧。寿司掉期(Sushiswap)已经成为业内锁定量知名的DEX协议,因为它像吸血鬼一样入侵了目前去中心化交易所(DEX)知名的交易量。

这对交易员来说可能是个好消息:知名的总锁定意味着寿司掉期比Uniswap更适合代币交易,因为滑点可能更低。

寿司交换网站风格

寿司交换网站风格

吸血鬼袭击带来生态变化

但对Uniswap来说,这确实是个坏消息:流动性提供者在流失,流动性在流失,用户也在流失。

sushiswap能够超越Uniswap的核心原因是它为Uniswap添加了一个超级补丁:在整个协议中添加本地代币。至于原生代币可以用来做什么?Sushiswap的方案不涉及那些虚构的方案,而是直接授予分红权。它可以比compound或makerdao的治理代币更直接地捕获协议的整体价值。

有趣的是,如果时光倒流到一年前,DeFi社区将是众所周知的,因为Uniswap没有考虑发行硬币:Uniswap和Bancor另一个去中心化的交易平台正在自动做市商AMM的轨道上;Bancor和Bancor知名的区别是没有本地代币,但收取的交易费用直接与流动性提供者分享,减少了因增加原生代币而产生的交易摩擦。

但现在情况完全不同,几乎可以肯定的是,Uniswap将在下一次V3更新中推出协议本机代币,这可能是最重要的战略变化。目前,关于Uniswap V3的***息很少,Uniswap创始人海登·亚当斯(Hayden Adams)也只是公开披露,新版将解决市场上AMM(自动做市商)的所有问题。

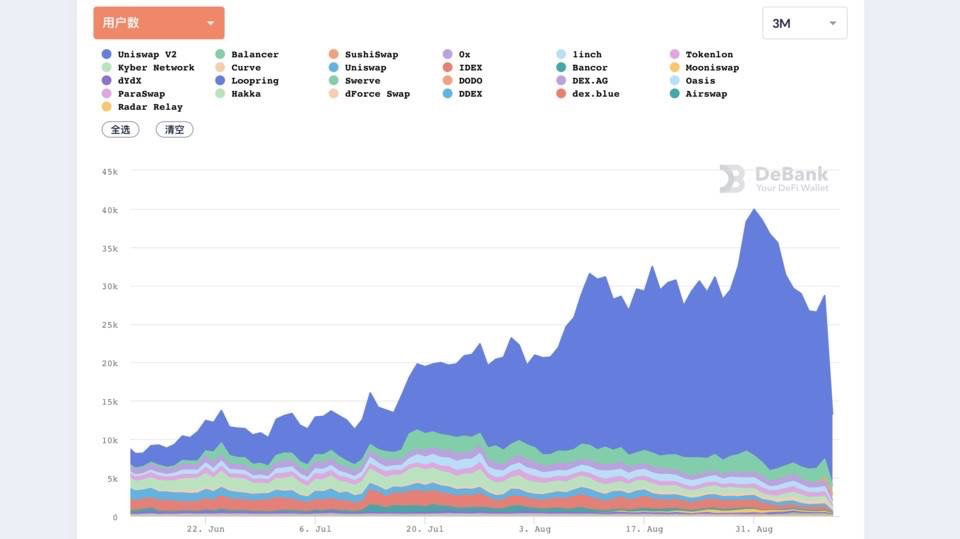

当然,从数据的角度来看,Uniswap目前仍然有很大的优势。用户数量和交易量远远领先于其他DEX,占以太坊 DEX总交易量的一半。对于Uniswap来说,最坏的情况是,只要sushiswap有更好的流动性,其他流动性聚合器(如1INCH)就会将更多的交易路由到sushiswap,从而减少用户的交易延迟。

但这对DeFi生态学来说是个好消息。由于180亿美元的流动性大大增加了一美元。有交易需求的用户可以获得更好的流动**易体验。

一个随意的**品带来了整个生态的变化,让人哭笑不得,但我们必须接受这个现实。

代币激励与自然增长

如果没有吸血鬼寿司交换,Uniswap应该会享受到**的时光。

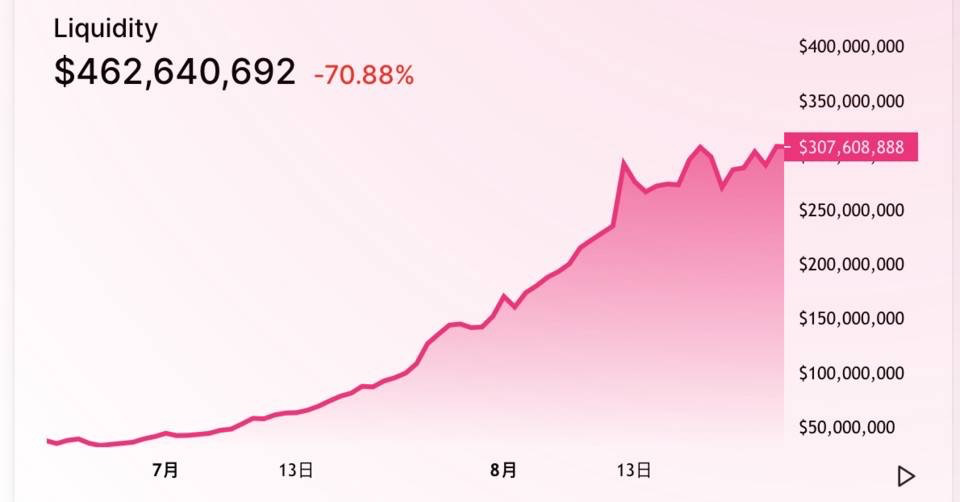

Uniswap过去是以太坊 DEX中锁定资产和交易用户数量最多的协议。特别是年中流动性挖矿和使用Uniswap进行代币发行以来,其锁定流动性增长较快,从之前的1000万美元增加到3亿多美元。

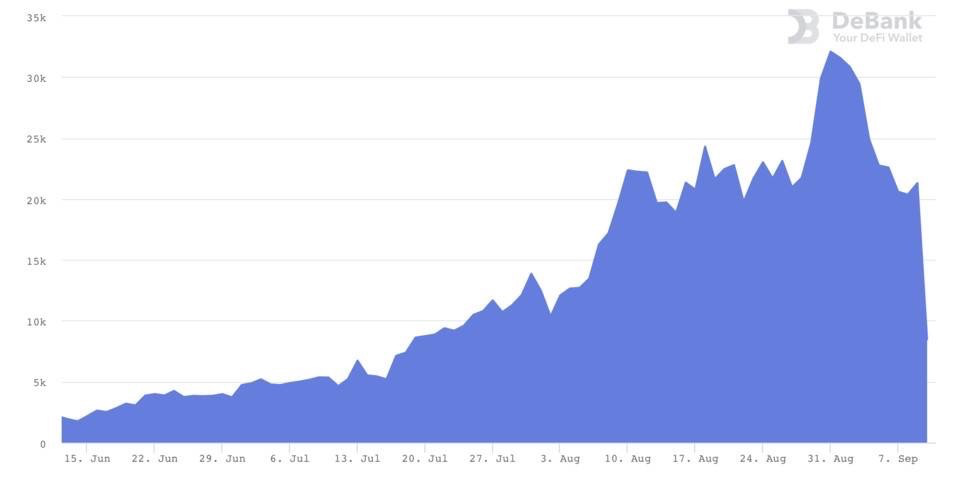

这充分反映了Uniswap协议中托管资产的自然增长率,没有代币激励。用户数量和交易量的增长也与这一增长率保持一致,每天大约有2万个独立地址。

近三个月来联合国国际无线电报组织每日独立地址数目的趋势

Sushiswap可以说是对Uniswap移动性的“吸血鬼攻击”,但从另一个角度来看,如果加上代币激励或流动性挖矿,可以预测Uniswap的潜在增长率。

效果立竿见影,与象征性的激励措施相比,Uniswap先前的自然流动性增长微不足道:Uniswap的锁定资产在两周内飙升至近20亿美元。

当然,也有机构在布局过程中。

例如,FTX和Alameda Research的创始人Sam bankman fried很早就参与了sushiswap的生态建设,最终成为该项目的9个多签署成员之一,并频繁披露个人对sushiswap项目的发展和想法。最有可能的方向之一是利用他新的DEX项目血清进行更多探索。

Uniswap的数据仍然很好,但sushiswap可能很快就会赶上

虽然自从寿司掉期的流动性迁移完成以来,Uniswap的流动性减少了约70%,但仅不到前者的一半。不过,与sushiswap尚未公布的数据相比,Uniswap整体锁定资产有所增加,从3亿美元增至4.6亿美元,增幅超过50%。

另一方面,就用户数量而言,Uniswap仍然远远领先于所有其他DEX用户的总和。从debank统计的独立地址数量来看,迁移后sushiswap的用户数量仅为Uniswap的一小部分。

但从用户的交易需求来看,寿司交换会有更多的优势,毕竟后者有更好的流动性。如果我们参考1INCH交易聚合器的交易滑动点数据,对于稍微大一点的交易,如10000以太坊,大多数交易将被路由到sushiswap,因为它具有更好的流动性。

因此,随着1INCH等面向用户的交易聚合器的流行,掌握更多流动性提供者(LP)资产的协议可以生成更多的交易并聚集更多的用户。

当然,AMM本身的算法和机制也是影响流动性的一个因素。目前,类似的算法如Uniswap、balancer或sushiswap彼此之间几乎没有区别和障碍。与实现相比,引入其他算法的AMM协议(如dodo或mooniap)更具技术壁垒或竞争力。

Uniswap如何反击?

凭借其极为简单的做市算法,Uniswap在社区中赢得了众多粉丝和影响力。对于任何需要做市来提供流动性的资产,Uniswap是默认的选择,减少了原始做市商的角色——它们被算法取代。

由于该算法极其简单和开源,其他项目对其进行分支的成本非常低。Reference也是DeFimakerdao早期的开源项目,其整个系统要复杂得多,合同数量是Uniswap的数倍。此外,由于协议治理代币和去中心化自治组织(DAO)的存在,分拆难度大,成本高。这些方向至少是Uniswap和类似协议产品的潜在商业障碍。

幸运的是,Uniswap宣布正在开发该协议的V3版本。Hayden Adams公开表示,下一版本将解决AMM目前遇到的所有问题,并将加强与机构交易员的合作,以提供更适合此类用户的产品。此外,还将采用以太坊的双层技术,提高交易性能,降低用户缴纳的GAS FEE。显然,创始人希望在产品进化过程中与分叉的项目保持距离。

当然,最重要的是协议本机代币。社区中的许多人认为Uniswap的首要任务是发行本地代币。否则,由于没有可交易对象(即代币),因此无法反映Uniswap整个项目的总市场价值。如果参与的代币(如sushiswap)存在监管风险,那么像compound或makerdao这样的管理代币计划至少是一个**的选择。

另外两个需要解决的问题是AMM被批评存在过大的滑动点和重要的损失。Curve通过引入自定义曲线和支持特定资产来优化滑点和波动性损失,而dodo则试图通过引入预言机来解决这两个问题。Uniswap的V3版本如何解决这个问题值得关注。

另外,还有一个热点需求就是如何实现用户的人气。目前,知名的障碍是链上交易成本过高。尽管以太坊天然气的成本在最近几天已降至约100美元,但仍处于较高水平。因此,引入第2层可以降低用户门槛,并以较少的资产引入更多的用户。

归根结底,Uniswap最重要的竞争力是团队本身的开发和执行能力。即使sushiswap分割了Uniswap的代码和资产,开发AMM公式算法的团队仍然是Uniswap。如果他们能继续创造新的功能来满足LP和贸易商的需求,Uniswap仍有很大的胜算。

寿司交换在这场比赛中领先一点;接下来,好的游戏才刚刚开始。

去中心化的保险轨道和受欢迎的玩家。

文章标题:今天推荐的uniswap呢?

文章链接:https://www.btchangqing.cn/101511.html

更新时间:2020年09月11日

本站大部分内容均收集于网络,若内容若侵犯到您的权益,请联系我们,我们将第一时间处理。